会社によっては資本金を増やすことを検討することがあります。一般的に会社運営において資本金を増やすメリットは、節税の観点だとありません。ただ、会社によっては事情によって増資を行うことで資本金を増やしたり、純資産を貯めたりしなければいけないことがあります。

例えば、人材派遣業の許可を得るためにはある程度の現金や純資産が必要になります。派遣社員に対して、給料を支払える状況の会社でなければ許可が下りなくなっているのです。

このとき、増資するとはいってもお金をかけずに資本金を増やすにはどうすればいいのでしょうか。また、節税の観点で増資をするには何に注目すればいいのでしょうか。

経営者は会社にお金を残さなければいけません。そうしたとき、「どのように考えて増資を実行に移せばいいのか」について解説していきます。

もくじ

減資により、資本金を少なくするのが経営の大原則

まず、会社経営をするときの資本金については、増資によって資本金・純資産を増やすのではなく、むしろ資本金を減らすようにするのが大原則だと考えるようにしましょう。理由は単純であり、資本金が少ない分だけ無駄な税金を減らせることができるからです。

例えば法人であれば、赤字であっても法人住民税の支払いが発生することは有名です。このときは資本金の金額によって、法人住民税の最低支払額が変わってきます。具体的には、以下のようになります(東京の場合)。

| 資本金 | 従業員50人以下 | 従業員50人超 |

| 1,000万円以下 | 7万円 | 14万円 |

| 1,000万円超~1億円以下 | 18万円 | 20万円 |

| 1億円超 | 29万円 | 53万円 |

これを法人住民税の均等割額と呼びますが、資本金を少なくするほど無駄な税金が減少します。資本金というのは、1,000万円以下に抑えるのが適切です。

また、資本金が3,000万円超になると「機器類の高額購入を一括で損金計上できる」などの特例を利用できなくなります。また、資本金1億円超では「赤字を繰り越すときの条件が悪くなる」「軽減税率を使えない」「外形標準課税という新たな税金が加わる」とデメリットしかないです。

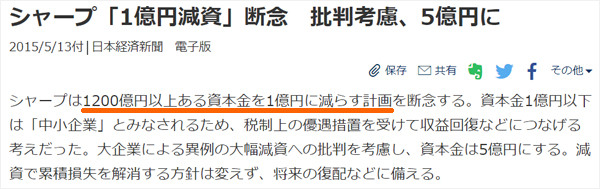

こうした事情があるため、多くの会社が増資ではなく減資(資本金を減らすこと)をします。実際、過去には大企業で知られるシャープが資本金1億円を目指したものの、批判が多く断念した経緯があります。

経営をするうえで無駄に資本金を増やすと法人税が増えるだけであり、デメリットしか存在しません。そのため、増資をするときは金額に注意する必要があります。

増資後の減資を行う

ただ、会社によっては「出資を受けることが決まっている」などのケースがあります。その場合、出資を受けて特に対策をしていない状態だと、資本金が増えた分だけ税金も高額になってしまいます。

そこで、節税の観点からいうと「増資をした後に減資をする」のが基本です。増資をして減資するというと、何だか矛盾しているように思えます。ただ、まったく問題ない手法になります。

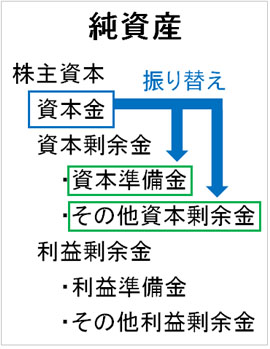

実際の減資では無償減資を活用します。お金が出て行かない減資の方法が無償減資になります。無償減資の理論は単純であり、資本金を資本準備金やその他資本剰余金に振り替えるだけです。

この方法であれば、会社に残っている現金は変わりません。純資産は変わらないものの、資本金を振り替えた分だけ減資を行えるようになります。帳簿上の数字をいじるだけで資本金が減り、中小企業として減税メリットを受け取れるようになるのです。

資本金を増やさずに純資産を増加させたい場合、こうした手法が適しています。

なお、減資には有償減資というものがあり、配当のような形でお金を株主に還元しながら減資する方法もあります。ただ、増資後に有償減資をすると会社の現金が減りますし、配当に対して税金が課せられるため、増資後に減資を行う方法として有償減資は適していません。

中小企業が増資や減資をしても株価に影響はない

なお、非上場の中小企業がこうした増資や減資を実施したとしても特に株価に影響はありません。

例えば増資をする場合、1株当たりの払い込み金額と増資後の時価は同等でなければおかしいです。同じように、減資についても株価に影響を与えることは基本的にありません。

上場会社であれば、増資や減資による不安から株価が下がる(場合によっては上がる)ことがあるものの、非上場の中小企業には関係ない話になります。増資や減資をしたとしても、特に影響はないと考えるようにしましょう。

そのため節税メリットのことを考えるのであれば、たとえ増資をして資本金を増やしたとしても、積極的に減資をするといいです。

資本金は1,000万円を基準にする

会社の増資を行うメリットとしては、一般的には銀行融資を受けやすくなることが挙げられます。ただ、私が実際に会社経営していて感じるのは、「資本金の金額は融資の受けやすさには関係ない」という事実です。

どれだけ資本金が大きくても、業績が悪ければ銀行はお金を貸してくれません。一方で資本金が少なくても、決算書の内容が良ければいくらでもお金を貸してくれます。資本金ではなく、それまでの実績が重要になるのです。

これは大企業と取引をするときも同様であり、資本金1円でも株式会社を作れる現状では、資本金の金額が特に重視されることはありません。

そのため節税メリットをメインに考えて資本金を少なくしなければいけませんが、前述の通り「人材派遣業をしている」「他から出資を受けることが決まっている」などのケースがあります。こうしたときは仕方ないので増資によって純資産を増やすようにしましょう。

このとき一般的には減資を考えるとはいっても、現状の資本金が1,000万円以下であれば特に大きな問題はありません。そのため、資本金がかなり少ない場合は1,000万円までなら増資をしても中小企業の減税メリットを受けることができます。

※事情で資本金1,000万円超になる場合は、前述の通り増資後の減資を実行に移しましょう。

お金が出て行かない増資の方法

こうして資本金を増やすとき、やり方としては現金を用意するのが最も一般的です。適切な手続きを取る必要はありますが、キャッシュを用いることで増資をするのが基本になっています。

ただ、手元にお金がない状態で増資をしたい場合はどうすればいいのでしょうか。これについては、お金がなくても可能な増資をするといいです。具体的には以下のような手法があります。

- 役員借入金を資本金に変える

- 現物支給する

- 利益剰余金を資本金に変える

それぞれについて確認していきます。

役員借入金を用いたDESや疑似DESの増資は効果的

増資の中でも、積極的に行うべき手法が役員借入金との相殺です。役員借入金は負の遺産であり、放置していると悪いことしか起こりません。役員借入金を放置したまま死亡すると、全額に対して相続税を課せられるようになるからです。

会社経営者で役員借入金が大きくなっているケースはよくあります。こうした状況は良くないため、たとえ資本金が大きくなるにしても、役員借入金を減らすため、積極的に役員借入金を資本金へ振り替えるようにしましょう。

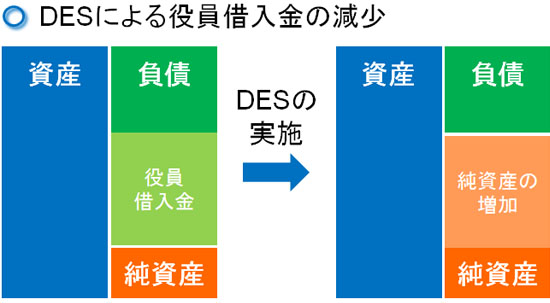

役員借入金については、そのまま純資産に振り替えることができるようになっています。専門用語では、この手法をDESといいます。

注意点として、役員借入金を資本金に振り替えるときに「時価で計算する」ことがあげられます。特に赤字会社の場合、役員借入金の時価評価が低くなります。そのため、役員借入金1,000万円を資本金にしようと思っても、実際には600万円ほどしか資本金が増やせないことがあります。

この場合、会社としては差額の分だけ債務消滅差益(債務免除益)が発生します。今回の例であれば、400万円の利益になります。

- 1,000万円(役員借入金) - 600万円(振り替えられた資本金)= 400万円

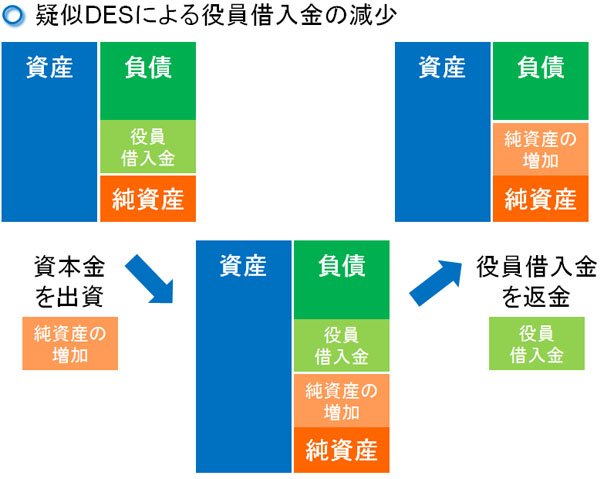

利益が出ると法人税の支払いが必要になるため、こうした利益が発生する場合は疑似DESという手法を採用します。この方法であれば債務消滅差益(債務免除益)による無駄な利益は出ません。

先ほどと基本的な考え方は同じですが、疑似DESでは実際に役員借入金に相当するキャッシュを用意します。その後、そうした現金を実際に会社へ入金して資本金を増やします。その後、入金された資本金を活用して、同額の役員借入金を社長へ返済します。

こうすれば、確実に役員借入金と同額だけ資本金に振り替えられるようになります。通常のDESだとお金の移動はなく帳簿上の数字を変更するだけですが、疑似DESでは実際にお金が動くという点で異なります。

ただ、いずれにしてもこうした手法を用いることで手持ちの現金の流出なしに増資を行えるようになります。

現物支給で純資産を増やす方法もある

資本金を増やす方法は現金が関わる部分だけではありません。物として会社に与えることでも可能になっています。物というのは、不動産(土地・建物)や車、事務機器など価値のあるものであれば何でも該当します。

会社を設立するときについても、資本金を現物支給で出すことは頻繁に行われます。個人事業主が法人成りするときであれば、例えば飲食店だと個人のお金で買った厨房機器を法人へ渡すのは普通です。

ただ、そのまま渡せば税金が発生するので資本金という形で組み込むようにするのです。同じように、既に存在する会社についても現物支給によって純資産を増やすことができます。このとき、以下のようになります。

- 資本金100万円 + 300万円の価値の車を現物支給 = 資本金400万円

注意点として、現物支給はいくらでも可能ですが資産価値の算定は根拠のある金額にしましょう。例えば車を現物支給するにしても、事前に現存価値を算定したうえで現物支給します。

このとき、中には「5年ほど使ったパソコン1台を会社に現物支給し、100万円を増資させる」「8年使った中古車(軽自動車)を現物支給し、300万円の増資を実行する」などをする経営者がいます。ただ、これは架空増資と同じなので指摘されます。

価値のないものを価値があると言い張り、増資をしても意味はありません。そうではなく、根拠を明確にしたうえで現物支給する必要があります。

利益剰余金の振り替えは微妙

また、お金が出て行かない増資としては利益剰余金の振り替えという方法もあります。しかし、この方法はメリットがないので実施しないのが基本です。

先ほど、減資をするときに「資本金を資本準備金やその他資本剰余金に振り替える」という方法を紹介しました。この逆パターンであり、それまで発生している利益剰余金を資本金に振り替えることで資本金の金額を増やすことができるのです。

ただ、これまで説明した通り資本金を減らすことで減税メリットを受ける経営方針が大原則です。そうしたとき、資本金をできるだけ少なくして、その分だけ利益剰余金を大きくするほうが経営者の判断として優れています。

たくさんの税金を支払って資金繰りを悪化させ、会社の経営状況を悪くしたいのであれば「これまでの利益を資本金に振り替える」という方法を選択しても問題ありません。ただ、会社の存続を望むのであれば利益剰余金を資本金に変えることは避けましょう。

資本金を増やさず、節税を考えるべき

法人経営者にとって、無駄に資本金が大きくなることはデメリットが大きいです。その分だけ税金が増えてしまい、会社から貴重な現金を取られるようになるからです。これを避けるため、基本は減資を考えます。

ただ、事情によって増資をしなければいけない場面が存在します。「他からの出資を受けたい」「役員借入金を整理したい」など法人ごとに事情は異なります。

しかし、そうして増資をした場合であっても資本金1,000万円以下にすることを考えるのが基本です。中小企業としての減税メリットを最大限に活かすためには、資本金1,000万円が上限として十分なのです。

節税については、すべての社長が実施を考えなければいけません。このとき、増資をするにしても資本金が大きくなりすぎないように調節したり、増資後の減資をしたりして税金の金額が大きくならないように留意しましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。