スポーツ選手として稼ぐことを考える人はたくさんいます。こうしたスポーツ選手だと、日本で一般的なのはプロ野球選手やプロサッカープレーヤー(Jリーガー)、プロゴルファーなどです。場合によっては、プロテニスプレーヤーやプロフィギュアスケーター、相撲取り(力士)、競馬騎手・競輪選手・競艇選手などもいます。

こうした人たちの中でも、トップアスリートと呼ばれる人たちは主に契約制であり、多額のお金が入ってくるものの何も対策しなければ高額な税金を課せられるようになります。その結果、手元に残るお金はほとんどありません。

しかし、スポーツ選手である以上はずっと同じパフォーマンスを維持できるとは限りません。突然のケガによって収入が途絶えることもあります。そのため、無駄な税金を少なくして手元のお金を増やす必要があります。

そのために法人化して節税をしなければいけません。そこで、スポーツ選手がどのように節税するのかについて確認していきます。

もくじ

プロスポーツ選手は個人契約であり、会社員でない

まず、プロスポーツ選手はどのような雇用形態になっているかというと、一般的なサラリーマンのような勤務形態とはなっていません。そうではなく、完全成果報酬による契約制になっています。要は、派遣社員(外注先)のような形式です。

実際、プロスポーツ選手がサラリーマンのように毎月決まった給料をもらうことはありません。年俸制になっており、提示された契約金額に双方が納得することでチームに所属することになります。当然、成果に応じて年収額は大きく変動します。

プロゴルファーなども同様であり、大会で優れた成績を残すことで賞金を獲得できます。いずれにしてもサラリーマンのように、毎月決まった給料が振り込まれるわけではありません。

実業団などに所属している形式ではなく、本当の意味でのプロスポーツ選手というのは個人事業主になります。それぞれ独立しており、事業所得を得ることになっています。

フリーランスの自営業者が何らかのサービスをしてお金を受け取るのと同じように、プロスポーツ選手は個人事業主としてチームの勝利に貢献することで所属チームから報酬を受け取ることができると考えましょう。

プロ野球、プロサッカー、プロゴルファーの事業所得を法人で受け取る

このとき受け取る事業所得については、個人の銀行口座に振り込んでもらっても問題ありません。一般的な個人事業主・フリーランスと同じようにお金を受け取るようにするのです。

ただ、儲かってきた場合はほぼ全員が法人化します。このときの目安は年収600万円ですが、プロスポーツ選手についてもこれくらいの年俸を提示してもらえるようになった場合は法人化のメリットが大きくなります。少なくとも、年収1,000万円以上の場合は個人のプライベートカンパニーを設立したほうが圧倒的に有利です。

日本の場合、個人に課せられる税金は非常に高額です。所得税や住民税を合わせると、最高税率55%です。これに加えて、健康保険料などが科せられるようになります。そのため、例えば年収1億円だと手取り額は5,000万円を切ります。

1億円も稼いだにも関わらず、半分が税金で搾取されるのです。半年以上はタダ働きをするのと同じなので、こうした状態を防ぐためにも個人の銀行口座にお金を振り込んでもらうのではなく、マネジメント会社を立ち上げるようにするのが基本となるのです。

確定申告後の税金を払えない選手は多い

また一般的な個人事業主・フリーランスであれば、同じようにビジネスを継続させていくことで次の年も同じように収入を確保できるようになります。一方、プロ野球選手やプロサッカー選手(Jリーガー)、プロゴルファーを含め体が資本の人は、そのように事はうまくいきません。

前述の通り、大きなケガがあれば試合に出場することができません。また、成績が悪ければ大幅な年俸ダウンになることもあります。例えば、以下は年俸6億円から5億円の減額となり、年俸1億円を提示されたケースです。

一般人の感覚からいえば、年俸1億円でも十分すぎるほど大きいです。ただ、個人の年収が6億円から1億円になると税金が払えないことで破産するリスクが高くなります。

年俸6億円を個人で受け取る場合、税金が半分だとすると個人の税金はザックリ3億円です。このときは確定申告したあと、3億円の税金を翌年に支払わなければいけません。しかし、今回の場合だと翌年の年俸は1億円しかありません。

そのため、それまでの貯金がなければ税金を払えずに破産します。収入よりも税額のほうが圧倒的に大きいからです。高額所得者のスポーツ選手というのは、こうしたリスクもあるのです。

マネジメント会社・個人事務所を作る税金対策の意義

ただ、実際のところプロスポーツ選手で税金のために破産したというケースは非常に少ないです。これは、ほぼ全員が個人的な会社を設立しているからです。そこで、同じようにあなた独自のマネジメント会社・個人事務所を作ることを考えましょう。

会社を作るとなると、当然ながら税理士に依頼しなければいけませんし、維持費も必要です。それにも関わらず稼いでいるスポーツ選手のほぼ全員が個人会社を設立しているのは、それだけ節税できるからでもあります。つまり、多くの現金を手元に残すことができるのです。

最も分かりやすいのは税率の違いです。個人だと最高税率が55%ですが、法人税だと約30%で一律です。所得税は「所得金額が大きいほど税率も高い」という累進課税になっていますが、法人税だとそのようになっていないのです。

もちろん、個人の手元に残せるお金についてもマネジメント会社を作ったほうが多くなります。具体的にどのようになるのかというと、例えば以下のようなことが可能です。

細かい経費を全額損金にできる

個人のままだと、節税するにしても限界があります。そこで法人にした瞬間に節税の幅が広がるようになりますが、分かりやすいものとして「会社組織にすると経費にできる金額が大きくなる」ことがあげられます。

スポーツ選手の場合、個人事業主の状態であったとしても全額経費にできる項目は存在します。例えば、以下のようなものです。

- 飲み会の費用

- トレーナーへの支払い

- スポーツ用品代やトレーニング代金

- 日々の交通費

※日常の食費については、あらゆる人で経費になりません。体が資本のスポーツ選手でも、食費は「飲み代などの交際接待費」以外は経費にできないのです。

こうした一般的な支出については、あらゆるプロスポーツ選手で経費化が可能です。野球やサッカー、ゴルフ、テニスなど種目に関係なく経費計上できるようになっています。

しかし、個人事業主だと半分しか経費にできないものが多いです。例えば、携帯電話代です。個人だと経費にできても半額までが基本です。一方で法人契約にすると、全額経費が可能です。

同じように、車の購入費用や維持費については個人だと損金計上しても半分が妥当です。ただ、法人だと全額を経費化できます。

個人では半分までしか経費にできないものであっても、会社で買えばすべて経費にできるケースは多いです。経費になる金額が非常に多いため、その分だけ手元にお金を残せるようになります。

前述の通り、法人税は約30%です。そのため、例えば1万円の買い物をして経費にすれば、「1万円 × 30%(法人税率) = 3,000円」の法人税が少なくなります。そのため、実質的に「1万円の商品・サービスを7,000円で購入できる」ことになります。

経費にできる割合が大きいと、それだけ支払うべき税金が少なくなります。この範囲が広くなることは法人化する大きな意義になります。

社宅制度により、家賃の9割を経費化する

また、どうしても金額が大きくなってしまうものとして家賃があります。選手寮などに入るのであれば関係ないですが、普通の賃貸マンションを借りているプロスポーツ選手の場合、毎月の家賃はそれなりに金額が大きくなります。そうしたとき、会社であれば役員社宅制度を利用できます。

個人事業主のスポーツ選手であると、家賃を経費にするのは難しいです。自宅兼事務所とはいっても、家で仕事をすることはないため経費と認められにくいです。仮に可能であっても、経費化は家賃の半分が限界です。ただ、法人だと適切な手順を踏めば家賃の9割ほどを会社経費として落とすことができるのです。

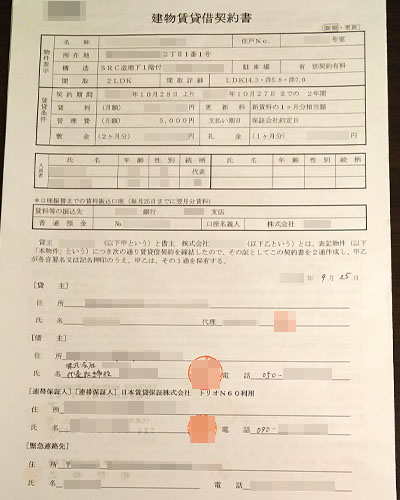

賃貸マンションの部屋を借りる場合、必ず以下のような契約書を大家(または不動産の管理会社)と結ぶことになります。

このときの契約を個人名ではなく、法人名義にします。これだけで家賃のほとんどを経費にできるため、大幅に税金を減らせるようになります。

出張旅費により、遠くでの試合のたびに日当を出す

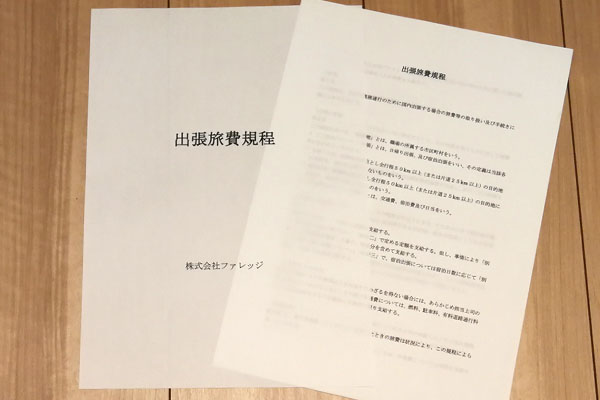

さらに大きな威力を発揮するものとして出張旅費規程があります。事前に旅費規程を会社で定めておくことにより、設立したあなたのプライベートカンパニーから個人にお金を移動させることができます。

出張旅費規程は多くの会社が導入しており、経費事務処理の簡素化を図るために実施されています。実際のところ、ホテル代や出張にかかった費用を計算して清算するのは非常に面倒です。そこで、「出張したときはこのくらいのお金を支給する」と事前に決めておくのです。

例えば、大企業だと「出張時の社員のホテル代を1泊につき8,000円支給する」などは普通です。たとえ実際の宿泊費用が5,000円ほどだったとしても、経費処理の簡素化のために一律8,000円を支給するのです。

これと同じことはプロスポーツ選手の会社でも可能です。例えば、以下のように設定します。

- 宿泊費:20,000円

- 宿泊日当:10,000円

この場合、たとえ安いホテルに宿泊したとしても会社から個人へ1泊につき20,000円を支給できます。また、宿泊を伴う出張をした場合は1日につき日当として10,000円を支給して問題ありません。

もし6泊7日で遠方へ出張した場合、以下のお金を法人から個人へ移動させることができます。

- 20,000円(宿泊費) × 6泊 = 12万円

- 10,000円(日当) × 7日 = 7万円

つまり、合計19万円となります。仮に宿泊代としてかかった費用が7万円だった場合、差額の12万円はそのまま懐に入れることができます。

重要なのは、出張旅費規程によって支給されたお金は非課税という点です。つまり、このとき手にした12万円に税金は課せられません。

個人で12万円を手にする場合、税率50%であれば24万円分を稼ぐ必要があります。「24万円 × 50%(税率) = 12万円」だからです。ただ、そうした税金負担がなく非課税で会社から個人へお金を移動できる手段が出張旅費規程なのです。

もちろん、旅費規程の金額は不自然でない範囲で好きに決めることができます。特にスポーツ選手の場合、体が資本なので疲れが取れるような、寝ごこちのよい優れたホテルに宿泊するのが基本です。そのため、出張旅費規程に定める宿泊費はもっと高額で問題ありません。

また出張日数が多い場合は、より非課税で受け取れるお金が膨れ上がるようになります。これが毎月積み重なると、一年間で数百万円の節税が可能になります。

退職金を用意できる

実際のところ、ずっとスポーツ選手として活躍できる人は存在しません。長く現役を続けたとしても、一般的には30代前半までに多くのプロ選手が現役引退します。

そうしたとき、現役引退のタイミングで設立した法人から退職金を支給し、同時に会社を休眠状態(または解散)させることができます。

会社から役員報酬(給料)という形で個人にお金を支払う場合、個人の所得になるので高額な所得税が課せられます。一方で退職金の場合、圧倒的に税金の金額が低くなります。

例えば、2,000万円の役員報酬だと税金が700万円ほどになるため、手取りは約1,300万円です。ただ、一般的な法人経営者であれば、2,000万円を退職金として受け取ったときの税額は100万円以下です。つまり、ほぼ全額が手取りになります。

税額は会社の社長として就任した期間の年月によって変わってくるものの、いずれにしても退職金での支払いだと税金が少なくなると考えましょう。

法人の場合、利益の繰り延べが可能な方法がいくつも存在します。こうした手法を駆使して、現役引退のときに備えて将来の退職金を用意する節税手法は効果的です。

年俸や副収入での支払先を法人口座にできるか確認が必要

ただ、このとき注意するべき点として、「お金の振込先を法人に設定してくれるかどうか」があげられます。

所属チームから支払われるお金の振込先を法人口座にするためには、設立した法人と所属チームとの間で業務委託契約を結ぶのが基本になります。設立したあなたの会社に自ら社長として就任し、業務委託契約を交わすのです。そして所属チームで試合をすることで活躍します。

しかし、所属チームや優勝賞金などについては、場合によっては法人口座へ直接の振込をしてもらえないことがあります。例えば日本のプロ野球では、「球団との契約は個人でなければならず、法人との業務委託契約はできない」ようになっています。

ルールでそのようになっている以上、業務委託によって設立した会社に直接お金を振り込んでもらうことはできません。

年俸を会社に振り込んでくれるのであれば、特に大きな問題は起こりません。一般的なフリーランスが相手先の会社に常駐して仕事を行い、自分の会社にお金を振り込んでもらうのと感覚は同じです。しかし、試合をすることで稼いだお金について、プロ野球のように個人口座にしか振込してくれないことがあるのです。

もちろんテレビ出演料やセミナー講演料などの副収入については、高確率で法人口座へ振り込んでくれます。企業から依頼された仕事であれば、自分が設立した会社にお金を振り込んでもらうこと自体は何も問題ありません。

しかし、スポーツチームで稼ぐ対価や優勝賞金などについては法人口座に振り込み可能かどうか、ルールを事前に確認しましょう。これらのルールは、あなたがどのようなスポーツに関わっており、所属団体や業界がどういう慣習・制度に従っているのかによって変わってきます。

個人口座のみへ振込の場合はマネジメント会社へお金を逃がす

一般社会であれば、法人への支払いができないことなどあり得ません。ただ、スポーツのように特殊な世界になると、「契約は個人のみであり、業務委託による法人契約は認められない」という事態が発生することがあります。

この場合、個人にお金が振り込まれると前述の通り、高額な税金を課せられます。場合によっては、大幅な年俸ダウンによって税金を払えない事態に陥り、破産することもあります。

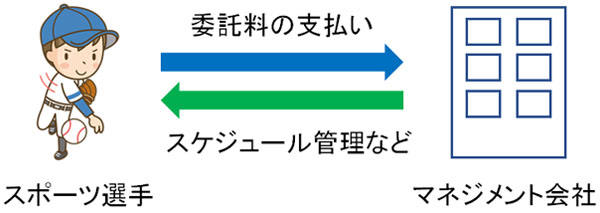

しかし、そうした場合であってもスポーツ選手が法人化することは意味があります。「あなた自身のスケジュールや日程調節などを行う会社」を設立し、個人で受け取ったお金からマネジメント会社へお金を逃がすのです。

一般的な会社についても、別会社を設立することでそこにお金を逃がすという節税スキームは頻繁に行われています。今回の場合であれば、マネジメント会社を設立してあなた個人と業務委託契約を交わし、年俸のうち何割かをマネジメント会社に流すようにします。もちろん業務委託契約とはいっても、自分の会社なので特に面倒な作業はありません。

所属チームから支払われた年俸のうち、どれくらいの金額を法人に流せるのかはスポーツ選手ごとに異なります。ただ、稼いでいるほぼすべてのプロ選手でマネジメント会社設立の意味があります。

会社に実態をもたせ、節税に強い税理士でないと否認される

重要なのは、「マネジメント会社は、実体を持たないといけない」ことです。単にお金を逃がすだけのペーパーカンパニーだと、税務調査のときに否認されます。

税務調査で否認されないため、このときは会社に実態を持たせる必要があります。そのためには、テレビ出演料やセミナー講演料、スポンサー契約費用などはすべて法人口座に振り込んでもらう必要があります。こうなると、会社自体は「実際に社長(プロスポーツ選手)が業務をしており、実態がある」となります。

もちろん、実態を持たせるには他にも対策をしなければいけません。

そのため、普通の税理士に依頼して会社を作ったとして意味がありません。一般的にはあまり知られていませんが、ほとんどの税理士が節税に消極的であり、適切な節税対策を取れないからです。そのため、節税に特化した税理士に依頼できるかどうかは非常に重要な課題となります。

実際、個人に支払われた年俸をマネジメント会社に流すには最適なやり方を考えなければいけません。「何かサービスを実施し、その対価としてお金を支払う」のが原則なので、個人から会社への支払い金額が不当に高額だと税務調査で指摘されます。

スポーツ選手ごとに事情が異なるため、どのようなマネジメント会社を設立して対策をすればいいのかは一概にはいえません。しかし、いずれにしても節税に特化した税理士でなければ最適な節税策を実施できないようになっています。

スポーツ選手は自分の資産を守り、税金対策をするべき

世の中にいる経営者は全員、節税対策を実践しています。ただ、スポーツ選手も個人で活躍して成果報酬でお金を受けもらっている以上、一般的なサラリーマンとは異なり一人の経営者だといえます。実際、事業形態は個人事業主です。

そのため、何も税金対策を講じていないと無駄に高額な税金ばかり支払い、手元にお金が残らない状況に陥ります。場合によっては、確定申告後に大幅に年俸ダウンして税金を払えず破産することすらあります。

スポーツで活躍すること自体は素晴らしいです。ただ日本は税金が異常なほど高い以上、大きな年俸をもらっているからこそ税金の問題に悩まされるようになるのです。

そこで自分の資産を守るため、法人化によって積極的な節税対策を実施するようにしましょう。自分の会社を作り、税金を抑えるだけで個人資産は数億円レベルで変わってきます。スポーツで得たお金に限らず、副収入まで含めて会社で管理することで自分の資産を守れるようになります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。