企業経営者が行うべきこととして、節税があります。節税する方法はさまざまですが、その中で非常に効果的な方法として出張旅費規程の制定があります。出張旅費規程を定めれば、非課税のお金を手にすることができます。

大企業などでは、社員を出張させたときに細かく経費採算などはせずに「宿泊代や出張手当を一律で支給する」という規定を設けています。

これと同じことは当然ながら中小企業もできます。一人社長や家族経営の会社であっても出張旅費規程を作れるため、必ず行うべきメリットの多い節税法だといえます。個人事業主では無理ですが、法人であれば出張旅費規程の制定が可能なのです。

会社であれば、株式会社に限らず医療法人や合同会社などあらゆる法人で出張旅費規程を制定・実施することができます。

実費精算は大きな損をしている

出張をするとなると、必ず外出先で昼食や夕食を食べることになりますし、生活用品(歯ブラシ・携帯シャンプーなど)や着替えの用意などと意外に雑費が必要になります。要は、さまざまな出費がかさむのです。しかし、単なる食事代や生活用品代などは経費として落とせません。そのため、出張をするほど損をすることになります。

こうした実情があり、通常では必要ないお金まで負担させるのは酷です。そこで、会社組織では出張旅費規程を定めることにより、定額の費用を支給することが認められています。

例えば、「社長は宿泊費を14,000円支給する」「一泊以上の出張の場合、日当として6,000円を支給する」などを出張旅費規程で定めておくのです。こうしておけば、一泊二日の出張であれば例えば「ホテル代14,000円 + 日当二日分12,000円 = 26,000円」を会社からあなたの個人口座に移すことができます。

ビジネスをするとき、真面目に実費精算している人は多いです。例えば東京から大阪へ出張するとき、実際支払った交通費やホテル代だけを経費として落とすようにするのです。ただ、これでは大きな損をしているといえます。

出張旅費規程があれば、たとえホテル代が10,000円だったとしても、14,000円を会社から支給することができます。つまり、差額の4,000円分だけ多くのお金を会社から支給することができます。これに加えて、日当まで追加で支給できるのです。

しかも、このときの支給分は非課税です。出張旅費によって会社の利益額を減らして節税し、さらには無税であなたの個人口座へお金を移動させることができるようになります。

出張旅費規程では宿泊費と日当を定める

それでは、具体的に出張旅費規程では何を定めればいいのでしょうか。これには、宿泊費と日当があります。宿泊費・日当の支給額については、移動距離(または時間)で分けるようにするといいです。

これらの世間一般的な相場としては、以下のようになります。今回は移動距離で宿泊代と日当を算出しています。

・宿泊費(宿泊代)

| 区分 | 宿泊費 |

| A:代表取締役 | 20,000円 |

| B:その他役員 | 18,000円 |

| C:管理職員 | 15,000円 |

| D:一般職員 | 12,000円 |

・日帰り出張の日当

| 区分 | 日当 | |

| 40~100km未満 | 100km以上 | |

| A:代表取締役 | 3,000円 | 4,000円 |

| B:その他役員 | 2,000円 | 3,000円 |

| C:管理職員 | 1,000円 | 1,500円 |

| D:一般職員 | 500円 | 800円 |

・宿泊出張の日当

| 区分 | 日当 |

| A:代表取締役 | 6,000円 |

| B:その他役員 | 4,000円 |

| C:管理職員 | 2,000円 |

| D:一般職員 | 1,000円 |

この場合、移動時間などは関係なく、「どれだけの距離を移動した出張なのか」「宿泊を伴ったかどうか」というのが「支給額が決まるポイント」になります。

上記の規定は一般的な相場ですが、出張旅費規程を作るときに宿泊費や日当の支給額をこれよりも上げるのは問題ありません。

旅費規程の額は特に上限がないものの、注意点として「代表者の宿泊費支給を40,000円支給する」「宿泊出張の日当を30,000円にする」などのように支給額を高額にしすぎると、税務調査のときに否認されて追加課税される可能が高まります。

無駄に高い旅費の支給は「給料を渡しているのと同じ」と判断され、税金を追加で取られてしまうのです。そのため、上記の相場を理解したうえで常識の範囲内で出張旅費規程を作るようにしましょう。

海外や国内など長距離移動に限らず、短距離移動でも支給できる

出張旅費というと、海外や国内などで長距離移動をしなければいけないような気がします。ただ、実際のところそのようなことはありません。

出張では日帰りもあるため、日帰り出張でも認められます。しかも、上記の表のように定めた場合、片道40km以上であれば出張したとみなされます。

例えば、神奈川県や千葉県の少し外れに住んでいる人の場合、ビジネスのために東京まで出る機会が何度もあるはずです。そうしたとき、意外と片道40km以上であることはよくあります。もちろん、厳密に40kmを超えている必要はなく、実際は35kmくらいの移動距離であっても申請すれば問題なく非課税のお金を手にすることができます。

目安としては、「電車(または車)で1時間以上の場所」へ移動する場合、片道40km以上と考えて日帰り出張の旅費を支給して問題ないと考えるといいです。

例外として、急行や快速電車などを使い乗り換えなしで行く場合は40分程度の以内の移動でも片道40km以上になることはあります。ただ、「1時間以上の移動」が基本的な目安になります。

・「10km以上」と規定することも可能

ちなみに、今回の例では「40km以上」としましたが、距離については別に40km以上と規定しなければいけないというルールはありません。出張旅費規程で「10km以上の片道移動がある場合は出張とする(近出張)」としても問題ありません。

都内など都市部に住んでいる場合、移動は頻繁にあるものの40kmもの移動を伴わない社長・役員は多いです。そうしたとき、出張の規定を「移動距離10km以上」などに定めることで、より多くのお金を定額支給できるようになります。

「打ち合わせに出向いた」「セミナーへ出席した」など簡単なものでも日帰り出張とすることができます。旅費の支給はあらゆるものに適応できるため、「どのような距離の出張が多いか」まで含めて出張旅費規程の内容を練るようにするといいです。

なお、中には非常に近場への移動ではあっても「合宿を行うので宿泊を伴う」などのケースがあります。こうしたとき、宿泊していることから移動距離に関係なく宿泊日当やホテル代を定額支給することができます。

時間を規定した出張旅費規程(手当)や長期出張も可能

なお、移動距離ではなく時間による出張旅費規程も可能です。例えば、「朝7:00以前に家(または会社)を出た場合、〇〇円を支給する(早朝手当)」「夕方20:00以降に帰宅(または帰社)した場合、〇〇円を支給する(夜間手当)」などです。

移動距離に関係ないため、通常時間内に自宅や会社に帰った場合は日当を出すことはできません。

ただ、距離に関係なく時間で区切った方が多くの日当を出せる場合、時間で区切った出張旅費規程を作成すると節税額が大きくなります。

・長期出張でも全額経費にできる

中には、長期出張することがあります。国内出張で全国をまわることがあれば、海外出張で何日も外国へ滞在することもあります。

こうした長期出張ではどのようになるのかというと、当然ながら全額経費にできます。

もちろん、何か月も帰らずに連続で海外へ滞在するなどであれば、出張ではなく長期滞在とみなされる可能性があります。あくまでも、常識の範囲内であれば長期出張であっても定額支給して問題ないのです。

役員だけでなく、全従業員に支給する必要がある

なお、出張旅費規程を作るときはすべての社員に適応させる必要があります。社長や特定の役員だけに適応させることはできません。一部の人だけの出張旅費規程であると、税務調査のときに確実に否認されてしまいます。

一人社長や家族経営の会社、さらには社員が非常に少ない会社の場合、出張旅費規程を制定し出張旅費をいくら支給したとしても自分の懐が温かくなるだけなので問題ありません。

ただ、社員数が多くて従業員の出張が多い会社の場合、社員へ会社のお金が流れていくことになります。社員を大切にしたい場合はこれで問題ありませんが、当然、社員へ実費(実際にかかったホテル代)以上のお金を払わなければいけません。

したがって、会社の経営がひっ迫しており、社員の出張がそれなりの多い場合は「出張旅費規程を制定しない」という選択も問題ありません。

しかし、それでも多くの企業が出張旅費規程を制定しています。これは、それだけ経費精算の簡素化を実現できるからです。経理スタッフの負担や人員増などを考慮すると、旅費規程によって経理作業を少なくさせた方が効果的な経営を実現できるのです。

出張旅費規程を作ったときの注意点

適切な節税を実現するために出張旅費規程を作った後、どのような範囲まで旅費の支給が認められるのかを理解しなければいけません。

また、支払い方法を間違えるとホテル代の定額支給を行えなくなることがあります。これでは旅費規程のメリットを活かせません。さらに、間違った方法で旅費を支給すると税務調査のときに課税されてしまいます。

こうしたことを避けるため、事前にルールを理解しておく必要があります。

移動手段を規定し、実費だけを支給する

出張をするとき、必ず移動しなければいけません。このときは電車や新幹線、自動車(自家用車)、タクシー、飛行機などさまざまな方法があります。

どの移動手段であっても、出張したのであれば宿泊費や日当を定額支給することができます。ただ、このときは移動手段ごとに「どの移動手段まで可能か」をあらかじめ決めておく必要があります。

このとき、以下のようにするのが一般的です。

| 区分 | 交通費(電車・新幹線) | 交通費(飛行機) |

| A:代表取締役・役員 | グリーン車相当の運賃の定額 | ビジネスクラス運賃の定額 |

| B:その他の社員 | 普通運賃の定額 | エコノミークラス運賃の定額 |

このように定めることにより、社長や役員は「新幹線のグリーン車や飛行機のビジネスクラスに乗ったとしても、そのお金を定額で支給することができる」と規定することができます。一方でそれ以外の社員は一般席のみの適応になります。

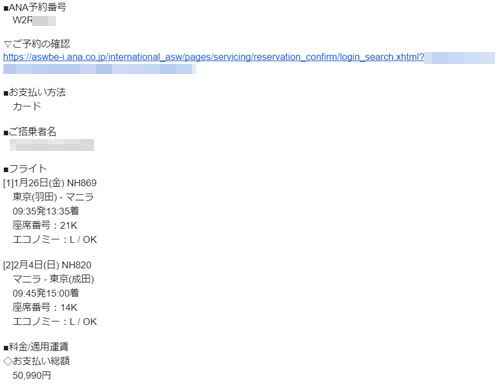

なお、このときの交通費は正規料金を支給することができます。例えば、「東京-那覇(沖縄)」の正規料金をANA公式サイトで調べると、私が調べた時点(時期によって変動する)の正規料金は往復42,100円です。

これについて、実際には早割などを使い35,000円で航空券を取得したとしても、42,100円を支給できます。出張旅費規程には経費の簡素化という目的があるため、「定額支給の参考にした資料」をプリントして残しておけば問題なく言い訳が通ります。

・エコノミークラスに乗って、ビジネスクラスの請求はできない

ただ、いくら代表取締役や役員でビジネスクラスの利用ができるとはいっても、「エコノミークラスに乗ってビジネスクラスの料金を請求する」などはできません。

例えば、社長が飛行機を使うときにエコノミークラスを利用して、往復4万円で「東京-香港」の航空券を取得したとします。ビジネスクラスを利用するとなると、「東京-香港」は往復で15万円ほどします。

それでは、「東京-香港」でエコノミークラスを利用して出張したとき、ビジネスクラスの航空券代15万円を支給してもいいのかというと、これはできないのです

実際にビジネスクラスを利用して15万円の航空券代を支払ったのであれば問題ありません。しかし、国際線のビジネスクラスは高額になりすぎるため、ビジネスクラスに乗っていないのにビジネスクラスのお金を定額支給することはできないのです。

したがって、実際にはエコノミークラスに乗っているにも関わらず、ビジネスクラス分の飛行機代を計上して税務調査でバレた場合、確実に追徴課税されます。

なお、その一方で「新幹線の指定席に乗ったが、グリーン車の値段を交通費として計上した」などのように、数千円くらいしか違いがない場合は問題ありません。これは、先ほど示した「東京-那覇の飛行機代を定額支給した例」と同じです。

領収書はとっておく

ホテル代を定額支給するとなると、領収書が必要ないのではと考えがちです。ただ、これは誤りです。出張で支払ったときの領収書は宿泊代や交通費を含め、すべて取っておくようにしてください。

近場での出張でも日当を支給できるため、空出張(実際は出張していなくても、出張したことにして宿泊費や日当を出すこと)が可能になってしまいます。これは脱税に当たりますが、領収書がないと脱税を疑われます。

そのため、新幹線代や航空券代、ホテル代などの領収書はきちんと保管しておくようにしましょう。たとえ領収書がなかったとして、カード決済すれば以下のような詳細メールが届くはずなので、これをプリントしておけば問題ありません。領収書の代わりにすることができます。

「きちんと出張に行った」という証拠があることで、税務調査のときに問題なくパスできるようになるのです。

法人支払いではなく、すべて個人支払いにする

なお、ビジネス目的で宿泊費を支払う場合、通常は会社のお金から支払います。つまり、法人カードを利用するなどして、会社口座からお金を払うのです。

ただ、出張旅費規程を作成した後は「交通費やホテル代を個人のお金から支払う(個人クレジットカードの利用や現金払いなど)」ことを絶対に守るようにしてください。

なぜ、交通費やホテル代を個人のお金で出す必要があるのかというと、そうでないと交通費・ホテル代の定額支給ができないからです。あくまでも、「個人が交通費や宿泊費を支払い、後で会社が出張旅費規程に従って交通費とホテル代を定額支給する」という順番でなければいけないのです。

もし、間違えて法人口座から交通費やホテル代を支払った場合、交通費・宿泊費は実費精算になります。つまり、実際に支払った交通費(新幹線代・飛行機代)やホテル代の分しか経費にならず、差額のお金を手にすることができません。日当については問題なく定額支給できるものの、交通費・ホテル代までは適応されなくなるのです。

その他の細かい決まり

他にも、出張旅費規程では必ず守るべき細かいルールがあります。これらを守ることで、出張旅費規程による大きなメリットを受け取ることができるのです。

こうしたルールを理解せずお金を支給していると、税務調査のときに否認されて追徴課税額が大きくなります。そこで、旅費規程のルールを事前に知っておかなければいけません。

・宿泊費を払ってもらったとき、日当だけの支給になる

なお、中には「出張先で相手側が接待してくれて、宿泊先まで用意してくれた」などのようなケースがあります。こうしたとき、宿泊費を支払っていないのでホテル代を定額支給することはできません。あくまでも、日当だけの支給になります。

・距離で日当を算出する場合、時間外勤務は考慮されない

また、出張では時間外勤務をすることがよくあります。ただ、距離で日当を算出する場合、時間外勤務までは考慮されないと考えてください。

出張をするとなると、夜の飲みなど接待まで含めるとかなりの長時間労働をしていることになります。ただ、出張旅費規程がある場合はみなし労働と考え、その分を含めてお金を支給していると考えるのです。残業代を出すことはできません。

※時間で日当を区切る場合、「早朝手当」「深夜手当」などを規定することは可能です。ただ、この場合も残業代という概念はありません。

・領収書を取れない場合、払った額をメモする

新幹線や飛行機、タクシーなどであれば領収書をもらうことができます。ただ、電車の切符は改札を通ったときに無くなりますし、領収書をもらうことはできません。

また、出張先でコインロッカーを使ったときも同様に領収書などをもらえないことが多いです。

そうしたとき、実際に払った額をメモするようにしましょう。このときメモした額を旅費精算書(出張旅費を支払ってもらうために記載すべき書類)に書き込むことで、問題なく会社からお金を支給してもらえるようになります。

・出張旅費規程を定めた日から適応される

当然ですが、出張旅費規程を定めた日から適応されるようになります。いくら節税に効果的だとはいっても、既に実費精算を済ませた項目について、過去にさかのぼってホテル代の定額支給をしたり、日当を出したりすることはできません。

過去の支払いについては諦めて、出張旅費規程を定めた日から節税するようにしましょう。

出張旅費規程の作り方

それでは、実際のところどのようにして出張旅費規程を作成すればいいのでしょうか。これについては、ワードファイルなどで作成し、印刷するだけで問題ありません。このとき、同時に株主総会議事録または取締役会議事録を残すとより効果的です。

出張旅費規程自体は意外と簡単に作ることができます。中小企業の場合、社長がすべての決定権を握っているので出張旅費規程を作成した後、印刷して顧問税理士に確認してもらうだけです。

それでは、どのような出張旅費規程にすればいいのかというと、テンプレート(フォーマット)としては以下のようになります。

出張旅費規程 (適用) 第1条 この規程は、会社の業務遂行のために出張する場合の旅費等の取り扱い及び手続きに関する事項を定める。

(出張の定義) 第2条 1 この規程において、「勤務地」とは、職場の所属する市区町村をいう。 2 この規程において、「出張」とは、日帰り出張、及び宿泊出張をいい、その定義は当該各号に定めるところによる。 一 日帰り出張:勤務地を起点とし片道40キロ以上の目的地に出向き、宿泊を必要としないものをいう。 二 宿泊出張:勤務地を起点とし片道40キロ以上の目的地に出向き、宿泊を必要とするものをいう。 3 この規程において、「旅費」とは、交通費、宿泊費及び日当をいう。

(交通費、宿泊費、日当) 第3条 1 交通費は「別表一」で定める定額を支給する。 2 宿泊費は宿泊日数に応じて「別表二」で定める定額を支給する。 3 日当は日帰り出張については「別表三」で、宿泊出張については宿泊日数に応じて「別表四」で定める定額を支給する。

(自動車による出張) 第4条 事情により自動車による出張を行わざるを得ない場合には、あらかじめ担当上司の許可を受けなければならない。その際の交通費については、燃料、駐車料、有料道路通行料などそれを証明するものを提出した場合に限り支給する。

(長期出張) 第5条 同一地に長期間(11日以上)出張したときの旅費は状況により、この規程によらないことがある。

(その他の費用) 第6条 出張中、やむを得ずタクシー等を利用した場合あるいは社用のために要した通信費、運搬費等については請求により実費を支給する。

(時間外勤務) 第7条 出張者については時間外勤務の取り扱いは行わない。

(出張手続及び仮払い) 第8条 出張をする場合はあらかじめ担当上司に報告すること。その承認を得たものに対して旅費の仮払いを受けることができる。

(出張報告及び精算) 第9条 出張の報告及び旅費の精算は、出張報告書及び出張旅費明細書を作成し、担当上司の決裁を経て経理にて精算すること。

(証明書等の提出義務) 第10条 出張者が業務上、不慮の支出をなし、その精算を行なうときは、その支出に伴う領収証を提出しなければならない。領収証等支払いを証明するものが無い場合は原則としてその支出は自己負担とする。

(出張期間中における休日の取扱) 第11条 出張期間中に休日がある場合は次のとおり扱う。 一 業務活動を行なった場合 日当、宿泊費等通常のとおり支給する。出張日報により担当上司が承認したときは休日勤務とみなして、振替休日を認める。但し、休日を移動のみに使用した場合は休日勤務としない。 二 業務活動を行なわなかった場合 宿泊費及び外食費のみを支給し、日当は支給しない。なお、外食費については実費を支給する。

(その他) 第12条 本規程で処理できない場合は、その都度協議にて処理する。

付 則 この規則は、〇〇年〇月〇日から施行する |

実際には「別表一」「別表二」なども含めてワードファイルで作成し、印刷します。

これをゼロから作るのは面倒なので、サンプルとして出張旅費規程のひな型が欲しい人は「ここからダウンロード」するようにしてください。

あとは、移動距離の支給額などをあなたの会社に合わせて設定するだけで問題ありません。テンプレートで用意した出張旅費規程の数字や文字を少し修正し、印刷するだけでその日から出張旅費規程が適応されるようになります。

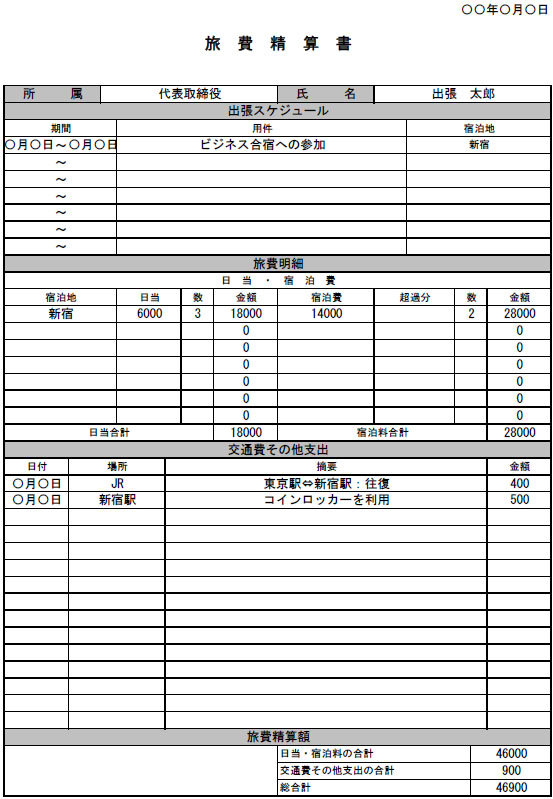

実際に出張したら、旅費精算書を作成する

出張旅費規程のサンプルを自分仕様にしてプリントし、保存したらその日から定額支給できるようになります。ホテル代の差額を自由に使えるようになりますし、日当という非課税のお金が手に入るので節税効果は非常に大きいです。

ただ、実際に出張したときは旅費精算書を自ら作成しなければいけません。少し面倒ですが、節税のために頑張って旅費精算書を作るようにしましょう。

このとき、宿泊出張と日帰り出張で旅費精算書を分けるといいです。

宿泊出張での旅費精算書の作り方

私の会社は典型的な家族経営の会社であり、何人もの従業員がいるわけではなく、節税のために親などを役員にしてはいるものの、基本的に出張するのは私一人だけです。

そのため、節税のためにできるだけ簡素な宿泊出張の旅費精算書を活用しています。このときは以下のようなものになります。

私の会社ではこの旅費精算書のテンプレートを活用していますが、あなたの会社に合わせて作り変えるといいです。

もし、宿泊を伴う場合の旅費精算書が欲しい場合、サンプル(ひな形)は「ここからダウンロード」できるようにしています。宿泊出張をした場合、その都度エクセルを入力し、プリントするようにしましょう。

日帰り出張での旅費精算書の作り方

宿泊ではなく、日帰り出張する場合は別に旅費精算書を作るといいです。

ここで、宿泊を伴う場合、ホテルの予約や移動(新幹線・飛行機)の領収書など、ほぼ確実に出張したという証拠を残すことができます。

一方で日帰り出張であると、本当に出張したかどうか不確かです。出席した会議の資料やメール明細または打ち合わせをして支払った食事代などの領収書があればいいですが、「打ち合わせ代を相手が出してくれた」など、日帰り出張した証拠を残せないことは多いです。

そのため、日帰り出張のときは出張の目的や移動手段を細かく記載することにより、きちんと出張したという記録を残す必要があります。

例えば私の場合、以下のようなフォーマット(テンプレート)の旅費精算書を活用しています。

図にある通り、出張スケジュールで目的を明確にし、どのような公共交通機関を利用したのか詳細に記すようにしましょう。タクシーを使ったのであれば、それを記載しても問題ありません。こうしたメモを残すことが税務調査で課税されないコツです。

日帰りの旅費精算書についてもサンプルを用意していますが、ひな形が欲しい場合は「こちらからダウンロード」するようにしてください。フォーマットについては自分の好きなように調節すれば問題ありません。

なお、上図の出張目的では例として「ビジネスでの打ち合わせのために出張した」と簡単に記載していますが、実際には「〇〇さんと新規出店に関する打ち合わせをした」などのように、詳細に記載するのが望ましいです。

出張ごとに記録を残す

宿泊や日帰りを含め、出張すると記録を残さなければいけませんが、こうしたビジネスと直接関係ない作業に労力をかけるのは面倒です。そのため、一つの旅費精算書にいくつもの出張内容を入れてしまうことを考えてしまいます。

ただ、一つの出張につき一つの旅費精算書にすることを徹底させてください。そうでないと、どの旅費精算書がどの出張に該当するのか、後で見返したときに非常に分かりづらくなります。

きちんと整理して旅費精算書を残すことにより、税務調査が入ったときであっても強気で対応できるようになります。何も資料がない状態で宿泊費や日当を定額支給していたら否認されますが、旅費精算書や領収書を含め、証拠があれば堂々と税務調査官と接することができます。

旅費交通費を活用して節税すべき

すべての社長が行うべきものに旅費交通費があります。どのように旅費交通費を設定し、経費精算するのかについてその方法をすべて述べてきました。

旅費精算書のテンプレートも用意しているため、ゼロから作るのが面倒な場合はダウンロードして活用してみてください。

何年もビジネスをしており、すでに大成功を収めている人であっても旅費交通費の規程を作っていないことがあります。ただ、これは無駄に税金を支払って大きな損をしているといえます。いますぐ、旅費交通費の規程を作って節税にはげむようにしましょう。

旅費交通費は節税の初歩であるものの、意外と知らない経営者は多いです。ただ、その効果は大きいです。やり方は難しくないため、いまから実践できる節税法だといえます。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。