個人事業主・フリーランスとして活躍している人の中には、ビジネスが好調なために法人成りしようと考えている人がいるでしょう。そのままでは税金が大きくなってしまうため、法人化することで節税するのです。

もちろん、中にはいきなり法人化する人もいます。ただ経営ではリスクを少なくするのが基本であるため、一般的には個人事業主としてビジネスを経験した後に法人化します。

このとき、初めて会社設立する場合はどのような流れになるのでしょうか。

当然ながら、法人成りによって会社を設立するにしても正しい手順があります。そこで、「どのように考えて法人化を実現すればいいのか」について手順や流れを解説していきます。

もくじ

顧問税理士を探すのが最初のステップ

会社設立をするとき、最初に行うべきは何でしょうか。これについては、「顧問税理士を探す」ことになります。意外に思うかもしれませんが、優秀な税理士を探すことさえできればその後の法人化で困ることはありません。

会社経営において、毎月必ず打ち合わせしなければいけないのが税理士です。自分で法人会計の処理を行い、決算書を作るのは不可能に近いです。どの会社も顧問税理士を雇うため、税理士が法人設立のキモになります。

法人設立において、最も重要なのが税理士選びといえます。

法人設立して実際にビジネスを動かすようになれば、その時点から顧問税理士との関係がスタートします。毎月の打ち合わせが発生するようになるのです。

このとき毎月の税理士報酬が安ければいいわけでもないため、月3万円など正当な税理士報酬を支払いながらも、信頼できる税理士を見つけるようにしましょう。

司法書士に依頼して定款や登記の準備をする

その後、優れた顧問税理士を見つけることができたら、司法書士を紹介してもらいましょう。どの税理士も異なる士業と提携しているため、顧問税理士に聞けば知り合いの司法書士を紹介してもらえます。

ビジネスをするとき、前述の通りどの税理士に依頼するのかは非常に重要です。ダメな税理士だと節税提案がまったくなく、安すぎる顧問料の税理士だと「税理士なのに税知識が乏しい」ことすらあります。

一方で法人登記で依頼する司法書士については、よほどのことがない限り誰に依頼したとしてもそこまで大きな違いはありません。法人登記は司法書士が行う仕事の中で最も一般的な業務ですし、人によって登記内容が大幅に異なるわけではありません。

そのため優先順位は「優れた税理士を見つけることができるかどうか」であり、司法書士を探すのは税理士を見つけた後で問題ありません。

・会社名と本店住所を決める

このとき、まずは会社名と本店住所を決めなければいけません。会社名は好きな名前を付けるようにしましょう。

本店住所については、既に事務所を借りているのであれば、そこの住所を登記するといいです。特に飲食店やアパレルなど、リアル店舗運営をしている人であれば、本店住所で特に困ることはありません。

ただ、中には事務所を保有していない人もいます。私も特に事務所は有しておらず、自宅兼事務所として活動しています。その場合、面倒であれば自宅(または実家)を本店として登記すればいいです。私の場合も、最初は住んでいる場所を本店として登記しました。

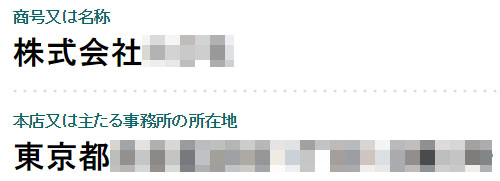

しかし、法人登記すると「会社名を調べれば、誰でも本店住所が分かる状態」になります。これについては、登記情報を調べたり国税庁の法人番号検索で社名を入力したりすれば出てきます。以下のような感じです。

実際のところ、あなたが住んでいる場所を登記しても何も起こりません。私は何年も自宅兼事務所の住所で登記していましたが、変な郵便物が送られてくることなどは一度もありませんでした。ただ、心配な場合はレンタルオフィスなどを借りたうえで本店住所にするといいです。

・定款作成のため、会社の目的を記す

また、会社登記では必ず定款(会社の目的や活動などを記したもの)を作成しなければいけません。会社にとっての憲法に相当するのが定款になります。

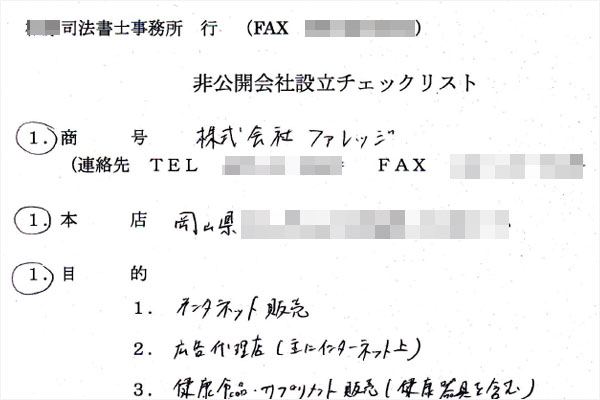

ただ、憲法とはいっても法人設立する経営者(株主)が自由に内容を決めることができます。このとき、定款作成のために決めることとしては「会社の目的」があります。私が最初の会社を立ち上げるときについても、以下のように目的を列挙しました。

目的とは、要は「あなたの会社はどのような事業をするのか」を記したものになります。目的に記す項目はどのような内容でも問題なく、将来のビジネス内容を含め思いつくものについては全部記すようにしたほうがいいです。

実際、私の会社では不動産経営を行う予定はまったくないものの、一応は定款の目的に不動産経営に関する項目を入れています。何でもいいから入れまくるのがコツです。

・資本金と事業年度を決める

同時に資本金と事業年度(決算月)を決めるようにしましょう。

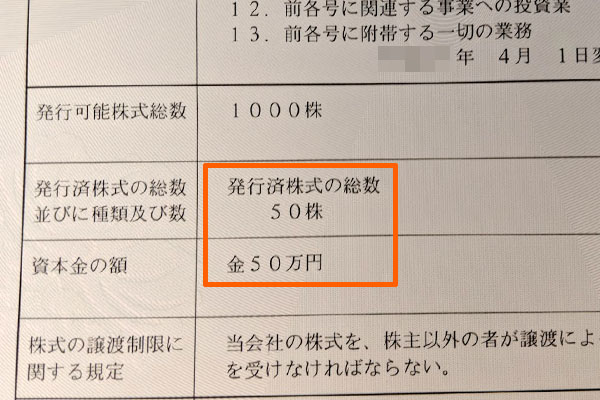

資本金については、1円でも問題ありません。ただ、実際には会社登記費用や司法書士への支払いがあるため、資本金1円では無理です。そのため、会社のキャッシュフローを考慮しながらも資本金を決めるといいです。

参考までに、私の会社の資本金は50万円と非常に少なくしています。以下の通りです。

私は個人事業主から法人成りしたわけですが、資本金50万円でもキャッシュフローは問題ないと判断したため、こうした資本金にしています。

また、いつを決算月にするのかについては、特別な理由がない限りは「法人登記して12ヶ月後を決算月にする」ようにします。会社設立して最長2年間は消費税の免税などのメリットを受けられるため、法人成りしたあとにすぐ決算月が訪れる事態を防ぐのです。

法人印の作成を行う

また、司法書士に定款作成を依頼すると同時に法人印を作成するようにしましょう。法人印がなければ、会社を登記することができないからです。

法人印の作成については、ネットショップなどで依頼すれば問題ありません。2,000円もあれば作成してもらえるようになります。参考までに、私の会社についてもネットショップで以下のように法人印を作成してもらいました。

なお、実際に私が会社経営した経験からいうと、作成する法人印は「代表取締役の印鑑」の1つだけで問題ありません。銀行印や角印は不要です。

上に記した写真の通り、私は代表取締役の印鑑のほかに銀行印や角印も作りましたが後悔しています。銀行印については、代表取締役の印鑑と使い分ける必要があるので面倒です。また、角印はそもそも使う場面がほとんどありませんでした。

角印は「会社の認印」であり、領収書・請求書・納品書などに使用しますが、私の会社の場合では電子印で済ませるケースばかりだったのです。

そのため「電子印で対応できない」など特別な理由がない限り、代表取締役の印鑑を一つだけ作りましょう。代表印で銀行印も兼ねることができるため、面倒な印鑑の使い分けが起こらなくなります。

そうしてネットショップにて法人印を作成したら、司法書士が用意した書類に言われるがまま印鑑を押すようにしましょう。その後、司法書士が登記してくれます。こうして、正式に会社として認められるようになります。

会社設立では株式会社か合同会社を決めておく

なお、法人成りするときは事前にどのような形式の会社にするのか決めておくようにしましょう。会社設立するとき、株式会社と合同会社のどちらを作るのか決定しておくのです。

株式会社と合同会社については、両者の違いはほとんどありません。節税メリットは両者とも同じですし、会社運営をするうえで合同会社だからといって困ることはありません。

その中でも、最も分かりやすい違いとしては設立費用があります。株式会社と合同会社を比較したとき、以下のような違いがあります。

| 株式会社 | 合同会社 | |

| 登録免許税 | 15万円 | 6万円 |

| 定款の認証手数料 | 5万円 | 0円 |

| 定款の謄本手数料 | 2,000円 | 0円 |

| 収入印紙代 | 0円(電子定款) | 0円(電子定款) |

このように合同会社を設立すれば、株式会社に比べて約14万円のお金を節約できます。その一方で合同会社だと、相続のときに少しだけ面倒になったり、肩書が「代表社員」になったりします。

できるだけ設立費用を安く抑えたい場合、合同会社が優れています。ただ、社員を雇う必要があるなど将来的な拡大を考える場合、株式会社で法人成りをするといいです。

登記簿謄本と印鑑証明書を法務局で取り寄せる

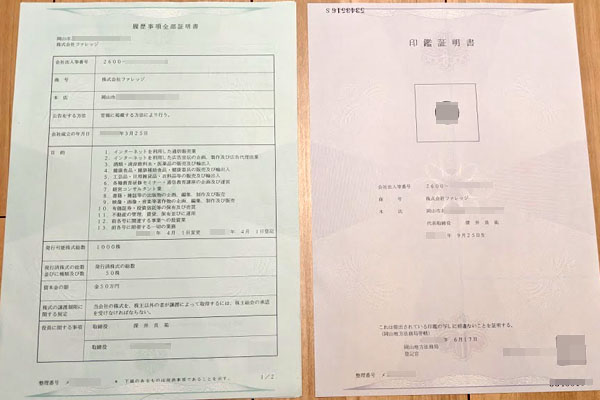

こうして正式に法人登記した場合、次にやるべきことが存在します。その代表的なものとして、以下の書類を何枚も取り寄せることがあげられます。

- 登記簿謄本(履歴事項全部証明書)

- 法人の印鑑証明書

登記簿謄本(履歴事項全部証明書)については、登記されていれば法務局で問題なく取り寄せることができます。登記するときに法人印についても司法書士に依頼しているはずなので、印鑑証明書についても同時に取り寄せることができます。そこで、登記簿謄本と法人の印鑑証明書を何枚も取得しましょう。

法人を作成する場合、銀行口座の開設や法人カードの作成、法人携帯の開設など行うことがたくさんあります。

例えば、節税のために携帯電話を法人契約にすれば、それだけで経費割合を100%会社負担にできます。ただ、そのためには事前に書類が必要になります。

原本を求められるのかコピーでも問題ないのかについては、契約するサービスごとに異なります。しかし、どれだけの登記簿謄本や法人の印鑑証明書が必要になるのかは不明なので、何度も法務局へ出向かなくてもいいように多くの枚数を取得するといいです。

地銀やネット銀行などで銀行口座を開く

こうして必要書類を取得した後、法人口座を開設しましょう。法人用の銀行口座がなければビジネスを継続することができないためです。

このとき、大手銀行は無視するといいです。たとえ個人事業主として成果を出していたとしても邪見にされるからです。大手都市銀行は大会社を相手にするのが基本であり、法人成りしたばかりの中小企業をなかなか相手にしてくれません。

そこで、いつもお世話になっている信用金庫や地方銀行(地銀)の窓口に出向くといいです。このときは法人印や登記簿謄本、本人確認書類(運転免許証)など必要だと思われる書類を一式もった状態で出向くといいです。

そうして、窓口で「法人を設立したので法人口座を作りたい」と伝えれば問題なく手続きをしてくれます。

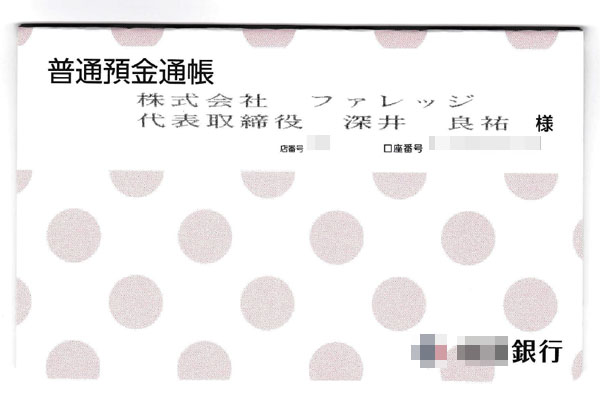

法人口座の場合、「株式会社〇〇 代表取締役〇〇 〇〇」と非常に長い預金口座になります。ただ、法人だとそうした預金口座になるのが基本です。

なお、リアル店舗を構える銀行だと振込手数料が無駄に高いため、ネット銀行を活用する方法も有効です。実際、いまの時代はネット銀行を主要銀行にしている会社はたくさん存在します。

ネット銀行であっても、法人化したばかりの中小企業で法人口座を開設することができます。そこで登記簿謄本や法人の印鑑証明書を手元に用意した状態でネット銀行に申し込むようにしましょう。

税務署への届出や社会保険料の設定を行う

また、法務局で登記をしたあとは税務署へ申請をしなければいけません。どのような申請書類が必要なのかについては、あなたが理解する必要はありません。司法書士や税理士などの専門家に聞き、書類を用意してもらうようにしましょう。

法人登記を自分で行う人は経営能力に乏しく、「お金を払って専門家に依頼し、余った時間でビジネスに集中して多くのお金を稼ぐ」という原則を行えていないことになります。そのため法人登記で司法書士へ丸投げしたのと同じように、税務署へ提出する書類についても税理士という専門家の力を借りるといいです。

また、法人化したら社会保険料の支払い義務を生じるようになります。個人事業主・フリーランスの立場であれば、国民健康保険・国民年金で問題ありませんでした。ただ、法人成りしたら社会保険に加入し、健康保険・厚生年金の保険料・掛金を支払うことになります(サラリーマンでの法人成りも同様です)。

社会保険の手続きは年金事務所に出向く必要があります。これについては、一人で出向いて窓口担当者に指示されるとおりに書類を記載しましょう。

社会保険料の計算については税理士がすべてしてくれるものの、年金事務所での手続きは社会保険労務士の手を借りない限りあなた自身で行う必要があります。

節税のため、法人名義に切り替える

なお、必須ではないですが節税のために細かい契約を法人名義に変えるようにしましょう。法人にする意義の一つに節税があります。

信用という意味では、実際のところ個人事業主でも法人でも違いがありません。ただ、節税については法人にすると幅が圧倒的に広がるようになります。

そうした中でも、法人化した瞬間から行える非常に手軽な節税対策に「個人名義の支払いを法人名義に切り替える」ことがあります。個人のお金で出す場合は経費にできても一般的に半分が限界であるものの、法人名義にすれば全額損金にできるからです。

こうした支払いの例としては、例えば以下のような費用があります。

- 携帯電話代

- 自宅のインターネット使用料

- 自動車の車検代・ガソリン代

携帯電話であれば、個人携帯では一般的に半分損金です。ただ、法人契約にすれば全額損金です。

もちろん、他にもたくさんあります。例えば車についても、個人名義を法人名義に変えれば車検代やガソリン代をすべて経費にできます。あくまでも社用車だからです。

そのため、日々の生活費について可能なものは積極的に法人契約へ変えるようにしましょう。このときに登記簿謄本や法人の印鑑証明書が必要になることがあるため、事前に用意したうえで順次法人契約へ変えていくといいです。

専門家に頼りながら自営業から法人化するべき

自営業が法人成りするとき、すべて自分の力で行う愚かな行為をしてはいけません。必ず専門家の力を借りる必要があります。

そこで税理士や司法書士に依頼することになりますが、こうした専門家に何をすればいいのか聞き、その通りに動くようにしましょう。このとき、登記をする場面では「定款の目的を決める」「法人印を用意する」など細かい作業があるため、全体の流れを把握したうえで事前に準備するとスムーズです。

法人化するとはいっても、実際のところ自分でやることは少ないです。専門家があらゆる書類を用意してくれますし、言われた通りに印鑑を押してサインしていけば問題ありません。

そのため、ここでは私が実際に法人化したときの経験を踏まえて全体の手順や流れを記しました。ここにある通りに実践すれば、問題なく法人成りを実現することができます。

法人設立後に行うべきことを含め、早めに段取りを進めましょう。そうすれば、節税メリットを受けながら法人代表者として素早く活躍できるようになります。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。