個人事業主や会社組織を含め、店舗のインテリアとしてアート作品を購入することがあります。そうした美術品や絵画を購入するとき、経営者だと気になってしまうものに経費計上があります。

どれだけビジネス利用するものであってもスーツは経費になりませんし、腕時計も損金計上できません。そのため、事務所のインテリアとして利用する美術品を購入するときに経費化してもいいのかどうか考えてしまうのです。

これについては、問題なく絵画や金属作品を含めたアート製品を経費にすることができます。

ただ、その性質や金額によって損金にするときの方法が違ってきます。場合によっては損金算入できないこともあるため、どのようなときに経費にしても問題ないのか理解しておく必要があります。

もくじ

個人事業主や法人でも100万円未満は減価償却できる

まず、どのような美術品であれば問題なく経費にできるのかというと、金額によって区切りがあります。その金額が100万円です。100万円未満であれば、問題なく損金計上できるのです。

もちろん、経費にできるとはいっても社長個人が利用するために購入した場合、税務調査で否認されます。あくまでも、会社事務所や店舗などに置かなければいけません。

- 店舗のインテリアとして利用する

- 会社のエントランスに飾る展示品

- 事務所の会議室に絵画を壁掛けする

このように、不特定多数の社員やお客さんの目に触れる場所に置かなければいけません。社長の自宅に飾ってある場合だと損金にすることはできず、その場合は社長個人に現物支給した(物として給料を支給した)と捉えられて経費にできず、給料として扱われるようになります。

ただ、事務所用であれば100万円未満の絵画の購入なら問題なく損金計上できるのです。

・減価償却期間は物の性質によって異なる

このとき、減価償却期間は美術品の性質によって異なってきます。具体的には、国税庁の公式サイトによると以下のようになっています。

- 金属製の美術品(金属製の彫刻など):15年

- 金属製以外の美術品(絵画・陶磁器・彫刻など):8年

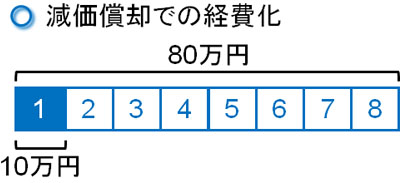

減価償却では、購入した年に全額を損金計上するのではなく、徐々に経費計上するように定められています。そのため、例えば80万円の絵画を購入した場合、「10万円 × 8年」に分けて徐々に経費化していきます(定額法の場合)。

すべてを損金に計上するまで時間はかかりますが、芸術性の高いアート作品であったとしても問題なく経費にできると考えましょう。このとき、個人事業主や法人を含め誰でも経費にできます。

・送料や設置費用も含んで100万円未満が基準

ちなみに、このときは「商品そのものの購入費用」ではなく、商品設置費用や輸送費を含めたすべての値段で100万円未満のものが対象になります。商品代金に送料などが加わった結果、100万円を超えてしまってはいけないのです。

そのため、もし商品代は100万円未満だったとしても、送料や設置台などを含めると100万円以上になってしまう場合、請求書を分けてもらうようにしましょう。商品代とその他の費用で別に請求書を作ってもらうのです。

もちろんこのときに「輸送費」などと記載されると、商品購入の輸送費だと簡単に分かってしまいます。そのため、輸送費ではなく「備品、その他雑費」などのように記載してもらうといいです。

100万円以上では、事務所や店舗用でも資産になる

それでは、芸術作品の値段が100万円以上の場合はどうなってしまうのでしょうか。この場合、経費計上できません。個人事業主なら経費にできないだけですし、法人が購入する場合は資産として計上します。

資産の場合、その美術品を売却・処分しない限りは経費(売却損など)にならず永久に残り続けるようになります。当然、経費にできないのでお金が出ていった分だけ法人税を減らすことはできません。つまり、節税にならないのです。

100万円以上の値段がある備品だと、年数が経過しても資産価値が減らないものとして考えます。そのため、資産計上する必要があるのです。

・100万円以上のアート作品でも減価償却できる例外

ただ、中には例外的に100万円以上の絵画や工芸品などであっても減価償却できるケースがあります。これには、以下のすべてに該当しているものに限られます。

- 会館のロビーなど、不特定多数の人が利用する場所での展示

- 移動することが困難

- 美術品としての価値が高い

そのため、絵画や工芸品であっても小さい展示品では減価償却の対象になりません。それなりの大きさがあり、さらにはいろんな人がランダムに出入りする場所での設置でなければ経費にできないとされています。

100万円未満でも、資産価値の高い古美術・骨董品は経費不可

なお、場合によってはたとえ値段が100万円未満であったとしても減価償却できず、資産になってしまうことがあります。これについては、歴史的な価値が高く代替性のない骨董品が該当します。

古美術品や古文書、出土品、遺物などがこれに当たります。

単なる職人が作ったものではなく、例えば歴史的価値のある刀剣であれば時間が経過したとしても価値は落ちません。人間国宝が作成した工芸品なども同様です。

どれだけ時間が経過しても値段が下がらず、高い価値を維持し続ける性質から資産にしなければいけません。減価償却というのは、時間経過と共に価値が下がる固定資産を対象にしています。そのため、歴史的価値の高いものは対象外となるのです。

10万円未満、20万円未満、30万円未満で扱いが変わる

ただ、100万円未満では何年にも分けて減価償却をしていくとはいっても、例外規定が設けられています。少額の固定資産の場合、その場で全額を経費にして問題ないという制度があるのです。

・10万円未満は消耗品費

まず購入したアート作品が10万円未満の場合、消耗品費になります。消耗品費には手帳や名刺、伝票などさまざまなものが該当し、要は10万円未満の物品であればどれも消耗品費に該当すると考えるようにしましょう。

絵画や工芸品なので消耗品ではないような気はしますが、科目としては消耗品費で一括損金にすれば問題ありません。

・10万円以上、20万円未満なら一括償却資産

購入した美術品が10万円以上、20万円未満だった場合は一括償却資産というものに該当するようになります。

一括償却資産では、3年に渡って均等額を経費にしていくというものです。例えば15万円の工芸品を購入した場合、以下のように経費化していきます。

- 1年目:5万円

- 2年目:5万円

- 3年目:5万円

・中小企業で30万円未満では一括償却

ただ、中小企業であれば10万円や20万円などを考える必要はなく、美術品の値段が30万円未満かどうかの基準で考えれば問題ありません。

個人事業主や法人を含め、青色申告をしている場合であれば「30万円未満の少額の固定資産は一括償却(全額損金)にして問題ない」となっています。特に法人であれば顧問税理士が必ず青色申告の手はずをしているため、中小企業なら確実に一括償却が可能になっています。

「資本金や出資金が1億円以下」または「従業員の数が1,000人以下」であると中小企業に該当することになるため、こうした特例を活用できます。

贈答品の場合、高額だと否認される

なお、これらアート作品を購入するときは事務所や店舗のレイアウトに利用するときだけとは限りません。得意先の贈答品として送ることもあると思います。このときも経費にして問題ないのでしょうか。

これについては、贈答品は一般的に1万円以下に抑えるのが基本になります。そのため、たとえ10万円未満のアート作品であったとしても、5万円以上の芸術品など高額になると微妙になり始めます。「なぜ、これだけ高価な贈り物をしているのか?」となるからです。

これが10万円を超えるようになると、税務調査での否認リスクが非常に高くなります。30万円を超えるようなものであれば、ほぼ確実に否認されると考えて問題ありません。

理由は単純であり、高価な贈答品を経費にして問題ない場合は錬金術が可能になるからです。例えば絵画を購入し、得意先に送ったことにして経費化します。ただ、その後すぐに購入時と同じ金額で転売します。

例えば50万円のアート作品を購入した場合、この場合だと会社は50万円の経費を作れます。一方で個人としては、すぐ転売することで50万円の現金を手にできます。法人税を低くしながらも、転売によって個人のお金を作れます。こうして脱税が可能なので、高すぎる芸術品を送る場合は経費にできません。

・寄付でも経費にできない

ちなみに、寄付という方法を使っても経費にすることはできません。大前提として、法人が寄付をしても損金算入できないことになっているからです。

企業の目的は利益を上げることです。そうした会社が寄付をするなどあり得ません。もちろん例外はありますが、たとえ寄付の対象が得意先であっても、一般企業や個人に寄付をしても経費にはならないのです。

寄付はなく、贈答品として交際費で経費にするのが基本です。もちろん前述の通り高額すぎない製品に限られますが、他の会社に贈り物をするにしても寄付を使わず、交際費で損金計上するようにしましょう。

無駄遣いにならないように注意し、会計処理する

なお、本来の節税というのは社長の個人資産を増やしたり、利益の繰り延べをして将来に備えたりすることを指します。それに対して、芸術作品を社内の展示品として購入するというのは、こうした一般的な節税対策とは大きく性質が異なります。

実際にどれだけ優れたアート作品を安く購入し、事務所に展示したとしてもそれが売上に直結することはありません。もちろん事務所が殺風景だと雰囲気は良くならないですが、だからといって芸術作品を社内に並べれば売上が何倍にも上昇するわけではないのです。

確かに美術品を購入すれば、その分だけ納める法人税は少なくなります。ただ、利益の上昇に関わらない以上はアート作品の購入をたくさんすることでの無駄遣いは控えなければいけません。

しかし、新たに事務所を立ち上げたり店舗のリフォームをしたりするとき、インテリアのために芸術品の購入を検討する人はたくさんいます。そうしたとき、絵画や工芸品を購入して展示する場合であっても問題なく経費にできることを理解しておくといいです。

芸術作品は値段によって税金の取り扱いが変わる

ここまで、どのようにしてアート作品を購入したときに損金にすればいいのかについて解説してきました。経費にできるかどうかによって税金の金額が大きく変わるため、購入前に理解しておくことは非常に重要です。

芸術品については、一般的に100万円未満かどうかで考えるといいです。歴史的価値の高い骨董品を除き、100万円未満であれば減価償却によって損金計上できます。また、中小企業なら30万円未満で一括損金が可能です。

一方で100万円以上になると資産で会計処理することになり、経費計上できなくなります。時間経過と共に価値が減らないものとして考えるため、売却・処分しない限りは資産として残り続けるようになるのです。

ただ、やり方さえ間違えなければ問題なく絵画や工芸品などのアート作品を購入したとしても損金にできます。芸術作品は経費になることを理解したうえで購入するようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。