仮想通貨を保有することによって大きな利益を得ている人はたくさんいます。そうした人の場合、法人を利用することによって税金対策できないかと考えるケースは多いです。

既に法人をもっている人であれば、会社名義で投資をすればいいです。またサラリーマンや個人事業主であったとしても、株式会社や合同会社を設立することによって法人化し、節税できるのではと考えるのです。

個人とは異なり、法人では税率が低いために大幅な節税が可能です。ただ法人ならではの税制があるため、基本的には法人での投資はおすすめできない内容になっています。

ビットコインやイーサリアムなどへの節税のためだけに法人化するのは微妙です。また、値上がりを期待して法人で投資する場合についても、思ったほど節税になりません。この理由を解説していきます。

もくじ

税率を約30%にできるのが法人の仮想通貨節税

個人が仮想通貨に投資するとき、異常なほど高額な税金を課せられます。利益が少額であれば税額は大したことないですが、含み益が数千万円・数億円の人では半分以上を税金で取られるようになります。

仮想通貨による利益は雑所得になり、最高税率は55%です。個人に課せられる所得税と住民税は以下のようになっています。

| 課税所得金額 | 税率(所得税・住民税) |

| 195万円以下 | 15% |

| 195万円超、330万円以下 | 20% |

| 330万円超、695万円以下 | 33% |

| 900万円超、1800万円以下 | 43% |

| 1800万円超、4000万円以下 | 50% |

| 4000万円超 | 55% |

一方で法人ではどうかというと、税率は一律です。より正確にいうと利益800万円で法人税率は異なりますが、法人では約30%の法人税率となっています。

つまり個人の最高税率55%に比べて、法人税率30%のほうが圧倒的に低いといえます。仮想通貨で法人化が税金対策に有効といわれているのは、こうした税率の差が大きいことが理由です。

仮想通貨での儲け額が少ない場合、法人では税率約30%なのでむしろ損をします。ただ何千万円・何億円もの利益がある場合、法人化によるプラスの影響が大きいといえます。

法人化で損益通算や赤字の繰り越しが可能

また会社を利用する場合、損益通算できるようになります。さらには、赤字の繰り越しが可能です。

個人の仮想通貨による利益は前述の通り、雑所得です。この税制は非常に不利になっており、利益が出たときは超高額な税金支払いが必要になるにも関わらず、損失が出たときは他の所得(給料からの所得や事業所得など)との相殺ができません。

一方で法人の場合、会社で得た利益や損失については、取引内容に関係なくすべて損益通算が可能です。仮に仮想通貨へ投資して1,000万円の損失が発生した場合、他の儲けで出た利益と相殺できるようになっています。

当然ながらその他の利益がないと意味ないですが、法人の場合はこのように損益通算ができます。

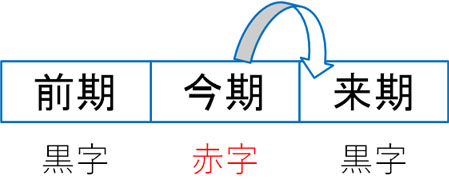

またそれだけでなく、仮想通貨への投資によって今期に大きな赤字が出た場合、来期の黒字分と相殺することもできます。

これらはすべての法人で認められている制度であり、一般的な事業に限らず仮想通貨によって発生した損失についても赤字の繰り越しは対象になります。個人では何かと不利な税制となっている仮想通貨ですが、法人の場合は「他の儲けや損失と同じ性質のもの」として扱うことができます。

・株式会社、合同会社で節税を行う

なお、利用する法人は株式会社または合同会社です。節税としての性質は株式会社も合同会社も同じです。

社員がいたり、既に法人を保有していたりする人の中であれば、株式会社を保有している経営者がたくさんいます。この場合、いまの法人を利用して投資すればいいです。一方で仮想通貨の節税を考えて法人化する場合、設立費用の安い合同会社を利用するのが一般的です。

法人での仮想通貨保有はおすすめしない

このように個人に比べて、税制という面で法人は一見すると優れているように思うかもしれません。ただ他の条件を確認すると、法人口座での仮想通貨投資は実は微妙です。

理由はいくつかあり、主なものとしては以下があります。

- 法人では含み益に課税される

- 仮想通貨を法人移転するときに課税される

- 法人化すると高額な維持費が必要になる

それぞれについて確認していきましょう。

法人口座ではビットコインやイーサリアムの含み益に課税される

仮想通貨に対して法人で投資をするとき、最も大きなデメリットが「含み益に対して課税される」ことです。

個人であれば、税率は高いにしても仮想通貨を売らなければ課税されることはありません。投資であるため、利益が確定するまで納税を先送りすることができます。

一方で法人の場合、決算のたびに含み益がどのようになっているのか報告する必要があります。またこのとき、仮想通貨を売っておらず会社内に現金が入っていなかったとしても、含み益に対して課税されます。

これが非常に大きなデメリットであり、このために法人口座で仮想通貨投資をするのはおすすめできません。例えばビットコインへ投資し、決算前に以下のようなチャートであればどうでしょうか。

このように、1~3ヵ月の間であっても約半分に価格下落するのが仮想通貨です。

ビットコインやイーサリアムの金額が高い状態で決算を迎え、その後に暴落した場合は悲惨です。含み益に対して高額な納税を強いられるため、手元に現金がない状態で納税しなければいけません。それだけでなく、仮想通貨を売って納税資金を用意しようとしても、価値が下落した後では納税するためのお金を用意できません。

そうなると、税務署から法人資産の差し押さえを食らうようになってしまい、法人経営どころではなくなります。含み益に課税され、さらには仮想通貨の変動幅が大きい以上、非常にリスクが大きいといえます。

仮想通貨を法人へ資産移転するときに課税される

また個人が保有する仮想通貨を法人に移すとき、半分以上を税金として支払わなければいけません。

前述の通り、個人では最高税率55%です。このとき個人から法人へ資産移転するとき、その時点で「個人が利益確定をした」と考えることができるため、個人に対して超高額な税金支払いが発生してしまいます。

例えば個人から法人へビットコインやイーサリアムを移転した場合、個人としては仮想通貨を売っていないのでまったく現金がないにも関わらず、高額な納税義務が発生します。

個人と法人というのは、まったくの別物と考えましょう。当然ながら、まったく別の組織に仮想通貨を移動させれば、個人としてはその時点で利益確定したことになってしまうため、法人へ仮想通貨を移動させるのは意味がないと考えましょう。

株式会社や合同会社による仮想通貨への投資で税率が低くなるのは、これから新たに投資して得られる利益に対してのみといえます。

法人化すると高額な維持費が必要になる

なお既に法人を保有している人であれば特に問題ないですが、節税のためだけに法人化するとなると、高額な維持費が必要になります。

まず、社員ゼロで資本金の少ない法人であったとしても、法人住民税として年7万円ほどの固定費が発生します。赤字であっても支払わなければいけない費用が法人住民税です。

また顧問税理士へ支払う費用も必要です。通常、税理士への顧問料は月3~5万円です。また決算のとき、以下のような決算書を顧問税理士に作成してもらう必要があります。

税理士によって費用は異なりますが、そこまで売上が多くない会社であっても通常は12~20万円ほどの費用です。そのため、顧問税理士への支払いは年50万円ほどになります。こうした維持費が必要になります。

個人で節税するほうが現実的

こうしたデメリットがあるため、よほどの理由がない限り、仮想通貨への投資は個人で行うべきといえます。

法人で投資するとき、個人との税率の差にばかり着目してしまいます。そのため確かに税率だけを考えれば法人のほうが得であり、また損益通算はできますが、その他のデメリットが大きすぎるために法人で仮想通貨へ投資するべきではありません。

最悪なのが含み益に対する課税であり、この制度のために「仮想通貨へ投資することによって高額な納税義務が発生しているが、仮想通貨の価格下落によって現金を作れずに資金ショートした」という会社は非常に多いです。要は、リスクが大きすぎるといえます。

さらに法人であれば、「含み益が高額になったので海外移住して支払う税金をゼロにしたい」と考えたとしてもできません。一見すると優れているように思える法人での税金対策ですが、正直なところやめておいたほうがいいです。

値上がり益を狙っても最終的な税金は高額

さらにいうと、「法人で税率を抑えることができたとしても意味がない」という問題点があります。より正確にいうと、最終的な税金は高額になります。

法人で利益を得たとしても、このお金を自由に引き出すことはできません。「法人保険を利用する」「退職金として支給する」などの節税法はありますが、一般的に会社のお金を自由に個人に移すことはできず、役員報酬として支給するのが基本です。

そうなると、以下の部分で税金を支払うことになります。

- 法人税の支払い:約30%

- 役員報酬として支払い(所得税&住民税):最高55%

最初、法人での儲けに対して約30%の税金を取られます。そのあと、会社の利益を個人が自由に使えるようにするためには、会社からあなたに役員報酬として支給しなければいけません。このとき、所得税と住民税で最高税率55%になります。

法人税30%のお金を支払ったあと、役員報酬として所得税・住民税55%を支払うことになるため、トータルでは仮想通貨の儲けに対して約70%の納税をすることになります。

そのため総合的に考えると、法人化をしたとしてもまったく節税になっていないどころか、むしろ損をします。

「いま法人に高額な内部留保があり、この資金を利用して一時的に仮想通貨へ投資したい」と考えている人であれば意味があるかもしれません。ただ、いま個人で仮想通貨を保有している人が法人口座を開設し、投資しても確実に損をする税制になっています。

ビットコインやイーサリアムの法人口座は諦めるべき

一般的には、法人口座を開設してビットコインやイーサリアムの投資をすれば、節税対策になるといわれています。ただ、ウソです。実際の税制を確認すると、節税になるどころか破産リスクが高く、さらにはトータルで考えると大損します。

確かに、個人の最高税率55%に比べると、法人での一定税率30%は魅力的かもしれません。ただ法人口座では、決算のたびに含み益に対して課税されます。また個人から法人へ仮想通貨を移動させたとき、利益確定したと解釈されて高額な課税が発生します。

さらには、お金を自由に使えるようにするためには法人から個人にお金を移さなければいけません。そのため法人税と個人への課税を考えると、仮想通貨で儲けたお金に対して合計で約70%の税金支払いが発生します。

一見すると優れていますが、仮想通貨節税のために法人化したり、既に保有している仮想通貨を法人口座へ送ったりして投資するのはおすすめできません。それよりも個人で仮想通貨へ投資し、税金対策をするほうが節税できるため、会社ではなく個人にてビットコインやイーサリアムへ投資しましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。