入院したり死亡したりしたとき、保障があると非常にありがたいです。そうしたときに重要になるのが生命保険や医療保険です。

一般的には、会社が法人保険に加入するときは節税が目的です。利益の繰り延べをしたり、社長の個人資産を増やしたりするために生命保険(法人保険)を利用します。

ただ、節税ではなく社員の福利厚生を目的として加入する法人保険も存在します。社員の満足度を高めることでモチベーションアップを図るための福利厚生ですが、法人保険で福利厚生を考える経営者は多いのです。

このとき社員の福利厚生で重要になるのが「生命保険(養老保険)を用いた退職金」と「医療保険での入院給付金」の2つです。それぞれ、どのような内容になっているのか確認していきます。

もくじ

法人保険の福利厚生は養老保険が基本

従業員のために法人保険を利用することを考えたとき、最初に考えるべきは養老保険です。ハーフタックスプランや福利厚生プランとも呼ばれますが、養老保険を利用することで福利厚生を作るのです。

養老保険は生命保険の一種であり、貯蓄性のある法人保険になります。そうしてお金を貯めていき、社員が退職するときに満期保険金(解約返戻金)を受け取り、それを従業員の退職金に充てるようにします。「養老保険=社員の退職金を用意する法人保険」と考えればいいです。

このときは養老保険として法人契約し、社員全員を加入させる必要があります。福利厚生であるため、従業員の全員加入は必須条件です。全員加入でない場合、税務調査で否認されてしまうため、福利厚生の要件は満たさなければいけません。

養老保険では「10年の期間」「30年と長めの期間」「60歳や65歳など定年となる年齢を指定しての加入」など自由に選ぶことができます。このとき、社員の福利厚生目的で退職金を用意する場合、年齢を指定しての契約が望ましいです。

半損(1/2損金)で貯蓄し、法人契約で退職金を作る

養老保険を利用する場合、法人契約では半損(1/2損金計上)になります。つまり、支払った保険料のうち半分を経費化して、もう半分は資産計上します。法人税を減らしながらお金を貯められるようになっています。

このときの法人契約の内容は以下のようになります。

| 契約者 | 法人 |

| 被保険者 | 役員・社員 |

| 死亡保険金の受取人 | 役員・社員の親族 |

| 満期保険金 | 法人 |

養老保険にはいくつか契約方法があるものの、必ずこの形式でなければいけません。期間満了時や途中解約で支払われる満期保険金・解約返戻金について、いったん法人で受け取り、それを退職金に充てる必要があるのです。

内部留保でお金を貯める場合だと、高額な法人税を支払ったあとのお金で退職金を用意しなければいけません。一方で法人保険を利用すれば、利益の繰り延べをして法人税の支払いを抑えながら、将来に必要なお金を貯められるようになります。

・節税目的なら10年で契約する

なお、本当の意味で福利厚生目的によって社員の退職金を用意する場合、前述の通り従業員の定年となる年齢を指定して加入させるのが最適です。ただ、満期保険金(解約返戻金)が会社に振り込まれるため、このときのお金は会社が自由に使って問題ないようになっています。

つまり、満期保険金・解約返戻金のすべてを退職金に充てる必要はなく、一部だけでも問題ありません。また、退職金に使うことなどは考えず、利益の繰り延べによる節税目的のためだけに活用する経営者もたくさんいます。節税のために養老保険を利用する場合、10年契約が基本です。

養老保険を社員の退職金で利用するのか、節税のためだけに活用するのか、これについては社長の経営方針によって会社ごとに違います。

・福利厚生目的なので解約返戻金が高いのは問題ない

なお、社長個人だけでも加入できる法人保険については、「全損や半損タイプで解約返戻率の高い生命保険」は禁止されています。ただ、同じように1/2損金であっても養老保険は従業員の福利厚生目的であるため、解約返戻率が高くても禁止されていません。

全社員を加入させていれば、その中に役員が入るのは問題ありません。そのため、社員に限らず経営者を含めた節税も可能になっています。

社員の死亡保険金を家族が受け取れるメリット

また、養老保険は生命保険でもあるので従業員に万が一のことがあって死亡した場合、死亡保険金を家族が受け取れるようになっています。

会社での業務に限らず、急な病気や事故などで死亡してしまった場合、家族は路頭に迷います。ただ、会社としては「不幸があって死亡したとはいえ、その後の家族の面倒まで会社が見るのは無理」と考えるのが基本です。

そうしたとき、事前に生命保険に加入していれば多額の死亡保険金が下りるようになります。

先ほどの法人契約の形態でも、死亡保険金の受け取り先は「役員・社員の親族」となっています。そこで、死亡時に支払われるお金を活用すれば問題なく家族は生活できるようになるのです。これも、福利厚生として重要な要素になり、万が一のときに会社として家族を守ってあげられます。

払い済みの保険にしておき、据え置きも可能

利益の繰り延べができるというメリットがあるものの、養老保険にはデメリットもあります。それは、支払い保険料が高額になりやすいことです。役員以外の全社員についても加入しなければいけないため、その分だけたくさんの保険料支払いが発生するのです。

現金が減っていくため、当然ながらキャッシュフローは悪化します。

そうしたとき、保険料の支払いが厳しくなったときは払い済みの保険にしておくことも有効です。保険料は必ずしもずっと払い続ける必要はなく、払済保険にしておけば解約せずにそのまま取っておくことができます。

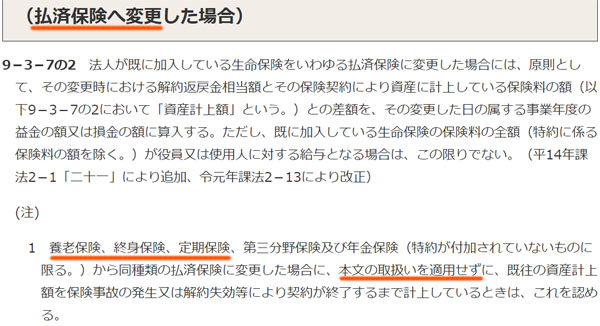

通常の生命保険の場合、払い済みにした瞬間に「その時点での解約返戻金を益金に計上する」という税務上のルールがあります。ただ養老保険や定期保険(逓増定期保険や長期平準定期保険)、終身保険を含め、ほとんどの法人保険は「払い済みにしても、満期・解約まで益金に計上する必要はない」となっています。

国税庁からも、以下のように通達が出ています。

そのため養老保険や定期保険の利用を開始したとしても、経営が厳しくなったときに支払いをストップさせれば問題ありません。

・解約して経営難を回避してもいい

なお、一般的には役員以外の退職金や節税目的で利用される養老保険や定期保険ですが、解約返戻金が会社に入ってくる以上、前述の通り解約返戻金を好きに利用して大丈夫です。

普段の経営では、常に業績が好調なことはありません。そのため、経営が厳しくなったときに生命保険を解約すれば、多額の現金を手にできるようになります。このお金を使えば会社を存続させることができるため、事前に養老保険を利用した節税策を選択しておくと会社の経営危機に活用できるようになります。

社員の退職時期が不明なのはデメリット

また、その他のデメリットとして社員の退職時期が不明なことがあげられます。定年まで従業員がずっと働いてくれるのであれば問題ないですが、途中でやめる社員は必ずいます。そうしたとき、対象の従業員がやめた瞬間に、加入していた養老保険は解約となります。

このとき、生命保険の加入期間が短い場合、解約返戻率は低くなります。一般的には、養老保険だと解約返戻率は以下のようになると考えましょう。

| 支払い年数 | 解約返戻率 |

| 1年 | 50% |

| 2年 | 75% |

| 3年 | 80% |

| 4年 | 83% |

| 5年 | 85% |

| … | … |

| 10年 | 90% |

こうした状況のため、支払い年数が1~2年で社員にやめられると会社としては節税にならず、損をしてしまいます。法人税率は約30%なので、これを考えると3年以上は継続してくれないと意味がないのです。

役員であればずっと働くのが基本であるものの、養老保険は役員以外を対象にした保険なので、こうしたリスク・デメリットがあることは理解しましょう。そのため、社員の出入りが激しい会社には不向きの法人保険だといえます。

会社で医療保険を活用し、社員の入院・通院に備える

また、養老保険とは別の法人保険で福利厚生を整える場合、従業員用としては医療保険も一般的です。社員が病気やケガによって入院・通院をしたときに入院給付金が支給されるのが医療保険になります。

一般的な生命保険の場合、満期保険金・解約返戻金であったり、死亡保険金が下りたりするときにお金を受け取ることになります。

一方で医療保険の場合、こうした貯蓄性はなく掛け捨てです。毎月の掛け金を支払い、入院や通院をすることになったときに給付金が支払われる仕組みになっています。保険の種類によっては、手術などで一時金が支給されたり、死亡時に死亡保険金が下りたりすることもあります。

医療保険だと掛け捨てであり、お金が貯まるわけではないので全額損金です。一人当たり年30万円までの負担であれば、全額損金にして問題ないというルールになっています。福利厚生なので同じく全員が加入する必要はあるものの、福利厚生費としてすべてを損金計上できます。

終身保険と定期保険では、定期医療保険がおすすめ

このとき加入できる医療保険としては、保障が一生涯続く終身医療保険と、特定期間だけ保障される定期医療保険の2種類があります。終身医療保険だと保険料は変わらないものの、定期医療保険だと5年ごとなどで定期的な更新があります。

このとき法人での福利厚生で考える場合、医療保険は定期タイプにしましょう。会社で保険料を死ぬまで負担するのは現実的ではないですし、何より60歳や65歳まで支払う保険料の総額で考えると定期保険のほうが安いです。

同じ保障を受けるにしても、経費削減のために安く保険に加入できるほうが優れています。そのため、終身と定期では定期タイプの医療保険に入るといいです。

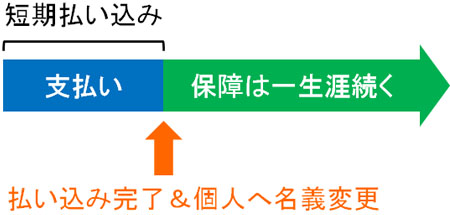

・経営者は終身医療保険の短期払い

ちなみに、役員以外の社員が加入するべきは定期医療保険ですが、役員を含め法人経営者では定期タイプではなく、終身医療保険を法人契約するのが一般的です。

このとき、医療保険は同様に掛け捨てになりますが、短期払い込みを済ませてしまいます(年30万円を超えないように支払い)。そうすると、その後のお金の支払いは不要であるものの、保障が一生涯続くようになります。そうして短期払いを済ませたあと、法人契約を社長個人へ名義変更します。

そうなると、経営者は個人でのお金の支払いがほぼなしで一生涯続く医療保険を個人に移転できるようになります。

従業員用の福利厚生と経営者向けの節税を考えたとき、契約するべき医療保険のタイプが違うことは理解しましょう。

安い福利厚生費で問題ない医療保険

また、掛け捨てタイプの医療保険は金額が安くなりますが、これは法人契約での医療保険でも同様です。一人当たり、月1,000~3,000円ほどの掛金で福利厚生として医療保険を付与できるようになっています。

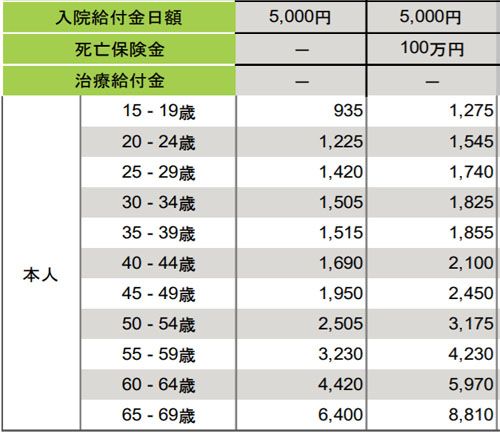

例えば、以下は法人保険として「従業員向けの医療保険」を出している生命保険会社のパンフレットの一部です。

※参考:メットライフ生命

入院給付金が1日5,000円の場合、このように月1,000~3,000円ほどの掛金で問題ないようになっています。もちろん年齢によって掛金の金額は異なりますし、特約で死亡保険金を加えると保険料は高めになります。ただ、こうした安い金額で福利厚生を付与できます。

養老保険の場合、貯蓄性のある生命保険なので半分損金しか認められませんし、退職金の用意(または節税)が目的のため、一人当たり月3万円や月5万円などのお金を積み立てていくようになります。ただ、掛け捨ての医療保険ではそのように福利厚生費が高くなることはないのです。

入院・通院の給付金は個人が受け取れる

なお、このとき受け取る入院・通院での給付金については、対象の社員が直接受け取れるようになっています。そのため従業員のための福利厚生費という意味では内容は優れています。

具体的な法人契約の内容としては以下のようになります。

| 契約者 | 法人 |

| 被保険者 | 役員・社員 |

| 入院・通院の給付金受取人 | 役員・社員 |

社員が病気やケガで入院したとき、福利厚生として見舞金を支給することが認められています。ただ、福利厚生費としての見舞金の上限金額は「社会通念上相当」という言葉が使われ、一般的には入院一回につき5万円が限度額です。

このとき医療保険であれば入院一日につきお金が支給され、そのお金は対象の従業員へ直接支払われるようになります。「1入院につき120日まで(商品によって内容は異なる)」などの制約はありますが、たとえ入院日数が長くなったとしても多くのお金が支払われることになるのです。

・保険金の受け取りは個人でないと意味がない

なお、入院・通院による保険金の受け取りを法人に指定することもできます。この場合、従業員が実際に入院・通院したときは会社にお金が支払われます。

ただ前述の通り、会社から個人に見舞金を支給するのは1入院で5万円が上限です。そのため、保険給付金の受取人は必ず個人に設定するといいです。

福利厚生費の経費化は規程の整備が必要

このように役員以外に福利厚生として法人保険を利用する場合、メリットがあればデメリットもあるため、事前にこれらの内容を理解する必要があります。

ただ、単に生命保険や医療保険に加入して福利厚生費で経費化したとしても、事前に規定を作成しておらないと税務調査で否認されることがあります。これについては、生命保険(養老保険)と医療保険で別々に書類を作成するといいです。

例えば、以下のようになります。

・養老保険の福利厚生規程

内容は会社によって変わりますが、養老保険の福利厚生規程のサンプル・フォーマットとしては以下のようになります。

福利厚生保険規程 (目的) (被保険者)

なお、生命保険の付与を希望しない者、または健康状態等の理由により保険会社の契約条件に合致しない者はこの限りではない。 (運営) (保険金額) (特別弔慰金) (退職金) 付則 |

実際のひな形は「ここからダウンロード」できるようにしています。

・医療保険の福利厚生規程

一方で医療保険の規定については、先ほどと似たものを用意することになります。以下は医療保険付保規定のサンプル例です。

医療保険付保規定 (目的) (被保険者)

なお、医療保険の付与を希望しない者、または健康状態等の理由により保険会社の契約条件に合致しない者はこの限りではない。 (運営) (保険金額) (給付金) 付則 |

実際のフォーマット・ひな形は「ここからダウンロード」できるようにしています。

あらゆる法人や個人事業主で活用できる福利厚生

役員以外のための福利厚生ですが、こうした法人保険は株式会社に限らず、合同会社や医療法人、社会福祉法人、NPO法人など、あらゆる会社で利用することができます。法人である以上、すべての会社が福利厚生で社員用の保険に加入できると考えましょう。

しかも、個人事業主であっても福利厚生として法人保険を利用できます。ここまで述べた養老保険を利用して、従業員のために退職金を用意することは問題なく可能なのです。

また掛け捨ての医療保険についても、問題なく福利厚生費として経費計上できます。

・個人事業主は本人の掛金を損金計上できない

注意点として、個人事業主だと経営者本人の生命保険は経費化できません。法人の場合、社員に限らず役員が加入しても養老保険では半分損金になります。ただ、個人事業主で半分損金が可能なのは社員のみであり、経営者個人では損金化できません。

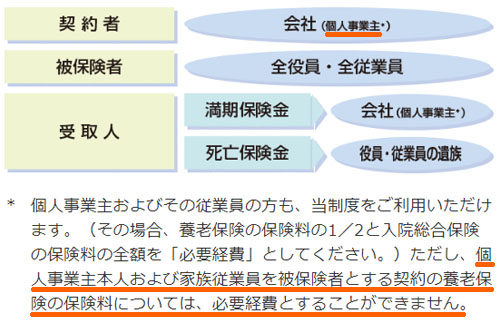

個人事業主で経費になるのは、あくまでも社員のための生命保険加入だと考えましょう。これについては、保険会社のパンフレットにも以下のように明記されています。

※参考:日本生命

このように、養老保険(生命保険)の福利厚生を個人事業主でも利用できるものの、本人や家族従業員については加入しても経費にできないことが明記されています。こうした事実を理解したうえで法人保険を利用しなければいけません。

もちろん会社組織なら関係ないですが、個人事業主は注意する必要があります。

社員用の福利厚生を生命保険・医療保険で用意する

従業員のために福利厚生を用意しようと考える会社は多いです。特に退職金は多く制度の会社が導入しています。それに加えて、入院・通院のときにお金が支給されるとサラリーマンとしては非常にうれしいです。

そうしたとき、法人保険を活用することで福利厚生を充実させることを考えましょう。

会社が用意するべき福利厚生での法人保険は2つだけです。一つは退職金目的の養老保険であり、もう一つが病気やケガのときに入院給付金が支給される医療保険です。どちらもメリット・デメリットがあるため、この点を比較したうえで加入を検討するといいです。

なお養老保険については、退職金ではなく単なる利益の繰り延べツールとして活用している経営者もたくさんいます。これについては経営方針次第なので、社長がどのように考えるのかによります。ただ、いずれにしてもこうした法人保険を活用すれば、役員以外の福利厚生を充実できます。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。