副業している会社員は非常にたくさんいます。実際のところ副業禁止は憲法違反で無効であり、それどころか国が主導で副業を推進しているほどです。そのため、公務員以外は問題なく副業をして大丈夫だといえます。

そうしたとき実際に副業で、ある程度の収入を得られるようになった場合、多くの人が考えるものとして法人化があります。個人事業主・フリーランスとして頑張るよりも、法人成りしたほうが圧倒的に節税できてお金を残せるからです。

ただ、そうしたとき心配になるのが「会社にばれないのか?」になります。いくら副業禁止が憲法違反でダメとはいっても、会社にばれるのは好ましいことではありません。

そうはいっても、法人成りによる節税メリットを諦めるのはもったいないです。会社にばれずに法人成りする手法もあるため、そうしたことも検討しましょう。そこで、「副業している会社員が法人成りするときの考え方」について解説していきます。

もくじ

毎月副収入の利益50万円が法人化のタイミング

まず、法人化するときはタイミングが重要です。これは会社員も同様であり、どれだけの副収入を得られているのかによって「会社組織にするべきかどうか」が違ってきます。

これについては、あらゆる人で共通しています。それは、月の利益50万円です。つまり会社からもらっている給料とは別に、年間の副収入が600万円以上ある場合は法人成りによって会社設立する意味があります。

なぜ、ある程度の利益がなければいけないかというと、会社設立すると毎月の固定費が発生するからです。

まず会社組織の決算では、自営業のように「自ら確定申告書を作成し、申告する」ことを素人が行うのは不可能に近いほど難しいです。必ず顧問税理士に依頼しなければいけません。そうしたとき顧問税理士を雇いますが、報酬として毎月3万円ほどかかり、決算月では12~15万円ほどの費用が必要になります。

また法人の場合、赤字であっても年間で約7万円の税金を課せられます。これを「法人住民税の均等割」といいますが、こうした税金も固定費として考えることができます。

そのように考えると、自営業として毎月50万円以上の利益を出していないと節税メリットがなく、そもそも法人成りする意味がないといます。サラリーマンが法人化するとはいっても、メリットを得るには副業収入をそれなりに得られている実態が絶対条件になります。

不動産やFX、ネットビジネス(アフィリエイト)を含め何でもいいので、まずは稼げるようにならなければ法人化は無意味です。

会社設立した法人から役員報酬を出すと社会保険料でばれる

ただ、法人化するときに気になるものとして、「副業している事実が会社にばれないのか」があります。

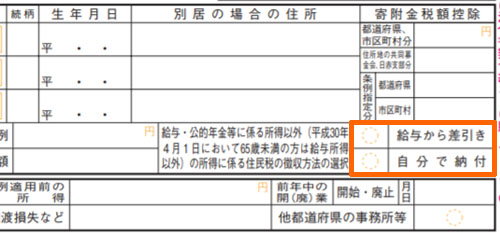

単に自営業としてこっそり副業しているだけの段階であれば、確定申告で副業の事実がばれることはありません。確定申告には「給与から差引き(特別徴収)」と「自分で納付(普通徴収)」の2つがあり、自分で納付すれば問題ないからです。

住民税 を自分で納付すれば、確実にばれることはありません。社会保険料の支払い額も変化はありません。

ただ、これが会社設立だと話が違ってきます。会社組織にして役員に就任し、そこから役員報酬として給料を出す場合、必ず社会保険に入らなければいけません。たとえ一人社長であっても社会保険への加入は必須になります。

そうしたとき、「いまサラリーマンとして働いている会社」と「設立した会社」の2つから給料をもらうことになります。

社会保険料は収入金額に応じて、それぞれの会社が給料天引きで支払うことになります。このとき、会社員として働いている会社としては「元々の給料に基づいて計算する社会保険料の支払い額と異なる」ことなります。こうして副業していることがばれるようになります。

・「社会保険料の違い=副業」ではない

もちろん、社会保険料の支払い額が違ったとしても、それ自体で副業がばれるわけではありません。会社に知られるのは「社会保険料の金額が通常と比べて違う」だけです。あなたが不動産やFX、ネットビジネス(アフィリエイト)などで儲けており、法人化していること自体が知られることはありません。

また実際のところ、「親が不動産経営をしていたが死亡して相続した」などのケースもあります。この場合、稼ごうと思って不動産を所有したわけではなく不可抗力です。

これを会社が禁止する意味がないため、実際のところ社会保険料の違いが会社経理にばれたところで大きな問題になることはありません。もし、会社の上司から何か聞かれたとしても「他の不動産会社を相続した」とでも言っておけばいいです。

法人成りをばれないようにする手法

しかし、副業禁止が憲法違反なので公務員以外は問題ないとはいっても、やはり法人成りしてそれなりに儲かっている事実を会社に知られないようにしたいと考えるケースは多いです。日本の会社は非常に閉鎖的であり、世間一般的には副業OKだとしても、認めてくれない会社が多いからです。

ただ、個人事業主のままだと稼ぐ分だけ税額が大きくなってしまいます。そうしたとき、以下の要点を考えて法人化を検討するようにしましょう。

- 親や配偶者を社長にする

- 節税で法人のお金を個人に流す

- 生命保険を利用する

- 内部留保で低い税率に抑える

これらを実施することで、法人化を実現しながらも無駄な税金を抑えられるようになります。さらには、合法的にあなた個人にお金を流すことができ、さらには社会保険料の支払い額に変化がないので会社にばれることがありません。

もちろん、会社が完全に副業OKで問題ない場合はこうしたことを無視して、普通に役員報酬を受け取れば問題ありません。ただ、法人成りによって副業がバレると不都合な場合は実施するといいです。

親や配偶者を社長にする

サラリーマンが会社設立してばれないようにする方法の代表としては、親や配偶者を社長にすることがあげられます。

法人登記するとき、副業している場合は特別な理由がない限りあなたが100%出資で登記すると思います。ただ、あなたが100%株主ではあっても社長の名義を親や配偶者にするのです。

名前だけ借りる形式でも問題ないため、あなたは単なる役員に就任して役員報酬をゼロにします。ただ、代表取締役に据えた親や配偶者に対しては役員報酬として給料を出すのです。

このとき、配偶者に役員報酬を出して食費などの生活費を払ってもらうようにすれば、実質的にあなたが給料を受け取ったのと同じ状態にできます。また、年間110万円までなら無税にて生前贈与できるため、親や配偶者に役員報酬を支払った後、贈与を受けても問題ありません。

このように代表取締役やその他の役員に親族を据え、そうした人に対して給料(役員報酬)を払うようにします。その後、生活費を払ってもらったり贈与してもらったりすることで、あなたの個人所得を実質的に増やすことができます。

節税によってお金を個人に還流させる

これに加えて、節税対策を練ることで法人から個人へお金を流すことを考えましょう。会社から個人にお金を還流させる方法としてはいくつか存在し、その中でも代表的なものに出張旅費規程があります。

出張旅費規程では、宿泊費や日当の定額を出すことができます。例えば、以下のように定めます。

- 宿泊代:14,000円

- 日当 :6,000円

このとき、1泊2日なら宿泊代と日当を合わせて26,000円のお金を会社からあなた個人に出し、経費として落とせるようになります。たとえホテル代の実費が8,000円だったとしても関係ありません。また、差額のお金は非課税の現金(所得税などを課せられないお金)として懐に入れることができます。

副業していれば出張する機会があります。勉強のためにセミナーに出るかもしれませんし、打ち合わせのために遠出するかもしれません。そうしたときに出張旅費規程を使って宿泊費や日当を出せます。

また、このときは単なるプライベート旅行や会社命令での出張でも問題ありません。プライベート旅行でも、仕事の出張のために必要だったことにすれば宿泊費や日当を出せます。また、会社命令の出張でも「会社出張のついでに仕事をした」ことにすれば日当を出せます。

会社が交通費やホテル代を出してくれている場合、さすがに宿泊費の定額を経費にしてはいけません。2重払いになるからです。ただ、日当については問題なく経費にして、非課税のお金としてあなた個人のお金にすることができます。

生命保険で給料を支払う

ただ、親族を社長にしたり、出張旅費規程を活用したりするにしても、ある程度まで上限が決められるようになります。さすがに年間で800万円や1,000万円のお金を役員報酬として親族に渡したり、出張旅費規程で個人にお金を流したりすることはできません。

その場合、どのようにするかというと、節税知識のある経営者は生命保険を活用します。要は、役員報酬として現金で受け取るのではなく、生命保険という形で会社から給料を出してもらうようにするのです。これを現物支給と呼び、現金以外の方法で給料を出す手法になります。

個人が加入する生命保険としては、貯蓄性のある生命保険が広く活用されています。そこで、こうした生命保険に法人契約で加入します。加入形態は以下のようになります。

| 契約者 | 法人 |

| 被保険者 | 役員(あなた) |

| 死亡保険金の受取人 | 役員・社員の親族 |

| 満期保険金 | 役員(あなた) |

つまり、法人契約によって法人が毎月の保険料を支払うものの、何年か支払いをして満期が来たとき、あなた個人が受け取りをするようにします。そこで、例えば月50万円の役員報酬を支払うのではなく、月50万円の保険料を支払うようにするのです。

当然、会社から生命保険という形で給料をもらっているため、あなたは所得税や住民税を支払う必要があります。ただ現金とは違い、生命保険で給料を支払う場合は社会保険料が免除されるようになっています。これについては、厚生労働省が文章で発表しています。

社会保険料の支払いがないため、会社にばれることはありません。所得税や住民税の確定申告は自分で行えば問題なく、社会保険料に変化がない以上、副業している事実は分からないのです。

生命保険の現物支給は「社会保険料を削減する節税スキーム」でも頻繁に用いられますが、副業している会社員にとっても有効なのです。

なお、このときは「5年で解約返戻率95%以上になり、支払いをストップしたとしても勝手に解約返戻率が上昇し、数年で解約返戻率100%以上になる生命保険」を利用します。もちろん、支払いを続ければ解約返戻率が100%以上になり、支払った保険料以上のお金を得ることも可能です。

利益の繰り延べや内部留保をする

ただ、こうした手法を活用しても副業での利益が出すぎてしまい、お金が余ることあります。そうしたとき、通常は利益の繰り延べを実行に移します。節税商品を利用することで、簿外資産(貸借対照表に載らない資産)を作るのです。

例えば、倒産防止共済という国の制度を利用すれば、年間240万円まで節税できます。支払ったお金の全額を損金(経費)にでき、解約時は100%のお金が戻ってくる制度です。そのため、利用しない人は確実に損をします。

また、法人保険を利用しても問題ありません。ほとんどの人が利益の繰り延べをするために法人保険を活用し、将来のためにお金を取っておきます。

・法人税を払って内部留保するのも一つの戦略

ただ、こうした節税対策をしても利益が出てしまった場合、そのまま法人税を支払って内部留保しても問題ありません。

サラリーマンであるなら、会社から給料を受け取っています。このとき、法人化するほどの副業収入がある場合、通常の給料と副収入を合わせると年収が低くても1,000~1,500万円になるのは当然だといえます。ただ、無駄に年収が高いと所得税も跳ね上がります。

仮に年収1,500万円の場合、税率(所得税率 + 住民税率)は43%です。つまり、ほとんどが税金で取られます。

一方で法人税は約30%です。また中小企業だと、利益800万円以下の場合は法人税率が約約23%です。利益が800万円超になると法人税率が跳ね上がるものの、年間利益を抑えれば低い税率で済むのです。

そのため無駄に個人の年収を高くするのではなく、内部留保のお金として会社内に貯め、将来のために取っておいても問題ありません。

副業収入があり、ある程度の収益がある場合、将来は確実に独立を考えていると思います。「親から不動産を引き継ぎ、賃料収入がある」などの例外はあっても、自ら副業ビジネスをしている人で会社員を辞めず独立しない人は圧倒的少数です。

そこで、数年以内に独立することを視野に入れて法人化し、いまのうちに内部留保のお金を貯めておくことは意味があります。そうしておけば、実際に独立して会社経営者として本格的にビジネスを動かすようになったとき、大幅に楽をすることができます。

法人成りのメリットを考え、節税しながらお金を貯める

サラリーマンで副業収入があり、ある程度の収益が出ている場合は法人化しなければ損をします。その分だけ無駄に税金が高くなるからです。そうしたとき、いくらの利益から法人成りを検討するべきかというと、月50万円(年間600万円)になります。

そうした副収入がない状態で会社設立してもデメリットが大きいため、法人化するときは既に稼いでいることが大前提となります。

そして、副収入があるなら積極的に法人化しましょう。このとき会社にばれないように会社を作り、法人利益を個人へ還元する方法がいくつもあります。こうした方法を利用しながら、積極的に節税をするといいです。

会社員として副業収入のある人だと、将来は独立を考える人が大多数です。そこでサラリーマン時代から個人のお金を貯め、利益の繰り延べや内部留保をしつつ、無駄な税金を抑えながらいまのうちにお金を作っておくようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。