歯科医師であれば、個人で歯科クリニックを経営している人が非常に多いです。ただ、中には医療法人化することでより多くの節税をした方がいいケースも多いです。個人経営しているだけのときに比べて、残せるお金の額がまったく違うものになるからです。

歯科治療に詳しい歯医者ですが、税金になると理解していない人が多くなります。医院経営の節税については、どうしても弱くなるのです。

それでは個人クリニックのままの状態に比べて、歯科医師が個人クリニックを医療法人化するときには、どのようなメリットがあるのでしょうか。

ここでは、歯医者として活躍している歯科医師が医療法人化して医院経営するときに考えるべきことや利点について解説していきます。

もくじ

個人が利用できる医師優遇税制(措置法)

歯科医師として開業すれば、税金面での優遇が大きいことは聞いたことがあると思います。医師優遇税制(措置法)と呼ばれるものがあり、これによってザックリと7割ほどを経費算入することができます。

年間の社会保険による診療報酬が5,000万円以下の開業医に適用されるものですが、以下のように概算経費が認められているのです。

| 年間の社会保険診療報酬(A) | 概算経費 |

| 2,500万円以下 | (A) × 72% |

| 2500万円超~3000万円以下 | (A) × 70% + 50万円 |

| 3000万円超~4000万円以下 | (A) × 62% + 290万円 |

| 4000万円超~5000万円以下 | (A) × 57% + 490万円 |

例えば社会保険診療報酬が4,000万円の場合、2,770万円も経費にすることができます。これだけの金額を毎年経費として使うことなどないため、歯科医院として開業してビジネスをするだけで大幅な節税になります。

このとき、社会保険診療報酬が5,000万円以下の場合に優遇税制が適用されます。1円でも超えてしまうと、歯科医院は優遇税制を受け取ることができません。

・自由診療は対応していない

これら優遇税制が可能なのは社会保険による診療報酬の部分だけになります。その他の自由診療には対応していません。歯医者であると、保険診療に限らず自由診療の売上も大きくなる傾向にあります。

- ホワイトニング

- 歯科矯正

- インプラント

これ以外にも、治療法によっては保険適用外となります。こうした診療については、概算経費が認められていません。そのため、以下のようになります。

- 社会保険診療報酬:5,000万円以下なら優遇税制

- 自由診療による報酬:使った経費の分だけ利益を差し引く

例えば、社会保険診療報酬が4,000万円であり、自由診療の収益が2,000万円だったとします。この場合、全体の売上は5,000万円を超えていますが、社会保険診療報酬が5,000万円以下なので優遇税制が適用されます。

そのため、社会保険診療報酬の部分については概算経費が認められて「4,000万円(社会保険診療報酬) - 2,770万円(概算経費) = 1,230万円」が利益となります。

一方で自由診療は経費として使った分だけが認められるため、今回であれば売上の2,000万円から「自由診療で活用した経費額」を差引き、利益を確定させます。

・売上7,000万円を超えると税制優遇の適応除外

ただ、たとえ社会保険診療報酬での売上が5,000万円以下だったとしても、自由診療を含めた売上合計が7,000万円を超えた場合、優遇税制の対象除外となります。

自由診療による売上が大きい場合、概算経費は認められないと考えましょう。

・医療法人でも優遇税制が存在する

ちなみに、個人クリニックに限らず医療法人化させてもこうした医師優遇税制を活用することが可能です。

医療法人の場合、院長に対して役員報酬を支払う(役員報酬は経費になる)ため、優遇税制の効力は弱まります。ただ、医療法人でもこうした制度を利用することができます。

医院経営で売上が大きいと医療法人成りするべき

個人医院だと概算経費が認められるのでこれだけでも非常に有利です。そうした中、「医療法人成りするべき歯科医師」としてはどのような人が該当するのでしょうか。

これについては、最初に考えるべきは売上が大きくなってきた歯科医師が対象になります。

まず社会保険による診療報酬が5,000万円を超えていたり、自由診療を合わせて売上が7,000万円以上だったりする場合、概算経費の適用とはならないので個人クリニックで節税できることが非常に少なくなります。

個人に比べると、法人成りした方が圧倒的に節税でき、手元に残るお金は多くなります。特に組織化していて売り上げの大きい歯科医院の場合、医療法人化するメリットは大きいです。

このときどれくらいの売上であれば、法人成りした方がいいのかの目安を事前に理解しておく必要があります。これについては、どの業界にも共通しますが「利益が毎月50万円以上だと法人化したほうがいい」といわれています。

一般的に歯科医院の利益率30%(経費率70%)ほどだといわれています。毎月50万円の利益を残すには、以下のような年間売上が必要になります。

- 50万円 ÷ 0.3(利益率30%) × 12ヵ月 = 約2,000万円

つまり、年間2,000万円以上の売上があれば毎月50万円以上の利益となります。

ただ、前述の通り診療報酬5,000万円以下までは概算経費が認められており、かなり有利になっています。そのため、単純に診療報酬が5,000万円を継続的に超える場合(または、自費治療を含めて年間売上が7,000万円を超える場合)に医療法人化するといいです。

医療法人だと法人事業税が非課税

なお、医療行為を行う医師だと基本的に税金が優遇されますが、これは医療法人でも同様です。まず医療法人であれば、法人事業税が非課税となります。

株式会社や医療法人を含め、必ず支払わなければいけない税金が法人税です。法人税は国税であり、国に支払う税金です。

一方で他にも法人事業税や法人住民税が存在します。この2つは地方税であり、都道府県によって少し金額は異なりますが、いずれにしても税金なので支払わなければいけません。このとき、医療法人では法人事業税がゼロになっているのです。

もっと具体的にいうと、診療報酬での売上部分については法人事業税が無税です。法人事業税は以下のように計算されます。

| 利益(課税所得) | 税率 |

| 年400万円以下までの課税所得 | 2.7% |

| 年400万円を超える課税所得 | 3.6% |

会社の利益に対してかかってくる法人事業税ですが、医療法人では非課税になるため一般的な会社よりも利益を出しやすくなっています。

法人ならではの経費利用・節税が可能

また、個人クリニックの場合だと節税できることがほぼ存在しません。一般的には、個人事業主だと「領収書をたくさん集めて経費化する」ことが節税になります。これに加えて、行えるのは概算経費による節税くらいです。

一方で法人であれば、さらに高度な節税が可能になります。

- 車の購入費用を経費にする

- 賃貸マンションの家賃の9割を経費にする

- 携帯電話代を全額経費にする

- 出張のたびに30万円ほどの非課税の現金を手にする

- 生命保険を利用し、退職金を作る

一部を出しましたが、個人経営の場合だとこれらはすべて実施することができません。法人だからこそ可能になります。

相続税ゼロで親族に引き継がせることができる

歯医者が医療法人を設立するメリットは他にもあります。親族に医療法人を引き継がせるとき、相続税・贈与税がゼロになります。

株式会社など、一般的に会社は誰かの所有物になります。しかし、これが医療法人になると出資持分がありません。株式会社であれば、株式の保有率によって誰の持ち物か明確であるものの、新たに設立できる医療法人だと出資持分が存在せず、誰の物でもありません。

医療法人は誰の所有物でもない以上、相続税や贈与税はかかりません。そのため、理事を変更するだけで子供や孫などの親族へ引き継がせることができるようになります。

医療法人を作るメリットとしては、売上の大きい人に限りません。親族へ相続させたいと考えている歯医者にも有効です。

多くの場合、自分の歯科クリニックを保有する場合は土地や建物を所有することになります。テナントビルの中にある歯科医院なら関係ないですが、建物をもっている歯医者はたくさんいます。その場合、親族へ個人が保有する歯科医院の建物や土地を渡すとなると、多額の相続税・贈与税が課せられます。

しかし医療法人化しておけば、医療法人が所有する土地や建物については非課税で相続させることが可能です。

こうしたことから、世代交代によって相続させたいと考えている歯科医師についても医療法人成りするメリットが大きいといえます。

内部留保の残余財産は意味がなく、無駄に利益を残さず赤字にするべき

ただ、相続税や贈与税なしに親族へ引き継がせられるというのは、メリットは大きいもののデメリットの部分もあります。

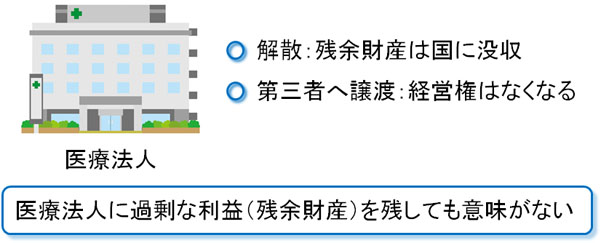

医療法人の場合、個人の所有物ではないため「医療法人として稼いだお金」については必ず親族内で引き継がせる必要があります。もし、医療法人を解散させた場合は内部留保してきた残余財産は国のものになります。つまり、無条件で没収されるため医療法人を解散せる意味はありません。

また第三者へ譲渡する場合だと、残余財産はあなたの好きなように活用することができなくなります。他の人に医療法人を渡してしまった時点で、あなたには経営・運営の権限がなくなるからです。

株式会社であれば、たとえ経営に携わっていなくても株の保有割合によって口出しする権限があり、オーナーとして会社を保有することができます。一方で医療法人では誰の所有物でもない以上、そうしたことができません。

こうした性質があるため、医療法人が稼いだお金を内部留保するのは意味がないと考えましょう。医療法人に残余財産を残すのではなく、節税しつつも個人資産を積極的に増やすように仕向けるといいです。そのため車代や家賃を経費化したり、将来の退職金を作ったりするのです。

理想をいえば、医療法人を設立した後は赤字経営がいいです。無駄に医療法人に利益を残してもあなたの財産にはならず、意味がないからです。

もちろん、資金繰りが悪くなってビジネス自体が危うくなっては意味がありません。最低限の現金を確保し、資金繰りを良くしていく必要があります。ただ、無駄に利益を出しすぎて内部留保の額を大きくしてはいけないのです。

親族内だけで医療法人を継承する場合、内部留保したお金は親族が使えます。ただ、子供や孫が必ずしも歯医者を目指すとは限らず、本当に親族内で相続するかどうかは不明です。そのため、ある程度まで資金繰りが良くなった後は赤字経営を目指しましょう。

院長や社員への社会保険の強制加入はデメリット

なお、デメリットについても理解するようにしましょう。個人医院として個人事業主経営のときであれば、院長や社員については厚生年金や健康保険が任意加入でした。そのため、歯科医院経営をするときは社会保険に関する高額な支払いを免れることができます。

一方で医療法人成りしてしまうと、国民年金や国民健康保険ではなく社会保険への加入が必須になります。そうなると支払う金額が大きくなり、職員の社会保険の費用についても半額を医療法人が負担しなければいけません。

ただ、それでも月50万円以上の利益が出ている場合だと法人化したほうが節税額は大きくなり、結果として得をすることになります。

また、医療法人化すると理事長(院長)として医療機関を経営することになりますが、このときは役員賞与という方法を活用することで社会保険料の大幅節約をすることも可能です。職員はできないものの、あなたの社会保険料だけでも年間100万円以上を一瞬で抑えることができます。

法人は設立費用が必要だったり顧問税理士をお願いする必要があったりしますが、医療法人にとって最大のデメリットが社会保険料の支払いです。ただ、そうしたものがあっても医療法人化は節税によるメリットのほうが大きくなります。

歯科医師がMS法人(資産管理会社)を設立するのはどうか

こうしたとき、儲けの大きい歯科医師の中には資産管理会社を設立するのはどうかと考える人がいます。MS法人(メディカル・サービス法人)を立ち上げ、そこに内部留保しておくのです。

医療従事者が開業するとき、MS法人の利用は一般的な節税手法の一つです。歯科医師であっても、MS法人を利用することで税金額を抑えている人はたくさんいます。

医療法人の場合、ビジネスの範囲に限りがあります。あくまでも、一般的な医療行為でしか利益を出すことができません。一方のMS法人は株式会社と同じであり、不動産運営やリース料の徴収、診療報酬の請求などあらゆる業務を実施することができます。

診療業務以外のことまで実施できるのがMS法人だと考えましょう。

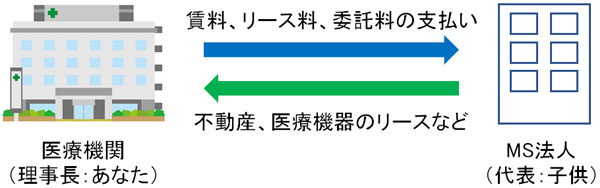

このとき建物や土地、医療機器などを医療法人の所有物にしてもいいですが、MS法人を立ち上げて建物や医療機器などをMS法人の所有物とします。その後、歯科医院に対して不動産賃料や医療機器のリース代金を請求します。

また、院内清掃や調剤報酬請求の代行作業費用として、委託料を請求して徴収することもできます。診療以外の部分については、すべてMS法人が関われるのです。

このとき、歯科医院からMS法人へお金を流すことができます。MS法人は完全にあなたの所有物であるため、MS法人に内部留保した資金はあなたの親族が好きなように利用できます。MS法人は歯医者の資格をもたない人でも役員になれるため、例えばMS法人の役員に配偶者や子供を選定し、役員報酬を支払うことができます。

注意点として、資産管理会社であるMS法人への支払い額が大きい場合、税務調査で否認されます。そうした事例が過去に実際にあるため、医療法人からMS法人への支払い額が大きくなりすぎるのは避けるようにしましょう。

消費税の分だけ、保険診療の歯科医院はMS法人のメリットが薄い

ただ、MS法人設立については保険診療メインか自費治療メインかによって、MS法人を設立するべきかどうかが大きく異なります。

保険診療の場合、診療報酬による支払いには消費税が含まれていません。一方で医療法人からMS法人へ支払うとき、消費税が課せられるようになります。これは当然であり、歯科の衛生材料や医療機器を購入するときも消費税が上乗せされます。一般企業からサービスを受ける場合、いかなる場合でも消費税を支払わなければいけません。

保険診療の場合、医療法人が受け取るお金に消費税が含まれていないものの、MS法人へお金を移動させるときは消費税が発生します。つまり、MS法人へお金を流すときは消費税分だけ損をすると考えましょう。

そのため保険診療で成り立っている歯科医院の場合、資産管理会社を立ち上げてもメリットが薄くなります。場合によっては損をすることもあるため、事前のシミュレーションが必須です。

自費治療メインの歯科クリニックはMS法人を作るべき

ただ、歯科治療では自費も多くなります。医療では自費の方が儲かるため、自費治療ばかり実施している歯医者もたくさんいます。

こうした自費治療の場合、治療代には消費税を上乗せして請求することになります。最初から消費税分を受け取っているため、MS法人へお金を移動させるときに消費税分を支払ったとしても損害はありません。MS法人に払った消費税の分だけ、医療法人で支払うべき消費税が減るからです。

そのため、自費治療を積極的にしている歯科クリニックであれば、MS法人を作った方が節税額は大きくなります。

会社をいくつも保有してお金を分散させるのは節税の基本です。また、MS法人であれば解散しても国にお金を没収されることはありません。医療法人を第三者に渡したとしても、MS法人には不動産賃料やリース代、委託料が入り続けるようになります。

歯科医院の経営から離れてもお金が入り続ける仕組みまで構築できるため、MS法人を利用するメリットは大きいです。

歯科医院を医療法人化して節税する

歯医者として開業すれば、保険診療による報酬で得たお金については無条件で7割ほどを経費化できます。非常に優れた優遇税制であり、多くの歯科医師が税金でのメリットを受けられます。

ただ、こうした概算経費が認められるのは診療報酬5,000万円以下のケースです。これを超える場合、優遇税制はありません。

そのため、診療報酬が大きくなって優遇税制の範囲から外れ、売上が年間8,500万円以上になる場合であれば、個人からの医療法人成りを検討するようにしましょう。個人事業主のままよりも、法人化したほうが税金を大幅に圧縮できるからです。

同時に資産管理会社としてMS法人の立ち上げを考えなければいけませんが、これについては売上の内訳が「保険診療メイン」「自費治療メイン」によって設立すべきかどうかが違ってきます。特に保険診療をメインとしている場合、シミュレーションしたうえでMS法人の立ち上げを考えるようにしましょう。

歯医者として活躍するにしても、無駄に利益ばかり大きくなってたくさんの税金を支払っていては意味がありません。法人化を含め、節税のことまで視野に入れて医院経営を行うといいです。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。