海外節税を考えるとき、非常に重要なのがタックスヘイブンです。税金をほとんど課せられないタックスヘイブン(オフショア)を利用するからこそ、大幅な節税が可能になるのです。

こうしたオフショア地域で設立する会社をオフショア法人といいます。オフショア法人には種類があるものの、海外にて法人登記することでほぼ無税にて会社運営が可能になります。

ただ、オフショア法人を作れば無条件で節税できるわけではありません。海外移住が必須など、いくつかの条件があります。また世界にはたくさんのタックスヘイブンが存在するため、その中でどのオフショア法人を設立するのか選ばなければいけません。

そこで、どのようにタックスヘイブンを活用しながらオフショア法人を登記し、海外節税すればいいのか解説していきます。

もくじ

税金・納税がほとんどないオフショア法人

海外移住をすれば高額な節税が可能です。ただ、海外に会社を作ればいいわけではありません。日本が異常なほど高額な税制を採用しているのと同じように、他の国についても高めの税金・納税となっていることはよくあるからです。

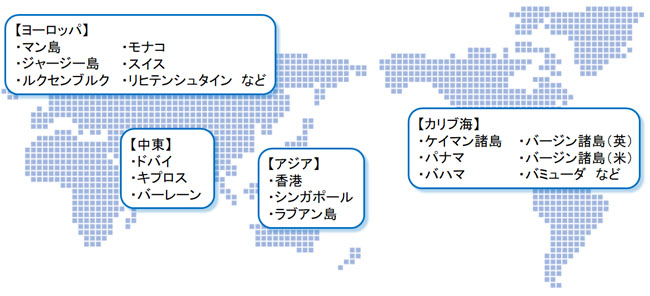

ただ、世界には税金がほとんど存在しない国があり、海外節税を考えている富裕層は全員がこうしたタックスヘイブンで法人登記します。オフショアは以下のように、全世界に存在します。

もちろん、他にも無数にタックスヘイブンが存在します。世界的なIT大企業が海外法人を設立するとき、ほぼ確実にタックスヘイブンで法人登記します。これは、それだけ無税による税金メリットを受けられるからです。

当然、こうしたオフショア法人は巨大企業だけでなく、個人レベルであったとしても利用できます。むしろ、海外節税をしている人は前述の通り、全員がオフショア法人を活用しています。そのため海外節税したい場合、オフショア法人の利用方法を理解するのは必須です。

香港やシンガポールなど、法人口座を作れないタックスヘイブンは多い

それでは、どのような法人が最適なのかというと、大前提として「有名なタックスヘイブンは節税目的でほぼ利用できない」と考えましょう。

世界的に有名なタックスヘイブンとしては、例えば以下が知られています。

- 香港

- シンガポール

- ケイマン諸島

- BVI(イギリス領ヴァージン諸島)

法人設立だけであれば、お金さえ払えばこれらのタックスヘイブンで誰でも簡単に会社を設立できます。ただ法人登記は簡単であるものの、法人口座開設が異常なほど難しいです。少なくとも、節税目的のためだけに法人口座を作るのは、いまは不可能だと理解しましょう。

例えば香港やシンガポールへ移住し、現地で人を雇いながら、その国でしかできないビジネスをする場合なら法人口座を作れます。ただ「顧客の大半が日本人」という状態にも関わらず、法人口座開設しようとしても審査に落ちます。

これら世界的に有名なタックスヘイブンは法人登記ができても、法人口座を作れないため、節税目的ではまったく利用価値がありません。そのため、こうした地域のオフショア法人は対象から外すようにしましょう。

オフショア法人のデメリットは海外移住

なお、オフショア法人を利用する海外節税で他に必ず考えなければいけないことがあります。それが海外移住です。日本に住んでいる状態ではダメであり、必ず海外に住まなければいけません。

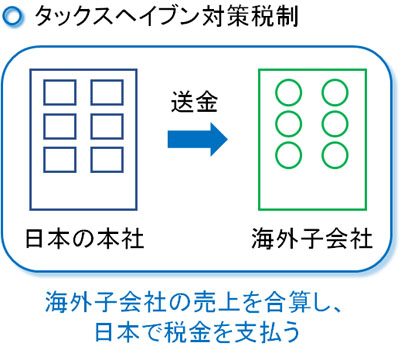

日本にはタックスヘイブン対策税制という仕組みがあります。タックスヘイブン対策税制では、タックスヘイブンに会社をもって利益を逃がしていたとしても、日本の居住者はオフショア法人の利益も含めて日本で課税されます

要は、オフショア法人を保有していたとしても、日本に住んでいる人はまったく意味がありません。むしろ、法人維持費の分だけ損をします。

ただ日本を離れて海外現地に住む場合、日本の税制は関係なくなります。現地の税制に従うようになり、日本に税金を支払う義務はなくなります。これが、オフショア法人の活用で海外移住が必須となる理由です。

・家族を含めての移住が必須

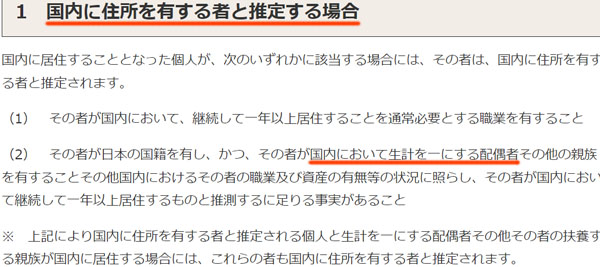

ちなみに海外移住するとき、家族を含めて移住しましょう。独身なら関係ないですが、小さい子供がいる場合は子供も含めて移住しなければいけません。

あなた一人だけ海外移住し、単身赴任のような形にしてもいいですが、その場合は「実質的な拠点がどこなのか」が問題となります。家族が引き続き日本に住んでいる場合、単なる単身赴任であり、拠点は日本にあると判断されやすくなります。そうなると、日本への納税義務が発生します。これについては、国税庁が明記しています。

これを回避するため、家族を含めて海外移住することで、名実ともに日本を離れているようにしなければいけません。

・考え方によっては大きなメリット

なお日本を離れるというとデメリットのように感じる人もいますが、場合によってはメリットにもなります。事実、私は日本の非居住者ですが、日本を離れることについてデメリットとはまったく思っておらず、むしろメリットでした。

例えば私の場合、マレーシアに住んでいます。マレーシアは月10万円ほどで「プール、テニスコート、バドミントンコート、バスケットボールコート、ジム、レストラン」などが付いている3LDKの部屋に住めます。以下はコンドミニアムの上から撮影した実際の様子です。

また私の場合、日本で冬になると毎年体調を崩していましたが、マレーシアは常夏の国なのでそうした体調変化がありません。タックスヘイブンはほぼ常夏の国ばかりなので、私にとって非常に優れていたというわけです。

ノミニーの利用はいまは意味ない

ちなみに、オフショア法人を設立するときに「ノミニー」という制度を聞くことがあるかもしれません。ノミニーとは、法人の役員や株主についてあなたの名前ではなく、第三者の名前で登記できる制度を指します。

ノミニーを利用すれば、仮に法人情報の開示を求められたとしても、登記情報の中にあなたの名前が出てくることはありません。

プライバシー保護の観点でノミニーが利用されていますが、実際には脱税したい人がノミニーを頻繁に利用します。ただ、いまはノミニーを利用したとしても意味ないのでやめたほうがいいです。

ノミニーの制度は有名であり、海外法人を用いた脱税を防止するため、各国で租税条約が結ばれています。こうした租税条約によって、たとえノミニーを利用したとしても日本の税務署などには情報が筒抜けとなります。

そのため社会的に登記情報を隠したいのであれば意味があるものの、脱税目的でノミニーを利用するのは意味がありません。そこでオフショア法人のノミニーを利用するのではなく、家族全員で海外移住することで、合法的に堂々と節税するようにしましょう。

日本人にとって一般的なオフショア法人の種類・比較

それでは、日本人にとってどのようなオフショア法人を設立すればいいのでしょうか。海外移住をするにしても、どの国に住めばいいのか理解しなければいけません。また、設立するべきオフショア法人も見極める必要があります。

そうしたとき、日本人にとって一般的なオフショア法人は以下になります。

- ラブアン法人(マレーシア)

- フリーゾーン法人(ドバイ)

- その他のオフショア法人

これらの法人設立であれば、アジアに住むことが可能です。もちろん中には、アジアではなくヨーロッパやカリブ海に住みたい人がいるかもしれません。その場合でも問題なく、ヨーロッパやカリブ海にも腐るほどタックスヘイブンが存在します。

これらヨーロッパやカリブ海のタックスヘイブンについては、あなたがどの法人を設立したいのか自分で見極め、自ら調べてみてください。

またアメリカに住んでも問題ありません。アメリカでは「州税の法人税や所得税がゼロ」という州がいくつかあります。アメリカは世界最大のタックスヘイブンであり、これもアメリカに多くのお金が集まってくる理由です。

このようにヨーロッパやカリブ海、アメリカに住みたい場合は例外ですが、アジアであれば先ほど挙げたオフショア法人が一般的というわけです。アジア移住でおすすめのオフショア法人を比較すると、それぞれ以下のようになります。

ラブアン法人:マレーシアのタックヘイブン

マレーシアでタックスヘイブンというイメージをもつ人は少ないですが、マレーシアにはオフショア地域があります。それがラブアン島です。以下がラブアン島の場所になります。

マレーシアでは税率がそれなりに高い一般法人を作れるものの、もう一つの法人としてラブアン法人を設立可能です。ラブアン法人では法人税率3%であり、年間の所得税は約12万円です。

ラブアン法人ではビザを出し、マレーシアに住むことができます。ただラブアン島に住む必要はなく、クアラルンプールやジョホールバルなどの都市に住めるという特殊なビザを出せる法人がラブアン法人です。むしろラブアン島はかなりの田舎なので、ここに住む外国人はほぼいません。

マレーシアは物価が非常に安く、安い値段で高級コンドミニアムに住むことができ、さらには英語が公用語です。また、マレーシアは日本人にとって、長く移住先の人気ナンバーワンです。そのため、海外移住するにしてもハードルが非常に低いです。

フリーゾーン法人:課税ゼロのドバイで設立する

一方でドバイという選択肢もあります。ドバイは香港やシンガポールと同様に非常に有名なタックスヘイブンです。ただ、ドバイについては香港やシンガポールと違って節税目的の移住であったとしても問題なく法人口座の開設が可能です。

中東なので石油のイメージがあるものの、ドバイはまったく石油が出ません。そこで仕方ないので、ドバイ自体を無税にして世界中から外貨を集めようと試みました。この政策はヒットし、いまではドバイに住む人の8割以上が外国人です。

このときドバイでは、フリーゾーン法人とローカル法人の2つを設立できます。ただローカル法人を選ぶ外国人は存在せず、全員がフリーゾーン法人を作ります。フリーゾーン法人は維持費が毎年100~150万円ほど必要であるものの、法人税や所得税を含めてすべてゼロです。

法人維持費の年100~150万円が実質的な法人税と考えればいいです。そのため、ある程度の利益を出している人であればドバイへの移住は最適です。

なお多国籍の最先端都市であるのは優れているものの、ドバイのデメリットとして物価が異常なほど高いことが挙げられます。物価は香港やシンガポール並みであり、1LDKの部屋であっても月25万円ほどの家賃です。家族での移住だと、月50万円ほどの家賃です。

こうした現状のため、かなりの富裕層でない限りドバイはおすすめできません。

その他のオフショア法人:法人税ゼロでリタイアメントビザと組み合わせる

他には、その他のオフショア法人という選択肢もあります。世界には多くのタックスヘイブンがあり、これらのタックスヘイブンでは法人税率ゼロです。法人維持費として年間30~35万円ほどが必要であり、これが実質的な法人税となっています。ただ、それ以外に支払うべき税金はありません。

法人税ゼロのオフショア法人としては、例えば以下があります。

- ケイマン諸島法人

- BIV法人

- バミューダ法人

- パナマ法人

- ベリーズ法人

こうした税制のため、多くの人がその他のオフショア法人を設立して無税にしているというわけです。なお、これら以外にも多くのオフショア法人が存在します。

・リタイアメントビザと組み合わせる

ただ、オフショア法人を立ち上げた後にその国に住む外国人はほぼいません。そこで、リタイアメントビザと組み合わせます。

アジアでは、リタイアメントビザを取得できる国がいくつか存在します。そこで、例えば「BIV法人+フィリピンのリタイアメントビザ(SRRV)」などのように組み合わせます。フィリピンについて、外国人であれば居住者であったとしても国外源泉所得については無税です。そのため、特に税金を支払う必要がありません。

このようにして、オフショア法人とリタイアメントビザを組み合わせることによって海外移住節税を実現できます。注意点として、移住先の国(ビザの取得先の国)の税制に従うことになるため、移住先の国の税制で問題なく節税できるかどうか調べる必要があります。

※オフショア法人がない場合、タイやフィリピン、マレーシアなどの国へ移住しても国内源泉所得となり、現地で納税義務が発生します(または、日本で納税しても問題ない)。海外移住節税でオフショア法人は必須です。

資産運用の利益が課税ゼロの副次効果もある

こうして海外移住すれば、ビジネスで得た利益についてほぼ課税されないというメリットを得られるようになります。また、それだけでなくタックスヘイブンの国であれば、資産運用に対する利益(キャピタルゲイン)についても無税です。つまり、資産運用について課税ゼロです。

富裕層であれば、多くの人が稼いだお金を積極的に資産運用に回しています。ただ日本だと、投資で稼いだとしても多くが税金で取られます。ただ、こうした課税がゼロというわけです。

経営者の海外移住節税では、「ビジネスでの利益について税金・納税がほぼなしになるだけでなく、資産運用益も無税になる」という優れた副次効果を忘れてはいけません。

FXや仮想通貨の儲けについても課税ゼロ

そのように考えると、株式投資などの利益だけでなくFXや仮想通貨についても無税です。あらゆるタックスヘイブンにて、キャピタルゲイン税が存在しないからです。

もちろん、その他のオフショア法人のようにリタイアメントビザを利用して住む場合、タックスヘイブン以外の国に住むことになるため、前述の通り注意が必要です。現地(移住先の国)の税制に従うのです。このとき移住先の国がFXや仮想通貨の儲けに対して課税しない場合は無税です。

人によって設立したいオフショア法人は異なりますし、移住したい国は違います。そのため一概にはいえませんが、少なくとも日本よりは税率が低くなっているケースが多いです。

いずれにしても、重要なのは現地の税制です。オフショア地域であれば特に気にする必要はありませんが、タックスヘイブン以外の国に住む場合は株やFX、仮想通貨を含めて資産運用でのキャピタルゲイン税がどうなっているのか調べるようにしましょう。

タックスヘイブンで課税なしにビジネスを行う

富裕層の多くは無駄な税金支払いを防ぐため、海外法人の利用を検討する人が多いです。このとき利用するべき会社はオフショア法人です。税金・納税がほとんどないからです。

節税面でいうとメリットは多く、デメリットとしては「日本の非居住者にならなければいけない」ことだけです。ただ人によっては、日本を離れて物価の安い国で生活するのはメリットといえます。

ただ、オフショア法人はいくつも種類があります。その中で日本人が利用するべきタックスヘイブンの会社は限られているため、どの国に住みたいのかによって法人設立する会社を選ぶようにしましょう。またリタイアメントビザを組み合わせる場合、現地の税制を調べるようにしましょう。

オフショア法人設立では「どの国で法人を作るのか」「どの国に移住するのか(どの国のビザを取得するのか)」を決めなければいけません。そうして家族ごと海外移住すれば、ビジネスの利益や資産運用益について課税されず、大幅な節税が可能になります。

海外移住に加えて、オフショア法人を利用すれば、完全合法にて無税になります。オフショア法人なしに移住し、どこにも納税しないと脱税であるものの、適切な手順を踏めばどこにも税金を納める必要がありません。

なお海外移住節税では、「ネットや電話だけでビジネスが完結する」「外注先のみで仕事が回る(社員がいない)」などの条件は必要です。ただ、これを満たす場合は無税にできます。また年の半分以上を特定の国で過ごせば問題なく、日本が恋しいならもう半分を日本で生活するのも可能です。

このとき、仮に個人事業主をしているとして、年600万円以上の利益であればオフショア法人を利用して海外移住するメリットが大きいです。具体的な移住先の候補はフィリピンやマレーシア、ドバイ、ジョージアなどがメインです。

日本は異常なほど税金が高いです。そこで海外移住&オフショア法人により、合法的にビジネスや投資(仮想通貨など)の利益を無税にしましょう。