非常に数の多い業態として美容室があります。店舗数でいえば、コンビニの3倍以上もあります。さらに、毎年多くの美容師が新規開業している業界でもあります。

そのため、個人事業主から法人まで非常に幅広く存在することになります。

ただ、このとき多くの人が気になるものとして税金対策があります。自らビジネスをして稼ぐとなると、どうしても高い税金を支払っていることに気が付くようになり、これら無駄な税金を少なくできないか考えるようになるのです。

そこで、「美容室経営を展開しているオーナーがどのようにして節税すればいいのか」を解説していきます。

もくじ

研修費や勉強代など、通常の経費化は可能

誰でも思いつく税金対策としては、「ビジネスに関わる支出について経費化していく」ことがあげられます。生活費をビジネスでのお金で出してもらうのは節税の基本になるため、頑張って領収書を書き集めることを考えるのです。

また、「美容師として活躍するための研修代・勉強代」についてもビジネスで必要なために当然のように経費にできます。

美容室でユニフォームを着用する場合についても、洋服代を経費にできます。私服で接客する場合の洋服代は経費にできませんが、洋服の種類によっては制服代として問題なく経費計上が可能なのです。

これらの経費化については、法人に限らず個人事業主であっても可能です。ただ、個人事業主だとこのように領収書を頑張って集めたり、勉強代を経費にしたりと一般的な税金対策しか実施できません。

個人事業主・フリーランスの状態で節税できる支出項目は非常に少ないです。そのため節税できる範囲は少なく、税金対策よりも考えるべきは「どのようにすれば売上・利益を増やすことができるのか」にかかっています。

個人事業主・フリーランスの場合、そもそも稼いでいないと節税は無理なので、まずは美容室経営で儲けることを考えるといいです。

美容師だからこそ考えるべき税金対策

そうして実際に法人化すれば、節税できる対策が非常に多くなります。例えば、「会社のお金を非課税(税金ゼロ)で個人に移す」「利益の繰り延べをして将来の投資に備える」などが可能になります。個人事業主では無理でも、法人だからこそ可能な節税策はたくさんあるのです。

なお、これら一般的な税金対策は可能であるものの、美容師ならではの節税も考えなければいけません。そうしたとき、美容室経営者であると以下のような対策にも注意の目を向けましょう。

- 外注費計上をうまく活用し、業務委託で消費税・社会保険料を減らす

- 新規店舗の開業費・改装費を細かく出してもらう

- ドラッグストアでの費用を経費化する

どの業態の法人でも可能な節税対策に加えて、これらも意識すると税金による出費がより少なくなります。

外注費をうまく活用し、業務委託で消費税・社会保険料を減らす

美容室を経営するとき、法人で必ず必要になるものに人件費があります。美容師を社員として雇い、給料を支払うのです。

ただ、給料の支払いでは消費税が減りにくくなります。節税しにくい項目が消費税であり、法人税と比較しても少なくしにくいです。実際、赤字企業であっても消費税の支払いが必要になるケースは非常に多いです。

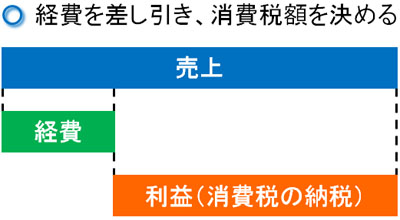

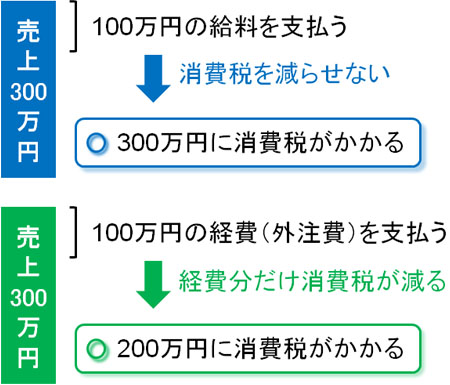

通常、経費として支払った分についてはその金額分を差し引いて「消費税の課税金額」を算出します。例えば300万円の売上がある場合、経費として100万円を支払えば、残り200万円に対して消費税を課税されます。

ただ、給料は消費税の非課税取引に該当します。給料に消費税は含まれていないため、社員に給料を支払ったとしても消費税を減らすことができないのです。

しかし、方法によっては人件費として支払った分の消費税を減らすことができます。これには、外注費を利用します。フリーランスの美容師などと業務委託し、社員としての給料ではなく外注費にすればその分だけ消費税を減らすことが可能です。

例えば300万円の売上があったとき、給料として100万円を支払うのではなく外注費にするのです。そうすれば、外注費として払った分だけ消費税を減らすことができ、200万円に消費税を課せられるようになります。

削減できるのは消費税だけに限りません。社会保険料についても減らすことができます。社員として給料を出すと社会保険料を払わなければいけませんが、このとき法人が社会保険料の半分を負担することになります。ただ、外注費での支払いであればそうした費用負担がありません。

そこで、働いている人を社員としてではなく、業務委託契約による外注化(フリーランスとしての採用)にできないかを検討しましょう。これが可能なら、簡単に年間で数百万円レベルでの節税が可能になります。

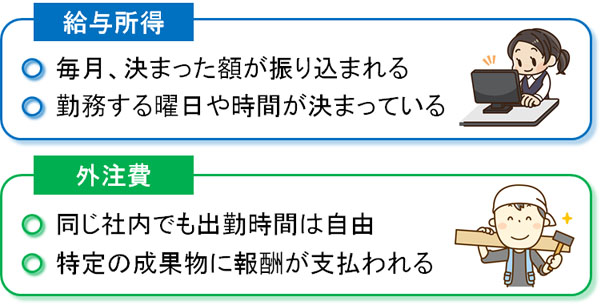

・社員と同じ働き方では否認される

注意点として、一般的な社員と同じような働き方だと税務調査で否認されます。具体的には、固定給を支払っていたり、勤務する曜日が決まっていたりするとだめです。

通常、フリーランスであるといつ働いても自由ですし、出勤時間が社員のように明確に決められているわけではありません。また、固定報酬などあり得ず成果物に対して支払われます。美容師であれば、「一人のお客さんをカットするごとに〇円を支払う」などのようになります。

実際には社員なのに、外注費として経費計上するだけでは意味がありません。そこで、働いている形態が実際に外注となるように工夫しましょう。

新規店舗の開業費・改装費を細かく出してもらう

一つの店舗だけで法人化できるほどの利益を出すのは難しいため、通常は新規出店を重ねるようになります。そうしたとき、新規オープンのために多額の支出をすることになります。店舗のリフォーム代など、ある程度の改装費が必要になります。

このとき、新規オープンのために内装工事をしたり、機材の仕入れをしたりするとき、明細について細かく記載してもらうようにしましょう。

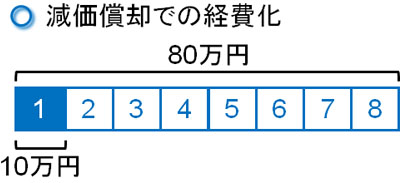

明細がザックリしていると、明細合計の値段が非常に高くなります。そうなると「減価償却しなければいけない金額」も非常に大きくなります。経営では減価償却費ができるだけ発生させないように調整するのが原則であり、これには「購入初年度に経費化できる金額を多くして法人税を少なくする」「会計処理を簡素化する」という目的があります。

高額な製品を購入する場合だと減価償却が必要になり、例えば80万円の固定資産を購入して耐用年数が8年だと、「80万円 ÷ 8年 = 10万円」が毎年経費にできる金額になります。

このとき、中小企業だと30万円未満の製品については減価償却の必要がないとされています。そこで、できるだけ明細を細かくすることで30万円未満となる製品の数を多くピックアップしてもらうといいです。「工事費用500万円」などではなく、鏡の代金やイスの費用などを一つずつ記載してもらいます。

これだけで初年度に経費化できる金額が多くなり、中小企業はその分だけ法人税の支払いが少なくなります。

ドラッグストアでの費用を経費化する

なお、プライベート費用を会社のお金で負担してもらうのは節税の基本ですが、美容室経営をしている場合はドラッグストアへの支払いがすべて経費になります。

美容師として活躍する場合、シャンプーやリンスが必要になるのは当然です。また、ドラッグストアで美容室経営をするために必要な物品を購入する機会は多いです。

そうしたとき、ドラッグストアには髪のケアに関わる商品に限らず、日用品が幅広く置かれています。そこで美容室の経営者がドラッグストアで個人的な商品を購入し、それを「間違えて」経費計上してしまうのは問題ありません。

実際のところ、美容室経営だと専門業者からシャンプー類を購入することがほとんどだと思います。ただ、美容室で利用する製品の一部でもいいのでドラッグストアで購入した商品を置いておけば、「ビジネスのためにドラッグストアへ出向き、商品を購入した」と言い張ることができます。

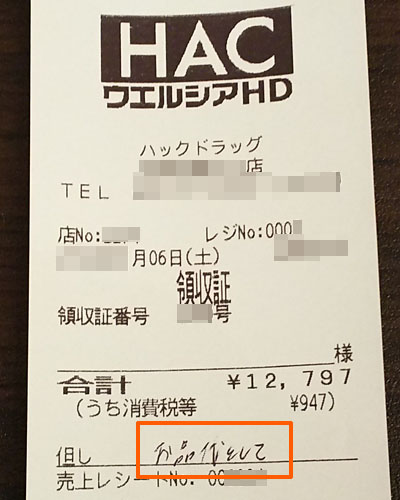

なお、このときもらう領収書としては、以下のように「お品代」という但し書きにしてもらいます。

こうすれば、実際のところ何を購入したのか分かりません。税務調査のとき、お客さんの髪のケアをするために必要な商品を購入したと言い張れば、それ以上は追及されないのです。

個人的な製品を購入する場合、できるだけドラッグストアで買うように意識して、経費にすることを意識しましょう。

現金商売の美容師は売上のごまかしで脱税しやすい

なお、節税とは違いますが美容師は他の業態に比べて圧倒的に脱税が起こりやすくなっています。飲食店も脱税を犯しやすい業態ですが、それ以上に美容師は簡単に脱税できてしまうのです。脱税では「売上の除外」「経費の水増し」が基本になりますが、美容師ではほぼ売上のごまかしになります。

売上の除外によって脱税しやすい業態の特徴としては、以下のようなものがあります。

- 現金商売をしている

- 請求書、領収書の発行が少ない

- 在庫をもたない

美容師の場合、これらをすべて満たしています。お客さんから現金を受け取り、そのときのお金を売上に計上しないようにするのです。

飲食店も現金商売でお客さんに領収書を発行する機会はほぼないですが、飲食物を提供するために仕入をします。このときの在庫数と売上が合わないと脱税がすぐにバレます。ただ、美容師では髪をカットするだけで仕入れ(在庫)がないため、より脱税が容易となるのです。

また、馴染みのお客さんであれば「調査のため、税務職員がお客さんに紛れて訪れている」という心配もありません。そのため馴染みのお客さんからの売上を除外すれば、それだけ利益額が減少するようになります。

実際、あまり大きな声ではいえませんが、私の高校の同級生も美容師として自分の店舗をもっており、売上の除外を頻繁にしていました。

美容室経営でも脱税はバレやすい

しかし、いくらバレにくいとはいっても脱税は違法なのでおすすめできません。税務署についても、美容室経営をしている人の多くが脱税していることを知っているため、そのための対策方法がいくつもあるからです。

例えば予約管理表をチェックしたとき、10人の来店があったにも関わらず店の売上が2万円であればどうでしょうか。明らかに少なすぎるため、「売上の除外があった」と推測できます。また夜20:00まで開店している場合、それだけお客さんが来ていると予測できますが、予約数が少なければ怪しまれます。

ちなみに、税務調査では事前に「一日に来店するお客さんの数をカウントする」こともよく行われます。そうしたとき、「来店人数が記されている書類」と「実際の来店人数」が違っていた場合、言い逃れが難しくなります。

このように、売上のごまかしを調査する方法はいくらでも存在します。そのため、行うのはあくまでも節税に留め、脱税をしないようにしましょう。

正しい節税で美容師が税金対策を行う

自らビジネスをする人の割合が非常に高い業界が美容師です。店舗数は圧倒的に多く、現場で数年ほど経験してすぐに独立し、自分の店舗を保有する美容師が非常に多くなっているのです。

そうしたとき、個人事業主・フリーランスだと節税できる方策の幅は非常に少ないです。そのため、まず大きく稼げるようになるまで頑張り、次のステップとして法人化することを考えましょう。法人化すれば、あらゆる節税対策によって税金を少なくできます。

このときは一般的な節税に限らず、美容師だからこそ意識するべき税金対策も存在します。そこで外注費を利用して消費税対策したり、ドラッグストア代を経費にしたりして、できるだけ無駄な税金を減らすようにしましょう。

ただ、実際のところ多くの美容師は節税ではなく、売上のごまかしによる脱税を考えるケースが多いです。しかし、これについてはバレやすいので行わないのが賢明です。ここまでのことを理解したうえで、美容室経営での法人節税を積極的に行うようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。