賃貸マンション・アパートを運営している不動産オーナーは最初、ほぼ確実に個人事業主・副業から入ります。法人では維持費が必要であり、既に不動産投資で成功している人以外は個人で物件を購入するのです。

ただ、儲かってくると法人設立するのが一般的です。会社組織にすれば、それだけ節税できるので手元に大きなお金を残せるからです。

不動産では利回りが非常に重要になるものの、稼いだお金の大半を税金で取られていると、大家は不動産経営をうまく軌道に乗せることができません。税金対策により、節税が必要になります。

そのための会社設立ですが、どのように考えて不動産オーナーは不動産管理会社を立ち上げ、税金対策を実践すればいいのか確認していきます。

もくじ

不動産投資での法人設立の目安は事業収入600万円

まず、会社を作るときはどれくらいの収益が発生していればいいのでしょうか。これについては決まっており、一般的に収入が年間600万円以上になれば法人化したほうがいいといわれています。

サラリーマンが副業で不動産投資をする場合、いつもの年収に加えて、不動産投資で年間600万円の事業収入を作った段階でようやく会社設立となるのです。

個人に比べて、会社のほうが圧倒的に節税できる方法が多いです。そのため法人化すると税金を大幅に削減でき、その結果として利回りが良くなります。ただ、会社を作ると個人のときでは発生しなかった維持費がかかるようになるため、法人成りするにしてもある程度の収入を作れた段階に設立するのです。

可能な節税対策としては、一般的には以下のような方法があげられます。

- 家族へ給料を分散し、家族全体としての所得税を少なくする

- 法人保険を利用し、利益の繰り延べをする

- 出張旅費規程などにより、非課税で法人から個人へお金を移動させる

もちろん、他にもやり方は存在します。ただ、いずれにしてもこうした不動産管理会社(資産管理会社)を作れば大幅な節税対策が可能になるのです。

実際のところ、個人だと決算はないですし無駄な維持費も必要なく便利です。それでも法人成りして顧問税理士に依頼するのは、単純に無駄な税金を抑えることができるからなのです。

法人成りして資産管理会社を作る前の確認事項

ただ、単に年間600万円以上の事業収入があれば問題ないのかというと、必ずしもそういうわけではありません。事前に確認するべき項目が存在します。

これについては、以下のことがどうなっているのか認識しましょう。

- 不動産価値(売却金額)と借入金のバランス

- 賃貸マンション・アパートの簿価と売却額との差

- 借入金の一括返済や移転費用

具体的な内容は次になります。

不動産価値(売却金額)と借入金のバランス

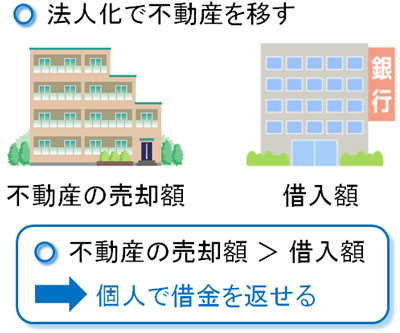

最初に考えるべきは「不動産の価値 > 銀行融資の金額(借入金)」となっているかどうかにあります。不動産管理会社を立ち上げるとき、最も一般的な方法としては個人から法人へ保有する不動産を売却することがあげられます。

個人事業主として賃貸マンション・アパートを経営している場合、銀行融資によって借金をするわけですが、法人化に伴ってこれらの借金は返済しなければいけません。そうしたとき、「個人から法人へ不動産を売却するときの金額」が「不動産購入に伴って融資を受けた借入残高」を上回っていなければ、個人は借金を返せません。

個人に借金が残ってもいいなら問題ないですが、基本は法人成りしたときに会社からお金を受け取り、その金額で残りの借金を全額返済するのが一般的です。そのため、残っている不動産価値の売却金額と残っている借入額のバランスがどうなっているのか確認しなければいけません。

土地や建物の評価額(売却額)は個人が自由に設定できるわけではなく、計算方法が決められています。そのため、借入残高を含めてどうなっているのか認識しましょう。

賃貸マンション・アパートの簿価より売却額が多いと譲渡所得を課せられる

また、同時に賃貸マンション・アパートの帳簿価格も確認しましょう。帳簿価格とは、帳簿上に残っている不動産の残存価値を指します。

不動産は非常に高額であるため、何年にもわたって減価償却しなければいけないと法律で決められています。このとき、購入金額から減価償却費を差し引いた残りが簿価です。

例えば1億円の建物を購入し、20年で減価償却するとします。この場合、毎年500万円ずつ減価償却費を計上していきます。

- 1億円 ÷ 20年 = 500万円

もし、不動産を取得して12年が経過している場合だと「毎年500万円 × 12年 = 6,000万円」の減価償却費を計上していることになるため、不動産建物の簿価は4,000万円です。

- 1億円(購入金額) - 6,000万円(減価償却の合計) = 4,000万円(簿価)

このとき、法人成りに伴って個人から会社に不動産を5,000万円で売却することになる場合、個人としては1,000万円の譲渡所得が発生します。簿価(不動産に残っている、帳簿上の価値)が4,000万円だからです。

- 5,000万円(売却額) - 4,000万円(簿価) = 1,000万円(譲渡所得)

個人としては譲渡所得の分だけ儲けているため、税金を課せられます。譲渡所得については、以下のような税率と決められています。

- 短期譲渡所得(5年以下で売却):税率39%

- 長期譲渡所得(5年超で売却):税率20%

今回は15年保有して売るため、長期譲渡所得となって税率20%です。そのため、個人へ200万円の税金が発生します。

- 1,000万円(譲渡所得) × 20%(長期譲渡所得の税率) = 200万円

そのため、簿価と売却金額とのバランスが取れていないといけません。

それなりの売却額がなければ個人は借金を返せないため、ある程度の売却金額は確保する必要があります。ただ、法人化によって不動産を会社に売るときの売却額が高すぎると、個人の税金負担が大きくなるというジレンマがあるのです。

借入金の一括返済や移転費用が発生する

他にも不動産特有の問題が発生します。まず、個人が銀行融資を受けるときは分割返済していくことになりますが、法人設立によって借入金を一括返済することになります。そのとき、金融機関と交わした契約書の内容によっては一括返済による違約金が発生することがあるのです。

これについては金融機関によって異なるため、契約書がどのようになっているのか事前に確認しなければいけません。

また、不動産を移転させるためには名義変更などの費用も発生するようになります。賃貸マンション・アパートで移転費用が高額になったり、対象物件が多くなったりすると、当然ながらその分だけ費用がかかるようになります。

そのため、法人化をするにあたって「法人化をするときに発生する費用よりも、節税メリットのほうが大きい」ことを確認したうえで実施する必要があります。

普通の税理士で節税対策は無理

ただ、節税メリットについて考えるときに注意点があります。それは、普通の税理士に依頼したとしても税金対策が無理な点です。理由は単純であり、節税提案がないからです。

税理士にとって節税提案は意味がなく、提案によって税理士報酬が上がるわけではありません。それどころか、税務調査のときに指摘されると「税理士の指示によって節税したのに税務調査で否認された」となり、税理士にとってリスクが大きくなります。

そのため実際に税理士に依頼すれば分かりますが、節税提案がゼロのケースが一般的です。

しかし実際のところ、会社設立して正しく節税をすれば圧倒的にお金を残せます。例えば、会社であれば以下のようなことが可能です。

- 社会保険料を年間100万円以上、削減する

- 法人保険で法人税を削り、合法的に個人へ資産を移す

- 個人としての家賃負担を1割に減らして賃貸マンションに住む

- 一回の出張で10万円以上のお金を非課税で個人へ移動させる

これらは法人化するからこそ可能になりますが、普通の税理士でこうした対策を積極的に提案してくれる可能性はゼロに近いです。そのため節税効果を計算するとき、節税に強く、経営を支援してくれる税理士に依頼しなければ意味がありません。

賃貸物件のオーナーの大家が考えるべき法人の形態

そうして節税効果を計算し、法人成りして土地・建物を会社へ移転させるときの費用がどうなるのかを考える必要があります。ただ不動産投資の場合は、法人の形態がいくつか存在します。

それぞれ、以下のようになっています。

【法人が不動産を所有するケース】

- 土地・建物を法人が所有する

- 建物だけ、法人が所有する

【法人が不動産を所有しないケース】

- 管理法人

- サブリース法人

これまで、賃貸マンションや賃貸アパートの物件を個人所有から法人所有に変えるケースについて考えてきました。こうした方法が最も一般的であり、不動産オーナーが行う最も分かりやすい法人成りのケースとなっています。

しかし、法人設立するときに必ずしも「不動産オーナー(大家)が保有している不動産を会社に移さなければいけない」というわけではありません。個人所有のまま法人成りすることも可能です。

そのため、会社設立するにしても「どのような形態が最も適しているのか」を考える必要があります。

法人が土地や建物を所有して賃貸事業をする

前述の通り、副業で賃貸マンション・アパートを保有する個人事業主の大家が法人成りするとき、最も一般的な方法が「土地や建物を設立した会社に移行させる」ことです。

物件を法人へ移すときに名義変更の費用が発生したり、借入金額・譲渡所得を考慮したりする必要はあるものの、長く賃貸経営をしていくのであれば高額な節税メリットを受けられるようになります。

また、将来の相続が発生する場面でも不動産を株式会社(または合同会社)の所有物にしておくほうが圧倒的に有利です。個人所有の場合、相続時は土地・建物の評価額に対して税金を課せられます。一方で株式会社の法人だと、不動産の値段は関係なく株式の価値で相続税の金額を設定します。

土地・建物の価値は自由に設定できませんが、株式会社の価値は株価対策によっていくらでも操作できます。そのため、資産を子供や孫に引き継がせる場面で大きな節税対策ができます。

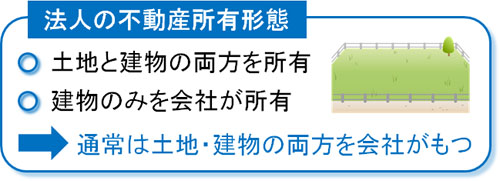

・建物だけ会社が保有することも可能

なお、このときは土地・建物の両方ではなく、建物のみを法人所有に移転させることもできます。建物のみを管理する不動産管理会社(資産管理会社)を作るのです。

建物だけの不動産管理会社であっても、入居者は法人と賃貸契約を交わすことになりますし、賃料収入も法人に入ってきます。

違うのは、将来の相続のときくらいです。建物だけ法人所有の場合、相続時は「建物は法人の価値(株価)で計算し、個人所有の土地は時価(相続税評価額)で相続税がかかる」ようになります。ただ、一般的に土地を個人所有するより、法人所有にするほうが相続税・贈与税は少なくなります。

そのため、特別な理由がない限りは土地・建物の両方を会社へ移します。建物だけを法人所有にするのは、「元々の地主であり、個人所有の土地に法人で建物をたてる」など特殊なケースのみと考えましょう。

管理法人、サブリース法人で法人設立する

また、賃貸事業をするときは必ずしも会社が不動産を所有している必要はありません。世の中には不動産を保有せず、管理だけを運営することで収益を上げている会社はたくさんあります。そのため、不動産の所有権は個人のままにしておき、「不動産収益の一部を吸い上げるための会社」を作っても問題ありません。

ただ、この方法だと年間の家賃収入が4,000~5,000万円以上でなければ意味がないというデメリットがあります。ある程度の賃料収入を確保できなければ、法人の維持費の分だけ損をしてしまうからです。

なお、賃貸マンションや賃貸アパートなどの物件を所有しない会社設立としては、管理法人とサブリース法人の2つの形態があります。

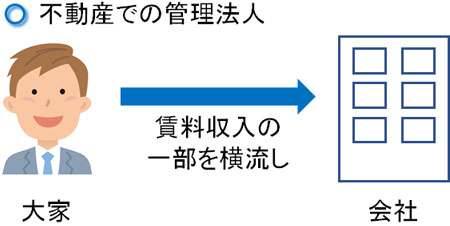

・管理法人でお金の横流しをする

土地・建物の両方を個人が所有したままにして会社を作ってしまい、その会社に対してお金を逃がす方法が管理法人です。

この場合、入居者との賃貸契約は個人で行います。また、賃料収入も個人に入ってきます。そのため、個人事業主や副業で賃貸業をしていたときとまったく内容は同じだと考えましょう。ただ違うのは、個人の賃料収入のうち数パーセントを法人へ流すようにします。

法人としては、家賃や物件の管理をするための手数料として徴収します。もちろん、実際の管理はこれまで通りあなた個人が行うことになるのですが、「設立した法人が管理している」ことにして個人所得の一部を法人へ横流しするのです。

これによって、個人では所得が減るので所得税・住民税を減らすことができます。また、会社から個人へ非課税でお金を流す節税対策をすれば、その分だけ手元にお金が残るようになります。

ただ、管理法人の場合だと「個人から会社へお金を流すにしても、賃料の10%が上限」になります。それ以上のお金を会社に流すと、租税回避目的だけの会社と認定され、税務調査で否認されてしまうからです。

個人から法人へお金を流し、節税できるのは大きなメリットです。ただ、横流しできる賃料収入の上限には注意しましょう。

・サブリース法人で又貸しする

また、サブリースという手法も広く行われています。この手法だと、設立した会社が個人(あなた)から一括で物件を借り上げます。つまり、設立法人からあなたに毎月、固定の家賃を支払うようにします。

このとき、実際の入居者は法人と賃貸契約を交わし、賃料も法人に入ってきます。こうした賃料収入の中から、あなた個人へ「一括で借り上げた家賃」を支払うように設定するのです。

要は、設立した会社が大家(あなた)から賃貸マンションを借り、それを他の人へ又貸しする形式だと考えましょう。安い金額で個人(あなた)から部屋を借り、それよりも高い金額で利用者(入居者)に部屋を貸すのです。

なお、このとき会社から個人へ支払う賃料収入としては、満室賃料の80~85%が一般的です。これの数字から大きく逸脱すると、税務調査での否認リスクが大きくなることは理解しましょう。

賃貸事業で法人化し、税金対策を行う

不動産投資で非常に重要となる利回りですが、個人だと節税できる対策が少なく、税金が多くなった分だけ利回りが悪くなり、賃貸経営での成績が悪くなります。

そこで賃貸事業で儲かるようになると、必ず不動産管理会社(資産管理会社)を設立することで節税に努めなければいけません。税金支払いを改善するだけで利回りが大幅によくなることが頻繁にあるからです。

株式会社(または合同会社)を作れば、あらゆる節税対策が可能になります。ただ、このとき個人から法人へ物件を移すとき、どれだけの費用が発生するのか確認するようにしましょう。注意点として、普通の税理士に頼んでも節税提案はないため、節税に強い専門の税理士に依頼する必要があります。

なお、場合によっては個人で不動産を所有したままにして、お金を流すためだけの法人を作ることも可能です。管理会社やサブリース会社などを構築し、税金を抑えるのです。

こうして法人化による節税対策を実施し、お金を残すようにしましょう。法人化による節税メリットに加えて、会社設立に伴い新たに発生する手数料や維持費を比べながら法人化を検討するといいです。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。