ビジネスをするとき、会社経営にとって非常に面倒なシステムとして減価償却があります。高額な設備投資をしてもすぐには経費にできず、少しずつ損金計上しなければいけないルールがあります。

ただ、場合によって高額な投資をしたときに100%を即時償却することが可能になっています。どれだけ高い金額を支払って設備投資したとしても、一括償却として全額損金に計上できるシステムになっているのです。

大企業では実施できませんが、中小企業であればこうしたことが可能です。しかし、即時償却の対象となる固定資産は決まっているので事前に理解する必要があります。

そこで、どのように考えて中小企業が即時償却を実現すればいいのかについて解説していきます。

もくじ

資本金1億円以下や3,000万円以下の中小企業で可能な一括償却

大企業と中小企業の境目は何かというと、資本金で考えるようになります。資本金が1億円以下の場合、中小企業とみなされるようになります。

こうした中小企業で活用できるものが一括償却です。

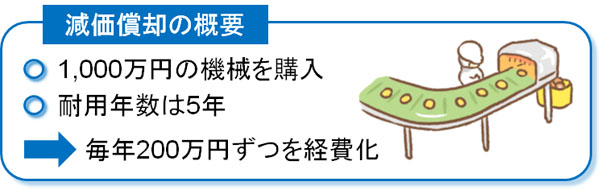

通常、高額な設備投資をすると減価償却が必要になります。例えば、1,000万円の機器を購入して耐用年数が5年の場合、毎年200万円ずつ経費計上していきます(定額法の場合)。

- 1,000万円 ÷ 5年(耐用年数) = 毎年200万円を経費化

こうした計算をするため、高額な設備投資をしてもお金だけ先に減っていき、初年度に経費にできる金額が非常に少なくなります。そのため、決算前に設備投資をしたとしてもそこまで節税できず、法人税が非常に大きくなってしまいます。

・優遇税制を利用すれば即時償却ができる

一方で中小企業を対象にした優遇税制を活用すれば、こうした設備投資を即時償却として購入したその場で全額を経費化できるようになっています。

もちろん、すべての設備投資で適用可能なわけではありません。どのような設備投資であれば可能なのか事前に決められています。

これについては、国の方針によって対象が毎年変わります。クリーンエネルギーを強化したい場合は太陽光発電などへの設備投資が優遇され、一般的な投資を促したい場合は機器類への減価償却を100%一括償却できるようになります。

また、優遇税制の内容はそれぞれ異なります。即時償却ではなく、「設備投資のうち、初年度に30%を追加で減価償却してもいい」となっていることもあります。また資本金1億円の会社ではなく、資本金3,000万円以下の中小企業が適用のケースもあります。

発表されている優遇政策によって内容が毎年異なるため、これについては事前に確認するといいです。

なお、このように「早めに減価償却費用を計上しても問題ない」という制度を特別償却と呼びます。特別償却だと、前述の通り「初年度に30%を追加で減価償却できる」などのようになります。ただ、特別償却の中には100%損金にできる制度が存在し、これを即時償却といいます。

特別償却と即時償却というのは、同じ制度だと考えて問題ありません。

中小企業経営強化税制で一括損金にする

なお、これら優遇税制の中でも最も一般的なものが中小企業経営強化税制です。中小企業経営強化税制は資本金1億円以下(または従業員1,000人以下)の中小企業が対象になっています。

中小企業経営強化税制を利用すれば、機器類・機械設備やソフトウェアなどへの投資を即時償却できるようになっています。中小企業経営強化税制を利用することにより、「決算前になってお金が余っているため、節税のために設備投資した」としても全額損金になって法人税を大幅に圧縮できます。

ただ、書類を出すなど事前の認定作業が必要になるため、即時償却をするためには節税の3ヵ月前には動き始める必要があります。このとき、即時償却を利用するための金額は以下のようになっています。

- 機械・装置:1台160万円以上のものすべて

- 電子計算機:合計120万円以上

- デジタル複合機:1台120万円以上

- 試験または測定機器・工具:1台30万円かつ合計120万円以上

- ソフトウェア:合計70万円以上

- 普通貨物自動車:車両総重量3.5トン以上

- 内航船舶:取得価額の75%が対象

不動産業や物品賃貸業、性風俗関連業などの会社は利用することができないものの、多くの業種で即時償却を実施できるようになっています。

法人税(税金)の総額が減るわけではない

このときの注意点として、節税とはいっても支払う法人税の総額を減らせるわけではないことがあります。

時間はかかるものの、通常の減価償却であっても年数が経てばお金を支払った分だけ経費にすることができます。これが一括償却の場合だと、初年度に経費計上できるようになる制度であり、損金にできる金額が同じである以上、法人税が減少するわけではないのです。

ただ、それでも多くの経営者が一括償却を考えます。ビジネスが毎年好調であることはないため、利益が大きく出たときに設備投資をして、法人税を低くするのは経営の基本です。法人税が少なくなった分だけ、資金繰りは良くなります。

通常の減価償却の場合、お金は先に出ていくにも関わらず経費にできる金額が少なくなり、多額の法人税を支払わなければいけません。こうしたデメリットがあるため、キャッシュフローが悪くなって資金繰りに苦しみ、常に現金の少なさに悩まされるようになります。

確かに税金が減るわけではないものの、節税の観点からいうと一括償却は大きなメリットがあります。

税額控除を選ぶメリットも大きい

また、中小企業向けの設備投資に関する優遇税制については、税額控除という方法もあります。先ほどの一括償却では、初年度に全額を経費にすることができました。一方で税額控除の場合、法人税を大幅に減少させることができます。

最初に即時償却できるのは非常に魅力的ですが、前述の通り法人税が少なくなるわけではありません。それに対して、税額控除だと支払う法人税の全体額が少なくなるのです。

政策内容や会社規模などによって税額控除の金額は異なりますが、固定資産の購入金額のうち7%や10%ほど法人税が安くなると考えれば問題ありません。

例えば、1,000万円の固定資産を購入して税額控除が7%だとすると、合計で70万円の法人税が少なくなります。

- 1,000万円 × 7%(税額控除) = 70万円

通常の減価償却をしなければいけないものの、法人税額を初年度にたくさん減らせることは魅力的です。

即時償却(特別償却)と税額控除は両方を選択することができません。どちらか一方だけになります。そのため、どれを選択するのか考えたうえで選ぶようにしましょう。

太陽光発電やコインランドリー経営など利益の繰り延べも可能

なお、特にビジネスで必要な固定資産がない会社であったとしても、純粋な節税目的でこれらの即時償却を活用する経営者は多いです。上手に利益の繰り延べを実施し、会社の経営状態を改善させるのです。

例えば、太陽光発電は機器類に該当するので一括償却によって経費計上することができます。事務所や工場の電気代が高額になることは多く、その場合は太陽光発電パネルを事務所・工場の屋根に設置すれば電気代を浮かすことができ、経費削減を実施してその後の経営状態が良くなります。

また、コインランドリーの機器類についても即時償却の対象になります。そのため、コインランドリー経営をすることで一括損金で経費に計上しながら利益の繰り延べを実施することができるのです。

コインランドリーでは利回りが年間8~15%ほどです。利回りが10%だとすると、10年ほどで回収できるのがコインランドリー事業です。コインランドリーは20年以上ほど付き合うのが基本なので、きちんと運営すれば利益の繰り延べ効果だけでなく大きな売上を作れるようになります。

即時償却の制度をうまく活用すれば、このように純粋な節税も可能です。ビジネス目的での将来の設備投資のときだけでなく、単なる節税目的だけのために一括償却を利用しても問題ありません。

即時償却を活用するメリット・デメリットを理解する

節税へどれだけ取り組むのかによって、その後の会社経営は大きく変わってきます。そうしたとき、大きな固定資産を購入する場合は即時償却の活用を考えましょう。

国の政策により、毎年対象となるものは異なります。ただ、合致すれば一括償却として早めに経費計上でき、初年度の法人税を大幅に少なくできるというメリットがあります。

資金繰りを改善できる一方で、「即時償却をしても支払う法人税の金額自体が少なくなるわけではない」というデメリットについては理解しましょう。そのため税額控除を選ぶ経営者は多く、どちらのメリットを得たいのかによって使い分けるといいです。

即時償却は資金繰りの改善に大きく寄与します。経営者にとってキャッシュフローを改善させることは非常に重要なので、まずは対象の設備投資が一括償却の対象になっているかどうかを調べることから始めてみましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。