法人保険を利用するとき、既に加入している生命保険を見直したほうがいいケースは多いです。ダメな法人保険に加入していることは多いため、その状態のままだと損をする可能性が高くなってしまうのです。

生命保険とはいっても、保険会社ごとに出されている保険内容のスペックは大きく異なります。そのため、何も考えずに加入していると節税どころか損失が膨れ上がるようになるのです。それでは、どのように考えて法人保険の見直しを検討すればいいのでしょうか。

また、実際に見直しをして保険契約を転換・乗り換えする場合、正しく考えて実行に移さなければいけません。

そこで、ここでは「法人保険の見直しをどのように考えて行い、実際の保険契約の転換・乗り換え時に行うべきやり方」について解説していきます。

もくじ

解約返戻金のピークや損金割合はどの会社も同じ

生命保険の見直しを検討するためには、法人保険に共通する部分や会社ごとに異なる部分にどのようなものがあるのか理解しなければいけません。

これについて、法人保険による利益の繰り延べ対策で最も頻繁に活用されている生命保険として長期逓増定期保険があります。長期間にわたって加入する保険ですが、ある時点で解約返戻率が下がることになるため、契約満了よりも前に解約しなければいけない生命保険になります。

他にも生命保険の種類はありますが、役員のみが入れる最も一般的な法人保険ですし、この種類の生命保険をどのように見直しすればいいのか理解すれば、基本的に他の生命保険についても考え方は同様になります。

そこでまずは長期逓増定期保険の見直し方法について確認していきますが、この種類の法人保険にはさらにいくつかの種類に分かれます。ただ、以下の内容の生命保険だけ理解すれば基本的に問題ありません。

- 解約返戻金の返戻率が約85%であり、支払保険料のうち約60%を損金にできる保険

法人保険の中で最も主流となる生命保険が長期逓増定期保険ですが、こうした内容の生命保険が特に広く活用されています。

より詳しく言うと、この種類の逓増定期保険は以下のような内容になっています。

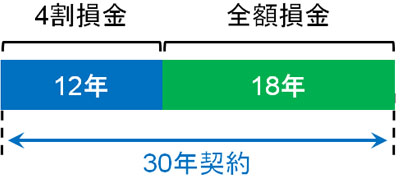

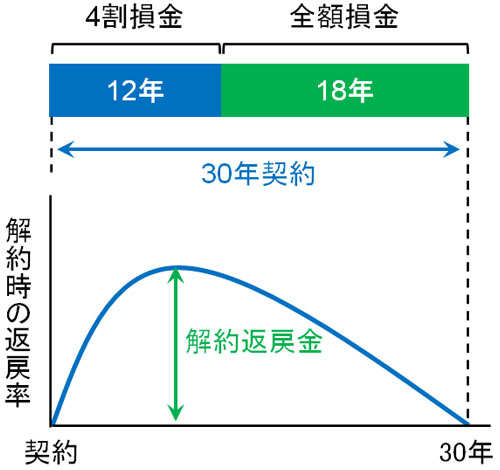

- 契約期間のうち、最初の40%の期間:4割損金

- その後の期間:全額損金

例えば、契約期間30年の長期逓増定期保険の場合、「30年 × 40% = 12年」は支払保険料のうち4割損金となります。ただ、13年目からは全額損金で経費化できるようになっています。

もちろん前述の通り、解約返戻率が高止まりしている段階で契約満了よりも前に解約しなければいけません。そのため実際には18~20年目よりも前に解約しなければいけませんが、こうした「契約満了よりも早く解約する」ことまで考慮した場合、損金割合は全体で平均60%ほどになるというわけです。

解約返戻率のピークが短い法人保険は意味がない

そうしたとき、「解約返戻率が約85%で高止まりしている状態がずっと続く生命保険」が経営者にとって都合のいい法人保険だといえます。全額損金として経費計上できる期間が長くなるほど損金性が高くなり、税金を抑えながら高い解約返戻金を得られるようになるからです。

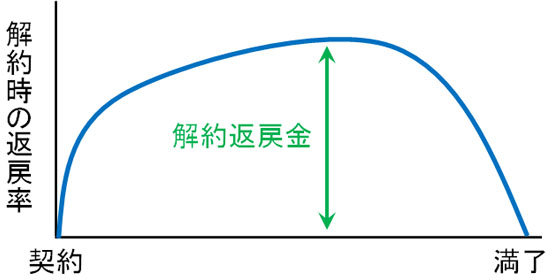

しかし、中には解約返戻率のピークが早い生命保険が存在します。以下のような感じです。

こうした法人保険の場合、解約返戻率のピークが素早く訪れるために早い段階で解約しなければいけません。そうなると、全額損金の期間が少なくなるために損金性が乏しくなります。これが、解約返戻率が約85%で長く高止まりしている商品へ加入するべき理由になります。

生命保険を販売するためには、金融庁の許可を得なければいけません。そのため好き勝手に解約返戻率が長く続く商品を作ることができず、「解約返戻率が長く高止まりする保険商品」の販売許可をもっている生命保険会社からしか購入できません。

そのためダメな保険会社の長期逓増定期保険に加入した場合、解約返戻率のピークが早めになっており、節税どころか保険料を支払うほど損をすることになります。そのため、いま加入している生命保険の解約返戻金の返戻率ピークがどこにあるのか確認するようにしましょう。

配当がない(無配当)だと損をしやすい

また、「加入した生命保険について配当がある(有配当)かどうか」も重要なポイントになります。配当があれば、実質的な解約返戻率がその分だけ上乗せされるようになるからです。

生命保険会社は投資によって稼いでいるわけですが、このときの投資で儲けたお金を契約者に還元することがあります。これが配当です。

配当については、わりと高い金額が出されます。例えば20年ほど生命保険に加入していれば、10%ほど配当として上乗せされます。例えば解約返戻率が85%の場合、10%の配当が加わることで実際の解約返戻率は95%になります。

どれだけ配当が出るのかについては、不景気だと配当は少なくなり、好景気だと良くなります。ただ、「最悪な状態の景気が永遠に続く」と仮定したとしても、7~8%ほどの配当になります。現実にはそうした状況に陥ることはないため、10%ほどの配当が出て実質的な解約返戻率が大幅に上昇すると考えましょう。

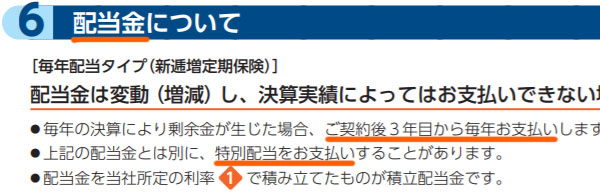

こうした法人保険の場合、以下のように配当が出されることが記されています。

この生命保険の場合、契約して3年目から配当が出ると記されています。また、それとは別に特別配当も出ます。こうした法人保険であれば、実質返戻率が大幅に上昇するようになります。

このように、配当があればそれだけ多くのお金が返ってくるようになります。しかし、無配当の法人保険もたくさん存在します。そうした無配当の法人保険だと、配当がない分だけ解約返戻金は少なくなります。以下のように、無配当と記されています。

こうした無配当の法人保険については、加入する意味がほとんどありません。お金が増えることがなく、解約返戻率が低い状態のままだからです。

特に法人の場合、節税のためにかなり高額な保険料を毎月支払うことになります。毎月、何十万円もの支払いがあるのは普通です。そうしたとき、例えばこれまで合計で5,000万円ほど支払っている場合、有配当で配当率10%だとすると、有配当と無配当では500万円も解約返戻金が違ってくるようになります。

そのため無配当の法人保険に加入している場合、いますぐ保険内容の見直しを検討して保険契約の転換をしたほうがいいです。そのほうが将来に残るお金がまったく違ったものになるからです。

団体割引の存在も重要

また、同時に団体割引があるかどうかも重要になります。団体割引とは、同じ会社で何人もの人が加入する場合、保険料を割引してくれる制度を指します。どれくらいの割引があるかというと、一般的には3%になります。

3%の保険料支払いが免除されるため、単純に解約返戻率が3%上昇すると考えれば問題ありません。

何人が加入すればいいかというと、10人ほどになります。一つの会社で10人以上が加入している場合、会社によっては団体割引を活用できます。

例えば養老保険という生命保険であれば、社員全員が加入することが大前提となっています。そのため、社員が数人いればすぐに団体割引の条件を満たすことになります。

また役員のみでも加入できる法人保険を活用するにしても、節税のために上層部の10人くらいが生命保険に加入することで団体割引を受けることも可能です。一人社長や家族経営の会社だと関係ないですが、ある程度の規模の会社であれば団体割引を利用できます。

しかし、生命保険によっては団体割引を利用できないことがあります。その場合、法人保険の見直し・乗り換えを実行に移して団体割引ありの生命保険を利用すれば、3%ほどの保険料割引を受けられるようになります。

無駄に多くの法人保険に加入していないかは重要

ここまで、生命保険のスペックに関する話でした。おさらいすると、法人保険の中でも以下の点に注意して見直しを検討しなければいけません。

- 解約返戻率のピークはどこにあるのか

- 有配当の法人保険か

- (加入者が10人以上の場合は)団体割引が適用されているか

この条件を確認し、保険契約の見直し・転換するだけでも何百万円、何千万円レベルで残るお金が違ってくるようになります。

ただ会社ごとに行うべき対策が異なります。そこで、どのようにして生命保険を整理するのかについて解説していきます。

繰越欠損金が存在する場合は解約する

そもそもの問題として「加入している保険が多すぎないか」「毎月の支払金額が多くないか」を確認しなければいけません。

節税対策を行うことで、無駄な税金を省くことは非常に重要です。そのために多くの会社が生命保険を利用していますが、法人保険はお金が出ていく節税対策になります。そのため、毎月の保険料が高額だとキャッシュフローが悪くなります。

その場合は加入している生命保険を解約し、毎月の保険料を低くしたほうがいいです。その分だけ利益が出てしまう可能性はありますが、法人税を払ってでもキャッシュフローを良くしたほうがいいケースもあるのです。

節税は必ずするべきですが、保険料が高すぎるために資金繰りが悪くなっている状況は良くありません。生命保険によってキャッシュフローが悪化しているのであれば、解約を含めて内容の見直しをするのが最適だといえます。

そうしたとき法人保険を解約しても損が出ない場合、無駄な生命保険については解約するようにしましょう。

特に赤字が出ていて繰越欠損金がある場合、解約するのは何も問題ありません。法人保険の解約時は利益が出るようになりますが、繰越欠損金がある場合は利益と相殺させることができます。

また法人保険へ加入する意義は節税です。赤字の場合、元々の法人税がゼロなので節税することができず、生命保険料の支払い分だけ損をしていることになります。つまり、加入している意味がありません。そのため、赤字で繰越欠損金があるのであれば解約すること自体は特に何も問題ありません。

利益が出る場合は失効を活用する

なおたとえ解約に伴って利益が出るようになったとしても、キャッシュフローを犠牲にして節税している場合、不必要な保険は積極的に対策をするべきだといえます。

ただ節税のために生命保険に加入していたわけであり、大きな利益が出てしまうとその分だけ無駄に高い税金を課せられるようになります。そこで、失効という制度を活用します。

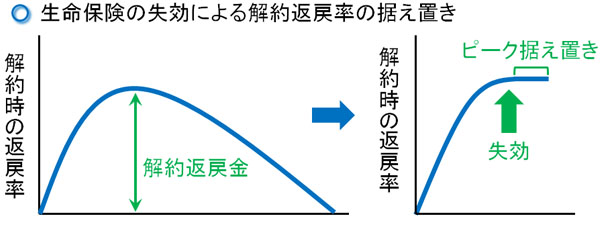

法人保険は必ずしも、ずっと毎月の積み立てを継続しなければいけないわけではありません。途中で保険掛金の支払いをストップすることで、失効という状態にすることができます。この場合、保険を失効させた時点で解約返戻金を据え置くことができます。

失効により、2~3年ほど据え置くことができます。生命保険を解約する場合、その瞬間に利益が確定してしまいます。ただ据え置かせるようにすれば、課税を先送りできるようになります。

失効させて2~3年が経過する前に必要な設備投資などをして損金を作れば、問題なく利益と相殺させることができます。ただ、生命保険の支払いは止まっているのでキャッシュフローは改善されます。そうして、ひとまず失効を選択することでお金の支払いをやめるのがキャッシュフロー改善に役立ちます。

養老保険や終身保険など、払い済みにする

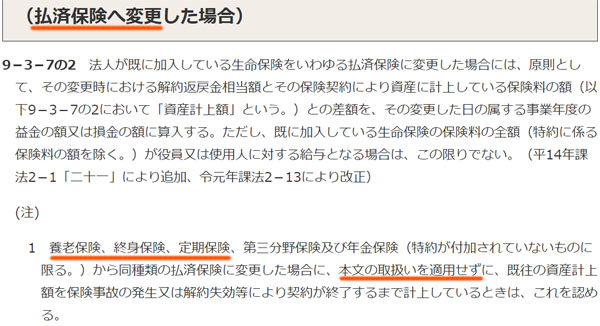

なお、一般的に法人保険で活用する生命保険は先に記した通り逓増定期保険(ていぞうていきほけん)という種類になります。このとき、養老保険や終身保険、逓増定期保険などでは払い済みという選択が可能です。

払い済みにした場合、「その時点ですべての生命保険の支払いが完了した」ことにします。そのため、それ以上の保険料を今後支払う必要はありません。

法人保険では、養老保険や終身保険、逓増定期保険などについて、払い済みをしてもその時点での解約返戻金を計算する必要はないとされています。これについては、以下のように国税庁も認めています。

2019年より前だと、払い済みが認められるのは養老保険や終身保険のみでした。それが税制改正によって、定期保険(逓増定期保険など)も認められるようになりました。払い済みを利用できるため、法人保険では単純に支払いをストップさせても問題ありません。

ただ、いつかは必ず解約することになります。例えば養老保険であれば、満期が来たときに保険金を受け取ります。そこで、事前に損金を作ることで利益が出ないようにするなどの対策が可能になります。

また、逓増定期保険はずっと加入していると解約返戻率が低くなるため、早めにどこかの段階で出口戦略を考えなければいけません。ただいずれにしても、こうした払い済みが可能です。

保険契約を転換(変換)・乗り換えするときの考え方

なお、解約するときの考え方について解説してきましたが、転換(変換)や乗り換えも広く実施されています。

いま加入している生命保険を下取りして、そのとき受け取るお金を次の保険に充当する方法を「転換」や「変換」といいます。生命保険会社によって言い方は異なりますが、転換も変換も同じものだと考えるようにしましょう。

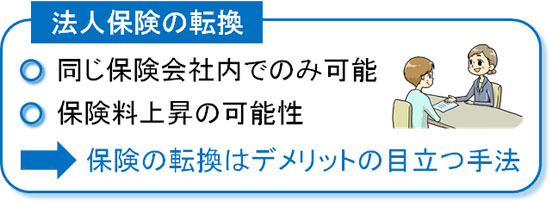

ただ、実際のところ転換については積極的に行うべきではありません。デメリットが目立つからです。

まず転換については、同じ会社でなければ利用できません。例えばA生命保険の商品に加入している場合、転換するにしてもA生命保険が出している商品の中からでしか他の商品への転換ができなくなっているのです。

さらに、転換するとなると確実に年齢が上がっている状態で再契約することになるため、保険料が上昇するようになります。生命保険というのは、「同じ生命保険会社で加入する」という場合だと、保険料の低い昔に加入した状態がベストであることはよくあるのです。

いままで貯めてきたお金について、転換をすると余計なものにお金を出すことになります。そのため、あまりおすすめできません。

条件の良い他社へ乗り換えするなら問題ない

一方で生命保険会社が違えば、出している商品内容が大きく異なるようになります。そうしたとき、明らかに他社製品のほうが良い条件の場合、いま加入している生命保険をストップして他社で加入しても問題ありません。

他社へ切り替えることについては「乗り換え」といいます。転換は同じ会社でしか無理でしたが、乗り換えは単に新たに保険契約を結ぶだけなので誰でも可能です。返戻率や保障の高さ、使い勝手の良さを検討した後、内容が良ければ法人保険の契約を行い、それまで加入していた保険は整理するようにします。

既に述べた通り、「解約返戻率のピークが異なる」「配当や団体割引の存在」など会社ごとに内容は異なるため、良い内容の保険を求めて乗り換えするのは特に珍しいことではありません。

このとき以前に加入していた保険の整理方法としては、これまで説明した「解約」「失効」「払い済み」のどれかを活用することになります。

経営者によって会社の状況が異なるため、いずれかの方法を活用することで優れた生命保険へ乗り換えするようにします。

保険期間の短縮が可能なケースもある

なお場合によっては、生命保険の解約や乗り換えなどをせず、まったく同じ生命保険に加入したまま対策を取ることもあります。具体的には、保険期間を短くします。例えば、「100歳まで死亡保障がある」という保険について、「80歳までの死亡保障に変更する」などです。

ほとんどの保険会社の商品では、保険期間の延長が可能です。一方で保険期間の短縮が可能な会社は少ないです。ただ、保険期間の短縮が可能な生命保険に加入している場合であると、期間短縮によって優れた効果を得られるようになります。

具体的には、以下のようになります。

- 保険料が安くなる

- 返戻率が上がる

利用場面としては、将来に亡くなることがほぼ確実なケースです。例えば、がんを発症して余命宣告されたときです。

60歳でがんとなり、余命3年にも関わらず100歳までの死亡保障は不要です。そこで、「100歳までいつ亡くなっても死亡保障1億円:年間の保険料は500万円」という生命保険があった場合、「80歳までいつ死亡しても死亡保障1億円:年間の保険料は200万円」という内容に変えます。

期間を短縮すれば支払保険料が減るため、キャッシュフローが良くなります。経営者が高齢で先が長くない場合に有効な手法ですが、加入している生命保険の種類によっては、解約や失効、払い済みではなく「保険期間の短縮」を選択したほうがいいケースもあります。

状況に応じて保険の見直しを行う

節税を考えるとき、法人保険は非常に優れたツールになります。しかし、中にはいろんな保険に入りすぎており、さらには内容を深く理解せずに加入しているので保険内容がぐちゃぐちゃになっているケースが見られます。

また場合によっては、節税ばかりに着目するあまりキャッシュフローを大きく圧迫しているケースもあります。そうしたとき、いま加入している生命保険が最適かどうかを見直すようにしましょう。

保険会社によって商品内容は大幅に異なります。同じ会社で保険を変える「転換(変換)」は正直微妙ですが、その他の会社への乗り換えであれば大きな意味があります。

または、キャッシュフローに問題があるなら単に保険を整理するだけでも問題ありません。この場合、主に「解約」「失効」「払い済み」の3つのうちどれかを活用することになります。

人によっては「保険期間の短縮」の選択が優れることもありますが、いずれにしてもこうした対策によって会社の経営状況を改善させるようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。