法人契約で生命保険へ加入する経営者はたくさんいます。節税であったり、資産運用だったりその目的はさまざまですが、いずれにしても法人保険を活用するのです。

ただ、このときは契約内容によって経理処理の方法がまったく違うものになります。形態が少し違うだけで保険料としての支払金額のうち半分を損金に計上できることがあれば、全額を資産計上するために節税できないこともあるのです。

また場合によっては、わざと給与課税されるようにして節税する方法も存在します。法人保険を活用して、どのように経理処理をするのかを理解すれば、法人契約での生命保険の利用方法が分かってきます。

そこで、「経営者が生命保険を活用するとき、どのように考えて会計処理を行い、法人契約をすればいいのか」について解説していきます。

もくじ

法人契約で異なる3つの仕訳方法

実際に生命保険を利用して法人契約するとき、大きく3つの形態があります。それぞれ、以下のようになっています。

- 支払保険料の一部を損金計上し、残りを資産計上する

- 支払保険料の全額を資産計上する

- 支払保険料の全額を給料で処理する(給与課税)

このうち、もっとも一般的な経理処理は「一部を損金にして、残りを資産計上にする」という方法です。こうした法人契約を結ぶことにより、利益の繰り延べが可能になって節税することができます。

ただ、法人契約によっては全額を資産計上の仕訳にしたり、給与課税されるようにしたりするケースもあります。これらは、どのように違っているのでしょうか。

支払い金額の経費処理が契約内容(受取人の違い)で異なる

まったく同じ生命保険であっても受取人を変えることで会計処理の方法が変わってくるわけですが、このとき考えるべき項目は以下の2つです。

- 死亡保険金の受取人

- 解約返戻金(満期保険金)の受取人

法人契約であるため、契約者は100%の確率で法人です。契約者が法人以外のケースはあり得ません。また、被保険者(生命保険の対象になる人)については必ず個人です。個人に万が一のことがあって死亡したとき、死亡保険金が出されるようになるのですが、被保険者は経営者やその他の役員、従業員などの個人となります。

ただ、生命保険で法人契約するとき、「死亡保険金の受取人」と「解約返戻金(満期保険金)の受取人」については自由に設定できるようになっています。そうしたとき受取人が異なることで、以下のように経理処理の内容が変わってきます。

| 死亡保険金 | 解約返戻金 | 保険料 |

| 役員・社員の遺族 | 法人 | 一部を経費化(1/2損金など) 残りは資産計上 |

| 法人 | 法人 | 全額を資産計上 |

| 役員・社員の遺族 | 役員・社員 | 全額を給与 |

こうした違いがあることを理解しなければいけませんが、具体的にどう考えればいいのかについて以下でさらに詳しく解説していきます。

節税では半分損金などで経費化し、会計処理する

まず、節税で利用される「支払保険料のうち、一部を経費処理して、残りの金額部分を損金算入する」という一般的な法人保険の内容から確認していきます。

生命保険にはいくつか種類があり、その中でも逓増定期保険や養老保険など広く活用されるのが「保険料を損金計上し、経費にする」というケースです。

このときの法人契約の内容としては、以下のようになります。

| 契約者 | 法人 |

| 被保険者 | 役員・社員 |

| 死亡保険金の受取人 | 役員・社員の親族 |

| 解約返戻金(満期保険金) | 法人 |

半分損金が可能な法人保険だと、こうした契約内容にすることで「支払保険料のうち、半分を経費にして、もう半分を資産計上する」ようになります。このときは将来の解約返戻率が高くなった段階で保険を解約し、高額な解約返戻金を法人で受け取るようにします。

仕訳や勘定科目での、支払保険料や解約返戻金の取り扱い

それでは、実際の仕訳はどのようになるのでしょうか。例として「10万円の保険料を支払い、半分損金にしたケース」だと、以下のような勘定科目を用いて仕訳していきます。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 保険積立金 | 50,000 | 普通預金 | 100,000 |

| 保険料 | 50,000 |

ただ、生命保険はいつか解約しなければいけません。節税目的の生命保険は高い解約返戻率になったときに解約しますが、将来は必ず解約によってお金を戻すのです。

解約時の経理処理について、資産計上したお金(保険積立金)の部分ついては経費にしておらず、その分だけ既に法人税を支払っていることになります。ただ、それまでに経費化したしている部分については、解約返戻金との差額分だけ雑収入となります。

例えば半分損金の法人保険に加入しており、それまでに1,000万円を支払っているとします。このとき、1/2を資産計上するので500万円が資産として貯まっています。

返戻率95%だとすると、解約返戻金は950万円です。このとき、解約返戻金と資産計上額の差額450万円が雑収入です。

- 950万円(解約返戻金) - 500万円(資産計上の合計額) = 450万円

そのため、この場合の仕訳は以下のようになります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 普通預金 | 9,500,000 | 保険積立金 | 5,000,000 |

| 雑収入 | 4,500,000 |

こうした会計処理をするため、雑収入について何の対策も施さずそのまま放置していると「雑収入で利益が出た分だけ法人税を課せられる」ようになります。利益の繰り延べ目的で節税をする場合、出口戦略が必要になる理由はここにあります。

保険料の金額を資産計上し、資産運用する

また、生命保険での支払いを全額資産計上しなければいけない法人契約が存在します。このときの形態としては、以下のようになっています。

| 契約者 | 法人 |

| 被保険者 | 役員・社員 |

| 死亡保険金の受取人 | 法人 |

| 解約返戻金(満期保険金) | 法人 |

つまり、死亡保険金の受取人も解約返戻金の受取人も法人に指定するケースです。先ほどと違うのは、死亡保険金の受取人が「役員・社員の親族(遺族)」だったのに対して、今回は法人になっています。

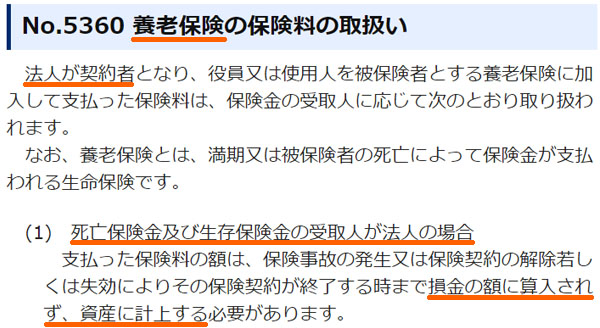

この場合だと、支払った保険料を経費にすることが認められていません。逓増定期保険や養老保険など、あらゆる法人保険で経費化できないと考えましょう。例えば以下は国税庁に記されている文言ですが、このように全額を資産計上するように明記されています。

保険料をすべて資産計上するため、この方法だと節税はできません。そのため、「解約返戻金を退職金に回す」など、あらゆる節税対策が無意味になります。

それでは、こうした契約形態の法人保険がまったく利用されないかというと、必ずしもそういうわけではありません。生命保険の中でも、終身保険は全額資産計上するタイプの法人保険ですが、いまでもわりと利用されます。

逓増定期保険や養老保険については、「10年の契約期間」「65歳まで保険料を支払う」などのように、一定期間だけの保険契約となります。こうした法人保険の場合、全額資産計上にする意義はゼロです。ただ、死亡するまで保障が一生涯続く終身保険だと意味があるのです。

人はいつか死ぬため、終身保険は100%の確率で死亡保険金を受け取ることができます。このときは「終身保険での支払保険料の総額よりも高額な死亡保険金を受け取れるため、経営者などの相続発生時にお金を増やすことができる」のです。要は、資産運用のために終身保険を利用します。

・仕訳は保険積立金を用いる

なお、このときは全額を資産計上するため、勘定科目は保険積立金を使います。例えば10万円の保険料を支払う場合は以下のようになります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 保険積立金 | 100,000 | 普通預金 | 100,000 |

解約返戻金や死亡保険金を受け取るときについては、この逆で仕訳をします。また、お金が多くなって返ってくるときは雑収入(減るときは雑損失)となります。

例えば保険料として総額1,000万円を支払い、1,200万円が返金される場合は以下のようになります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 普通預金 | 12,000,000 | 保険積立金 | 10,000,000 |

| 雑収入 | 2,000,000 |

資産運用のために利用するのが終身保険であるため、このように返ってくるお金は多くなっているケースが多く、この場合は雑収入の勘定科目を活用しましょう。

・外貨建ての終身保険でも問題ない

参考までに、円建ての終身保険だと元手の120~130%ほどに増えます。ただ、ドル建てだと160~180%ほどに増えるケースが多いです。外貨建てのほうがたくさんお金が増えるのです。

為替リスクを考慮してもドル建てのほうがお得なため、資産運用目的で終身保険へ加入する場合、ドル建ての法人保険も検討するといいです。

死亡保険金・解約返戻金を個人が受け取ると給与課税される

また、死亡保険金や解約返戻金(満期保険金)を個人が受け取るように法人契約を結ぶこともできます。法人口座から保険料を出すものの、保険の解約時や満期時には個人が受取人になるように設定するのです。

そのため、法人契約では以下のようになります。

| 契約者 | 法人 |

| 被保険者 | 役員・社員 |

| 死亡保険金の受取人 | 役員・社員の親族 |

| 解約返戻金(満期保険金) | 役員・社員 |

ただ、この方法だと現物支給(現金ではなく、物で給料を支払った)と認定されます。現金に限らず、物であっても給与課税されるのです。

例えば上記の契約で年間100万円の保険料を法人口座から支払った場合、「100万円の給料を支払ったもの」となります。仮に役員報酬が900万円の場合、「役員報酬900万円 + 保険料100万円 = 1,000万円」が給与課税されます。

900万円ではなく、これに「法人が支払った100万円の生命保険料」を加えたうえで、個人が所得税・住民税を支払うことになるのです。

生命保険を用いた社会保険料の削減スキーム

法人で生命保険料を支払ったとしても、結局のところ給与課税されるのであればまったく意味がないように思えてしまいます。ただ、実際の節税では大いに活用されます。

確かに給与課税されるため、個人の所得税・住民税は減りません。ただ、法人・個人に課せられる社会保険料を削減することができます。

通常、給料が高くなるとそれに応じて社会保険料も高額になります。「給料の〇%を社会保険料として徴収する」と決められているからです。ただ、生命保険として支払った金額分については社会保険料算出の対象外となっています。

そのため給料を現金ではなく生命保険として払うと、その分だけ社会保険料を削減できます。例えば、以下のような2つのケースがあるとします。

- 役員報酬:月100万円

- 役員報酬:月50万円 + 生命保険の保険料:月50万円

この場合、個人に課せられる所得税・住民税は変わりません。ただ、社会保険料については法人と個人を合わせて年間で約87万円を削減できます(都道府県や年によって若干変動します)。

また、法人契約(給与課税)で生命保険の支払いをして5年ほど経過すれば解約返戻率95%になります。もちろん、さらに年数が経過すれば解約返戻率は100%を超えるため、問題なく支払い保険料分を取り戻すことができます。

社会保険料は非常に高額になりやすいです。そうしたとき、社会保険料削減スキームとして利用される手法になります。

経理処理や生命保険の種類、節税方法を理解する

ここでは、法人契約の違いによって異なるそれぞれの経費処理について解説してきました。損金計上や資産計上のルールが違えば、仕訳・勘定科目も変わるようになります。また、それに伴って節税方法についても変化します。

一般的な法人保険としては、「半分を損金計上して、もう半分を資産計上する」という内容です。ただ、まったく同じ生命保険であっても法人契約の内容が変われば全額が資産計上になったり、給与課税されたりするようになるのです。

そこで、死亡保険金や解約返戻金の受取人をどのように設定するのかを考えるようにしましょう。

これらを調整することにより、正しい税金対策や資産運用を行えるようになります。法人保険を利用すれば多くのお金を残せるため、事前に会計処理や契約内容を理解したうえで生命保険を有効活用しましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。