会社が節税対策のために法人保険(生命保険)を利用する場合、必ず受け取るものに解約返戻金や満期保険金があります。

掛け捨ての保険に法人が入ることはほぼなく、貯蓄性のある生命保険に加入することになります。そうしたとき、途中解約することで解約返戻金を受け取ることを考えなければいけません。

ただ、何も対策をしていない状態だと解約返戻金や満期保険金に対して高額な法人税を課せられるため、節税のために加入していた法人保険が無意味になってしまいます。そこで、出口戦略(法人保険を解約するときの対策)を考えなければいけません。

法人保険は加入するだけでは不十分です。出口対策まで検討するからこそ意味あるものになります。そこで、どのように出口戦略を考えて生命保険を活用しながら節税すればいいのか解説していきます。

もくじ

解約・満期時に益金・含み益として雑収入を生じる理由

会社が加入する法人保険としては、支払保険料のうち一部を損金計上できるようになっています。例えば、「支払保険料のうち、約4割を経費にできる」などです。貯蓄性のある生命保険にも関わらず、損金化して問題ないのです。

ただ、そうなると問題になるのが益金です。含み益とも呼ばれますが、解約や満期に伴って支払われるお金に法人税を課せられるのです。

例えば、これまでに1,000万円の保険料を支払っているとします。このとき、支払保険料のうち4割を経費にできる場合、「1,000万円 × 40% = 400万円」をこれまでに損金化しています。その一方で差額の600万円は資産計上され、保険積立金として貸借対照表に載ります。以下のような感じです。

ここで解約返戻率が85%の場合、生命保険を解約すると「1,000万円 × 85% = 850万円」が返ってきます。ただ、資産計上されている金額は600万円であるため、解約返戻金(満期保険金)との差額に法人税を課せられます。

この場合だと、資産計上額と解約返戻金の差額は「850万円(解約返戻金) - 600万円(資産計上額) = 250万円(益金)」です。そのため、法人税は以下のようになります。

- 250万円(益金) × 30%(法人税率) = 75万円

生命保険の解約や満期のとき、何も対策をしていないと含み益の発生によって高額な法人税を課せられるようになります。

出口対策(使い道)が法人保険で重要になる理由

貯蓄性があるのに損金にできるため、利益の繰り延べ対策として非常に優れた法人保険ですが、同時に使い道が非常に重要だといわれています。この理由としては、先ほどの益金の問題があります。

出口対策を取らず、生命保険の解約や満期のときに何も準備していないと法人税を取られるため節税の意味がなくなるのです。

そのため法人保険を利用する場合、「生命保険の解約や満期のときに返ってくるお金について、どのような用途に利用するのか」を考えなければいけません。要は、将来のお金の使い先を考えるのが出口対策となります。

実際のところ、利益の繰り延べばかり考えて多くの経営者が出口対策を検討していません。そのため、法人保険の解約や満期のとき、多額の解約返戻金(満期保険金)が返ってきて、含み益による法人税支払いに苦しむようになるのです。

生命保険による解約返戻金(満期保険金)の雑収入を消す方法

それでは、会社が行うべき生命保険の使い道としては、具体的に何を実践すればいいのでしょうか。これについては、行える方法は実は限られています。そこまで方法が多いわけではないため、どの方法を活用するのか選択するようにしましょう。

当然、このときは単に損金を作ればいいわけではありません。例えば役員報酬を出せば高額な経費を作れるものの、給料として役員報酬を出すと高額な所得税や住民税、社会保険料を取られるようになります。そのため良い方法ではなく、節税効果はゼロです。法人保険を活用する意味もありません。

そこで、税金をできるだけ減らす方法で法人保険の含み益を消すようにしなければいけません。そのためには、以下のような出口対策を考えるようにしましょう。

- 退職金を活用する

- 設備投資や固定資産の除去をする

- 赤字のときに相殺する

- 他の法人保険を利用する

中には「海外不動産を購入する」「広告費に使う」などもありますが、あまり良い方法とはいえません。不動産投資では慣れていないと大損する可能性が高いですし、広告費に使うにしても一時的なものでしかありません。

また、社員旅行を実施するなどの方法もありますが、こうした福利厚生は無駄遣いの側面が非常に強いです。それなら、法人税を払ってでも儲けを内部留保したほうがいいといえます。

微妙な出口戦略を採用すると損をします。そのため、正しい出口対策によってお金を残さなければいけません。このとき考えるべき方法について、それぞれ確認していきます。

役員退職金は最も有効な出口対策

使い道を考えるうえで、役員退職金は最も有効な活用方法になります。理由は単純であり、非常に節税効果が高いからです。

節税の基本として、個人資産を増やすことがあります。退職金の利用は個人資産の大幅な増大に直結するため、かなり理にかなった出口対策だといえます。

役員報酬でお金を受け取る場合、高額だと大部分が税金で取られます。例えば役員報酬で2,000万円を支給する場合、所得税や住民税、社会保険料などで約750万円の税金を取られるため、手元にはわずか1,250万円ほどしか残りません。これがさらに役員報酬が高いと、半分以上が税金となります。

一方で役員退職金として2,000万円を支給する場合、勤続年数にもよりますが所得税は100万円以下です。つまり、ほとんどが手元に残ります。

法人保険を売る営業マンとしては、大多数の人が「将来の役員退職金を作るために生命保険に加入するといい」とセールストークします。これには、退職金が税制面で非常に優れているからといえます。

また経営者の場合、代表取締役を退職して役員退職金を支給した後、会長に就任するという方法もあります。名実ともに会長職になっている場合は退職金を出せますし、会長に就任した数年後に辞めれば再び退職金を出せます。こうして、個人資産を増やしていきます。

設備投資や固定資産の除去などで損金を作る

退職金が重要になるのは、会社に大きな赤字を作れるからです。赤字として繰越欠損金を構築すれば、法人保険の解約によって益金が発生しても相殺することができるのです。

そうしたとき、設備投資や不要なものの処分なども損金を作るうえで重要です。

・設備投資の減価償却費を使う

設備投資をすれば、その分だけ大きな経費を作ることができます。もちろん支払ったお金を全額損金にすることはできず、減価償却費として徐々に経費にする必要があります。

ただ、初年度の経費額は大きくなりやすいため、このときの減価償却費が益金を相殺できるほどであれば、生命保険解約によって本来発生する法人税を払わなくて済むようになります。

・不要なものを処分する

同じことは固定資産や在庫の除去などでもいえます。固定資産は前述の通り減価償却費を計上することで徐々に経費化します。ただ、減価償却が終わる前に固定資産が不要になることもあります。そうしたとき、処分することで残りの減価償却費を経費計上します。

また不良在庫の処分も有効です。無駄な在庫を処分することで、その分だけ損金を出すようにするのです。そうして出てきた経費と生命保険の含み益を相殺すればいいです。

赤字(繰越欠損金)と相殺する

また、会社経営をしていくとあまり経営状況が良くないことになるケースもあります。そうしたときは赤字が出ることで繰越欠損金が蓄積するようになります。

中小企業であれば、繰越欠損金は何年も持ち越すことができます。そうした赤字がある場合、生命保険を解約することで多少の含み益が発生したとしても、それまでの繰越欠損金と相殺できるので法人税はゼロになります。

この場合であれば、特に出口戦略を考える必要はなく繰越欠損金を打ち消すだけなので、非常に簡単だといえます。

出口対策を取れるというのは、黒字企業だけが行えるぜいたくな手法だといえます。しかし当然ながら、良い経営状況がずっと維持できるわけではありません。そうした経営危機のとき、生命保険として簿外資産(帳簿に載らない資産)があれば会社内に現金を呼び込みながら、赤字を打ち消せるので危機を回避できるようになります。

失効を活用して、2~3年ほど伸ばすのは有効

ただ、出口対策を練るにはどうしても時間がかかります。例えば大きな設備投資をするにしてもすぐに実施できるとは限りません。

そのため、生命保険の解約時期や満期が近づいた段階で慌てる経営者も多いです。その場合、失効という方法を活用しても問題ありません。

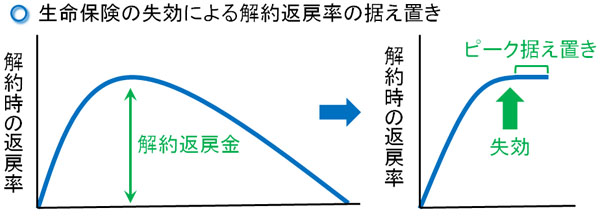

失効とは、その名の通り生命保険を失効させる方法になります。毎月の保険料をわざと払わないようにすることで、約2ヶ月後に契約が失効するようになります。

失効すれば、生命保険の保障はなくなります。ただ、保障目的で加入している経営者は存在しないため、それ自体は問題ありません。より重要なのは、解約返戻金がピークのときに失効させることで、ピークの状態を維持できることです。

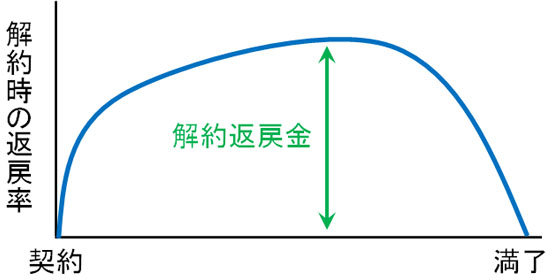

一般的な法人保険では、以下のような解約返戻率の推移をたどります。

つまり、無駄に長く加入すると解約返戻率が低くなり、解約時の返戻金が少なくなります。そのため、契約満了よりも前の解約返戻率が高い段階で解約します。

そうしたとき、解約返戻率がピークのときに失効すると「失効時点での解約返戻率が維持される」ようになります。

もちろんずっと失効状態が有効なわけではなく、2~3年までになります。その間に出口対策を練り、実行に移すことで解約返戻金による含み益を消すようにするのです。

わざと失効させる方法は非常に有効です。そのため、法人保険解約時の雑収入に対する税金対策を考えていない場合、ひとまず失効させても問題ありません。

部分解約を活用し、徐々に取り崩してもいい

他には、部分解約という方法もあります。生命保険を解約することで解約返戻金を受け取るとき、一気に契約すべてを解約する必要はありません。一部分だけを解約していき、徐々に取り崩していくという方法も存在します。

すべて解約してしまうと、当然ながら高額な解約返戻金が一度に振り込まれるのでその分だけ多額の益金が発生します。そうして、出口戦略がなければ多くの法人税を取られます。

ただ、そうではなく少しずつ解約していけば手軽な方法によって相殺しやすくなります。

例えば、1,000万円の固定資産を購入して耐用年数が5年だとします。この場合、定額法であれば毎年200万円ずつ経費にすることができます。

その場合、毎年発生する200万円の減価償却費に対して、生命保険を部分解約していきながら相殺していきます。そうすれば、法人保険によって発生する益金を打ち消すことができます。

法人保険の出口対策を考えるとき、解約返戻金を一気に受け取ろうとするから、益金による法人税支払いが大変になります。そこで部分解約という手法まで視野に入れ、無駄な税金を抑えるように調節しましょう。

部分解約と長期平準定期保険を組み合わせるのは優れる

また法人保険を利用する節税法であれば、他の法人保険として長期平準定期保険を組み合わせるのは優れています。経営者であれば、社長一人であっても問題なく加入できる法人保険になります。

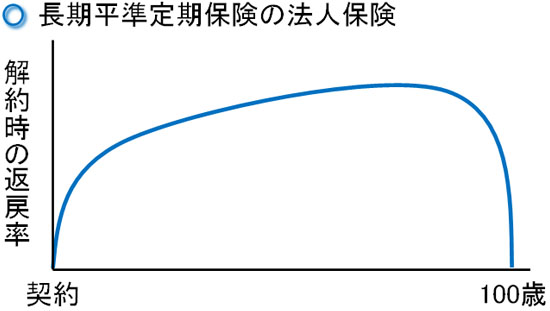

長期平準定期保険へ加入することで経費(損金)にできるのは、支払った保険料のうち4割ほどになります。また、解約返戻率は85%ほどとなります。

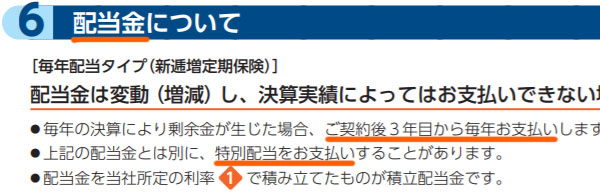

ただ利用するのは、配当のある長期平準定期保険です。そのため元々の解約返戻金に加えて、年数経過ごとに配当が支払われる法人保険を利用することになります。以下のように、法人保険によっては特別配当が支払われる保険設計になっていることがあります。

この法人保険を利用する場合、例えば20年ほど経過すれば解約返戻率が95~100%ほどになります。解約するタイミングによって配当は異なるものの、「解約返戻率約85%+配当約15%=解約返戻率約100%」とすることができるのです。

そこで既存の法人保険を毎年一部解約していき、長期平準定期保険へ乗り換えていきます。その後、お金を移し終わったタイミングで払い済み(保険料支払いを完了し、その後の支払いをやめること)にしてしまいます。そうすれば、生命保険をそのまま据え置けるようになります。

払い済みをした後、生命保険を解約するタイミングとしては退職する場面です。先ほど退職金は出口戦略で優れると述べました。いつ退職するのか不明であるものの、払い済みによってお金を貯金として取っておけば、実際に退職する場面で生命保険を退職金として利用できるようになります。

また定期保険の中でも、長期平準定期保険は90歳など高齢になるまで配当を含めて解約返戻率が上昇する保険設計になっています。

そのため払い済みにした後、配当によってその後も解約返戻金は高くなっていきます。そうして解約返戻率が高くなっていき、前述の通り20年ほど経過すれば解約返戻率は95~100%となります。解約返戻率が100%ほどといっても、それまでに4割損金によって法人税を減らしているので節税効果は大きいです。

なお90歳を超えると解約返戻率が大幅に下がるため、それより前には必ず必ず解約しなければいけません。ただ一般的には90歳よりも前に引退する(または社長から会長になる)のが一般的なので、特に大きな問題は起こりません。

このように「法人保険の一部解約 + 長期平準定期保険の利用 + 払い済み + 退職金」を組み合わせることで、より高度な税金対策が可能になります。

法人保険の解約返戻金を節税し、税金を減らす

会社が生命保険に加入するのは、節税対策として非常に有効です。ただ、多くの経営者は利益の繰り延べだけを考え、実際に生命保険を解約するときの出口対策まで練っていないケースがほとんどです。

ただ、それでは無駄に高額な法人税を支払うことになるため、法人保険による節税が意味のないものになります。そこで、解約返戻金(満期保険金)に対する含み益を消すため、解約時に将来の返戻金をどのように使うのかまで含めて検討するようにしましょう。

このとき最も一般的な手法が役員退職金としての利用です。最も節税効果が高く、多くの人が利用しています。またその他の出口対策もありますが、同時に失効や部分解約も含めて検討しましょう。必ずしも、決まったタイミングで解約する必要はないのです。

法人保険で悩ましい問題の一つが出口戦略です。節税で効果的な法人保険ではありますが、多くの会社経営者が出口対策で悩むようになります。そこで最適な出口戦略を考え、無駄な税金を省きながら会社を存続させるようにしましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。