中小企業で節税を考えることは重要です。できるだけ無駄な税金支払いを減らすことにより、会社にお金を残すようにするのです。このとき、福利厚生による節税を考える経営者は多いです。

ただ、福利厚生費に関する節税手法については、間違えると単なる無駄遣いになります。節税の中でも福利厚生は少し特殊です。正しく使えば大きな節税効果を得られるものの、間違ったやり方だとお金を浪費するだけになってしまうのです。

そのため、事前に福利厚生費として計上するときの中身について理解し、正しく税金対策をしていかなければいけません。

そこで「中小企業の経営者がどのように福利厚生を活用し、税金支払いを減らしていけばいいのか」について解説していきます。

もくじ

社宅制度は必ず導入するべき福利厚生費

会社が福利厚生を検討するとき、必ず入れた方がいいものとして社宅制度があります。家賃補助を出すことにより、ほぼ社員の個人負担なしに社員を賃貸マンションへ住まわせるようにするのです。

たとえ社員ゼロの一人社長であったとしても、必ず導入するべきものが社宅制度です。ただ、従業員がいたとしても借り上げ社宅を導入して家賃補助を出す意義は非常に大きいです。

家賃補助であれば、賃貸マンション家賃の1割ほどの自己負担で問題ないようになっています。このとき、例えば家賃補助として月5万円を会社側が負担すれば、それだけ社員としては手取り額が増えるようになります。当然、手取りが多ければ月の給料が少なかったとしても問題なく働いてくれます。

例えば、以下のようなケースがあるとします。

- 月給30万円(家賃補助なし)

- 月給25万円 + 家賃補助を月5万円

この場合、双方にとって「月給25万円 + 家賃補助を月5万円」のほうが優れています。会社側としては、給料の支給額が少ない分だけ社会保険料の負担額が減ります。そのため、無駄な税金支払いを少なくできます。

社員にしても、給料が増えればその分だけ所得税や住民税、社会保険料が増額するようになります。一方で家賃補助してもらっている月5万円に対して、税金を課せられることはありません。つまり、手取り額は圧倒的に増えます。

多くの会社は給料の増額を考えます。ただ、そうではなく従業員の収入を抑えて社宅制度を手厚くしたほうがいいです。

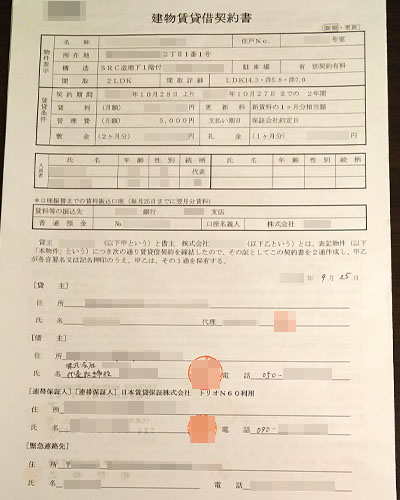

注意点として、賃貸マンションを契約するときは必ず法人契約にしなければいけません。社員が勝手に賃貸マンションを探し、個人契約した分の立て替え払いをしても経費にできません。節税のとき、法人契約なのは必須だと考えましょう。

つまり以下の賃貸借契約書を結ぶとき、法人名義にするといいです。

また、家賃の全額を会社負担する場合についても経費として認められません。社員には一部の家賃を支払ってもらうようにしましょう。このとき、社員負担額は家賃全体の1割ほどで問題なくなっています。

残業夜食として会社から夕食を提供する

昼食や夕食などの食事については、業務に関わらず全員が必ず行います。そのため、社員の食事代を経費化することは一般的にできません。福利厚生として社員食堂などを用意できれば可能ですが、個人事業主や中小企業がそうしたものを導入するのは現実的ではありません。大企業でしか実施できない福利厚生になります。

ただ、中小企業であったとしても残業したときの夜食代については問題なく支給できるようになっています。

このとき、通常の時間内に食事を提供してはいけません。例えば、通常の終業時間が9:00~18:00なのであれば、それ以降に従業員に対して夜食という名の夕食を出すといいです。

食事の提供では他にもルールがあり、現金で夕食を出してはいけません。コンビニ弁当でも仕出し弁当でも問題ないですが、実際の食事を残っている人に支給するようにしましょう。現金での残業夜食では確実に税務調査で否認されるからです。

また、食事を提供するにしても経営者や役員だけに支給するのではなく、社員全員に対して一律平等に食事を出さなければいけません。さらにいうと高級すぎる食事代は不可であり、高くても一食1,000円など一般的な価格に抑える必要があります。もちろん、仕事のための夜食なのでアルコールは避けましょう。

ちなみに、残業夜食はあくまでも社員のための制度になります。そのため、家族経営の会社だと残業夜食が認められないので注意しましょう。

通勤手当、慶弔見舞金などの手当を法人が出す

節税のためというよりも、あらゆる会社が導入しているものとして通勤手当があります。福利厚生として通勤手当を支給しなければ「この会社は福利厚生がダメだ」と思われてしまい、すぐに他の会社へ移ってしまう可能性が高いです。

そのため、通勤手当は必ず支給するようにしましょう。そこまで高額な費用にはならないため、自動車での通勤や電車通勤が必要な場合は支給するといいです。例えば車での通勤であれば、以下のような金額(月額)が経費となり、非課税で支給できるようになります。

- 2㎞未満:なし

- 2㎞以上、10㎞未満:4,200円

- 10㎞以上、15㎞未満:7,100円

- 15㎞以上、25㎞未満:12,900円

このとき、25km以上など距離が伸びるにつれて支給上限額は変わるようになります。また、電車定期代については実際の定期代と同じ額を支給すれば問題ありません。

・慶弔見舞金(けいちょうみまいきん)を支給する

また、通勤手当以外の手当として慶弔見舞金があります。社員の結婚式や出産、香典、病気・ケガでの入院などのときに出す費用になります。一回につき1~3万円を支給するのが相場です。

慶弔見舞金については、法人ごとに福利厚生で支給するかどうかの判断は分かれます。ただ、どちらかというと支給しない会社のほうが多いです。通勤手当のように支給しなければ社員から不満が出るわけではないため、慶弔見舞金については経営者次第となります。

健康診断・人間ドックなどの補助

実施すると良い福利厚生には、健康診断や人間ドックなどもあります。従業員の健康を守るため、定期検診を会社負担で実施するのです。

従業員の健康が微妙だった場合、早めに対処することができます。もし、放置したままで対処せずに健康が悪くなってしまった場合、その社員は会社で働くことができず本人にとっても会社にとっても大きな損害になります。

健康診断や人間ドックを実施すれば、その分だけ会社からお金は出ていきます。ただ全社員に対して導入すると、長い目で見れば大きな効果を得られるようになります。従業員が働いてくれているからこそ、会社が成り立っているからです。

このとき、当然ながら若い社員に対して健康診断を実施しても大きな意味はありません。そのため、「40歳以上の社員を対象にする」などのように規定を設けておくといいです。

ただ、インフルエンザワクチンの接種などについては全員に対して導入するといいです。これらを実施すればインフルエンザで休む社員が減り、結果としてビジネスが円滑に回るようになるので会社としては大きなプラスになります。

生命保険(養老保険)への加入で退職金を用意する

多くの会社で実施している福利厚生が退職金です。退職金がない場合、従業員からブラック企業だと捉えられてしまい、うまく社員が定着しません。そのため、退職金制度を会社が用意することは福利厚生で非常に重要です。

このとき、内部留保で退職金を用意する会社は存在しません。必ず節税を実施することにより、社員の退職金を作るようになります。節税サービスの利用によって利益の繰り延べを行い、実際に従業員が退職するときになって節税サービスを解約し、戻ってきたお金を退職金に充てるのです。

社員用の退職金制度(福利厚生)としては、養老保険が活用されています。養老保険は生命保険の一種ですが、福利厚生として全社員を加入できる法人保険になっています。

国が用意している退職金制度としては、中小企業退職金共済制度(中退共)が知られています。ただ、中退共は社員が横領などをして退職したとしても、必ず対象の社員に退職金が支払われます。会社を介さずに支払われるようになるからです。

また、本当に継続して勤務してくれるかどうか不明な新入社員も同様に加入させなければいけません

一方で法人保険であれば、半分損金(支払った保険料の半分を経費にできる)となります。また法人保険の解約時では、いったん会社にお金が振り込まれます。そのため、会社に損害を与えたケースでの解雇などでは退職金を支給しないなどの調整が可能です。

また、全員加入が原則であるものの「入社3年が経過した社員が対象」などのように調整できます。そのため、社員用の退職金を用意するときに多くの会社が導入している法人保険となっています。

一般的な節税と福利厚生費の経費計上は性質が異なる

ここまで、導入したほうがいい福利厚生について解説してきました。こうしたものを中小企業が取り入れることにより、経費計上できるようになって法人税が減ります。社員の満足度につながって長く働いてくれるようになり、税金支払いも減少するようになるのです。

ただ、福利厚生での節税は「お金が出ていく節税対策」になります。そのため、福利厚生の中には「単なる無駄遣い」に過ぎない節税も存在します。

例えば、先ほど出した慶弔見舞金が該当します。慶弔見舞金を支給してもいいですが、会社の売上が上がるわけではありません。従業員にとってみると、「臨時ボーナスが支給されたくらいの感覚しかない」ので意味がないのです。それなら、法人税を支払って内部留保をしたほうが良かったといえます。

社宅制度や残業夜食などであれば、「この会社は福利厚生がしっかりしているので継続して働こう」と社員は考えてくれます。給料が低かったとしても、福利厚生でカバーできるのです。

ただ、「無駄遣いとしての性質が強い福利厚生」が存在することは理解しておきましょう。具体的には、慶弔見舞金の他にも以下のようなものがあります。

社員旅行の福利厚生費はリスクがある

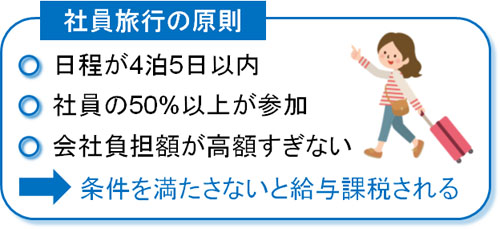

代表的な福利厚生として社員旅行があります。社員旅行の開催は国内でも海外でも可能であり、非常に多くの会社が実施しています。

こうした社員旅行によって、普段会わない経営者と社員が交流を図ってモチベーションアップにつながるのであれば問題ありません。ただ、実際のところ微妙なケースが多いです。役員と社員の交流が目的なら飲み会で十分です。

また、「存在しなくてもいい福利厚生」としても社員側から上げられる代表的な項目でもあります。

社員が望んでいないケースが多いにも関わらず、わざわざ会社のお金で旅行に連れて行くのは無駄です。実際のところ、「社員旅行の福利厚生があるので、会社内の意思疎通がうまく回っている」という中小企業は存在しないと思います。それよりも、日々のコミュニケーションを重視したほうがいいです。

また、社員旅行は以下のような条件があります。

- 日程は4泊5日以内

- 社員の50%以上が参加

- 会社の費用負担は一人10万円以下が妥当

こうした条件を満たさない場合は経費として認められません。税務調査で否認されて給与課税され、経費にならないことがあります。

社員旅行は費用が高額になるため、税務調査では必ずみられる項目でもあります。そのため、少しでも規定よりズレていたら否認され、高額な納税を生じるリスクがあるのです。

忘年会・新年会などの飲み会開催

同じく無駄遣いの側面が強いものとして、忘年会や新年会などの飲み会費用の負担があります。会社であると、親睦を深めるためにこれらの飲み会を開催することがあります。このときの費用を負担することは節税になります。

ただ、お金が出ていった分だけ法人税は減るものの、それ以上に会社の現金が減ってキャッシュフローが悪くなります。

実際のところ、こうした忘年会や新年会の費用は自己負担で問題ないのではと思います。私もいまでは起業して会社経営しているものの、サラリーマン時代に働いていた会社(上場企業)は福利厚生がかなり充実していました。ただ、忘年会や新年会、歓送迎会などの費用は自腹でした。

※社員旅行についても特に存在しませんでした。

忘年会の費用が自費だったとしても、特に社員から文句が出ることはありません。無駄な経費を出すと会社経営を圧迫するだけなので、飲み会費用は福利厚生費から出さないようにするといいです。

もちろん、社員をどうしても大切にしたい場合は飲み会の費用を会社負担にしても問題ありません。ただ、福利厚生費として忘年会などのお金を負担しても特にモチベーションアップにはつながらないのが現状です。むしろ、強制参加が増えるとやる気減になるため自発的に開催させるのが適切です。

出張旅費規程による日当は妥当額を設定する

このとき、出張旅費規程による日当などについても調整するようにしましょう。社長であると出張することがあり、そうしたときに出張旅費規程を整備していると宿泊代や日当について定額を支払うことが許されています。

例えば、旅費規程で以下のように設定しているとします。

- 社長の宿泊費:20,000円

- 社長の日当:10,000円

この場合、たとえ実際の宿泊費が6,000円だったとしても差額はすべて経営者のふところに入れることができます。つまり、一日の出張ごとに「30,000円(宿泊費+日当) - 6,000円(実際のホテル代) = 24,000円」だけ個人資産が増えます。

しかしこうした出張旅費規程については、社員についても適用させなければいけません。ただ、社員に支給する日当については、従業員はボーナスのようなものと考えながら受け取ります。そのため日当などが無駄に高いと無駄であり、意味なく経費を圧迫することになります。

このとき、社長と社員では宿泊費や日当の支給費用に差をつけることができます。そのため役員の出張旅費は高額で問題ないものの、社員の日当などについては少なめに設定するのが基本です。

給与所得にならないように注意する

なお、こうした福利厚生費を計上するときに必ず注意しなければいけない点があります。それは、「現物支給をした(現金ではなく、物で給料を渡した)と判定されないようにする」ことがあります。税務調査のときに現物支給と判定されると、給与所得としてみなされます。

給与課税と呼びますが、こうなってしまうと福利厚生で支払ったお金は給料を支払ったものとなり、税金を課せられるようになります。

そのため、給与所得にならないための基準値についても記しました。例えば、以下のようになります。

- 住宅手当は法人契約で行い、社員に一部料金を負担してもらう

- 残業夜食は現金手渡しでなく、実際の食事(弁当など)を出さないといけない

- 交通費の支給には限度額がある

- 社員旅行の日程や社員参加割合は決められている

それぞれについて、福利厚生を利用するときに経費計上するポイントがあります。損金算入するためには、事前に決められているルールを守ったうえで実施しなければ意味がありません。そのため、どのようにすれば確実に経費計上できるのか確認しておきましょう。

従業員へ福利厚生を導入し、効果的に税金を減らす

福利厚生は社員の勤労満足度を向上させるために効果的です。福利厚生費は経費として落とすことができるため、税金対策としては非常に効果的です。

ただ、一般的に節税は経営者個人の資産を増やすために行うのが大原則です。福利厚生費の支払いは間違えると単なる無駄遣いになるため、福利厚生を充実させることで「社員の満足度向上につながり、売上増大に結びつくのか」という観点で導入するかどうかを判断するといいです。

これについては、通勤手当や退職金制度は必要最低限の制度として必ず導入しなければいけません。社宅制度や残業夜食支給も、「福利厚生が優れている会社だ」と社員に認識させることができます。またインフルエンザワクチン接種制度を導入すれば、冬に社員が急に休むことを防げるようになります。

しかし、社員旅行や忘年会の費用支給など無駄遣いになりやすい福利厚生も存在します。こうした費用を出してもいいですが、実際のところ社員の勤労満足度向上にはそこまで寄与しないのが実際のところです。

これらを判断しながら、経営者は福利厚生の導入を検討しましょう。効果の高い福利厚生を取り入れ、税金対策を実施するのが真の経営だといえます。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。