ビジネスをスタートさせるとき、特別な理由がない限りは個人事業主からスタートします。いきなり会社組織にする人ほど失敗しやすいため、まずは個人事業主・フリーランスなどの自営業としてビジネスを開始してみて、うまく軌道に乗った段階で法人成りするのが基本です。

私もいまでは会社設立していますが、最初は個人事業主から入りました。サラリーマンのときに副業をしていたので、サラリーマン兼個人事業主だったわけです。

ただ、こうした自営業だと迷うものとして法人化のタイミングがあります。個人事業主から法人化するとき、どのような事業所得(粗利益)の目安で法人成りを考えればいいのでしょうか。また、最適な設立時期はあるのでしょうか。

会社を作る前にこうしたことを理解しておかなければいけません。そこで、個人事業主・フリーランスが法人成りするときのタイミングや損益分岐点について解説していきます。

もくじ

年間500万円以上の所得(年収)なら自営業の法人化メリットがある

まず、個人事業主・フリーランスとしてどれくらいの事業所得(年収)があれば、個人事業主から法人化するメリットが生まれるようになるのでしょうか。これについては、「年間での所得が500万円以上」とされています。

個人での所得に対する税額については、年間所得が多いほど税率も高水準になる累進課税制度が採用されています。所得税と住民税を合わせると最高税率55%であり、半分以上が税金で消えるようになります。高額所得者というのは、税金面でいうと圧倒的に不利なのです。

もちろん、年収が1,000万円未満の人についても他人ごとではありません。ある程度の年収があれば、それなりに税額が大きくなってしまうのです。

個人事業主では「売上から経費を引いて残ったお金」がそのまま所得になります。このときの所得が500万円未満なのであれば法人成りはデメリットしかありません。手元に残るお金が少なくなるだけだからです。

一方で年間500万円であれば、それよりも高い所得だと所得税の税率が高くなるため、法人化するメリットがあるのです。

維持費のため、月50万円以上(年間所得600万円以上)が登記の目安

ただ、実際のところ年間所得500万円で法人化をしてはいけません。税金の金額だけをみれば、確かに500万円以上の自営業者は会社を作る意義が大きいです。ただ、個人事業主と違って会社では維持費がかかります。

必要な維持費は以下の通りです。

- 顧問税理士への支払い

- 決算での税理士への報酬支払い

- 赤字でも発生する法人住民税

個人事業主・フリーランスとは違いとして、会社では必ず税理士へ経理処理作業を依頼しなければいけません。このときの税理士費用は月2~3万円ほどです。こうした費用負担を生じるようになります。また、決算のときはこれに加えて10万円以上の費用を税理士に払わなければいけません。

さらにいうと、会社だと赤字であっても税金が発生します。「法人住民税の均等割」と呼ばれるものになりますが、東京だと年間7万円の法人税です。

これらのランニングコストがかかるため、実際のところ年収500万円ほどで法人化すると損をします。そのため、一般的な目安としては月50万円(年間600万円)よりも所得(粗利益)があるかどうかで判断します。個人事業主で年間所得600万円以上であれば、損益分岐点を超えるので会社設立による節税効果のほうが大きくなります。

ちなみに、仮に年収1,000万円のフリーランスが法人化する場合だと年間で200~300万円以上は簡単に節税でき、それだけ手元にお金が残るようになります。

もちろん年収1,000万円までいく必要はなく、個人事業主・フリーランスとしての所得が600万円を超えた時点で早めに法人成りを検討するようにしましょう。法人化はサラリーマンの状態でも可能なので、あらゆる人が対象になります。

・あらゆる人が法人化の対象になる

このとき、サラリーマンでの副業を含めあらゆる人で「事業所得(粗利益)が年間600万円のケース」は法人化の対象になります。建設業(一人親方)や不動産賃貸、ネットビジネス(アフィリエイト、転売・せどり)、農業、飲食店、投資(株・FX・仮想通貨)など全業態で共通だと考えましょう。

唯一、優遇税制の適用があるクリニックや歯科については、利益ではなく「優遇税制の適用外になる、年間5,000万円の売上(医療報酬)を超えるかどうか基準に法人化するか考えるべき」となります。ただ、医療法人以外は年間600万円の事業所得を基準にするといいです。

決算月の時期を考える

個人事業主としての年収がどの程度であれば、個人事業主から法人化を検討すればいいのかは理解できたと思います。それでは、実際に法人登記する場面ではどの時期に会社を設立すればいいのでしょうか。

決算日の決め方については、いつを指定しても問題ありません。決算日は必ず月末になるものの、どの月を決算月にしても問題ないのです。ただ、当然ながら最適な決算日(決算月)の考え方が存在します。

これについては、あなたのビジネスの事業形態で決算月を考えるようにしましょう。具体的には、「売上(利益)が大きくなる月の前」に決算をもってくるのが大原則です。繁忙期の直前に決算となるのが理想的だと考えましょう。

仮に繁忙期と決算が重なる場合、決算直前に大きな利益が出るようになります。このときは売掛金の段階であり、現金は振り込まれていません。ただ、節税の多くはお金の支出を伴うものが多いため、直前に利益が出ても節税対策を実施することができません。

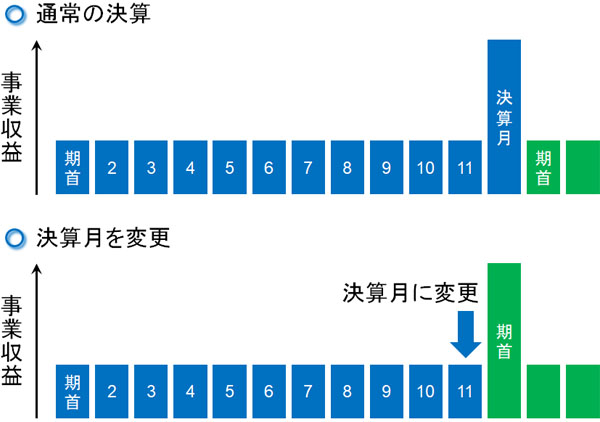

決算の直前に大きな利益が出るのは好ましくありません。そのため、会社によってはわざわざ決算月を動かし、繁忙期の前に決算を移動させる会社も多いです。

この場合、以下のように変更します。

こうなると、会社にとって非常に都合が良くなります。まず、役員報酬は決算月後の3ヵ月以内に決定しなければいけません。繁忙期が終わった後であれば、売上・利益の見通しがつきやすくなり、最適な役員報酬を決定しやすくなります。

また、決算が終わったら2ヵ月後までには税務申告し、法人税や消費税の支払い義務が発生します。このとき、決算後に繁忙期がくれば手元の現金が潤沢な状態で税金を支払えます。もちろん繁忙期で得た利益については、決算が終わるまでに節税対策を実施できるため、無駄な税金を減らせるようになります。

当然ながら、建築業(一人親方)やネットビジネス(アフィリエイト、転売・せどり)、農業を含め、人によって大きな売上を作れる繁忙期は異なります。そのため、あなたの事業形態を確認しながら繁忙期の前に決算が到来するように設定しましょう。

2年間の消費税免除と会社設立のタイミング

こうして繁忙期から逆算して決算月を決定したら、その月になるまでは会社設立を待つようにしましょう。例えば10月を決算月にするのであれば、10月になるまでは法人化せずに個人事業主・フリーランスとして頑張るのです。

理由は単純であり、消費税の節税効果を最大限に発揮させるためです。

新会社を作った場合、最長2年間は消費税の免税業者になれます。つまり、消費税の支払い義務がありません。消費税は節税が難しい項目であり、なかなか減らすことができないにも関わらず金額は高くなりやすいです。

そのため消費税の免税メリットを活かすには、決算予定の月になるまでは法人成りするのをやめておくのです。消費税の節税効果は非常に大きく、新規事業者であっても数百万円レベルの節税が可能になります。

新会社で消費税が最長2年間非課税になるのは、「給与支払い合計額が1,000万円以下」であれば適用されます。つまり、社員や役員の給料の合計額を1,000万円以下に抑えていれば消費税の支払いを免れます。そのため初年度は給料支払いを合計1,000万円以下にして、消費税の支払いをゼロにするといいです。

株式会社と合同会社(LLC)はどちらがいいのか

なお、実際に法人登記するときに悩むことの一つに会社の形態があります。株式会社と合同会社(LLC)のうち、どちらを作るのが適切なのか考えるのです。

他にも合名会社や合資会社などはあるものの、設立メリットがないのでこれらを選択する必要はありません。株式会社または合同会社の二択となります。

このとき、一般的には株式会社となります。ほとんどの人が株式会社を選択するため、特に理由がない場合は株式会社にしましょう。実際、株式会社のほうが将来会社を大きくする場面で有利ですし、事業承継もスムーズになりやすいです。

ただ株式会社よりも合同会社のほうが、設立費用が少なくて済みます。株式会社に比べて、法人登記の費用が約14万円も少なくなるのが合同会社です。

そのため、「できるだけ法人登記の費用を抑えたい」「将来も社員を雇う予定がなく、親族(子供など)に事業承継させる予定もない」という場合に合同会社は最適です。株式会社と合同会社で法人税率や節税効果は変わらないため、一人でずっと活躍することを考えている人の場合は合同会社でも問題ありません。

法人化しても信頼は関係なく、節税メリットだけを考えるべき

なお、一般的には「法人化したほうが社会的な信頼を得ることができ、B to Bでの取引がスムーズになる」といわれています。ただ、これについては個人事業主・フリーランスであっても会社組織であっても関係ないと考えましょう。

私が実際に「サラリーマンでの個人事業主」「会社を辞めてのフリーランス」「儲かったので法人登記」という順序でビジネスを続けてきた経験からいうと、法人だからといって信用度が上がるわけではありません。

これは、考えてみれば当然です。例えば店舗経営をするとき、お客さんは「あの飲食店は個人事業主だから信頼できない」「あのアパレルショップは会社組織にしているから積極的に買おう」とは考えません。そうではなく、商品力やサービス内容がすべてになります。

また、個人事業主としてビジネスをしている人は腐るほどいますし、企業はお客さんとして喜んで個人事業主と取引してくれます。例えば商品仕入れの際に、個人事業主という理由で取引を断り、売上を減らそうとする頭の悪い会社は存在しません。ビジネスをする観点でいうと、自営業でも法人でも関係ないと考えましょう。

それでは、なぜ決算を行う必要があったり、顧問税理士を頼んだりと面倒な作業が必要な法人化を、ほとんどの経営者が選択するのでしょうか。これは、節税メリット以外に理由はありません。上場を目指す会社は別ですが、無駄な税金を抑えるために法人化するのです。

私が法人化している理由も節税のためだけです。税金対策を実践することで、手元のお金を増やすのは法人のほうが圧倒的に優れています。そのため、稼げるようになったら法人成りするといいです。

法人成りの売上目安や損益分岐点を理解する

個人事業主から法人化することを考えたとき、適切な目安があります。このときの目安としては、一般的に「自営業での年収が600万円以上かどうか」になります。

これ以上の事業所得を得ているのであれば、早めに法人成りすることを検討しましょう。法人での維持費を考えても節税メリットのほうが大きいため、多くのお金を手元に残せるようになるからです。

また、このときは同時に「法人の決算月をどのように設定するのか」も考える必要があります。最適な決算のタイミングは人によって異なりますが、繁忙期の前に決算月が到来するように設定しましょう。もちろん、法人設立後2年間は消費税の免税を受けられるように、決算月に考えている月になるまでは法人化を我慢するといいです。

これらの注意点を理解したうえで会社設立をするといいです。自営業にとって、売上が大きくなると悩むものが法人化のタイミングです。いつ法人成りすればいいのかを見定めたうえで法人登記しましょう。

ビジネスの継続を考えるとき、最も重要なのは節税です。節税策を一つ実施するだけで100万円以上の無駄な税金が減るのは普通ですが、何も対策をしなければ会社経営者や相続額が多い人は無駄に税金を支払い続けることになります。

ただ、私は優秀な節税の専門家(税理士やファイナンシャルプランナー)に依頼したことで「家賃の個人負担が家賃総額のわずか6%」「出張に行くたびに30万円以上の非課税の現金を手にできる」「社会保険料を年間130万円削除」など、何も対策をしなかったときに比べて一瞬で年間350万円以上も節税できています。

現在では、海外法人(タックスヘイブン)の活用や再保険(キャプティブ)の利用など、あらゆる節税策によって年間にして何千万円もの節税を実現しています。

高額な財産を相続する人や会社経営者は節税に精通した専門家が必須です。そこで、実際に節税に強い税理士やファイナンシャルプランナーを紹介します。節税コンサルを受けるだけで、あなたの会社の財務状況は一変するようになります。