個人事業主や法人経営者がキャッシュフローを改善させるとき、資金調達をしなければいけません。そうしたとき、資金繰り改善の方法としてビジネスローン(商工ローン)の活用があります。

非常に手軽に融資を受けられる方法がビジネスローンです。ただその反面、ビジネスローン・事業者ローンは金利相場が高いというデメリットがあります。そのため同じようにビジネスローンを利用するのであれば、当然ながら利率を抑えたいと考えるのは当然です。

そうしたとき、安い金利手数料で気軽に資金調達できるビジネスローンは存在するのでしょうか。

やり方によっては、問題なく低金利にて借入することができます。そこで、どのように考えてビジネスローンを利用すればいいのか解説していきます。

もくじ

年利・利率が高めのビジネスローン

融資によって事業資金を得るとき、通常は銀行融資を考えます。銀行融資の場合、年利は1~3%ほどになります。利子(金利)が低くなっているため、多くの人が銀行融資での借入に頼ります。

また、日本政策金融公庫での融資という方法も広く行われています。銀行融資よりも低金利なのが日本政策金融公庫です。

こうした銀行や日本政策金融公庫に比べると、どうしても事業者ローンでは年利が高くなってしまいます。どれだけの利率かというと、6~18%ほどになると考えましょう。

上限金利15%の事業者ローンが多い

このうち、どれくらいの金利相場かというと一般的には年利15%になります。金利18%ではなく、15%の利率なのです。これには、法律による上限金利が定められているからです。

貸金業では上限金利が存在します。これについて、以下のようになっています。

| 元本の金額 | 金利 |

| 10~100万円未満 | 上限18% |

| 100万円以上 | 上限15% |

日本には利息制限法があります。これは、利息制限法で定められた金利以上を手数料として取ったとしても、その部分については無効になるというものです。つまり、高めの金利手数料を設定しても法律によって無効化されるようになります。

ただ、ビジネスローンの場合はそれなりに大きな融資金額で契約することになります。50万円などの融資金額のためにビジネスローンを活用する個人事業主や法人経営者はほぼいません。そのため、必然的に100万円以上の借入限度額になります。

100万円以上の利用枠がある場合、利息制限法によって上限金利が15%になります。そのため、事業者ローンでは15%の利率に設定していることが多いのです。

リスクの分だけ金利手数料相場が高い

それでは、なぜこのように銀行融資に比べて金利手数料の相場が高くなっているのでしょうか。これは、その分だけリスクが大きいからです。

銀行や日本政策金融公庫の場合、厳格な審査があります。事業計画書を提出しなければならず、担当者への説明も必要です。また、実際に資金調達するまでに1~2ヵ月ほどの期間が必要です。これだけ慎重になって融資を実行するのです。

また、特に銀行の場合は担保の設定が必須になります。または、信用保証協会へ加入することになります。そのため債権が焦げ付いたとしても、銀行側としてはできるだけリスクがないようにします。

こうした仕組みにしているため、非常に低金利で事業資金を得ることができるのです。

一方でビジネスローンの場合、即日でのスピード審査が可能です。さらには無担保・無保証です。それでいて審査基準は低く、資金繰りが悪く赤字の状態であっても問題なく審査に通過します。

さらにいうと、「融資を断られた」「1週間以内に資金が必要」など事情があって銀行や日本政策金融公庫に依頼できない状況の人がビジネスローンを利用します。当然、その分だけ貸し倒れリスクは高いです。

こうしたリスクの分だけ、ビジネスローンでは高金利になっています。ビジネスローン会社がリスクを背負って融資をしているからこそ、どうしても年利相場は高めになると考えるようにしましょう。

銀行系の個人向けローンは事業利用が禁止されている

なお、このときは銀行系の個人向けのローン(カードローンなど)をビジネス利用できないかと考える人がいます。

個人向けに借入できるようにしている銀行系サービスの中には、比較的安い金利で貸し出しをしていることがあります。もちろん安いとはいっても銀行融資に比較すると金利は高いです。それでも、利率が15%などのようなケースはないのです。

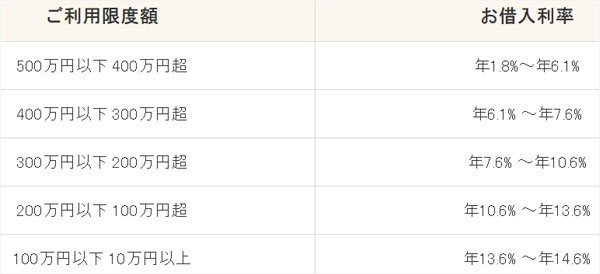

例えば、以下は三菱UFJ銀行が個人向けに実施しているカードローンの利率です。

公式サイトに明記されている数字ですが、融資の限度額が大きくなるほど利率が低くなっていることが分かります。銀行融資ほどではないものの、利率15%などになることがなく、この内容だけを見ると非常に優れています。

ただ、こうした銀行系の個人向けのローンはあくまでも生活資金に利用するものになっています。ほとんどの場合で事業用決済はできないように明記されています。

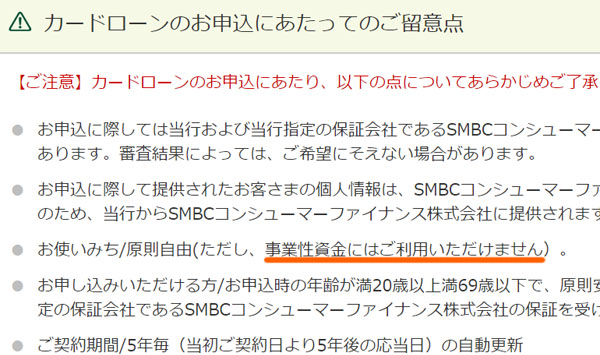

例えば、以下は三井住友銀行が実施している個人向けカードローンの内容です。

このように、事業性資金には利用できないと記されています。銀行系の個人向けローンが安いといっても、個人事業主や法人経営者は利用することができません。そのため、個人事業主や法人経営者が銀行系の個人向けローンを利用するにしても諦めるしかありません。

黙って利用してもいいですが、その場合は規約違反になります。規約違反の場合、バレたら当然ながら利用停止になったりペナルティを食らったりします。その後の銀行付き合いを考えると、違反はしないほうが無難といえます。

審査や利用するビジネスローンによっては利率が低い

それでは、事業者ローンを利用するときは上限金利である年利15%ほどの条件で融資を受けるしかないのでしょうか。当然ながら、必ずしもそういうわけではありません。

ビジネスローン会社によって方針が異なり、ほぼ確実に年利15%になることがあれば、上限金利よりも低い金利(先ほどの銀行系ローンと同程度の金利手数料)にしてくれるこ事業者ローンもあります。そのためいくつものビジネスローンを比較し、正しく利用会社を選べば問題なく低金利にて融資を受けられます。

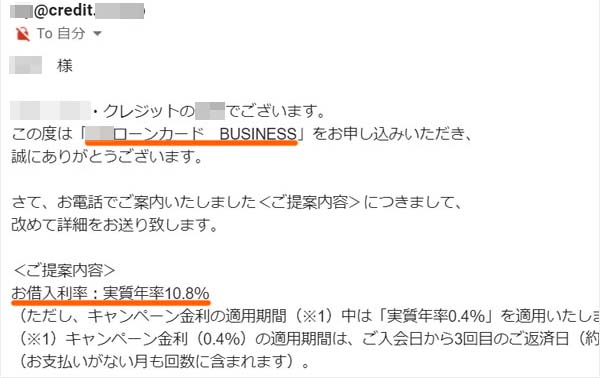

例えば、私は事業者ローンで有名なある会社に申し込みをしたとき、200万円の融資枠が付きました。このとき、年利10.8%になりました。以下の通りです。

事業用の融資ですが、このように上限金利15%ではなく、相場よりもはるかに低い利率となったのです。審査内容によって年利は違いますが、先ほどの銀行系個人向けローンと同じ安い金利手数料相場にて契約できました。

必ずしも「ビジネスローン=年利が高い」というわけではありません。利用する事業者ローン(商工ローン)を正しく選べば、相場よりも低金利で資金調達し、キャッシュフローを改善させることができるのです。

商工ローンのキャンペーン金利を活用するのも効果的

また、ビジネスローン(商工ローン)の金利キャンペーンを利用しても問題ありません。永続的にキャンペーン金利が適用されるわけではないものの、そうしたキャンペーンを利用すれば非常に安い金利手数料にてビジネスローンを利用することができます。

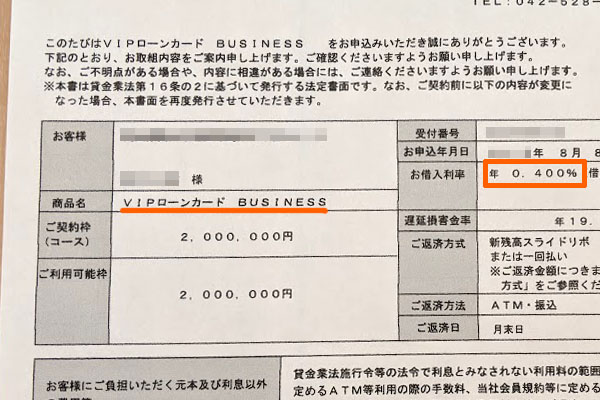

例えば、以下は私がビジネスローン会社と契約したときに送られてきた書類になります。

前述の通り、年利10.8%の契約でした。ただ、この書類には「利率0.4%」という記載があると思います。これは、入会時のキャンペーン金利のことになります。入会から3ヵ月までについては金利0.4%が適用されるのです。

このビジネスローンは一括返済も可能なビジネスローンでした。そのためつなぎ融資として申し込みを行い、3ヵ月が経過するときに一括返済すれば、銀行融資よりも圧倒的に低い利子にて借入することも可能だったのです。

いろんなビジネスローンを比較したうえで、こうしたキャンペーン金利が適用される事業者ローンを利用しても問題ありません。

もちろんキャンペーンの内容はそのときに応じて変わります。ただ、こうしたキャンペーンを用意しているビジネスローンだと通常の金利手数料も安いことが多いです。いずれにしても、最も良い条件で資金調達できるビジネスローンを探してみてもいいです。

不動産担保ローンは金利が低い

なお、前述の通りビジネスローンは無担保・無保証での融資となります。そのために債権が焦げ付いたとしても回収が難しく、リスクが高いために高金利になりがちです。

ただ、敢えて担保を差し出すという方法もあります。不動産を保有している場合、不動産を担保に入れたうえで借入をするのです。これを不動産担保ローンといいます。それ以上の銀行融資が厳しい人であっても、不動産担保ローンを利用すればほぼ確実に借入できます。

さらに、担保設定をするのでビジネスローンよりもはるかに低い金利となります。

不動産担保ローンであれば、お金を貸す側にとってリスクがほぼゼロです。例えば不動産の査定額が1,000万円だった場合、700万円ほどの融資枠を獲得することができます。もし、債権が焦げ付いても不動産を取り上げて競売にかければいいため、債権回収できないことがないのです

こうした仕組みのため、不動産担保ローンの金利相場は2~9%ほどになっています。事業者ローンに比べると、非常に低くなっていることが分かります。

もちろん、「不動産を保有していないと、ビジネスローンを利用できない」というデメリットがあります。ただ、不動産をもっている場合はビジネスローンではなく、不動産担保ローンを利用しても問題ありません。

低金利を期待して事業者ローンを使うべきではない

なお、大前提として金利手数料の低さを考えながら事業者ローンを利用するべきではありません。利子が高額になるため、ビジネスローン(商工ローン)は一時的に利用するのが基本であり、長く借り入れをするものではないのです。

銀行や日本政策金融公庫のほうが圧倒的に低金利なのはいうまでもありません。そのため、こうした一般的な資金調達を活用しながら、つなぎ融資としてビジネスローンを利用するのが基本です。

要は、あくまでも数ヵ月ほどだけの利用に留めることを前提にするのです。ビジネスローンでも一括返済や増額返済が可能なので、こうした素早い返済方法を活用しながらも短い期間だけ利用するようにしましょう。

そうすれば、高い金利手数料であってもそこまで気にならなくなります。例えば、利率15%で200万円を3ヵ月だけ借りた場合、手数料は以下のようになります。

- 200万円 × 15%(年利) ÷ 12ヵ月 × 3ヵ月 = 75,000円

75,000円というと、それなりに高額のように感じます。ただ、資金ショートする状況を75,000円で回避できるのなら安いといえます。その後、売掛先からお金を回収してキャッシュフローを立て直すようにすれば問題ありません。

つなぎ融資として利用するのが正しいビジネスローンの活用法です。

- 最短即日ですぐに資金調達できる

- 審査基準が非常に甘い

- インターネット上やコンビニATMでいつでも引き出せる

こうした性質をもつ事業用の融資はビジネスローン以外にないため、必要なときに利用することで資金繰りを改善させるといいです。

低金利が可能なビジネスローンは何があるのか

ただ、いくらつなぎ融資のためにビジネスローン(商工ローン)を利用するとはいっても、当然ながら低金利であるほど良いことには変わりがありません。手数料が安いと無駄な経費を抑えることができ、利益を上昇させることができるからです。

例えば、先ほどと同じように「200万円を3ヵ月だけ借りる」という条件のとき、年利10%であれば利子50,000円です。つまり、年利15%のときに比べて25,000円も安い料金になります。

そのため可能であれば上限金利での融資ではなく、金利手数料相場が比較的低いビジネスローンを利用するようにしましょう。

このとき、どのようなビジネスローンが優れているかというと、以下のような事業者ローンの活用になります。

AGビジネスサポート

ビジネスローン(商工ローン)の中でも非常に有名であり、個人事業主や法人経営者の多くが利用するサービスにAGビジネスサポートがあります。

通常のビジネスローンであれば、個人事業主や法人経営者がAGビジネスサポートを利用する場合は上限金利15%が適用されます。どれだけ決算書の内容が良くても年利15%が基本になります。

そのため安くありませんが、AGビジネスサポートの場合は不動産担保ローンを取り扱っています。申し込み画面で「不動産担保ローン」を選べば、問題なく利用できるのです。

通常のビジネスローンでは高い手数料になるものの、不動産担保ローンでは非常に低い利子となります。そのため不動産担保ローンを利用することで、低金利で借入したいと考えている事業者に向いているのがAGビジネスサポートです。

個人事業主や法人経営者が資金繰りの改善を考えるとき、審査基準が甘く即日のスピード審査が可能な資金調達法がビジネスローンです。ただビジネスローンは種類が少なく、さらには効果的な事業者ローンとなると数が限られてしまいます。

しかし、中には「即日で借入できる」「最大1,000万円など高額融資が可能」「決算書なしで審査に通過する」「低い金利相場で借入できる」などの優れた特徴をもつビジネスローンが存在します。

こうした事業者ローンを活用すれば、問題なくキャッシュフローを良くできます。資金ショートが間近に迫っていたとしても、そうした状況を防ぐことができるのです。

そこで、以下のページではどのようなビジネスローンに申し込むべきかランキング形式でおすすめを紹介しています。「銀行融資の審査に通らない」「手軽に100~200万円ほど資金調達したい」「いますぐ資金が欲しい」という個人事業主・法人であれば、すぐに問題を解決できます。