素早く審査され、借入することで事業資金を調達できるものにビジネスローン(商工ローン)があります。事業者ローンを利用すれば、すぐにでも資金繰りの悪い状況から脱せられるようになります。

ただ、当然ながら全員がビジネスローンを利用できるわけではありません。審査を通った人のみ、ビジネスローンを活用することができます。

このとき、ビジネスローンには年齢制限があります。つまり、ある一定の年齢に達しなければ利用できません。それでは、ビジネスローン・事業者ローンを利用するには何歳から何歳までが可能なのでしょうか。また、既に申し込んでいる人が対象年齢外になってしまった場合はどうなるのでしょうか。

ここでは、「事業者ローンを利用するときの年齢制限」について解説していきます。

もくじ

ビジネスローンの申し込みには年齢制限がある

これからビジネスローンを利用するとき、年齢制限があることに注意しなければいけません。このときの年齢制限については、以下のようになっています。

- 20~69歳まで

実際、こうした年齢制限はあらゆるビジネスローン会社に記されています。例えば、以下はビジネスローンで知られる会社の公式サイトになります。

このように、ビジネスをしている個人事業主・フリーランスや法人経営者の中でも20~69歳の人だけが対象になると明記されています。

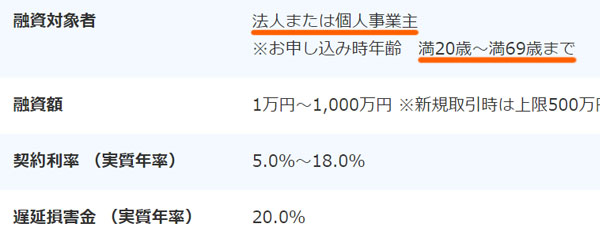

当然、これは他のビジネスローン(商工ローン)でも同様です。例えば、以下は同様にビジネスローンで有名なAGビジネスサポートの公式サイトです。

やはり、同様に20~69歳の人が対象になっています。対象年齢は幅広くなっていますが、いずれにしてもこのような年齢制限があると考えましょう。

20歳の下限がある理由

それでは、なぜこのような年齢制限があるのでしょうか。まず、20歳以上でなければいけないことについては、法律でそのように決められているからです。

クレジットカードであれば18歳以上であれば申し込み可能です。ただ、未成年だとローンが絡むことになるため、契約できないように法律で定められているのです。

単なるショッピングであるクレジットカードとは異なり、ローンはお金を借りる行為になります。未成年は親権者の同意なく法的な契約を結ぶことができません。法的な契約には、ローンも含まれるようになるのです。

当然、ビジネスローンに限らず銀行融資や日本政策金融公庫による借入も同様です。未成年である以上、融資は絶対に下りないと考えなければいけません。要は、未成年の時点であらゆる借入が無理なのです。

世の中には学生起業という言葉があるものの、20歳未満の未成年については無借金の状態で頑張らなければいけません。「未成年者は借入不可」という法律になっているため、これについては覆すことができないのです。これが、ビジネスローンが20歳以上となっている理由です。

69歳までの上限年齢も存在する

また、同時に69歳までという上限年齢も設定されています。なぜ70歳以上は申し込みの対象外になるのでしょうか。これは、単純に収入が途絶える危険性が高いからです。

ビジネスをしている個人事業主や法人経営者であると、いつまでも現役として仕事を続けたいと考える気持ちは分かります。ただ、現実問題として体力は確実に落ちていきますし、頭の回転についてもどうしても若いときに比べると悪くなります。

また、いつ大病を患って仕事をできなくなるか分かりません。

このとき、ビジネスローンの場合は経営者が連帯責任者となります。無担保なので他の保証人を設ける必要はないものの、お金を借りる本人(経営者)が連帯保証人になるのは当然といえます。

そうしたとき、連帯保証人となっている代表者本人が大病を患って働けなくなるなど、急に収入が途絶えたときは、ビジネスローン会社にとって大変な事態です。後の世代にバトンタッチしているならいいですが、経営者が倒れた瞬間に会社が倒産することもよくあります。

その結果、ローン返済が滞ることで債権が焦げ付きます。こうしたリスクがあるため、69歳までという年齢制限があるのです。

70歳になると利用できなくなる

ちなみに、ビジネスローンを既に利用している人であっても、70歳以上になるとそれまで使っていた事業者ローンは使えなくなります。要は、資金調達できなくなるのです。

69歳までであれば、ビジネスローンを利用していつでも好きなときに融資を実行してもらうことが可能です。ただ、70歳になった瞬間にお金の引き出しができなくなると考えましょう。前述の通り、70歳以上だと焦げ付きのリスクが高くなるからです。

70歳以上だとビジネスローンの審査に通過しないだけでなく、それ以上の融資ができなくなると思えばいいです。

なおビジネスローンを継続して利用したい場合、後継者へバトンタッチしたうえで、後継者がビジネスローンへ申し込むようにする必要があります。

・70歳以上が利用できる事業者ローンはあるのか

このとき、「70歳以上のシニアでも利用できるビジネスローン(商工ローン)は存在するのか?」と考える人もいるでしょう。

個人向けのローンであれば、数は少ないものの70歳以上でも利用できることがあります。ただ、ビジネスローンに限っていえば存在しません。そのため、個人事業主・フリーランスや法人経営者はやはり69歳までしか利用できないと考えましょう。

なおビジネスローンについてはノンバンク系に限らず、銀行系や不動産担保ローンなどもあります。こうした融資を含め、すべてにおいて69歳が利用上限になると考えましょう。

経営において、死ぬまで頑張るつもりであってもやはり年齢には勝てません。そのため、どうしても年齢制限が設けられるようになってしまうのです。

利用中、年齢上限に達したときは一括返済?

このとき気になるものとして「実際に利用していたとき、年齢上限に達したらどうなるのか」という問題があります。68歳や69歳のときにビジネスローンを利用した場合、リボ払いなどで返済していると70歳になってしまいます。

例えば、以下はAGビジネスサポートに掲載されている返済プランですが、このように最高で60回払い(5年での返済)も可能になっています。

これについては心配する必要はなく、70歳になったからといってそれまでの利用枠について一括返済しなければいけないことはありません。

69歳までというのは、あくまでも実際に利用できるまでの年齢になります。返済については、今まで通り分割返済で問題ないと考えましょう。

年齢の詐称はできない

このとき、当然ですが申し込むとき「未成年だから」「70歳以上だから」という事実が理由で、融資を受けるために年齢を詐称することはできません。これは、運転免許証やパスポートなどの本人確認書類の提出を求められるからです。

どのビジネスローンでも、本人確認書類は必須だといえます。そのため事業者ローンを活用したいものの、年齢制限によって申し込みできない場合、諦めるしかありません。特に未成年の場合、親などの代理人を立てても無理です。事業を動かしている本人が申請するのが基本になるからです。

また高齢者なのであれば、後継者がいる場合は前述の通り後継者名義でビジネスローンを作るようにするといいです。そうしなければ、確実に審査落ちになるからです。

いずれにしても、年齢の要件を満たさない場合は事業資金を得ることはできません。そのため、年齢については確認するようにしましょう。

ファクタリングでの資金調達なら可能

なお、未成年や70歳以上だと事業者ローンの審査に通過しないものの、融資以外の方法による資金調達であれば問題なく利用できます。こうしたキャッシュフロー改善法として、ファクタリングが知られています。

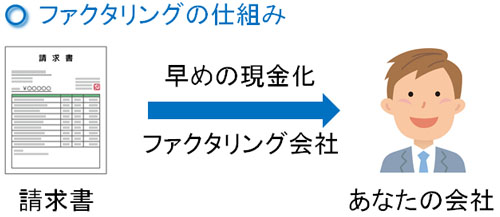

売掛金の買取をしてもらう手法がファクタリングです。売掛金を早めに現金化することで、キャッシュフローを良くするのです。

あくまでも売買取引であり、ファクタリングは融資ではありません。そのため個人事業主・フリーランスや法人経営者として活躍している人であれば、未成年であっても問題なくファクタリングすることができます。もちろん、70歳以上でも利用可能です。

そしてファクタリングというのは、あらゆる資金調達法の中でも最も審査基準が低く(ゆるく)なっています。

ただ、その分だけビジネスローンよりも手数料は高くなりやすいです。また、売掛金がなければ利用できないことにも注意が必要です。しかし、すべての経営者で利用できる手法になっています。

年齢に注意したうえで事業者ローンを利用する

ここまで説明してきた通り、ビジネスローンを利用するときは年齢制限があります。20~69歳の人で活用でき、未成年や70歳以上だと審査に通過しません。

また、それまでビジネスローンを利用していた人であっても、70歳以上になると新規での借入ができなくなります。一括返済する必要はないものの、新たに事業資金を調達してのキャッシュフロー改善はできないのです。

そのため、後継者に早く経営権を譲って新規にビジネスローンを開設させるなどの対策が必要です。または、ファクタリングなど年齢制限のない資金調達法を利用しても問題ありません。

いずれにしても、事業者ローンではこうした年齢制限があります。多くの人で利用できるビジネスローンですが、年齢には注意して活用しましょう。

個人事業主や法人経営者が資金繰りの改善を考えるとき、審査基準が甘く即日のスピード審査が可能な資金調達法がビジネスローンです。ただビジネスローンは種類が少なく、さらには効果的な事業者ローンとなると数が限られてしまいます。

しかし、中には「即日で借入できる」「最大1,000万円など高額融資が可能」「決算書なしで審査に通過する」「低い金利相場で借入できる」などの優れた特徴をもつビジネスローンが存在します。

こうした事業者ローンを活用すれば、問題なくキャッシュフローを良くできます。資金ショートが間近に迫っていたとしても、そうした状況を防ぐことができるのです。

そこで、以下のページではどのようなビジネスローンに申し込むべきかランキング形式でおすすめを紹介しています。「銀行融資の審査に通らない」「手軽に100~200万円ほど資金調達したい」「いますぐ資金が欲しい」という個人事業主・法人であれば、すぐに問題を解決できます。