非常に手軽に資金調達できる方法としてビジネスローン(商工ローン)が知られています。ただ、こうしたビジネスローンは金利手数料が高いです。

また、借入したお金は当然ながら事業資金として使うことになります。このとき、思うように利益を出すことができない場合、返済日までにお金を払えない状況が起こります。

そうしたとき、どのように対処すればいいのでしょうか。ビジネスローン会社の取り立ては厳しいのでしょうか。これらを事前に理解しなければいけません。また、実際にはリスケジュール(リスケ)が可能なため、これらを実施すると効果的です。

そこで、「ビジネスローン・事業者ローンを利用して返済が難しいときの対処法」について解説していきます。

もくじ

返済できない状態でも取り立てはない

まず、気になるのが取り立てです。お金を返せない状況に陥ってしまったとき、取り立てはあるのでしょうか。

これについて、実際のところお金を払えなくても取り立てはありません。貸金業の取り立てでいうと、イメージとしては「暴力団のような怖いお兄さんが事務所に来て怒鳴る」「事務所へ嫌がらせの電話が1日100件以上ある」などです。

実際、かなり昔の1990年代はこうしたことがありました。ただ、貸金業法によって強引な取り立てや脅迫はすべて禁止されています。

- 理由なく事務所や自宅を訪問する

- 1日に何回も電話をかける

- 事務所に返済要求のポスターを貼る

- 家族へ返済要求する

これらはすべて行うことができません。これをした場合、貸金業法の免許がはく奪されます。つまり、ビジネスローン会社はそれ以上の事業を継続することができません。暴力的なことはなく、怖い取り立てをされることはないと考えましょう。

返せないと法的手段での差し押さえがある

ただ、強引な取り立てがないとはいっても、当然ながらビジネスローン会社は債権回収を行うように動きます。あなたの事務所に来ることはなくても、法的な手段を講じるようになるのです。

このとき、一般的には以下のような手順に沿って債権回収手続きは行われます。

1. 返済催促の電話がかかる

支払期日を忘れることはよくあります。そのため、返済日を過ぎたからといって特に大きな問題になることはなく、このときは電話がかかってきます。「返済日を過ぎているが問題ないか?」といった電話がかかってくると考えましょう。

このとき、すぐに返済すれば何も問題は起こりません。ただ、払えない状況でそのまま放置し、電話にも出ないと次のステップに進むことになります。

2. 内容証明郵便が届く

2~3週間など返済しない状況が続く場合、内容証明で郵便物が届きます。要は、支払い催促の郵便が届くようになるのです。

ちなみに、内容証明郵便の受け取りを拒否しても法的な効力は変わりません。いずれにしても、郵便物によって支払い催促をしたという証明をされるようになります。

3. 裁判所から催促状があり、差し押さえとなる

ただ、それでも無視を続けると裁判所から催促状が届くようになります。そうして、強制執行によって財産の差し押さえを食らうようになります。

このとき個人事業主でなく、法人であったとしても個人資産を差し押さえられます。ビジネスローンの場合、必ず契約者(=経営者)が連帯保証人に指定されるからです。私が事業者ローンに契約するときについても、以下のように連帯保証人の欄に私の名前を記載しました。

連帯保証人になっている以上、会社を倒産させたとしても責任を逃れることはできません。借金が個人に移るだけですし、その分だけ遅延損害金も発生するので返済しなければいけないお金が膨れ上がるようになります。

確かに強引な取り立てはないかもしれませんが、このように法的な手段によって財産の差し押さえがあります。そのため、ある意味では強引な取り立てよりも怖いのがビジネスローン会社による法的手続きだといえます。

素早く連絡し、リスケジュールするべき

それでは、差し押さえを食らわないためにどのように対処すればいいのでしょうか。これについては、払えないときは自らビジネスローン会社へ連絡し、リスケジュール(リスケ)を実施してもらうようにしましょう。

リスケとは、返済を待ってもらうことを指します。毎月の返済額をゼロにして、利息だけを支払うことに合意するのがリスケジュールです。

一定期間の間、返済額ゼロにしてもらうように調整しますが、実際のところ多くの会社でリスケが行われています。ビジネスローンに限らず、銀行や日本政策金融公庫などからの融資についてもリスケを行うのは普通です。

ただ返済はゼロになるものの、借入額に対する利子が発生するのは注意しましょう。しかし、それでも毎月の返済額をゼロにして利息払いだけにできる分、個人事業主や法人のキャッシュフローは大幅に改善されます。リスケを実行に移すと、元本返済が一時的にゼロになるのです。

またビジネスローンの場合、元々の利率が高いです。そのためビジネスローン会社としてはリスケをしたとしてもそれなりに儲けの金額が大きく、リスケジュールの提案については問題なく対応してくれます。

半年や1年の先延ばしが可能

それでは、リスケジュールをすることでどれくらい支払いが先延ばしになるのでしょうか。これについては、一般的には半年から1年になります。ただ、これは銀行融資の場合に関してです。ノンバンク系の融資の場合、銀行よりも柔軟に対応してくれるようになります。

またビジネスローンの手数料が高いため、前述の通りリスケ期間が長くなるほどビジネスローン会社は手数料収入で稼ぐことができます。そのため交渉次第では、1年以上のリスケジュールが可能なことがあるのです。

払えないときのリスケ期間については、このように交渉次第になりますが長期間であっても可能です。ただ、銀行融資のように一般的には半年から1年だということは理解しておきましょう。

リスケ中に他の借入はできない

なお、リスケジュールを行うと利息払いだけになるというメリットはあるものの、ほかの借入ができないというデメリットを生じます。

当然ながら、銀行やビジネスローン会社はできるだけ債権焦げ付きのリスクを減らしたいと考えています。そうしたとき、いま借りているお金すら返済できない会社に対して、融資をしたいと思う会社は存在しません。

そのためリスケ期間中は銀行やビジネスローンを含め、あらゆる金融機関やノンバンクでの借入ができないと考えるようにしましょう。

例えば金融ブラックの状態だと金融商品を作れないことは有名ですが、リスケ期間中もブラックの状態と同じだといえます。リスケジュールの現状から脱し、毎月の返済を再開したなら特に問題ないものの、リスケを利用しているときは融資を受けられません。

・どうしても事業資金が必要ならファクタリング

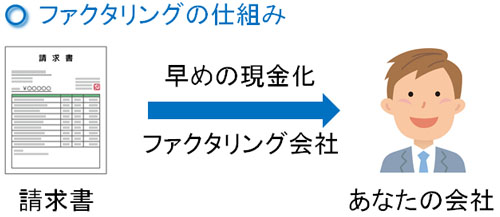

ただ、それでも事業資金の調達を何とかして行いたいと考える個人事業主や法人もいます。その場合、リスケ中などの状態であっても資金調達できる唯一の方法が存在します。それがファクタリングです。

売掛金の買取をしてもらい、早期入金してもらう手法がファクタリングになります。

資金繰りを改善させる方法として広く活用されていますが、融資ではなくあくまでも売掛金の売買です。売買取引であるため、自己破産者や債務超過の会社であっても関係なくファクタリングによって資金調達できることが知られています。

事業者ローンでリスケを活用しているとき、それでも何とかして資金繰りを改善したいときに検討するべき手法がファクタリングになります。

返済不可なら弁護士に依頼する

しかし、場合によってはリスケによって調整してもらったとしても、個人事業主や法人として活動している事業がうまくいかず、返済の見通しがまったく立たないこともあります。そうして廃業するとき、返済できない場合は弁護士に頼るようにしましょう。

お金を返せない状況の経営者について、多くは事業再生ではなく経営破綻として会社を清算することになります。会社再生法は大企業のための法律なので中小企業には関係なく、基本的にはそのまま倒産させることになります。

また、同時に連帯保証人である個人で借金を何とかしなければいけませんが、これについて弁護士によって債務整理をしてもらい、借金を帳消しにしてもらうようにするのです。

ギャンブルによって作った借金は自己破産の対象にならないものの、真面目にビジネスをして融資金を返せなかった場合であれば、特に問題なく個人再生や自己破産によって借金を帳消し(または大幅減)してもらえます。

日本では「自己破産=人生の終わり」のような雰囲気があるものの、実際のところ再びビジネスを開始するのは可能ですし、問題なく生きていくことができます。クレジットカードなどの金融商品を作れないだけであり、日々の生活に支障が出ることはないため、返せない場合は早めに弁護士に相談するといいです。

もちろん事業再生として不採算部門を切り出し、キャッシュフローを良くしていきながら経営改革していく方法もあります。清算型ではなく、弁護士を活用しながら再生を考えるのです。ただ、それでも厳しい場合はやはり清算となります。

ギリギリまで粘るよりも、個人事業主や法人経営者は素早く見切りをつけることも重要です。そうすれば、素早く次の対策を打てるようになります。

・闇金を利用してはいけない

ちなみに、弁護士に依頼して債務整理をするのではなく、闇金に頼ろうと考える人がいます。ただ、これをすると事態はより悪い状況に陥ります。

お金を払えないとき、取り立てがないのは貸金業法に則って真っ当なビジネスをしている業者に限ります。これが貸金業法の適用を受けない闇金業者だと、激しい取り立てを受けるようになります。こうした状況は避けなければいけません。

闇金を利用するくらいなら、弁護士に依頼して債務整理をしたほうが得策だといえます。正規の貸金業者だけを利用し、それでも返せない場合は弁護士に頼りましょう。

任意整理・個人再生・自己破産の3つがある

ちなみに、債務整理では「任意整理・個人再生・自己破産」という3つの手法があります。弁護士を利用しながら、この中で最適な方法を選んでいくことになります。

これについて、それぞれ以下のようになっています。

| ・任意整理 弁護士を活用し、借金を減額したり利息をゼロにしてもらったりする手法が任意整理です。 注意点として、融資してもらった借金が大きく減るわけではないことが挙げられます。あくまでも免除してもらえるのは利息部分が大半だと考えるようにしましょう。また、月の返済金額を少なくしてもらうことでお金を返していくようにします。 ・個人再生 任意整理と自己破産の中間が個人再生になります。借金を完全にゼロにするわけではないものの、裁判所を通じて借金の金額そのものを大幅に減らしてもらうのが個人再生です。 返済がどうしても難しい場合、個人再生を行うようになります。その後、3~5年などの時間をかけて残った借金を返していきます。 ・自己破産 融資してもらった事業資金について、借金を完全にゼロにする手法が自己破産です。裁判所に申し立てを行うことで、借金帳消しになります。 もちろん、保有財産についてはすべて手放す必要があります。その後、残った債務について帳消しになります。生活に必要な最低限の資産以外を処分したあと、すべての借入がゼロになります。 |

このように債務整理とはいっても、いくつかの方法があります。本当の意味で返済できないとき、弁護士と相談しながらどの方法が最適なのか選択していくことになります。

・司法書士ではなく弁護士に依頼する

ちなみに、法律に関わる専門家としては弁護士と司法書士がいます。このうち、事業者ローンなど法人債務に関わるものについては必ず弁護士へ依頼しましょう。

司法書士の場合、140万円以上の債務整理に関しては手続きできないようになっています。ビジネスでの融資では金額が高額になりやすいため、弁護士に依頼するのが基本になるのです。

事業者ローンで返せないときの対処法を理解する

銀行や日本政策金融公庫の融資については、返済できない状況に陥ったとしても特に強引な取り立てはありません。これについては、ビジネスローンでも同様です。貸金業法の適用を受けている会社だと、無理な取り立てを受けることはありません。

ただ、当然ながら債権回収のための法的手続きは行われるようになります。そのため返せないからといって無視を続けていると財産の差し押さえを食らうようになります。

そのため、払えないときは自らビジネスローン会社に連絡し、リスケしてもらうようにしましょう。事業者ローンでリスケジュールは普通ですし、ビジネスローン会社としては利息を取れるので問題なく応じてくれます。その間に事業を立て直し、返済できる状況に再生させましょう。

しかし、それでも個人事業主や法人経営者として事業に失敗することもあります。その場合は清算させなければいけないため、弁護士に相談しなければいけません。闇金に手を出すのではなく、あくまでも弁護士へ相談します。

融資を受けた借金の返済ができないとき、こうした手続きを踏むことを理解しましょう。払えないからといって無視をするのではなく、リスケをしたり弁護士に相談したりするといいです。

個人事業主や法人経営者が資金繰りの改善を考えるとき、審査基準が甘く即日のスピード審査が可能な資金調達法がビジネスローンです。ただビジネスローンは種類が少なく、さらには効果的な事業者ローンとなると数が限られてしまいます。

しかし、中には「即日で借入できる」「最大1,000万円など高額融資が可能」「決算書なしで審査に通過する」「低い金利相場で借入できる」などの優れた特徴をもつビジネスローンが存在します。

こうした事業者ローンを活用すれば、問題なくキャッシュフローを良くできます。資金ショートが間近に迫っていたとしても、そうした状況を防ぐことができるのです。

そこで、以下のページではどのようなビジネスローンに申し込むべきかランキング形式でおすすめを紹介しています。「銀行融資の審査に通らない」「手軽に100~200万円ほど資金調達したい」「いますぐ資金が欲しい」という個人事業主・法人であれば、すぐに問題を解決できます。