ビジネスをするとき、重要な経営課題の一つが資金調達です。資金繰りを改善させることが法人経営者において重要だといえます。

ただ、融資を受けにくい会社が存在します。具体的には、赤字決算や債務超過などによって決算書の内容が良くない会社になります。こうした企業だと、少なくとも銀行融資を受けるのは厳しくなってしまいます。

そうしたとき、ビジネスローン(商工ローン)の利用を考える人は多いです。銀行融資のように審査が厳しくなく、気軽にお金を借入できる方法がビジネスローンになります。

ただ、赤字決算や債務超過の状態でもビジネスローンは問題ないのでしょうか。決算書の提出不要なビジネスローンにより、赤字でも問題ないカードはあるのでしょうか。ここでは、赤字や債務超過の会社が活用するべき資金調達法について解説していきます。

もくじ

赤字にも種類がある

まず、単に赤字の状態であれば融資を受けるのは問題ありません。そもそも、日本に存在する会社の大多数が赤字経営であり、黒字企業は非常に少ないのは既に理解していると思います。

ただ、そうした赤字会社であっても問題なく銀行融資を受けていますし、ビジネスローンの審査にも通過しています。

赤字決算にも関わらず、なぜ借入金を得ることができるかというと、赤字には種類があるからです。このうち、儲かっているにも関わらず赤字申告していることが頻繁にあります。例えば、以下のようなケースです。

- 役員報酬を高くしている

- 節税のため、利益の繰り延べに積極的

こうした状況は決算書を確認すればすべて分かります。会社の中には、赤字でも儲かっている会社がいくつも存在し、そうした法人の場合は当然ながらビジネスローン審査のとき何の問題もなく融資を受けることができるのです。

単なる赤字申告でも商工ローンは大丈夫

ただ、中には儲かっている法人ではなく、本当の意味で経営状況が悪いために赤字に陥っている会社が存在します。また、実際のところビジネスローン(商工ローン)を考える会社ほど経営状況は良くありません。

そもそも、資金繰りが悪いからノンバンク系を用いて事業資金の調達を考えます。儲かっている会社は金利の低い銀行融資に頼ればいいわけであり、そうした銀行融資が無理だからこそビジネスローン(商工ローン)に頼るわけです。

そうしたとき赤字決算の会社を除外していると、ビジネスローンを利用できる会社が当然ながら存在しなくなります。そのため単に赤字というだけなら、問題なくビジネスローン・事業者ローンの審査に通過します。

例えば、以下のような理由で赤字決算になることはよくあります。

- 減価償却費が大きく、利益が減った

- 特別損失を計上した

これらは節税のために実施する手法でもありますが、1~2年ほど赤字であってもビジネスローンの審査には特に影響しません。

実際、大企業であっても高額な大赤字を垂れ流していることがよくあります。例えば、以下のニュースの通りです。

1過去0年間の通算において、パナソニックは1兆1,025億円もの高額な赤字となっています。また、そもそも上場企業でも15%ほどは利益を残すことができていません。

しかし、こうした会社でも問題なく融資を受けています。もちろん中小企業だと土俵が違うので銀行融資は難しくなりますが、ビジネスローン(商工ローン)であれば審査に通過します。単なる赤字というだけの状態なら問題ないと考えるようにしましょう。

経営状況が悪く、債務超過では借入できない

ただ、数年ほど赤字が続いているくらいなら特に問題ないものの、これが債務超過の状態だと話が違ってきます。

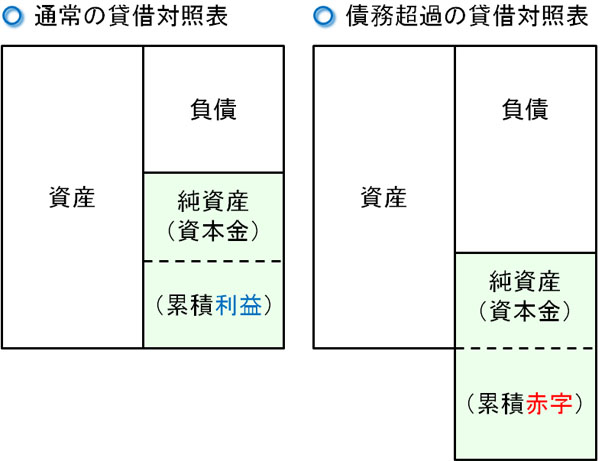

債務超過では、貸借対照表(バランスシート)が崩れてしまいます。通常、貸借対照表は左右でバランスを保っています。ただ、毎年赤字を出し続けて純資産が減っていき、さらには純資産がマイナスになることがあります。この状態が債務超過であり、以下のような貸借対照表になります。

債務超過の状態だと「会社が実質的に経営破綻している」といえます。会社内に残っているあらゆる資産を売り払ったとしても負債(借金)を返済することができないからです。

もちろん、「債務超過=倒産」ではありません。債務超過の状態であっても、会社内に現金があれば生き残ることができます。ただ、債務超過ではお金を返済する能力がありません。こうした状態だと、いくら審査のゆるいビジネスローンであっても審査落ちになってしまいます。

そのため毎年の赤字が続いて債務超過だと、審査が甘い商工ローンでも厳しいと考えるようにしましょう。

債務超過でも事業資金を調達可能にするには

しかし、たとえ毎年のように赤字を垂れ流しており、債務超過に陥っている状態だとしても、何とかして事業資金を得たいと考えるのは当然です。そうしたとき、どのようにすればいいのでしょうか。

ここまで解説したのは、一般的なビジネスローンでの資金調達方法についてです。そうではなく、別の方法によって事業資金を得る方法が存在します。

これには、主に以下のようなやり方があります。

- 決算書不要の商工ローンを利用する

- 担保ありのビジネスローンを利用する

- ファクタリングを利用する

こうした方法を利用することで、問題なく事業資金を得られるようになります。どのようにすればいいのか、以下でさらに詳しく確認していきます。

決算書なしで赤字でも借りられるビジネスローン

赤字でも借りられるビジネスローンとして、最も分かりやすいのは「審査書類に決算書不要にしている事業者ローン」があります。

一般的なビジネスローンでの融資を受ける場合、決算書の提出が必要になります。決算書には損益計算書や貸借対照表に限らず、その他の会社状況も含めて掲載されるようになります。その結果、赤字額が大きく債務超過に陥っていることに加え、さまざまな情報を読み取れるようになります。

そのため、ビジネスローン(商工ローン)では通常、決算書の提出を必須にしています。例えば、以下はりそな銀行が実施しているビジネスローンでの必要提出書類です。

こうした会社の場合、事業者ローンに申し込みをしても赤字金額が大きいと審査落ちになってしまいます。

ただ、ビジネスローンの中には決算書不要にしていることがあります。当然、決算書の提出が必要ない場合は赤字経営であることを判別できず、会社の状況は審査対象になりません。その結果、債務超過であったとしても問題なく審査に通過するようになります。

・GMOあおぞらネット銀行(あんしんワイド)を利用する

それでは、決算書なしのビジネスローンには具体的に何があるのでしょうか。これについては、GMOあおぞらネット銀行(あんしんワイド)が広く知られています。

ネット銀行として知られるGMOあおぞらネット銀行の口座開設をした後、ビジネスローンの枠へ申請できます。GMOあおぞらネットを開設するときの審査書類は「事業内容の確認ができる書類(法人サイトのURLなど)」であり、決算書は不要です。

またビジネスローンを申し込むとき、決算書や事業計画書が不要なだけでなく、担保や保証人も不要です。また、GMOあおぞらネット銀行(あんしんワイド)は公式サイトに「創業期や赤字でも申請可能」と記しています。

いずれにしても、赤字決算や債務超過が心配な場合、こうした決算書不要のビジネスローンへ申し込みするようにしましょう。決算書の提出がなければ赤字であることすら分からないため、問題なく審査に通過します。

不動産担保ローンなど、担保ありの商工ローンを利用する

融資を受けるとき、銀行だと必ず担保を設定することになります。一方のビジネスローンは担保設定がないため非常に手軽に申し込むことができます。

しかし審査書類に決算書がある場合、前述の通り毎年の決算内容が悪すぎると審査落ちになります。そうしたとき、不動産担保ローンを活用するという方法もあります。

担保の設定が必要ないビジネスローンですが、敢えて担保を設定するのです。そうすれば、たとえ毎年大きな赤字であり、債務超過に陥っていたとしても問題なく審査に通過します。不動産担保を設定できるため、リスクを大幅に減らせるからです。

そのため、不動産担保ローンを利用できる事業者ローンを利用しても問題ありません。例えば、AGビジネスサポートの事業者ローン(商工ローン)については、不動産担保ローンを利用できることが知られています。

以下はAGビジネスサポートの「ビジネスローンを申し込む公式サイト」の画面になります。

ここで「事業者ローン」を選べば通常の無担保ローンになるものの、「不動産担保ローン」を選択すれば担保を設定することになります。

もちろん不動産担保を設定することになるため、通常のビジネスローンのように手続きが非常に簡単なわけではありません。ただ、たとえ債務超過のような状態に陥っていたとしても問題なく事業資金を得られるメリットがあります。

デメリットとしては、当然ながら「不動産を保有していないと借入できない」ことがあげられます。そのため、自分の家や土地、自社ビル、投資用マンションなどを持っている人だけ不動産担保ローンによって借入できます。

なお、このときは経営者・役員の家族が保有する不動産についても担保設定できます。

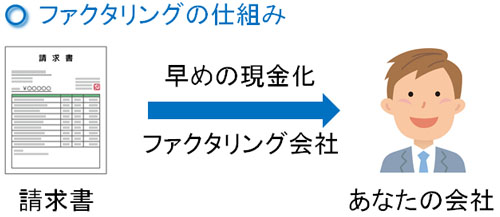

売掛金を売買するファクタリング

また、資金調達の方法としてはファクタリングもあります。一般的に資金調達というと融資に頼ることを想像します。ただ、借金ではなく売掛金の売買によって事業資金を得ることが可能です。

個人事業主や法人経営者としてビジネスをしている場合、現金商売をしている会社以外は売掛金が発生することになります。売掛金は2~3ヶ月後に入金されるようになりますが、このときの売掛金を買取してもらうことで、早めに資金化する手法がファクタリングになります。

あらゆる資金調達法の中でも、最も審査基準が低い(ゆるい)手法がファクタリングです。

- 債務超過の状態

- 税金を滞納している

こうした個人事業主や法人経営者であっても問題なく審査に通過するのがファクタリングです。これについては、どのファクタリング会社でも公式サイトに「赤字や税金滞納の状態でも問題ない」と記されています。以下のような感じです。

「債務超過や税金滞納の状態であり、決算書の内容が非常に悪い」「役員報酬をほとんど出していない状態」「担保に出す不動産が存在しない」という状況であっても、ファクタリングであれば問題なく事業資金の調達が可能になります。

手数料(金利)については、ビジネスローンよりもファクタリングのほうが高めです。そのため、金額面を考慮するのであれば事業者ローンを利用したほうがいいです。

しかし、通常のビジネスローンではどうやっても審査が下りなかったり、不動産など担保として差し出せるものを保有していなかったりするケースは多いです。そうしたとき、売掛金の買取(ファクタリング)をしてもらうことで資金繰りを改善させるようにしましょう。

資金繰り改善に重要なおすすめ事業者ローン

それでは、実際に赤字経営で債務超過の状態に陥っているとき、どのようなビジネスローンを利用すればいいのでしょうか。

これについては、既におすすめのビジネスローンを紹介しました。

事業者ローンとしての特徴は大きく違います。赤字申告や債務超過の会社がビジネスローンを利用する場合、それぞれのビジネスローンの特性を理解したうえで申し込むようにしなければいけません。このとき、以下のようになります。

GMOあおぞらネット銀行(あんしんワイド)

事業者ローンとしては珍しく、決算書不要にしているのがGMOあおぞらネット銀行(あんしんワイド)です。

決算書の提出をしなくてもいいので、当然ながら赤字や債務超過の状態がバレることはありません。そのため決算内容が悪かったとしても、問題なく資金調達してキャッシュフローの内容を改善できます。

申し込み自体はインターネット上から可能であり、素早い融資を実現できます。口座開設さえ行うことができれば、ビジネスローンに申し込むことで、すぐに融資してもらうことができるのです。

審査書類は既に述べた通り、口座開設時の「事業内容を確認できる書類」であり、決算書や事業計画書は不要です。こうした資料で問題なく事業資金の調達が可能なので、決算書不要で素早く事業者ローンを利用したい人に最適な手法となります。

AGビジネスサポート

ビジネスローンを利用するとき、決算書は必要になるものの「来店不要」「素早い融資」が可能なものにAGビジネスサポートがあります。

決算書が必要なので債務超過の会社は事業用ローンを利用できません。ただ、数年ほど赤字が続いているくらいであれば特に問題なく利用できる商工ローンです。

なお、AGビジネスサポートの場合は不動産担保ローンが存在するため、これを利用すれば債務超過の法人であっても事業者ローンを利用できるようになります。赤字でもほぼ確実に借りられるビジネスローンが不動産担保ローンになります。

もちろん、通常の事業用ローンとしてAGビジネスサポートに申し込みをしても問題ありません。ただその場合、あなたの会社が赤字決算なのであれば「債務超過など過度の赤字ではないか」を考慮したうえでAGビジネスサポートを活用するようにしましょう。

個人事業主や法人経営者が資金繰りの改善を考えるとき、審査基準が甘く即日のスピード審査が可能な資金調達法がビジネスローンです。ただビジネスローンは種類が少なく、さらには効果的な事業者ローンとなると数が限られてしまいます。

しかし、中には「即日で借入できる」「最大1,000万円など高額融資が可能」「決算書なしで審査に通過する」「低い金利相場で借入できる」などの優れた特徴をもつビジネスローンが存在します。

こうした事業者ローンを活用すれば、問題なくキャッシュフローを良くできます。資金ショートが間近に迫っていたとしても、そうした状況を防ぐことができるのです。

そこで、以下のページではどのようなビジネスローンに申し込むべきかランキング形式でおすすめを紹介しています。「銀行融資の審査に通らない」「手軽に100~200万円ほど資金調達したい」「いますぐ資金が欲しい」という個人事業主・法人であれば、すぐに問題を解決できます。