資金繰りを改善させるために借入するのはビジネスでの基本です。そうしたとき、一般的には銀行融資や日本政策金融公庫などに頼りますが、こうした金融機関だと審査までの時間が長く、さらには簡単には融資を実行してもらえません。

一方でビジネスローンであれば、素早く審査に通過することで事業資金をすぐに調達できるようになります。そのため、いますぐキャッシュフローを改善したい場合に向いています。

ただ、利用するビジネスローン・事業者ローンによって借り入れ可能な枠が異なります。借入限度額が業者によって違うのは当然ですし、審査によって枠も変わってきます。また、一般的に借入するときは総量規制というものが存在し、借入金額に上限が設けられるようになります。

そのため、事前に借入限度額について理解したうえでビジネスローンを利用しなければいけません。そこで、ここではいくらの融資金額になるのかに関する「融資枠」について解説していきます。

もくじ

ビジネスローンの借入金額はいくらなのか

まず、実際に事業者ローンに申し込みをして資金繰りの改善を考えるとき、どれくらいの金額を資金調達できるのでしょうか。これについては、ビジネスローン会社によって基準が異なります。ただ、初回申し込みの場合は最高で500万円までとなります。

どれくらいの融資枠が用意されているのかについては、それぞれの公式サイトに記載されています。

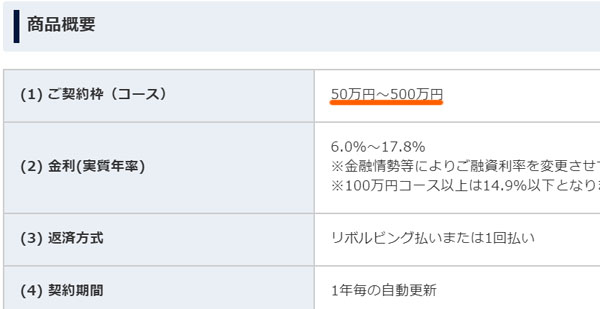

例えば、以下はあるビジネスローンの公式サイトに記載されている文言です。

このように、契約時に資金調達できる金額は最高で500万円となっています。少なくとも、銀行融資のように何千万円ものお金を資金調達できることはないと考えましょう。

また、以下も事業者ローンで広く知られているAGビジネスサポートでの借入限度額です。

融資額の上限は1,000万円になっているものの、このように新規取引の個人事業主や法人経営者については500万円までが上限になっています。

いくらまでの資金調達が可能かというと、このように500万円までが多くなっていると考えるようにしましょう。

総量規制対象外がビジネスローン

なお、こうしたビジネスローンで理解しなければいけないのが総量規制です。一般的な個人向けのカードローンの場合、借入金額に上限が設けられています。これは、自由に借り入れをすることでお金を返せなくなる人が続出するからです。

そこで、「年収の3分の1までが融資可能な上限」に設定されています。これを総量規制といいます。

しかし、同じローンであっても総量規制の対象外となり、高額な借り入れが可能になっているケースがあります。分かりやすいのが住宅ローンであり、年収の何倍ものお金を借りることで家を購入します。

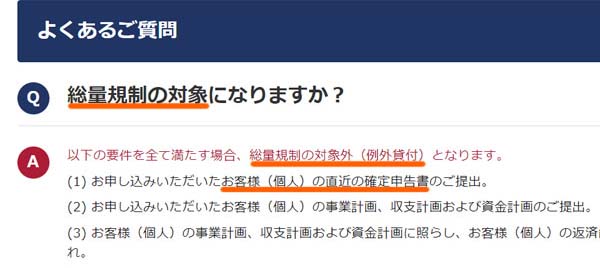

これと同じように、総量規制対象外になっているのがビジネスローンです。ビジネスローンの場合、あなたの年収(役員報酬の金額)に関係なく、融資枠が設定されると考えるようにしましょう。これについては、以下のように事業者ローンが総量規制とは関係ないと明記されています。

個人事業主・フリーランスや法人経営者が銀行融資を受けるとき、年収の何倍もの金額を借入するのは普通です。そうしないとビジネスをうまく回していくことができないからです。ビジネス用の借入というのは、当然ながら総量規制から除外されます。

同じように、ビジネスローンも運転資金や設備投資などのために利用されます。そのため総量規制とは関係なく、個人事業主や会社を含めて年収に依存せず枠が用意されると考えましょう。

審査によって用意される枠は異なる

ただ、このとき勘違いしてはいけないポイントとして「必ずしも希望の枠を割り当てられるわけではない」ことがあげられます。審査結果によって借入可能な枠は異なるため、どれだけの金額を借りられるのかは審査内容の結果次第だといえます。

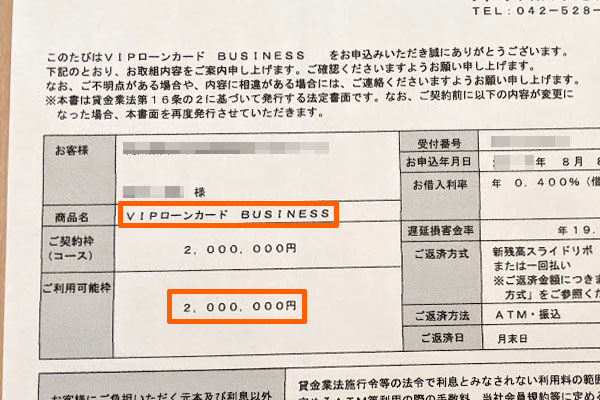

実際、500万円の融資枠を考えていたとしても、審査によって200万円など希望額以下に収まることはよくあります。例えば、私があるビジネスローンに申し込みをしたとき、希望枠を300万円で出しました。

このとき、用意された融資枠は200万円でした。電話口で「審査の結果、200万円となりました」といわれたわけです。参考までに、以下がビジネスローン会社から送られてきた実際の書類になります。

当然、これは他のビジネスローン会社も同様です。私はAGビジネスサポートにも申し込みをしてビジネスローンを活用していますが、ひとまず500万円で審査に出してもらいました。新規取引の最高額が500万円なので、大は小を兼ねると考えたわけです。

このときについても、審査によって希望額よりも少ない融資枠になりました。具体的には200万円となり、ほかのビジネスローン会社と同じ利用限度額となりました。

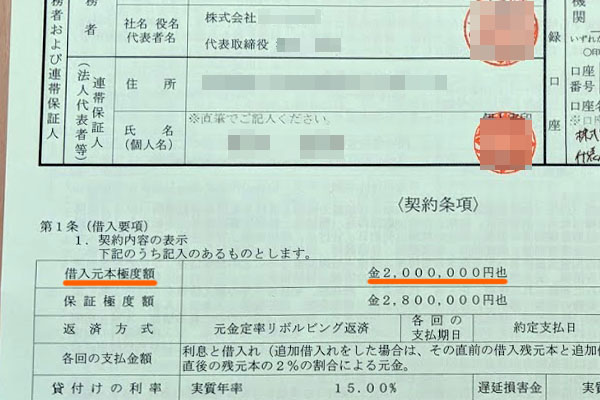

以下がAGビジネスサポートでの実際の契約書ですが、「200万円が借入限度額」だと記されているのが分かります。

私の場合、このように初回取引では200万円が利用限度額でした。もちろん用意される枠は経営者ごとに異なります。

決算書や収入によって使用枠が異なる

それでは、このときの借入限度額はどのように決定されるのでしょうか。これについては、当然ながら事業形態や決算書の中身、あなたの年収によって変わってくるようになります。

決算書の提出が必要なビジネスローンであれば、当然ながら決算書の中身が重視されます。個人事業主の場合は決算書がないので確定申告書になりますが、いずれにしても決算内容が重視されると考えるようにしましょう。

また、決算書だけでなくあなた個人の年収も利用枠を決めるうえで重要です。個人事業主や法人を含め、代表者が連帯責任者になります。その他の連帯保証人を立てる必要はないものの、ビジネスローンの契約者は保証人にならなければいけません。

そうしたとき、役員報酬や事業所得として個人の年収が高い場合であれば、たとえ会社が危機に陥ったとしても個人資産で何とか対処することができます。そのため、あなたの年収金額も利用枠決定のときに重視されるのです。

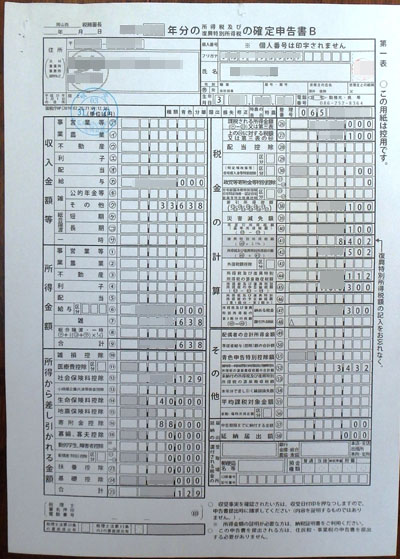

なお、中には決算書不要のビジネスローンもあります。この場合、あなた個人の年収が審査で見られると考えましょう。決算書不要の場合、個人事業主に限らず法人経営者についても、収入を証明する書類として以下のような確定申告書を審査で提出するようになります。

高い収入であれば、300万円や400万円などの融資枠を付けることができます。ただ、私のように中小零細企業で役員報酬もそこまで高くない場合、今回のように200万円ほどの借入限度額になるのが基本です。

利用実績を積めば増額できる

もちろん、初回取引は審査結果によって融資枠が左右されるものの、利用実績を積めば問題なく借入限度額が増えるようになります。

クレジットカードについても、最初は利用枠が少ないです。ただ、利用実績を積んだ後に申請することで徐々に限度額が増えていくと思います。これと同じように、ビジネスローンについても利用していくことで枠を増やすことができるのです。

ビジネスローンの増枠については、会員サイトや電話からの依頼によって申請することができます。例えば、以下はビジネスローンの会員サイトにある「契約枠の変更申し込み」の画面になります。

このように、100~500万円で融資枠を選べるようになっています。私の場合、前述の通り200万円までの資金調達が可能なように枠が設定されました。ここから、返済実績を積んだ後に申請することで問題なく増枠できるようになるのです。

複数を利用すれば利用枠が大きくなる

なお、一枚のビジネスローンだと今回記したように200~300万円ほどの利用枠になるのが基本だといえます。確かに初回取引で500万円まで可能とはいっても、現実的には審査が通らず200~300万円ほどの限度額になるのです。

大企業で儲かっている黒字企業でない限り、ビジネスローンで最初から500万円の借入限度額を得るのは無理だと考えるようにしましょう。

それでは、特に利用実績を積まずに200~300万円を超える利用枠を得ることはできないのでしょうか。これについては、複数のビジネスローンに申し込みをすることによって可能になります。実際、私も以下のように複数の事業者ローンを利用しています。

私の場合、前述の通りそれぞれ200万円ずつの借入限度額となりました。そのため、合計で400万円の資金調達が可能になったわけです。このように、いくつものビジネスカードを利用すれば利用実績を積まなくても簡単に利用枠の合計金額を増やせるようになります。

・一つずつ申し込むのがコツ

ただ、このとき複数のビジネスローンを利用することで限度額を増やすとき、コツとして「同時申し込みではなく、審査に受かった後にもう一つのビジネスローン会社に申し込みをする」ことがあげられます。

ビジネスローンには「申し込みブラック」という言葉があります。これは、複数の事業者ローンへ同時に申し込みをすることで、「この人は資金繰りに非常に困っている」と判断されて両方とも審査落ちになる現象を指します。

ビジネスローンに申し込みをするとき、個人信用としての情報が公に共有されます。どのビジネスローン会社も個人信用会社に問い合わせをしますが、このとき「どの事業者ローンに申し込みをしたか」「いつ申し込んだか」などの情報がすべて共有されるようになります。

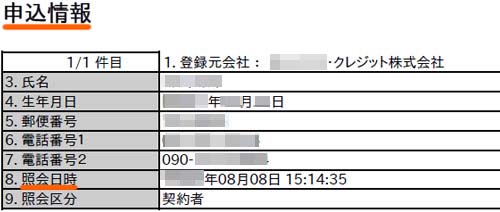

参考までに、以下はビジネスローンへ申し込んだとき、信用情報に記載された実際の履歴です。

このように照会日時として、申し込みをした日付や時間が明確に記されるようになります。ここから、同時申し込みをしていることが反映します。

そこで、同時ではなく審査に受かった後にもう一つのビジネスローンへ申し込みをするようにしましょう。仮に2枚目の審査に落ちたとしても、既に1枚目に受かっているので特に大きな問題はありません。

参考までに、私の場合は1枚目のビジネスローンに審査通過した2日後に、他のビジネスローンに申し込みをしてこちらも問題なく審査に合格しました。いずれにしても、日時をズラしたうえで申し込みをするのがコツです。

資金繰り改善では融資枠を考えるべき

自営業や会社組織にとって、キャッシュフローの改善は非常に重要な経営課題の一つです。そうしたとき、資金繰り改善では「どれだけの融資金額を引っ張り出してくることができるか」を考えなければいけません。そのため、ビジネスローンの融資枠について理解するようにしましょう。

通常、事業者ローンは新規取引で500万円まで借入限度額を設定できるようになっています。このときは総量規制対象外であり、あなたの年収に関係なく借入できます。ただ、一般的には審査によって200~300万円ほどの利用枠になります。

なお、このときは複数のビジネスローンに申し込みをすることで枠を増やすことも可能です。私の場合は2つに申し込みを行い、両方とも200万円の枠を用意してもらいました。

こうしてビジネスで必要な事業資金を調達しても問題ありません。事業者ローンでは枠が決まっているからこそ、目的とする事業資金を得るために事前に内容を理解したうえで活用していく必要があります。

個人事業主や法人経営者が資金繰りの改善を考えるとき、審査基準が甘く即日のスピード審査が可能な資金調達法がビジネスローンです。ただビジネスローンは種類が少なく、さらには効果的な事業者ローンとなると数が限られてしまいます。

しかし、中には「即日で借入できる」「最大1,000万円など高額融資が可能」「決算書なしで審査に通過する」「低い金利相場で借入できる」などの優れた特徴をもつビジネスローンが存在します。

こうした事業者ローンを活用すれば、問題なくキャッシュフローを良くできます。資金ショートが間近に迫っていたとしても、そうした状況を防ぐことができるのです。

そこで、以下のページではどのようなビジネスローンに申し込むべきかランキング形式でおすすめを紹介しています。「銀行融資の審査に通らない」「手軽に100~200万円ほど資金調達したい」「いますぐ資金が欲しい」という個人事業主・法人であれば、すぐに問題を解決できます。