個人事業主や法人経営者としてビジネスを動かすとき、重要な経営課題の一つにキャッシュフローの改善があります。そうしたとき、非常に素早く手軽に事業資金を調達できる方法として、ビジネスローン(事業者ローン)の活用があります。ビジネスローンを利用すれば、すぐに数百万円の融資を実現できます。

ただ、優れたビジネスローンは実際のところ少ないです。そこで、当サイトではどのような基準でビジネスローンを選べばいいのかを解説しています。

おすすめビジネスローン

「金利が低い」「審査基準が甘い」「利用枠が大きい」など、ビジネスローンごとにそれぞれ特徴があります。

ただ現在、残念なことに法人向けのビジネスローンはほとんど存在しません。ただそうした中でも、いまでの申し込み可能なビジネスローンには以下のようなものがあります。

AGビジネスサポート

AGビジネスサポート

審査基準が柔軟なアイフル系列のビジネスローン

非常に高額な融資枠確保を実現できる事業者ローンとして、AGビジネスサポートがあります。最大で1,000万円の利用限度額となります。ただ、「初回利用時は、最高500万円の融資枠になる」ことには注意しましょう。

決算書の提出は必要ですが、審査基準が非常に低く(ゆるく)赤字決算でも特に問題ないことが知られているビジネスローンです。

また、AGビジネスサポートでは不動産担保ローンも利用できます。不動産担保ローンであれば「低金利」「高額な融資」が可能になります。敢えて不動産を担保に差し出し、借入するという方法を選択できるようになっています。

| AGビジネスサポート | |

| 対象 | 個人事業主・法人 |

| 年会費 | 無料 |

| 限度額 | 最大1,000万円 |

| 担保・保証人 | 不要 |

| 返済方法 | 元利均等返済 |

GMOあおぞらネット銀行(あんしんワイド)

GMOあおぞらネット銀行(あんしんワイド)

金利低めの融資枠を得られるネット銀行のビジネスローン

GMOあおぞらネット銀行が提供している融資枠型ビジネスローンとして「あんしんワイド」があります。来店不要であり、ネット完結にてビジネスローンに申し込みできます。

ネット銀行系のビジネスローンであるため、利用するためには最初にGMOあおぞらネット銀行の口座開設が必要になります。その後、ビジネスローン(あんしんワイド)に申し込みましょう。

ビジネスローンへの申請では、創業直後や赤字企業であっても問題ありません。決算書や事業計画書の提出は不要だからです。また、GMOあおぞらネット銀行では担保・保証人も必要ありません。その代わり、「銀行口座の直近3か月分の入出金明細」を利用してビジネスローンの審査が行われます。

またGMOあおぞらネット銀行でビジネスローンを利用する場合、金利は0.9~18.0%となります。通常の銀行融資よりも金利は高めであるものの、一般的なビジネスローンほど高金利ではないため、お手頃なビジネスローンを利用したい場合に向いています。

| GMOあおぞらネット銀行 | |

| 対象 | 法人 |

| 年会費 | 無料 |

| 限度額 | 最大1,000万円 |

| 担保・保証人 | 不要 |

| 返済方法 | 毎月:借入残高の5%+利息 |

| 利率(実質年率) | 0.9~18.0% |

個人事業主や法人経営者で重要な事業者ローン

ビジネスローン(商工ローン)とは、その名の通りビジネスの場面で利用するローンになります。このとき事業者ローンとしては、「好きなときに借入して好きな金額を返済できる商品」だと考えるようにしましょう。

Web上や電話、ATMなどで気軽に借入でき、毎月の返済金額を自由に設定できるという特徴があります。そのため、非常に手軽な資金調達法だといえます。

個人向けのローンだと、事業用として利用できません。一方のビジネスローンだと、運転資金や設備投資などビジネス用として活用できるようになっています。

個人に比べて、自らビジネスをしている人だと廃業確率が高いです。そのため個人向けローンに比べると、ビジネスローンの種類は圧倒的に少ないです。ただ、少ないながらも事業用に融資サービスを提供しているビジネスローン会社が存在するのです。

<関連記事>

・中小企業の法人融資でビジネスローンを使う種類や仕組み、注意点

・個人事業主向けのビジネスローン・事業者ローンで資金調達するやり方

必要書類は少ない

このときビジネスローンの特徴として、審査書類が非常に少ないことがあげられます。具体的には、以下の通りです。

- 本人確認書類(運転免許証など)

- 決算書

決算書については、顧問税理士が作成しているはずなのでこれを送るだけです。また個人事業主だと決算書がないため確定申告書が必要書類になりますが、いずれにしてもこうした書類を送るだけとなります。

銀行や日本政策金融公庫による融資だと、事業計画書や詳細な資金繰り表などを作成し、提出しなければいけません。このような書類の作成だけでもかなりの時間がかかるため、そうした無駄な手間を省いて借入できるメリットがあります。

<関連記事>

・ビジネスローン申し込みの必要書類は?決算書や事業計画書は必要か

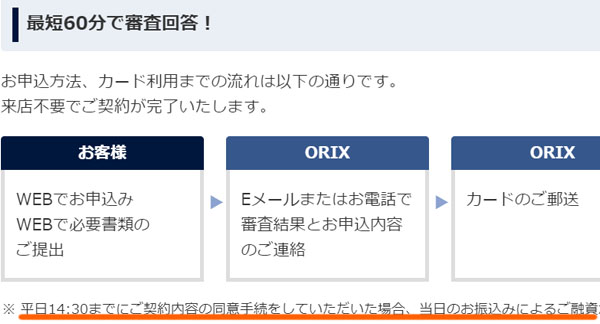

来店不要で即日でのスピード審査が可能

また、「来店不要にて即日でのスピード審査が可能」なことも大きな特徴になっています。そのため、いますぐ事業資金を調達したいと考えている経営者にとっても対応可能です。

このとき、Web上だけで審査が完結する場合だと即日融資も可能になっています。例えば、以下はビジネスローン会社の公式サイトにある文言です。

このように、平日14:30までに契約内容の同意をWeb上で行えば、すぐに融資してもらえます。朝に申し込みする必要はありますが、即日融資できるのです。また、夕方に申し込みをする場合であっても翌営業日には問題なく借入できます。

また郵送契約が必要なビジネスローンであっても、2~3日ほどで資金調達できる仕組みになっています。いずれにしても、素早く事業資金を得ることができます。

<関連記事>

・即日融資が可能なビジネスローンは?最短・来店不要のWeb申し込み!

審査基準は甘く、赤字決算・税金滞納でも問題ない

このとき、当然ながら審査基準は非常に低く(ゆるく)なっています。自己破産者などの金融ブラックだとさすがに審査に通過しませんが、それ以外であれば問題ないのです。

例えば事業者ローンの場合、決算書不要にしているビジネスローンもあります。前述の通り基本は決算書の提出が必要になるものの、そうした書類すら不要な業者があるのです。こうしたビジネスローンであれば、債務超過の会社でも審査に通ります。

また納税証明書の提出が不要なので、税金滞納・未納の状態でも審査に通ります。

少なくとも、いま現時点でクレジットカードを問題なく保有できている人であれば審査落ちになることはないと考えましょう。それだけ、誰でも審査に通過するようになっているのです。

<関連記事>

・審査の甘いビジネスローンは?落ちる条件や基準のゆるい会社を紹介

・税金滞納や遅延、未納の事業者がビジネスローンで納税資金を調達!

・ビジネスローンはブラックOK?債務整理・自己破産履歴の信用情報

無担保・無保証で融資される

さらには、事業者ローンは無担保・無保証となります。銀行融資の場合、不動産担保などを設定しなければいけません。このとき、第三者の連帯保証人を依頼する必要もあります。または、信用保証協会に加入することでようやく融資の審査が下りるようになります。

一方でビジネスローンの場合、こうした担保が不要になっています。また、第三者の連帯保証人を設定する必要がなく無保証です。

もちろん、経営者自身は連帯責任を負うことになります。これ自体は当然だといえますが、その他の担保や連帯保証人が不要なので手続きは非常に簡素になっています。

<関連記事>

・ビジネスローンは無担保で保証人なし!保証協会不要の資金調達

融資枠は多くないが複数もつのは可能

それでは、実際の融資枠はどのようになるかというと、銀行や日本政策金融公庫による融資に比べるとかなり少ないです。数千万円ほどの融資枠になることはなく、ビジネスローンの場合は数百万円ほどになります。

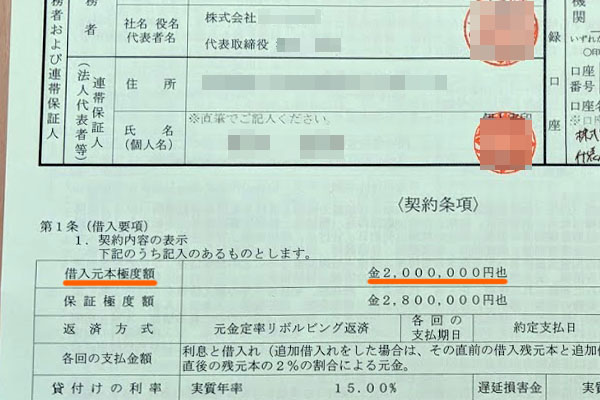

また初回利用の場合、最初の融資枠は少なめに設定されがちです。例えば私の場合、AGビジネスサポートに申し込みをして500万円の融資枠でお願いしてみました。しかし審査の結果、以下のように200万円の融資枠となりました。

このように、希望金額よりも少ない利用限度額になるのは普通です。返済実績を積めば融資枠が大きくなりますが、最初は200~300万円ほどの資金調達額だと考えたほうがいいです。

ただ、ビジネスローンを2枚持ちするのは特に問題ありません。実際、私も複数の事業者ローンを保有しています。

それぞれについて融資枠があるため、総額の利用限度額はそれなりに大きいです。個人事業主や法人経営者が複数のビジネスローンを持つのは普通なので、2枚持ちにすれば簡単に利用枠を増やせるようになります。

<関連記事>

・ビジネスローンの借入限度額・枠はいくら?総量規制対象外なのか解説

・複数のビジネスローンは可能?借り換えや2枚目申請する注意点

金利手数料は高く、つなぎ融資など一時的な利用が基本

ただ、手軽に借入できるビジネスローンですがデメリットもあります。その中でも最大のデメリットが金利手数料の高さです。利子が高額になってしまうのです。このとき、年利については利息制限法によって制限があり、利用枠100万円以上の場合は上限金利15%です。

銀行融資だと1~3%の年利となりますが、ビジネスローンでは上限金利15%が適用されるのは普通です。

しかし、これについてはビジネスローン会社によって方針が異なります。例えば私があるビジネスローンを契約したとき、以下のように年利10.8%となりました。

このように正しくビジネスローンを選べば、相場よりも低い利率にて借入できます。

ただ、それでも金利が高いのは変わりがありません。そのため、つなぎ融資で利用するなど一時的な利用に留めるようにしましょう。

<関連記事>

・ビジネスローンの金利相場や利率比較!安い手数料で借入は可能?

・運転資金・つなぎ融資をビジネスローンの使い道にするメリット

基本は銀行や日本政策金融公庫の融資を利用する

なお、当然ながら資金調達では銀行や日本政策金融公庫を利用するのが基本です。こうした金融機関のほうが圧倒的に低い利率にて融資をしてもらえるからです。

しかし、これら金融機関は「審査基準が(厳しい)」「融資実行まで1~2ヵ月ほどの期間がかかる」などのデメリットがあります。そのため、「金融機関からの融資が下りない」「銀行で資金調達するまでのつなぎ融資として利用する」などのとき、ビジネスローンが役立ちます。

または、面倒な手続きなしに100~200万円ほどを借入したいときもビジネスローン(商工ローン)が効果的です。

銀行や日本政策金融公庫に比べて、ビジネスローンの融資は性質がまったく異なります。そのため、金融機関による融資とビジネスローンをうまく使い分けるようにしましょう。

<関連記事>

・銀行融資・プロパー融資とビジネスローンの審査や金利の違い

・日本政策金融公庫とビジネスローンの違いや特徴を解説

ノンバンク系を利用するのが大原則

こうしたビジネスローンの特徴を理解したうえで活用しなければいけませんが、どのようなビジネスローンを利用すればいいのでしょうか。これについては、ノンバンク系の事業者ローンに申し込みするようにしましょう。

銀行系ビジネスローンは存在するものの「来店が必要」「納税証明書の提出が必須など、審査基準が高い」「発行まで時間がかかる」と良い点がまったくありません。そのため、銀行系ではないノンバンクのビジネスローンが最適です。

銀行のほうが知名度は大きいし安心度は高いです。しかし、ビジネスローンに限っていうと銀行系ビジネスローンを保有するメリットはありません。

<関連記事>

・ノンバンク系ビジネスローンの特徴・メリットやカードローンとの違い

返済方法は理解するべき

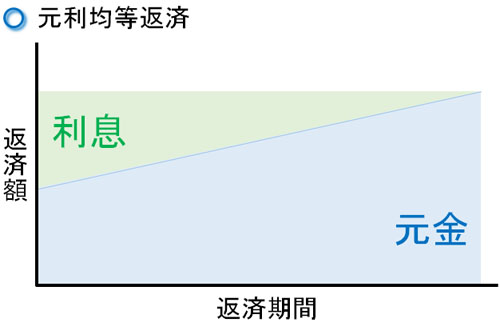

また、融資を受けた後は毎月きちんと返済していく必要があるため、返済方法は理解しておきましょう。このとき多くの場合、ビジネスローンでは元利均等返済という方法が採用されます。

元利均等返済では決まった金額を返済していきます。このとき、返済金額の中に利息が含まれるようになります。そのため長く返済すると利息部分が減り、素早く返済できるようになります。

ただ、中には「返済が進んでいくと、毎月の返済金額も少なくなる」という方式もあります。この場合だと返済金額が少なくなるのでキャッシュフローは良くなるものの、返済期間は長くなるので手数料総額が大きくなるというデメリットがあります。

また、同時に一括返済・増額返済が可能かどうかもチェックするといいです。ビジネスローンの中には増額返済できないこともあり、こうした使い勝手の悪い事業者ローンを利用してはいけません。

<関連記事>

・ビジネスローンはリボ払い!一括返済は?返済期間をシミュレーション

開業資金に利用できず、年齢制限がある

なお、非常に審査基準のゆるいビジネスローン(商工ローン)ですが、例外もあります。つまり、どうやっても申し込みできない人がいるのです。金融ブラックの人については既に説明しましたが、他にも以下のような人は審査で弾かれます。

- 業歴1年未満

- 未成年や70歳以上

ビジネスでは廃業確率が高く、これが創業時だとより失敗確率が高いです。そのため無担保・無保証で融資する事業者ローンでは、業歴1年以上が必須になっています。既に副業をしていたり、法人成りの場面だったりするケースなら問題ないですが、いずれにしても1年以上のビジネス実績が必要です。

また、未成年者は法律の関係で融資できません。70歳以上については、年齢の問題でいつ経営者が大病を患って働けなくなるか分からないため、リスク回避のために年齢制限があります。

こうした制限があることは事前に理解しておきましょう。

<関連記事>

・起業・創業時の開業資金にビジネスローンは利用できるのか

・ビジネスローンの年齢制限は?何歳から何歳まで資金調達可能か

不動産担保ローンという選択肢もある

なお、ビジネスローン(商工ローン)では不動産担保ローンという借入方法もあります。不動産担保ローンでは、敢えて保有する不動産を担保に差し出すことになります。

通常のビジネスローンとは異なり、不動産担保ローンだと以下のような特徴があります。

- 金利手数料が低い:年利3~9%ほど

- 融資枠が大きい(担保に入れる不動産価値によって利用枠が変わる)

- 通常のビジネスローン以上に審査が甘い

長期借入が前提となる不動産担保ローンですが、ビジネスローンよりも手数料が低く借入しやすくなっています。もちろん不動産を保有していないと利用できませんが、こうした借入方法も存在するのです。

<関連記事>

・不動産担保ローンのビジネスローンで借入し、資金調達するコツ

ビジネスローン(商工ローン)で払えないときの対処法

ちなみに、こうしたビジネスローン(商工ローン)を利用して返済するとき、場合によっては事業があまりうまく行かずお金を払えないときがあります。そうしたとき、どのように対処すればいいのでしょうか。

これについては、リスケジュール(リスケ)という方法があります。リスケとは、返済を一時的にストップする手法になります。リスケ中も利息支払いは発生しますが、元金を返す必要はなくなります。そうしてリスケを利用している間に事業の立て直しを図りましょう。

融資時のリスケ活用は普通です。そのためビジネスローン会社に対し何も連絡を取らないのではなく、払えないときは積極的に連絡しましょう。

また、本当に返済が無理なときは弁護士へ依頼します。このときは債務整理をすることで借金を減らしていきますが、払えないときの手順についても事前に理解しておきましょう。

<関連記事>

・ビジネスローンを払えない!リスケジュールは可能?取り立てはある?

個人事業主や法人経営者が資金繰りの改善を考えるとき、審査基準が甘く即日のスピード審査が可能な資金調達法がビジネスローンです。ただビジネスローンは種類が少なく、さらには効果的な事業者ローンとなると数が限られてしまいます。

しかし、中には「即日で借入できる」「最大1,000万円など高額融資が可能」「決算書なしで審査に通過する」「低い金利相場で借入できる」などの優れた特徴をもつビジネスローンが存在します。

こうした事業者ローンを活用すれば、問題なくキャッシュフローを良くできます。資金ショートが間近に迫っていたとしても、そうした状況を防ぐことができるのです。

そこで、以下のページではどのようなビジネスローンに申し込むべきかランキング形式でおすすめを紹介しています。「銀行融資の審査に通らない」「手軽に100~200万円ほど資金調達したい」「いますぐ資金が欲しい」という個人事業主・法人であれば、すぐに問題を解決できます。