世の中には飲食店を経営している人が非常にたくさんいます。個人事業主や法人に限らず、飲食店はどの街にもあります。

ただ、飲食業は大変な職種の一つです。社員やアルバイトの給料支払いがあり、さらには材料の仕入れをしなければならず、必然的に資金繰りが悪くなってしまうのです。そうしたとき、キャッシュフローを改善させるためにビジネスローンを考える経営者は多いです。

それでは、飲食店がビジネスローンを活用するときに注意するべき点として何があるのでしょうか。

資金調達により、資金繰りを改善させる方法はいくつもあります。その一つがビジネスローンであるため、「ビジネスローンを利用するとき、飲食店経営者が何を考えて資金繰りを良くしていけばいいのか」について解説していきます。

もくじ

運転資金の融資で困りやすい飲食店

飲食店といっても、その内容は多岐にわたります。以下のように、いろんな種類の飲食店が存在します。

- ラーメン

- 寿司

- 焼肉

- イタリアン

- カフェ

ただ、どの飲食店にも共通することとして、資金繰りが厳しくなりやすいことがあげられます。

飲食店であるため、基本的には現金商売です。もちろんお客さんによってはクレジットカード決済を選択することがあるものの、現金商売がメインであり、すぐにお金を受け取ることができます。

しかし、それと同時に出費も多くなりやすいです。社員やアルバイトへ給料支払いをしなければいけませんし、仕入れた食材が思うようにさばけず廃棄が多くなることもあります。そのため手持ち資金が枯渇しやすく、ここに設備投資が加わるとさらなる資金難に陥ります。

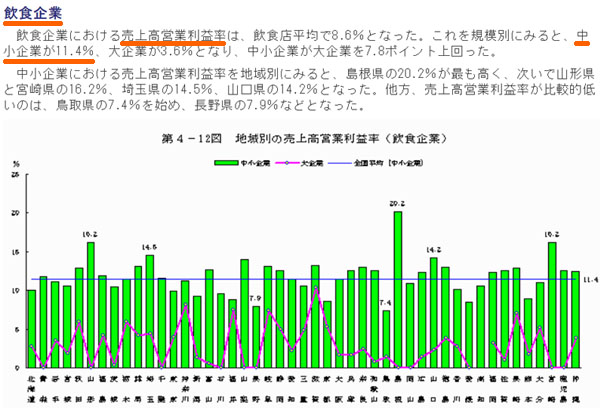

それだけでなく、広告を出すことによって出費が重なっていきます。このとき利益率が良好なら問題ないですが、経済産業省によると中小の飲食店は利益率が平均11.4%と非常に低いことが発表されています。

出典:売上高営業利益率(経済産業省)

そのため、飲食店にとって運転資金の融資を受けることで資金繰りを改善させることは重要です。ただ、銀行融資は審査が非常に厳しいです。そのため、ビジネスローンの活用を考えるようになります。

自己資金なしでも借入できるビジネスローン

銀行からの借入は厳しくても、無担保ですぐに融資を受けられる方法がビジネスローンになります。自己資金なしの状態であっても、ビジネスローンによって運転資金を得ればビジネスを継続させることができます。

ビジネスローンの場合、100~500万円ほどの融資が可能になります。こうしたお金を借入すれば、それだけで運転資金に余裕が出ます。

審査基準は高く(厳しく)なく、個人事業主や法人としてビジネスをしているのであれば、問題なく資金調達することができます。

・開業資金の融資は微妙

ただ、ビジネスローンを利用するとき運転資金としての利用は問題ないものの、開業資金での借入には利用することができません。

ビジネスローンの審査では決算書または確定申告書類などの提出が必要です。つまり、既にビジネスを開始している人が対象になります。

開業資金としての利用だと審査が下りないため、ビジネスローンは「既に1年以上はビジネスを継続している人」が対象になるのです。

キャッシュフロー改善の方法を実施する

ただ、ビジネスローンなのでそれなりに金利は高めに設定されています。銀行融資では審査が下りない人がビジネスローンを利用するため、当然ながらそれなりに利子が高くなるのです。

そのため、当然ながら利用しない方がいいです。特に飲食店経営では利益率が低いため、下手に利用すると利子だけで利益を食いつぶすようになります。

既に資金繰りが悪い状態でお金の支払が厳しいのであれば、一時的にビジネスローンを利用するのは意味があります。すぐに融資を受けることができるため、資金調達のスピードでいえば優れているのです。ただ、同時にキャッシュフロー改善法を実施することで、ビジネスローンの利用から脱却するといいです。

「飲食店を経営している個人事業主や法人が実施するべきキャッシュフローの改善」を実行に移すだけで資金繰りが良くなり、ビジネスローンから抜け出せます。

クレジットカード決済の見直し

それでは、どのようなポイントに着目して資金繰りの改善を実現すればいいのでしょうか。最初に考えるべきことがクレジットカード決済の見直しです。

店舗経営をしている場合、高確率で以下のようなカード決済端末を用意していると思います。

カード払いを導入すれば、現金を管理する必要がなく事業効率化にとって最適です。ただ、資金繰りの観点でいうと悪影響が大きく、クレジットカード払いだと2~3ヶ月後に入金となります。

そこで資金繰りが悪い場合、一時的にカード決済を停止するなどして、現金をたくさん保有できるように工夫しましょう。

もちろん、カード決済が無理だとお客さんにとっての利便性は低くなります。また高級レストランなどであれば、カード払いできて当たり前と考えているお客さんは多いです。ただ、ビジネスが破綻するよりは「故障している」など適当な理由をつけてでも現金商売の比率を多くしたほうがいいです。

電子マネーやQRコード決済を有効利用する

また、同じ支払いであってもクレジットカード決済だと翌々月払いなどになりますが、これが電子マネーやQRコード決済を用いた方法だと、最短で翌日払いが可能になることがあります。つまり、現金払いとほぼ同じようにすぐお金が入ってきます。

そのため、飲食店はクレジットカードだけに対応してはいけません。すぐにお金を入金できる電子マネーやQRコード決済を積極的に活用するようにしましょう。

以下のように、飲食店でも携帯電話を利用して決済できるようにしている店舗は多いです。

資金繰りが悪いとき、クレジットカード払いについては一時的に休止したとしても、こうした電子マネーやQRコードを利用した決済方法については休止する必要がありません。これらの支払方法でも経理の簡素化を実現でき、さらにはすぐにお金を手にできるというメリットがあります。

支払期日を後にしてもらう

他には、後払いできる支払いについては、可能な限りその支払いを後ろ倒しにするようにしましょう。例えば、いまの支払いを「月末締め、翌月末払い」に設定しているのであれば、「翌々月の月末に支払う」ように変更できればキャッシュフローが良くなります。

得意先に対して既に翌々月に支払うようにしている場合、支払いをそれ以上遅らせるのは難しいです。取引先との関係悪化につながります。ただ、「翌月払いを翌々月払いに変更する」などは一般的なので問題なく受け入れてくれます。

従業員やアルバイトの給料支払いを後ろにすることは現実的に不可能に近いです。それをすると社員やアルバイトのモチベーションが下がり、店舗運営を維持できなくなります。ただ、得意先への支払いであれば問題なく後ろにできます。

ビジネスローンで融資を受けるとともに、こうした交渉についても着手しましょう。当然、新規で取引をする業者については、最初から「翌々月末でお金を支払う」ように調整するといいです。

利益率の高い商品を押し出す

次に商品メニューを見直しましょう。多くの場合、飲食店ではすべてのメニューが並列的に記載されており、どの商品を注文してほしいのか明確ではありません。

そこで、おすすめ商品を記載しましょう。当然、このときは利益率の高い商品を押し出すようにします。利益金額が大きくなれば、当然ながらその分だけお金の流れは良くなります。

また、おすすめメニューのトップ3を掲載すれば、当然ながらそうした商品の注文が多くなります。そうなれば、特定の商品がメインで選ばれるので仕入れの数を予測しやすくなり、廃棄率が減少します。よけいなロスが出ず、無駄な仕入れがなくなるため、これも資金繰り改善に寄与します。

・商品数を減らしてもいい

このとき、同時に商品数を減らしても問題ありません。多くの飲食店は商品開発して、商品を増やそうとします。ただ、品数が増えればその分だけ仕入れを多くしなければいけません。

また、商品が注文されるかその日にならないと不明なので、売れるかどうか分からない中で仕入れを行い、結果としてロスが増えるようになります。

そこでキャッシュフローが悪いのであれば、売れない商品については思い切って商品メニューから削除するといいです。これだけでも、お金の流れがかなり良くなります。

資金ショートを起こして自分の飲食店を潰すよりも、経営内容を改善させるほうが先決です。そのためビジネスローンを活用するのを良い機会だと考え、利益の出る商品だけを残すといいです。

例えば、牛丼チェーンが売れているのは「牛丼だけ」を提供しているからです。特定の商品を売っているからお客さんに選ばれるのであり、よけいなものを売ってはいけません。これと同じように、必要なものだけを売るように考えるといいです。

補助金・助成金を有効利用する

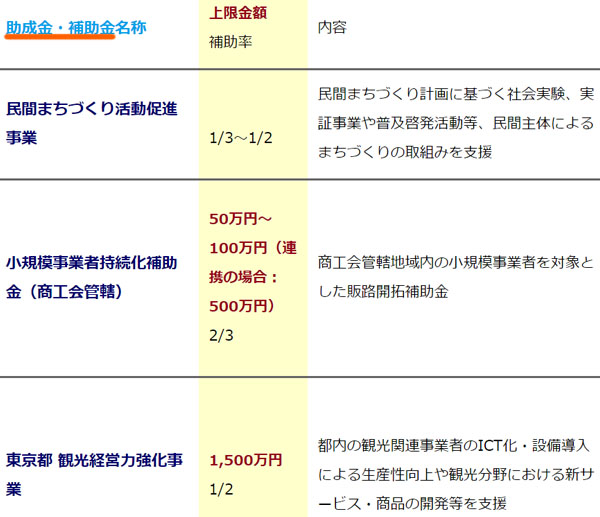

飲食店経営者であると、補助金や助成金を利用できることが多いです。その年によって内容は異なりますが、キャッシュレス化やIT化など補助金の内容はさまざまです。また、社員を雇うことで助成金を得られることも多いです。

銀行融資などの借入金とは異なり、補助金・助成金は返済する必要のないお金になります。

また補助金・助成金であれば、国が行うものがあれば、地方自治体が実施している細かいものまで非常に多くの種類があります。

こうしたものは行政書士・社労士などの専門家に依頼して実施することになり、成果報酬で仕事を受けてくれることも多いです。そのため、積極的に補助金・助成金を利用すれば資金繰りをかなり良くすることができます。

既に利用しているのであれば問題ないですが、試したことがない場合はすぐにでも利用するといいです。補助金・助成金は書類提出など労力がかかりますし、申込期限やタイミングもあるので資金調達には時間がかかるものの、早めに動くとキャッシュフローが良くなります。

飲食業は運転資金が重要になる

最初の設備投資に限らず、飲食業では運転資金に困るようになります。元々の利益率が低いにも関わらず、アルバイトの管理や材料の仕入れが発生するため、少しでも売上が乏しいとすぐに資金難に陥ってしまうのです。

そのため、基本的に現金商売ではあってもどのように資金調達し、ビジネスを継続させるのかを考えるのは重要です。

そうしたとき、銀行融資のような厳しい審査がなく、数日ほどで素早く資金調達できる手法がビジネスローン利用です。

ただ、利益率が低いため飲食店がビジネスローンを利用するにしても一時的なものに留めるようにしましょう。その他の資金調達法が存在するため、そうした方法を活用しながらキャッシュフローを良くするように仕向けるといいです。

個人事業主や法人経営者が資金繰りの改善を考えるとき、審査基準が甘く即日のスピード審査が可能な資金調達法がビジネスローンです。ただビジネスローンは種類が少なく、さらには効果的な事業者ローンとなると数が限られてしまいます。

しかし、中には「即日で借入できる」「最大1,000万円など高額融資が可能」「決算書なしで審査に通過する」「低い金利相場で借入できる」などの優れた特徴をもつビジネスローンが存在します。

こうした事業者ローンを活用すれば、問題なくキャッシュフローを良くできます。資金ショートが間近に迫っていたとしても、そうした状況を防ぐことができるのです。

そこで、以下のページではどのようなビジネスローンに申し込むべきかランキング形式でおすすめを紹介しています。「銀行融資の審査に通らない」「手軽に100~200万円ほど資金調達したい」「いますぐ資金が欲しい」という個人事業主・法人であれば、すぐに問題を解決できます。