通常であれば、資金調達によってキャッシュフローを改善するときは銀行融資に頼ります。ただ、銀行融資は審査が厳しく断られることが頻繁にありますし、資金注入を受けるにしても1~2ヵ月の期間はかかります。

そうしたとき、銀行に頼らない資金調達方法としてファクタリングやビジネスローンが知られています。どちらも審査基準が甘いことで知られており、即日や2~3日での資金調達が可能になります。

ただ、これらの資金調達方法がある中で個人事業主・法人経営者が疑問に思うことがあります。それは「結局のところ、どちらを利用するほうがいいのか」という疑問です。

これについては人によって違います。ファクタリングを選択する方がいいケースがあれば、ビジネスローンを利用するといいこともあります。そこで両者の違いを確認しながら、どちらを活用するべきなのかを解説していきます。

もくじ

サービス内容が大きく違うファクタリングとビジネスローン

事業資金を調達し、キャッシュフローを改善させるという意味ではファクタリングもビジネスローンも同じです。ただ、両者は仕組みがまったく異なります。

ファクタリングであれば、内容は売掛金の売買になります。特に借金をするわけではなく、売掛債権を早めに現金化する手法になります。

売掛金の売買であるため、当然ながら売掛債権を保有していなければファクタリングすることはできません。売掛金の中で早期現金化を行い、資金繰りを改善させる手法がファクタリングになります。

一方でビジネスローンだと、銀行融資と同じように借金になります。ノンバンク系(金融機関ではない民間会社)から借入し、融資を受けることになるのです。このときの利率は5~18%ほどになります。ただ、借金なので特に売掛金の有無は関係なく資金調達できます。

このように、仕組みがまったく異なるのでファクタリングとビジネスローンは完全に別物だと考えるようにしましょう。特徴が大きく違うため、両者のサービス内容を見極めたうえで資金調達しなければいけません。

ファクタリングに優れている点は何か

それでは、ビジネスローンに比べてファクタリングで優れている点としては何があるのでしょうか。これについては、以下のようなポイントが挙げられます。

- 審査基準が非常に低い

- 売掛金に応じて高額な資金調達が可能

- 銀行融資に影響がなく、決算書を良くできる

それぞれについて確認していきます。

審査基準が非常に低い

あらゆる事業資金の調達法の中でも、恐らく最も審査基準の低い方法がファクタリングです。金融ブラックの状態だったり、税金滞納があったりしても審査に通過するのがファクタリングです。

「銀行融資に比べて審査がゆるい」といわれるビジネスローンであっても、信用情報を重視します。そのため、過去に金融事故があってブラックリストに掲載されている人は審査落ちになります。もちろん、税金未納の状態でも審査に通りません。

ただ、売掛先の信用力が重視されるファクタリングは借金ではないため、たとえ税金未納の状態であっても問題ないのです。

もちろん、ファクタリングの審査であっても「あなた個人や会社も審査対象になる」ことには変わりありません。実際、審査のときはどの会社でも納税証明書のコピー(契約時は原本)の提示を要求されます。私も以下の通り、ファクタリングのときは納税証明書を示すようにしています。

税金滞納があると、国によって財産の差し押さえを受けるリスクがあります。そのため、ファクタリング審査のときに税金未納の状態だと審査状況が悪くなるのは間違いないです。これについては、過去の金融ブラックも同様です。債務超過であれば、あなたの会社の倒産リスクも見られます。

しかし、まったく受け付けてくれないビジネスローンとは違い、金融ブラックや税金滞納、債務超過の状態でも問題なくファクタリングしている個人事業主・法人経営者がたくさんいるほど、審査基準が低くなっているのが現状です。

売掛金に応じて高額な資金調達が可能

また、ビジネスローンでお金を借りるとはいっても金額には上限があります。特に初めて申請するビジネスカードローンの場合、100万円ほどが一般的です。高くても最初は200~300万円ほどの融資枠が一般的であり、それよりも高額の枠をいきなり利用しようと考えても審査落ちになります。

ビジネスローンで1,000万円などの枠があるのは確かですが、こうした限度額を利用するには既に数年ほど利用しており、滞りなく返済している実績がなければいけません。

それに対して、ファクタリングであれば数千万円・数億円レベルの資金調達も可能です。例えば、以下のファクタリング会社では最大3億円まで可能になっています。

売掛金以上の金額をファクタリングすることは無理ですが、売上が大きくそれなりに売掛債権が貯まっている場合、高額なお金を引っ張ってくることができます。そのため高額な資金調達がどうしても必要になった場合、ファクタリングを利用したほうが大きなお金を作れるようになります。

銀行融資に影響がなく、決算書を良くできる

さらにいうと、銀行融資への影響がないこともファクタリングの非常に大きなメリットだといえます。ファクタリングを利用したとしても、将来の銀行融資を受けるときに不利に働くことは特にありません。

ノンバンク系のビジネスローンを利用する場合、お金の返済が残っていると高確率で銀行融資ができなくなります。

銀行融資であれば、1~3%ほどの低い金利で資金調達できます。それにも関わらず、15%や18%などの金利手数料が必要となるビジネスローンを利用するのは、「他の銀行から融資が下りず、資金繰りに困って仕方なくノンバンク系のローンに手を出したのでは?」と思われてしまいます。

こうしたビジネスローンの利用は信用情報に掲載されるのですぐに判明します。そのため、ビジネスローンを返済していない状況で銀行融資を得るのは非常に難しくなります。

一方でファクタリングだと借金ではありません。将来受け取れる売掛債権を早めに売買しているだけなので銀行融資に影響はなく、同じ資金調達であっても将来の銀行融資を考えている場合はファクタリングが優れています。

・オフバランス化によって決算書が良くなる

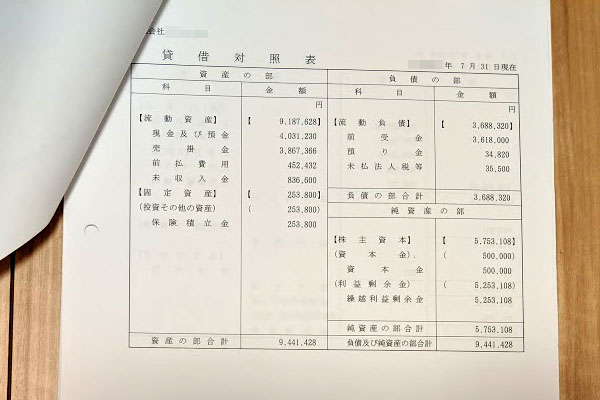

また、どちらかというとファクタリングを実施することによって決算書の内容を良くすることができます。売掛金を早めに現金化することで、貸借対照表(バランスシート)の内容を改善できるのです。

これを専門用語ではオフバランスといいます。貸借対照表をスリム化することで、ROA(総資産利益率)や自己資本比率の数字を良くできるため、銀行融資を受けやすくするためにファクタリングを活用する経営者もいるほどです。

このように考えると、ファクタリングが銀行融資に影響を与えることはほぼないのです。

ノンバンク系のビジネスローンのメリットもある

それではファクタリングと比べたとき、ビジネスローンのメリットには何があるのでしょうか。当然、ビジネスローンのほうが優れている点もあります。

これについては、主に以下のようなものがあります。

- 手数料が低くなる

- 売掛金がなくても問題ない

- 素早い資金調達に向いている

どのような内容になっているのかについて、以下で確認していきます。

手数料が低くなる

ファクタリングではなく、ビジネスローンを活用する最大のメリットは手数料だといえます。ビジネスローンのほうが大幅に手数料を少なくできるのです。

ビジネスローンの利率については、前述の通り5~18%です。ただ、基本的には15~18%の年利になります。

一方でファクタリングだと10~20%の手数料率となります。通常は15~20%の手数料率になると考えましょう。ただ、ファクタリングは年利ではありません。通常は2~3ヶ月後に回収する売掛債権のファクタリングを利用するため、年率に換算するとビジネスローンのほうが圧倒的に安くなるのです。

仮にファクタリング手数料が15%であり、3ヶ月後に売掛金が入ってくるとすると、年率60%になります。そのため、ビジネスローンのほうが手数料でいうと割安です。

もちろん、仕組みがまったく異なるので一概に比べることはできません。ただ、手数料相場で考えるとビジネスローンのほうが優れているといえます。

売掛金がなくても問題ない

高額な売掛金がある場合、数億円レベルでの事業資金調達も可能なファクタリングですが、売掛債権がなければ利用できないという大きな問題があります。そのため一般顧客相手に現金商売をしている会社だと売掛金がなく、ファクタリングを利用することはできません。

しかし、ビジネスローンは単なる借金なので特に売掛金の有無は関係ありません。審査に通過さえすれば、どのような業態であっても利用することができます。

ファクタリングで売掛金が必須というのは、メリットでもありデメリットでもあります。

ただ、一般顧客を相手にしている会社であっても、「クレジットカード決済による入金」「銀行振替による支払い」などは売掛金に該当します。こうした売上がある場合、一般顧客を相手にする商売であってもファクタリング可能です。

ただビジネスローンだとそうしたことを考える必要がなく、簡単にお金を引き出すことができます。

素早い資金調達に向いている

なお、ファクタリングとビジネスローンの両方とも即日や2~3日以内の資金調達が可能とはいっても、ファクタリングだと実際のところ即日で資金調達を実現するのは、ハードルが高いです。

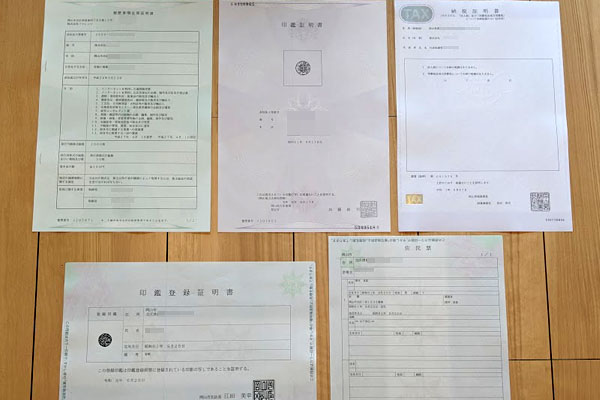

ファクタリングの場合、審査や契約のときに必要な書類がわりと多いです。具体的には、以下のような書類を集めなければいけません。

- 売掛金の発生要因:請求書、契約書、発注書など

- 銀行通帳のコピー3ヵ月分

- 決算書

- 登記簿謄本(履歴事項全部証明書)

- 法人の印鑑証明書

- 個人の印鑑証明書・住民票

- 納税証明書

こうした書類を送付し、審査を受けたうえでようやくお金が振り込まれます。また、基本的に契約は対面で行うので「あなたがファクタリング会社の事務所へ出向く」「ファクタリング会社の担当者に来てもらう」などが必要になります。そのため、即日融資は非常にハードルが高くなっています。

一方でビジネスローンの場合、本人確認書類や決算書などをWeb上でアップロードするだけとなります。あとは機械的に審査され、公的書類提出や対面での契約などは必要なく、手元にビジネスローンのカードが届いていない状態でも問題なく融資を受けることができます。

そのため資金調達のスピードで判断すると、ビジネスローンのほうが優れているといえます。

利用するときの検討方法

資金繰りを改善させるときの資金調達方法について、このようにそれぞれメリット・デメリットに違いがあります。そうしたとき、どのような基準で選ぶのがいいのでしょうか。それぞれの違いをまとめると以下のようになります。

| 項目 | ファクタリング | ビジネスローン |

| 売掛金 | 必須 | 不要 |

| 資金調達額 | 上限は数億円 | 上限1,000万円ほど |

| 審査基準 | 売掛先を重視 | ローン利用先を重視 |

| 手数料 | 10~20% | 5~18% |

| 返済回数 | 1回 | 複数回 |

| 銀行融資の影響 | ない | ある |

| 保証人 | 不要 | 不要 |

何を重視するのかは経営状況によって判断が異なります。このときおさらいにはなりますが、以下のように考えましょう。

・審査基準のゆるさ

審査の甘さからいうと、圧倒的にファクタリングのほうが低いです。金融ブラックや税金未納、債務超過であっても問題なく審査に通過するのがファクタリングの強みです。

・資金調達の金額

またビジネスローンを利用するとはいっても、最初は100~300万円ほどの限度額で申請するのが現実的です。一方でファクタリングだと、数千万円・数億円レベルの資金調達も可能です。

・銀行融資への影響が心配

他にもビジネスローンを利用している状態では、銀行融資に対して不利に働きます。そのため、銀行融資に影響のないファクタリングを選択するのが基本です。

・売掛金があるかどうか

ただ、売掛債権を保有することがファクタリングの絶対条件です。そのため、売掛金がない場合はビジネスローンへの申し込みを考えなければいけません。

・手数料を低く抑えたい

手数料も重要です。通常、ビジネスローンは15~18%ほどの利率になります。それに対して、年利で考えるとファクタリングははるかに高くなります。仕組みが違うので簡単には比べられないですが、手数料相場はビジネスローンのほうが低いです。

併用するのは問題ない

なお、当然ですがファクタリングとビジネスローンの両方を併用するのは問題ありません。2つを利用することは問題なく可能ですし、実際に個人事業主・法人経営者でファクタリングとビジネスローンを同時に利用しているケースはたくさんあります。

例えば、手数料相場の低いビジネスローンに申し込むことで限度額いっぱいまで借りることを考えます。ただ、「審査落ちが怖い」「より多くの資金調達が必要」などの理由がある場合、ファクタリングについても同時に申し込んでおくのです。

それぞれにメリットやデメリットがあるため、両方を利用すればそれらを補うことができるようになります。

資金調達を考えるとき、資金ショートを起こさないように複数の手法を利用できるように環境整備しておくことは重要です。そのため、どちらか一方だけに申し込むのではなく併用を検討しても問題ありません。

ファクタリングのおすすめ会社

ただ、実際に申し込むとはいってもどのようなサービスを利用すればいいのか見当がつきません。例えばファクタリングといっても、非常に多くの会社があります。当然、それぞれ特徴が異なります。

その中で利用する業者を選ばなければいけないものの、ファクタリングで最も重要なのは複数の会社へ依頼することです。

ファクタリング会社によって審査基準が異なるため、一社だけだと審査落ちになったときのショックが大きいです。また手数料相場は会社によってバラバラです。そのため、いくつもの会社に申し込まなければいけません。

このとき、ファクタリングでおすすめの会社は以下になります。

少額ファクタリング可能なアクセルファクター

多くのファクタリング会社では100万円以上の売掛金を取り扱います。ただ、アクセルファクターの場合は30~3,000万円の少額ファクタリングに特化しており、売掛債権の金額が大きくない場合であっても問題なく受け入れてくれます。

法人に限らず個人事業主でも利用でき、さらには小口債権に特化しているので即日融資などスピードも早いです。

ファクタリングによって素早く事業資金を調達したい場合、アクセルファクターが最適です。

大手で事務所が多いビートレーディング

大手のファクタリング会社で知られるのがビートレーディングです。大手であるため、事務所を東京や大阪、福岡と複数の地域に構えています。

ファクタリングは対面契約がほとんどであり、初回からの郵送契約は稀にしかありません。そうしたとき、多くのファクタリング会社は東京に事務所を構えるため、「東京まで出向く」「担当者にあなたの事務所まで来てもらう」ようになります。そうなると、交通費分だけ手数料総額が上乗せになります。

ただ、関西・西日本に住んでいる経営者がビートレーディングを利用すれば、東京まで足を運ぶ必要がなくなります。もちろん手数料は総額で考えないといけないのであいみつは必要ですが、このようにいくつもの事務所を保有することは強みになります。

ビジネスローン(ノンバンク)でおすすめのカード

これらのファクタリングを利用すると同時に、ノンバンク系のビジネスローンにも申し込むと効果的です。片方だけを利用しなくても、両方を活用することで資金調達できる幅が広がります。

それでは、どのようなビジネスカードローンが優れているのかというと、ビジネスローンも同様にカードごとにスペックが異なります。そのため、どのような特徴があるのか理解したうえで申し込まなければいけません。

このときおすすめのビジネスローンは以下です。

AGビジネスサポート

大手の消費者金融で知られるアイフル系列のビジネスローンがAGビジネスサポートです。事務者向けのビジネスローンとなっており、限度額は1,000万円です。ただ、初回の取引では限度額500万円が上限となっています。

注意点として、1年以上の事業実績がなければ申込みできません。個人事業主・法人として創業直後は利用できない欠点があるのです。

年利は借入金額によって変動し、3.10~18.0%となっています。返済はリボ払いのみのため、長期的な借入を利用したい人におすすめのビジネスローンです。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。