ビジネスを動かしている個人事業主や法人経営者にとって、資金繰りの問題は非常に重要です。どれだけ売上があっても、現金が手元にない状態だと支払いができず、資金ショートを起こして倒産するようになります。

この状態を回避するため、売掛金買取によって売掛債権を早期現金化する手法がファクタリングです。

しかし、売掛金買取を仕事とするファクタリング会社はいくつも存在します。それぞれ特徴があり、さらにはファクタリングにも種類もあるため、当サイトではどのようにファクタリングを実施すればいいのか解説しています。

ファクタリング会社おすすめランキング

当サイトが掲載しているファクタリング会社の中でも、特に人気のファクタリング会社をランキング形式で紹介します。

ファクタリング会社は種類が多いです。ただ、「少額の売掛金でも問題ないか」「手数料はどうか」「即日対応可能か」「事務所の場所はどこか」など特徴が異なります。その中で優れているファクタリング会社は以下になります。

スピード買取&少額ファクタリングに強みをもつ

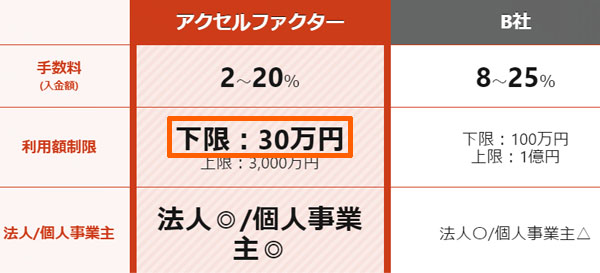

ファクタリング会社の中でも、少額売掛金の売買に強い会社がアクセルファクターです。30万円からの売掛金でも問題なく、1億円まで対応可能です。

少額案件に強いため、これによってスピード審査によって即日での資金調達であっても可能となっています。当然、審査基準が高いわけではなく個人事業主でも問題なく利用できます。

さらには、手数料は事前に総額をすべて教えてくれます。契約直前に無駄に金額が上昇することはなく、分かりやすい料金体系で非常に利用しやすくなっています。なお、アクセルファクターの事務所は東京ですが、出張契約や郵送契約にも対応しています。

| 事務所の場所 | 東京 |

| 営業日・時間 | 平日9:30~19:00 |

| 対応金額 | 30万~1億円 |

| 種類 | 2社間、3社間、医療・介護報酬など |

| 個人事業主 | 〇 |

土日対応可能な24時間365日営業の会社

通常、ファクタリング会社は平日のみ営業しています。ただ土日や祝日、さらには年末年始を含め24時間365日で事務所にスタッフが常駐し、対応してくれるのがえんナビです。当然、機械対応の音声ではなく人が対応します。

注意点として、審査は平日からになります。えんナビは即日審査も可能ですが、土日に常駐しているのは営業スタッフになるのです。ただ、それでも事前に審査書類を用意すれば、週明けすぐに審査してもらうことで素早く資金調達できます。

また審査基準が低く(ゆるく)、個人事業主でも利用できるファクタリング会社です。そのため、えんナビを活用することで確実な早期現金化が可能になります。

| 事務所の場所 | 東京 |

| 営業日・時間 | 24時間365日いつでも |

| 対応金額 | 30~5,000万円 |

| 種類 | 2社間、3社間、医療・介護報酬など |

| 個人事業主 | 〇 |

東京・大阪・福岡に事務所を構える大手会社

大手に属するファクタリング会社としてビートレーディングがあります。大手の特徴でもありますが、東京に限らず大阪や名古屋、福岡、仙台にも事務所があるため、関西や九州に住んでいる経営者も利用しやすくなっています。

また、大手なので高額な売掛金にも対応しており、対応金額は無制限です。

手数料の金額は普通であり、高くなく安くもありません。個人事業主にも対応しており、審査書類が非常に少ないファクタリング会社でもあります。

| 事務所の場所 | 東京、大阪、名古屋、福岡、仙台 |

| 営業日・時間 | 平日9:30~18:00 |

| 対応金額 | 無制限 |

| 種類 | 2社間、3社間、医療・介護報酬など |

| 個人事業主 | 〇 |

売掛金売買のメリットは資金繰りを改善できること

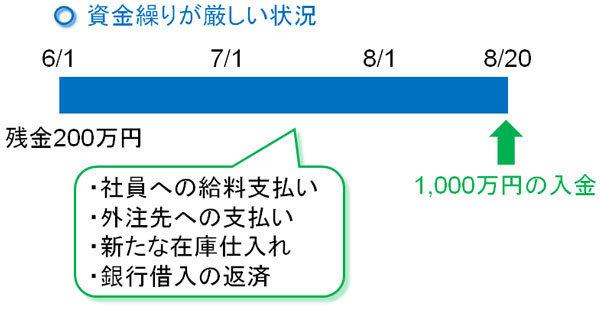

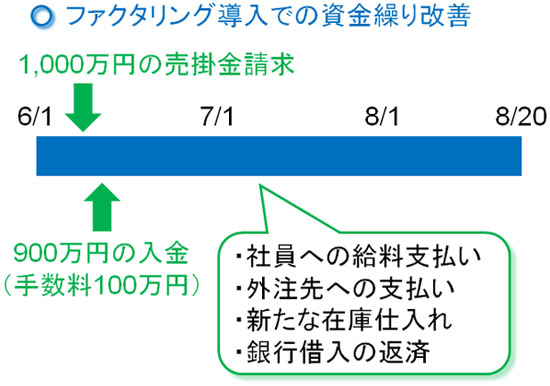

売掛金の売買をすることで、素早く資金調達する手法がファクタリングです。無駄に売上だけ多くても意味はなく、現金が振り込まれてようやくお金を使えるようになります。そのため、例えば1,000万円の売上があっても、残金200万円で入金まで約2ヵ月ある場合、資金繰りが非常に厳しくなります。

こうしたとき、ファクタリングが有効です。売掛金を買取してもらうことで、早めに現金化しておくのです。

例えば、売掛金1,000万円の手数料率が10%であれば、売買手数料は100万円です。差額の900万円が早めに入金されるため、結果としてキャッシュフローが良くなります。

このように資金繰りを改善するため、多くの個人事業主や法人経営者がファクタリングを実施します。

資金調達をしてキャッシュフローを改善することがファクタリングの一番の目的であり、それ以外にファクタリングを実施する意味はほぼありません。そのため、お金が枯渇しているときに活用するべき手法になります。

<関連記事>

・ファクタリングとは?企業間の売掛金売買を図解でわかりやすく解説

・ファクタリングで仕入・つなぎ融資の資金繰り・キャッシュフロー改善

・売掛金売買でファクタリングするメリットやデメリット・問題点

ファクタリングで理解するべき2社間と3社間

ただ、このときファクタリングには主に2種類があります。以下の2種類です。

- 2社間ファクタリング

- 3社間ファクタリング

厳密にいうと「国際ファクタリング」「保証ファクタリング」など、ファクタリングには他にも種類があります。ただ、世の中で実施されているファクタリングはほぼ2社間と3社間です。そのため、2社間と3社間だけを理解すれば問題ありません。

このうち、それぞれ以下のような特徴があります。

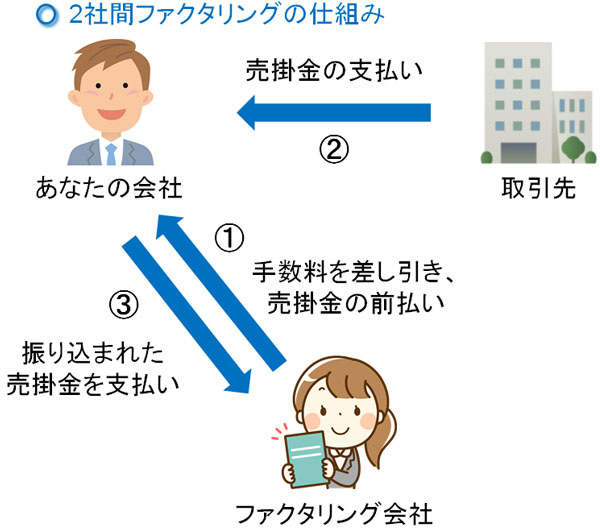

・2社間ファクタリング

「あなたの会社」「ファクタリング会社」の2社だけで契約を結ぶのが2社間ファクタリングです。2社だけの契約なので取引先に通知が行かず、非常に利用しやすいファクタリングになっています。

ただ、ファクタリング会社にとってはリスクが高くなるため、その分だけ売掛金買取の手数料は高くなります。

・3社間ファクタリング

一方で「あなたの会社」「ファクタリング会社」「取引先」の3社で契約する方法もあります。これが3社間ファクタリングです。

取引先を巻き込むことになるため、確実にファクタリングの事実が知られるようになります。ただ、その分だけ売掛金の売買手数料は低く(安く)なります。

<関連記事>

・2社間ファクタリング・3社間ファクタリングの手数料や流れ、違いとは

・ファクタリングは取引先にばれる?内容証明での債権譲渡通知連絡

医療関係の業者なら3社間が可能

得意先に知られずファクタリングできるため、世の中で実施されているファクタリング契約の大多数は2社間契約になります。

それでは、3社間契約を利用する場面はあるのでしょうか。これについては、医療関係の職種だと3社間ファクタリングがメインになります。売掛先が国の機関になるため、ファクタリングの事実が知られても困ることがないからです。

実際のところ、3社間ファクタリングでは「契約時、売掛先に同席してもらう」「売掛先に法人の印鑑証明書を取得してもらう」など、相手先にかなりの負担をかけます。

ただ、例えばクリニックがファクタリングする相手先は社保・国保などの支払い機関です。こうした公的機関であれば、面倒な依頼をするのは特に問題ありません。そのため、国の機関が売掛先の場合は問題なく3社間契約が可能です。

医療関係の個人事業主や法人の場合、公的機関が相手になるので3社間ファクタリングしやすいです。もちろん、一般企業でも相手先の承諾を得ることができれば問題なく3社間契約が可能です。

<関連記事>

・診療報酬の医療ファクタリングを病院・クリニックが利用する仕組み

・調剤報酬ファクタリングで調剤薬局が資金調達する仕組み

・介護報酬ファクタリングによる障害福祉サービスの仕組み・手数料

・鍼灸整骨院の療養費・保険請求をファクタリングする資金調達法

個人事業主でも利用できるメリット

また、一般的にファクタリングは法人を対象にしています。ただ、個人事業主・フリーランスであっても問題なく利用できます。

中には、法人しか利用できないファクタリング会社もあります。法人だと決算書があり、登記もされているため、審査をするときにあらゆる角度から調査することができます。ただ、個人事業主だとそうした審査ができません。

そのため個人事業主を不可としているケースはあるものの、個人事業主でも問題なく利用できるファクタリング会社はたくさんあるのです。

「法人に対する売掛金」を保有している人であれば、ファクタリング会社を利用することで問題なく売掛債権を用いた資金調達が可能です。

<関連記事>

・個人事業主・フリーランスの自営業におすすめなファクタリング活用法

即日や土日対応、少額買取など業者ごとに違いがある

ただ、ファクタリング会社にはいくつも種類があり、当然ながらそれぞれ違いがあります。そのため、事前にどのような特徴があるのか理解したうえで利用しなければいけません。

例えば、即日対応が可能かどうかは大きなポイントの一つです。資金調達を急ぐケースは多く、そうしたときに素早く事業資金を調達できるかどうかは重要なポイントになります。

また場合によっては、土日対応可能なケースもあります。24時間365日でスタッフが常駐し、対応してくれる会社を利用することでキャッシュフローの改善がスムーズになります。

他には、ファクタリング会社によっては少額案件であっても問題ないケースがあります。例えば、以下の会社は30万円以上の売掛金であれば問題なく対応できるようになっています。

ビジネスを動かす個人事業主や法人としては、必ずしも高額な売掛金を保有するわけではありません。そうしたとき、小口案件でも問題なく取り扱ってくれるファクタリング会社を利用すれば資金調達できます。

<関連記事>

・即日・スピード査定でファクタリングし、売掛金の前払いは可能か

・土日対応・24時間対応のファクタリングで即日現金化できる?

・少額ファクタリングは可能?10万円や30万円の小口金額の売掛金買取

審査基準は資金調達法の中でも最も低い

それでは、ファクタリングをするときの審査基準はどのようになっているのでしょうか。これについては、あらゆる資金調達法の中でも最も低く(ゆるく)なっています。

銀行融資については、審査基準が非常に高い(厳しい)ことで知られています。ただ、ノンバンク系のビジネスローンであっても債務超過や税金滞納している状態だと審査落ちになります。

一方のファクタリングについては、融資(借金)ではありません。そのため信用情報は関係なく、過去に自己破産をしたブラックの状態であっても利用できるようになっています。そのため、以下のような状態で大丈夫です。

- 赤字決算・債務超過の状態

- 法人設立直後

- 税金を滞納している

- 金融ブラックの状態

このように、通常の融資では絶対に審査落ちになる人であっても問題なくファクタリングできます。売掛金売買の場合、あなたの状態ではなく売掛先の状態が審査で最も重要になるからです。

ただ、当然ながら無条件で審査に通過するわけではありません。実際、ファクタリングでも審査があり、以下のように書類や資料の提出が必要になります。

その中でも、審査に出す請求書については以下の点に気を付けましょう。

- 法人に対する売掛金かどうか

- 「公式サイトがある」「店舗がある」など、売掛先のビジネス実態を把握できるか

- 売掛先から定期的な入金がある

まず、個人事業主に対する売掛金は確実に断られます。ファクタリングでは、法人に対する売掛債権でなければいけません。ただ法人であっても、ペーパーカンパニーではなくビジネスの実態があることが客観的に分かる必要があります。

また、新規取引ではなく過去に取引があり、継続的に入金している状態かどうかは重要です。そうでないと、「請求書を偽装して提示したのでは?」という疑念が晴れないからです。

そのため、「定期的な取引があってビジネスの実態がある法人の取引先」を売掛先として審査に出しましょう。そうすれば、問題なく審査に通過してファクタリングできるようになります。

<関連記事>

・ファクタリングの審査が通らない?審査基準や与信管理の調査法を解説

・ベンチャー企業がファクタリングし、投資する中小企業の資金調達法

必要書類を事前に理解する

ただ、「ファクタリングは意外と審査書類が多い」という特徴があります。当然、書類を用意しなければ契約することはできません。そこで、どのような書類が必要になるのか理解する必要があります。

これについては、本人確認書類(運転免許証など)や決算書、請求書などを提示するのは当然として、以下のようなものが必要になります。

- 通帳コピー

- 登記簿謄本(履歴事項全部証明書)

- 法人の印鑑証明書

- 個人の印鑑証明書・住民票

- 納税証明書

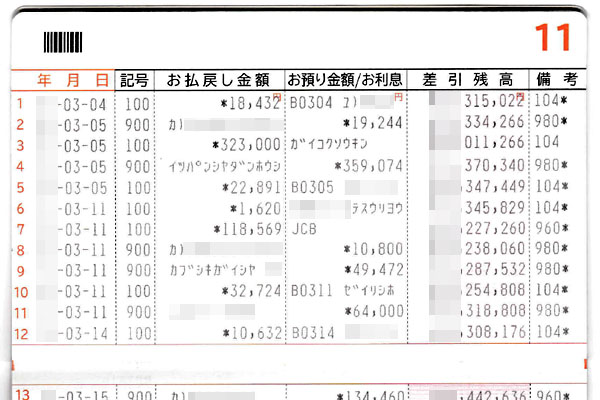

取引先との実績を確認するため、通帳コピーの提示は必須になります。私についても、ファクタリングしたときは以下のように通帳コピーを送付しました。

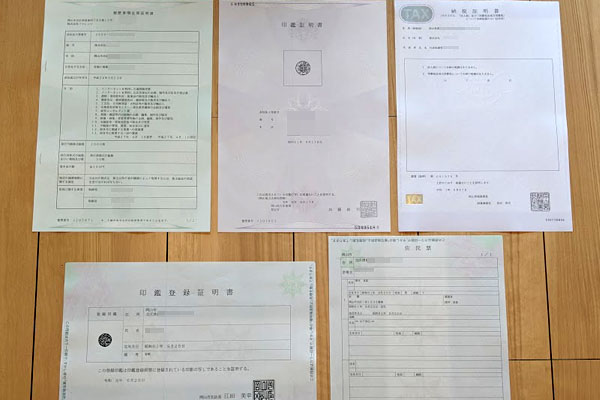

また、同時に公的書類も必要になります。契約するときは印鑑証明書が必須になるのは当然ですし、登記簿謄本なども複数枚、取り寄せなければいけません。

個人事業主の場合は必要書類が違ってくるものの、いずれにしても公的書類が何枚も必要になるのです。

こうした書類がなければ契約できない以上、早めに集めるようにしましょう。ファクタリング会社の審査に通過しても、書類がないために契約まで時間がかかる経営者もいるため、どのような公的書類を取得すればいいのか理解しておくといいです。

<関連記事>

・ファクタリングの必要書類は?決算書や請求書、申込書の種類

手数料と掛目を学び、資金調達する

このとき、ファクタリングでの手数料相場や掛目については理解しましょう。これらを学んでおくことで、どのようにキャッシュフローを改善させればいいのか分かるようになります。

まず、手数料率については以下のような相場になります。

- 2社間契約:10~20%

- 3社間契約:1~5%

ファクタリング会社の公式サイトには、「2社間で手数料5%~」などのように記載されていることがあります。ただ、こうしたことは確実にないと考えましょう。

これに加えて、ファクタリングでは登記費用や収入印紙など他の費用も加わります。こうした費用を含めた総額手数料がどれくらいになるのか、契約前に確認するといいです。

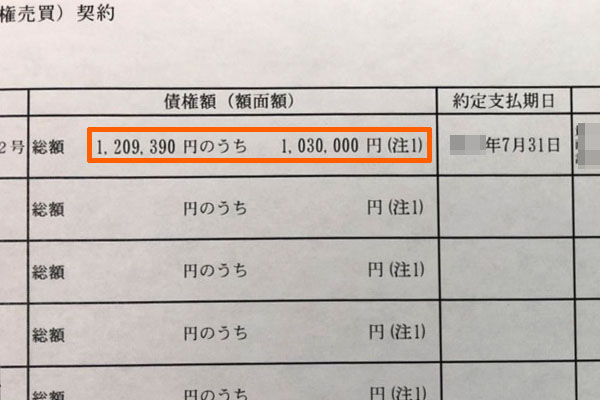

また、売掛金の売買では掛目というものが存在します。売掛金買取をするとき、請求書の満額を買取してもらうことはなく、額面よりも低い金額が買取対象になります。これが掛目であり、少ない金額が買取されると考えましょう。

例えば私が初めてファクタリングしたときであれば、約120万円の請求書を提示して、そのうち103万円が買取対象になりました。以下が実際の書類です。

売買手数料だけでなく、掛目まで考慮したうえで資金調達しなければいけません。掛目が低いと、意外と得られる事業資金の金額も低いことがあります。そのため、掛目まで考えたうえで「どれだけの金額の売掛金を売買するのか」を考えなければいけません。

<関連記事>

・ファクタリングの手数料レートは?値段・費用を年利換算で解説

・ファクタリングの掛目を理解し、与信限度額の基準を知る

契約の手順や流れはどうなるのか

当然、ファクタリング会社によって必要書類は違ってきます。そのため、ファクタリング会社の公式サイトから申し込みをして、何を用意すればいいのか電話にて早めに確認するといいです。

また、このときの契約は基本的に対面契約となります。つまり、「あなたがファクタリング会社に出向く」「ファクタリング会社の担当者があなたの事務所まで出向く」のどちらかになります。そのため、事前の日程調整が必要になります。

場合によっては郵送契約が可能なことはあるものの、基本的には対面が必要になると考えましょう。

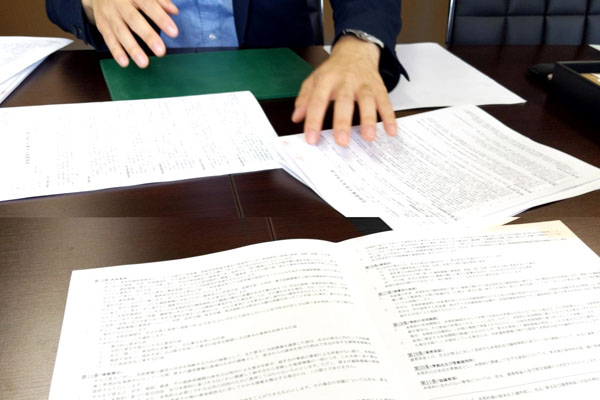

そうして契約するとき、必ず契約書にサインすることになります。その他の種類まで含めるとサインするべき書類は非常に多く、契約書の内容を詳細に確認している暇などありません。要点だけ説明され、次々とサインしていくことになります。

ただ、何の知識もなしに契約書へサインするのは危険です。そこで、契約時に聞くべきことや注意点を理解したうえで契約に臨むようにしましょう。

<関連記事>

・来店不要・非対面でファクタリング可能?出張査定の面談や郵送契約!

・ファクタリング契約書の記載項目や支払条件の注意点を解説

会計処理や税金について理解する

そうして売掛金の買取をしてもらったら、当然ながら仕訳を起こさなければいけません。このときの会計処理については、意外と簡単です。「売掛債権売却損」の勘定科目を使うだけです。

ファクタリング会社から入金されたときに売掛金を消すわけですが、例えば売掛金が100万円であり、売買手数料が5万円の場合は以下のような仕訳をすることになります。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 現金 | 950,000 | 売掛金 | 1,000,000 |

| 売上債権売却損 | 50,000 |

このような会計処理をするだけです。教科書的には少し違いますが、会計では実学のほうが重要です。できるだけ簡素化した経理処理を学ぶ必要があるため、こうした仕訳をすることになります。

なお、このときは同時に消費税など税金の取り扱いについても学んでおきましょう。ファクタリング取引は非課税であり、消費税を課税されません。そのため、ファクタリング手数料の中に消費税が含まれていないことを理解するのは重要です。

<関連記事>

・ファクタリングの会計処理!仕訳方法や勘定科目、財務諸表を解説

・ファクタリングは非課税売上?債権譲渡で重要な消費税の税金扱い

違法ではない?ファクタリング取引の実態

それでは、こうした売掛金の売買は違法ではないのでしょうか。実際のところ、年利換算するとファクタリングの金利(手数料)は非常に高いです。そのため、違法だと考える人もいます。

しかし、売掛金の売買自体は特に問題ありません。貸金業の適用は受けず、許可も必要ないので、ファクタリング自体は違法ではありません。

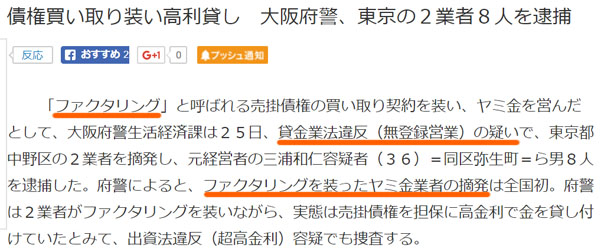

ただ、年利換算だと金利(手数料)が高くなるため、ファクタリング会社の中には「実際には闇金と同じことをしている」というケースもあります。実際、過去には偽装ファクタリングとして「ファクタリング会社を偽った闇金業者」が紛れていたことがあります。

以下は実際のニュースです。

当然、こうした闇金業者は避けなければいけません。そのため、どのような点に注意して売掛金の売買をすればいいのか理解することは重要です。

<関連記事>

・ファクタリングは違法・暴利で危ない?貸金業適用外の闇金リスク

・ファクタリングの遅延・分割払い!返せないときの踏み倒しは可能?

横領をすると得意先に通知が行く

なお、ファクタリングをするとはいっても不正は考えないようにしましょう。稀に横領する経営者がいるものの、これは犯罪になります。

どのようなときに横領が起こるかというと、以下のようなケースになります。

- 売掛金の使い込み

- 請求書の偽装・架空請求(売掛金の水増し)

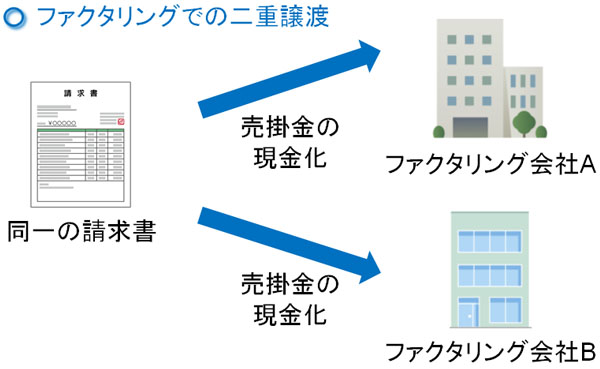

- 二重譲渡

2社間ファクタリングの場合、「売掛先から入金後、そのお金をファクタリング会社に送金する」というステップを踏みます。ただ、買取してもらった売掛金をファクタリング会社に返さず、使い込んでしまうことがあります。そうなると、お金を返せないことになります。

また、請求書の偽装や架空請求をするケースもあります。この場合も当然ながら、ファクタリング会社にお金を返すことができません。

他にも、二重譲渡もあります。一つの売掛金をいろんなファクタリング会社に譲渡する方法です。これによってもお金を返せません。

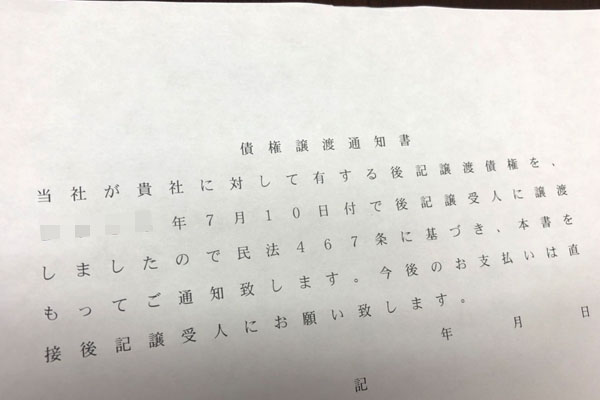

ただ、そうなると当然ながらファクタリング会社としては何とかして債権回収しようと試みます。具体的には、得意先(売掛先)に対して内容証明郵便で債権譲渡通知書が発送されます。

契約時、必ずサインする書類の一つが債権譲渡通知書です。以下は、私がファクタリング契約したときにサインした債権譲渡通知書の一部です。

ここに日付だけ記載すれば、いつでも発送できる状態になります。

問題なくファクタリング取引をする場合、この通知書の発送は当然ながら関係ありません。ただ、不正・横領すると債権譲渡通知が送られ、取引先とトラブルになります。そうして取引停止になり、今後のビジネスができなくなります。そのため、横領は考えないようにしましょう。

また、既に請求書偽装などの不正をしてしまった場合、早めに弁護士事務所へ相談する必要があります。そうしないと内容証明が送られてしまい、後で大変なことになります。

<関連記事>

・横領や請求書偽造のファクタリングトラブル!差押を防ぐ弁護士の活用

・ファクタリングでの債権譲渡登記・第三者対抗要件の二重譲渡防止とは

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。