個人が可能なあらゆる資金調達法の中でも、最も審査内容が激甘な手法として給料ファクタリングがあります。

ただ、そのように審査基準が非常にゆるくなっている給料ファクタリングであったとしても、場合によっては審査落ちになることがあります。申し込みをしても審査に通らないため、早期の現金入手が困難になってしまうのです。

それでは、どのようなときに審査に通らないのでしょうか。また、落ちたときはどのように対処すればいいのでしょうか。

給料ファクタリングの審査に通過するためには、当然ながら正しいやり方があります。そこで、給料ファクタリングの審査に通らない事態を避けるため、どう対処すればいいのか解説していきます。

もくじ

借りれないブラックな人も給料ファクタリングが可能

現金を個人が手にする方法として、給料ファクタリングが最も激甘であるのには理由があります。それは、お金を借りれないブラックな人であっても利用できるからです。

過去に自己破産などの債務整理をしていたり、クレジットカードで何度も支払い遅延があったりすると、ブラックリストに載ってしまいます。そうしてクレジットカードを作れなくなり、ローンを組むこともできなくなってしまいます。

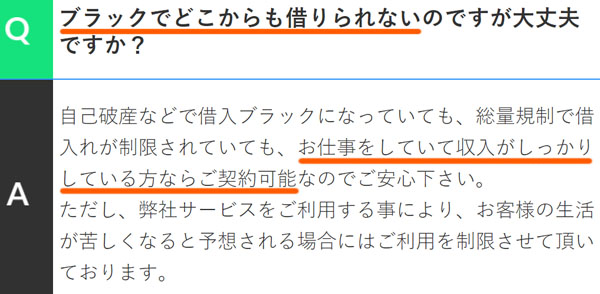

要は、借金が不可能になります。しかし、そうしたお金を借りれないブラックな人であっても問題ないのが給料ファクタリングです。これについては、以下のように給料ファクタリング会社の公式サイトにも明記されています。

給料ファクタリングは借金とは異なり、「給与債権(給料を受け取れる権利)の売買」を実施しているに過ぎません。そのため融資とは違い、結果としてお金を借りれない人でも利用できるほど審査基準が激甘になっているのです。

審査に通らない・断られた理由の多くは書類不備

それでは、なぜそれだけ審査の甘い給料ファクタリングにも関わらず、「審査で断られた」という人が現れるようになるのでしょうか。これについては、多くは審査書類に不備があるからになります。

ほとんどの給料ファクタリング会社では、審査のときに以下の書類が必要になります。

- 顔写真付きの本人確認書類

- 社会保険の保険証

- 預金通帳の明細コピー(またはネットバンキングのスクリーンショット)

顔写真付きの本人確認書類としては、運転免許証やマイナンバーカードなどが該当します。これについては、特に問題ないと思います。それに加えて、保険証と通帳を提出することでようやく審査に進めるようになります。

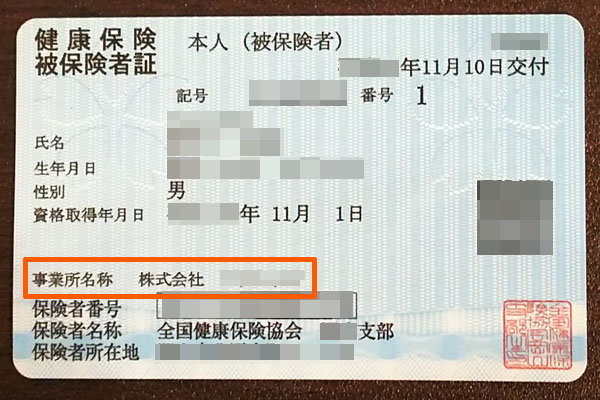

・社名入りの健康保険証

保険証というのは、社会保険の保険証になります。国民健康保険ではなく、社会保険の保険証でなければいけません。こうした社会保険の保険証であれば、以下のように保険証に社名が記載されるようになります。

法人の正社員であれば、全員がこうした保険証を保有しています。また派遣やパート・アルバイトであっても、勤務時間・日数が週30時間以上(フルタイムは週40時間)だと社会保険への加入義務があるため、保有しているはずです。そこで、こうした保険証を提示するようにしましょう。

社名入りの健康保険証を提示することで、あなたが確実に対象の企業で勤務しているという証明になります。

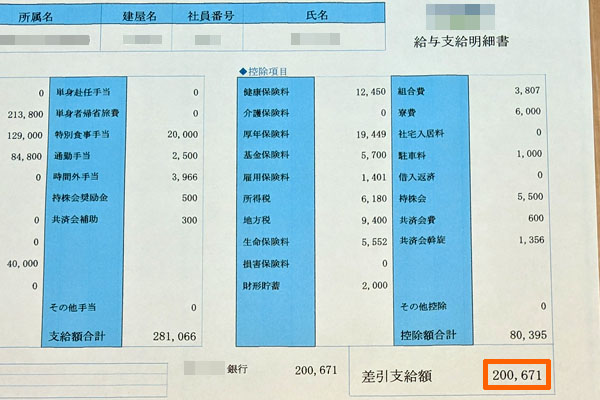

・通帳の明細コピーや給料明細

また、預金通帳の明細コピーやネットバンキングのスクリーンショットを見せることで、対象の会社から毎月の給料が振り込まれていることを提示できます。緊急事態でない限り、給料は毎月支払われます。そこで、給与債権が存在する証拠を提示するため、こうした預金通帳の明細コピーを出さなければいけません。

ただ場合によっては、こうした通帳の明細コピーを提出したくない人もいるでしょう。その場合は給料明細で代用できることもあります。以下のような書類を使うのです。

しかし、通帳やネットバンキングのスクリーンショット、給料明細すらない場合、審査落ちとなります。そのため、お金がきちんと振り込まれていることを証明できるようにしましょう。こうした基本的なポイントに注意するのが、審査落ちを防ぐコツになります。

勤務先の信用度合いは重要になる

ただ、こうした必要書類を集めたとしても、断られたという人もいます。どういうケースのとき、審査落ちになるのでしょうか。

これには、あなたの勤務先の信用度合が重要になります。給料ファクタリングの場合、ブラックな人でも可能ということから分かる通り、「あなた自身の信用情報に問題があるという理由で審査に落ちた」ことは起こりません。しかし、信用度の低い勤務先だと審査の目が厳しくなりやすいです。

例えば、あなたが公務員であったり大企業で勤務していたりする場合、勤務先の信用度としては申し分ないといえます。

一方でベンチャー企業に勤務している場合であれば、どうでしょうか。あなたが給料ファクタリングの審査担当者だとすると、「ベンチャーなので急に給料支払いがストップされるリスクが高い」とは考えないでしょうか。

こうした理由から、実際の審査ではあなたの勤務先を細かく確認されるようになります。審査に通りやすいかどうかというのは、どこで働いているのかが重要になるのです。

雇用形態や勤務年数は審査基準の指標となる

さらには、あなたの雇用形態についても重要になります。当然ですが、最も審査に通りやすいのは正社員です。毎月、決まった額の給料が振込されるため、「どれだけの手取り額なのか」を含めて把握しやすいのです。また急に病気になったとしても、有休消化などによって給料額を維持させることができます。

それに対して、派遣やパート・アルバイトではどうでしょうか。これらの人は時給換算であるため、自ら働かなければお金をもらえません。正社員のように、特に何も考えなくても決まった給料額が振り込まれるわけではないのです。

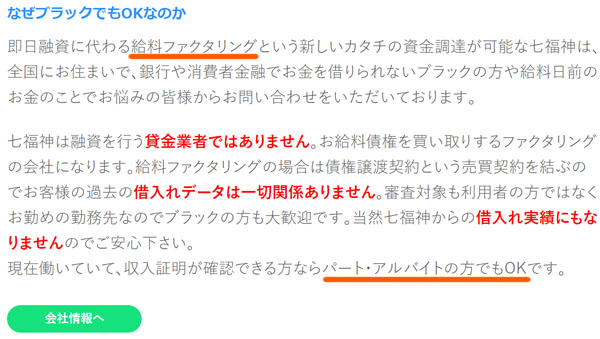

もちろん給料ファクタリング会社であっても、派遣やパート・アルバイトなどの非正規労働者を受けているケースがあります。例えば、以下の通りです。

ただ「非正規でも利用可能」とはいっても、正社員に比べると審査が通りにくいという事実は変わりません。審査に落ちた人については、やはり派遣やパート・アルバイトではどうしても人数が多くなってしまうのです。

・勤務してからの時間も重要

また同時に、どれだけの期間をその会社で勤務しているのかも重要になります。当然ながら、勤務年数が長いほど有利になります。例えば、以下のような人がいるとします。

- 勤務して1ヵ月目の人

- 勤務して3年目の人

この場合、明らかに「勤務して1ヵ月目の人」の人のほうが会社を辞める確率が高いといえます。

給料ファクタリングは「将来発生する給与債権の買取をするサービス」になります。そうしたとき、会社を辞める直前に給料ファクタリングを実施する人もいます。そうなると、本当は将来の給与債権が発生していないにも関わらず、給料ファクタリング会社としてはお金の振り込みを実行することになります。

ただこれを実行すると、お金を手にした個人としては、お金の返済原資がないので高確率で返済が滞るようになります。そのため会社を辞めない人に対して給料ファクタリングしたいと考えるわけですが、勤務して間もない場合は正社員であっても審査に落ちたという人がどうしても多くなります。

審査の甘い複数の会社へ申し込むべき

そのため激甘の審査とはいっても、審査落ちになるケースがあることは想定しなければいけません。それでは、このような場合に備えて、どのような対処をすればいいのでしょうか。これについては、審査のゆるい複数の業者へ申し込まなければいけません。

実際のところ、給料ファクタリング会社によって審査基準は異なります。細かい審査書類が違えば、審査での判断基準も異なります。これについては、実際にいくつもの業者に申し込んで審査を進めなければいけません。

そこで、複数の給料ファクタリング会社を利用するのは基本だと考えましょう。1社だけだと、審査に落ちたときにショックが大きいです。ただ複数に申し込んでおけば、そのうち1社にでも受かれば問題ありません。

さらにいうと、給料ファクタリング会社によって手数料が異なります。そうしたとき、複数社に申し込むのは「相見積もりをする」という意味も含まれています。給料ファクタリングの手数料はそれなりに高いため、相見積もりによって最も良い条件を提示してくれる業者と契約をするようにしましょう。

提出書類が多いと審査落ちを防げる

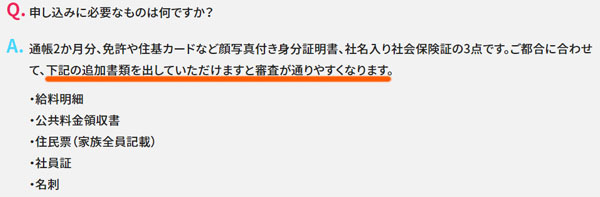

ちなみに、このとき提出書類を工夫するといいです。「本人確認書類」「保険証」「通帳の明細コピー」は必要最低限の審査書類であり、これに加えて他の追加書類を提出することで、より審査基準をゆるくすることができるからです。

具体的には、以下のような追加書類があると審査基準が甘くなります。

- 給料明細

- 公共料金の領収書

- 名刺

- 社員証

- 住民票(家族全員記載)

これについては、給料ファクタリング会社の公式サイトにも以下のように明記されています。

そのため審査で断られたという場合、他の給料ファクタリング会社に申し込むにしても、次回からはこれらの書類をできるだけ集めるようにするといいです。

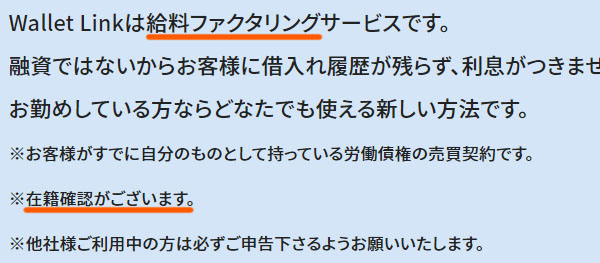

在籍確認ありだと審査に通りやすい

なお審査の通りやすさでいうと、在籍確認ありの給料ファクタチング会社だと審査がゆるい傾向にあります。その分だけリスクを軽減できるからです。

あなたが本当に所属先の会社で働いているのかについて、給料ファクタリング会社が確認するのが在籍確認になります。在籍確認では、得意先やクレジットカード会社を装って電話をかけてもらい、きちんとあなたが働いていることを確認します。

当然ですが、在籍確認を実施されてうれしい人はいません。そのため、ほとんどの人が在籍確認を嫌います。こうしたことから、給料ファクタリング会社としては在籍確認なしにしているケースもよくあります。

ただ在籍確認ありとしている業者のほうが、審査としては甘い(ゆるい)です。書類に不備がないことを確認でき、最後に在籍確認を実施するため、「在籍確認をパスした≒給料ファクタリングの審査に通過した」となります。

そのため審査に断られてしまったものの、どうしても給料ファクタリングを実施したい場合、在籍確認ありの業者の活用を検討しましょう。以下のように、在籍確認を必須にしている給料ファクタリング会社はいくつもあります。

給料ファクタリング業者としては、お金が飛ぶリスクが少ないと判断すれば審査通過の判断をします。そのため、在籍確認ありのほうが審査に通りやすいのです。

審査内容が激甘な会社

ブラックでお金を借りれない人であっても現金を手にできるほど劇甘な金融サービスが給料ファクタリングです。ただ、審査内容が甘くても審査落ちになるケースは存在します。その多くは書類不備ですが、ここまで記した通り必須書類を提出したとしても通らないこともあります。

当然ですが、審査基準や審査内容については、その詳細を明らかにしてくれません。そのため落ちた理由は不明であるものの、「追加書類をたくさん提出する」「在籍確認ありの会社を利用する」などによって対応するようにしましょう。

また、複数の給料ファクタリング業者へ申し込むのは必須です。そうすることで、ある1社で審査落ちとなっても問題なく、他で審査に受かればいいです。また、手数料について相見積もりを取ることも可能になります。

なお、これまでかつての給料ファクタリングについて解説してきました。かつてというのは、いまは「給料ファクタリングが違法(実質的に闇金と同じ)」と裁判でも判断され、給料ファクタリング業者がどこも廃業し、給料ファクタリングはできなくなっているからです。残っているのは、本当の意味での悪質な闇金業者だけです。

そのため給料ファクタリングは現在不可能ですが、「ブラックでも問題ない中小のキャッシング業者」なら利用することができます。これであれば、ブラックの人でもお金を手にできます。

過去に延滞事故などがあったとしても、いまの就労状況に関係なく、問題なく融資してくれる業者にローンセレクトがあります。ローンセレクトによって、個人ローン・キャッシングの一括申込が可能です。もちろん、非対面(来店なし)にて全国対応で実施してくれます。

正社員は当然として、派遣やパート・アルバイトであっても、働いているのであれば審査は問題ありません。在籍確認はなく、そうした条件をクリアしたら問題なく現金を手にすることができます。また、いま働いていない人であっても申込可能です。

| 融資額 | 1~200万円 |

| 審査書類 | 本人確認書類 |

| 在籍確認 | なし |

| エリア・来店 | 全国対応・非対面(来店不要) |

| パート・アルバイト | 融資可能 |