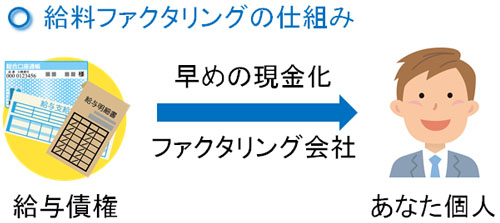

個人が給料前借りをするときに利用するのが給料ファクタリングです。勤務先の会社に給料前借りを申し出るのは無理でも、給料ファクタリング会社を利用すれば、問題なく早めに現金を手にすることができます。

こうした給与債権(給料をもらえる権利)の売買をするわけですが、必ず契約書を結ぶことになります。

そうしたとき、業者と契約を結ぶうえで気を付けるべきことはあるのでしょうか。また、事前に学んでおくべきことはあるのでしょうか。

ここでは給料ファクタリングで個人が業者と契約するとき、考えておくべきポイントを解説していきます。

もくじ

金銭消費貸借契約の融資・借金でなく、債権譲渡が給料買取

まず、給料ファクタリングの契約を結ぶときはどのような契約形態になるのでしょうか。これについては、債権譲渡契約になります。

要は、融資(借金)をするときのような金銭消費貸借契約ではありません。あなたが保有する給与債権を売買し、給料前借りをするのが給料ファクタリングです。要は、通常の売買を実施するのと同じだと考えるようにしましょう。

お金を支払って何かサービスを購入するわけですが、サービス対象が「給与債権の早期買取サービス」だったわけです。そのため金銭消費貸借契約書ではなく、債権譲渡契約書を給料ファクタリング会社と締結するようになります。

これが、給料ファクタリングを実施するときの契約書の基本的な考え方になります。

給料買取では2者間での契約となる

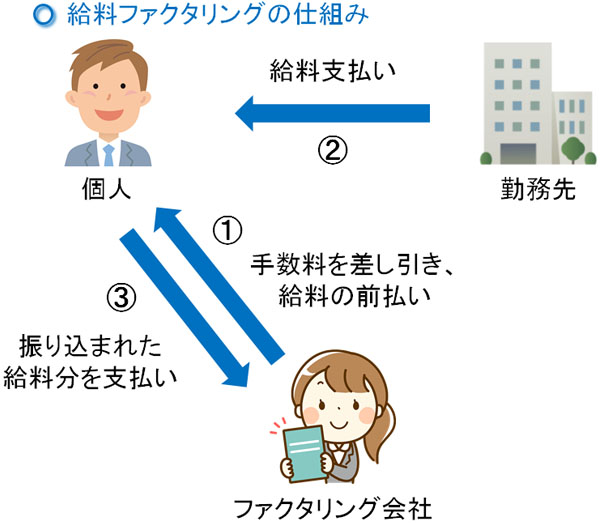

またこのとき、2者間での契約となります。つまり勤務先は関与せず、あなた個人と給料ファクタリング会社の2つだけで契約するしかありません。

給料というのは、「現金で」「直接に」支払うと労働基準法に明記されています。そのため勤務先はあなた以外に給料を支払う相手はおらず、給料買取を実施するとき、あなたの勤務先が契約に入る余地はゼロなのです。

そのため、給料ファクタリングの契約では債権譲渡契約(給与債権を給料ファクタリング会社へ譲渡するための契約)に限らず、業務委託に関する内容の契約も締結するようになります。

業務委託の内容とは、要は「あなたに給料が振り込まれたあと、早期買取した給与債権について、あなたが代わりとなって給料ファクタリング会社へ返済する」という内容になります。例えば5万円分の給与債権を早期買取してもらった場合、給料の振り込みがあったときに5万円を給料ファクタリング会社へ返すのです。

給料ファクタリングでの契約書では、こうした業務委託に関する内容が必ず記されるようになると理解しましょう。

法人契約と異なり、ネット上で電子契約書を結ぶ

こうした契約の締結について、給料ファクタリングではどこもネット完結になります。つまり、給料ファクタリング業者の事務所へ出向く必要はありません。

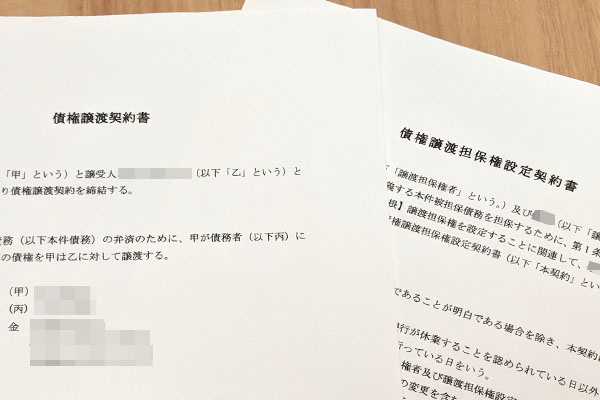

通常の法人ファクタリングだと、対面契約が必須です。このとき、以下のような契約書へサインすることになります。

しかし、個人ではそうした対面契約が一切不要になっています。オンライン上だけで電子契約を結ぶことになり、そのために全国どこに住んでいたとしても問題なく素早い資金調達が可能となります。

契約書の中身を理解するのは意味ない

ここまでが、個人が給料ファクタリングを利用するときの契約書のザックリとした内容になります。ただ、実際にネット上で電子契約を結ぶにしても、契約書の中身を個人が理解するのは意味がありません。

契約書は法律文書で記されています。そのため書かれていることは難解であり、個人が読んだとしても理解は難しいです。

事実、あなたがクレジットカードの作成やローン契約、賃貸マンションの部屋を契約するときなど、契約書の中身を読んだことはあるでしょうか。おそらく、内容を理解できずそのままいわれるままに契約書へサインしたのではないでしょうか。

結局のところ、同じように給料ファクタリングで契約を結ぶにしても内容を理解しないまま手続きを進めることになります。ただ、そうした中でも以下の部分については内容を確認するといいです。

手数料が正しい金額になっているかを確認する

契約書の中でも、最初に確認するべきポイントは手数料です。電子契約書には、必ず手数料について書かれています。例えば、以下のような感じです。

| 給与債権10万円を早期買取し、手数料2万円を差し引き、8万円を〇月〇日に甲(あなたのこと)の銀行口座へ振込する。 |

もちろん、契約書の記載方法は業者ごとにバラバラです。ただ、「事前に聞いていた内容と同一のことが記されているかどうか」は、契約前に確認してみるといいです。

口頭での口約束よりも、契約書の内容が優先されます。そのため金額が間違っていないかを確認し、事前に認識していた通りの契約を結ぶことは給料ファクタリングを実施するうえで最重要だといえます。

給料の支払日が返済日となる

また給料前借りをする立場だと、手数料の次に重要となるのが返済日です。「いつ給料ファクタリング業者へお金を返さなければいけないのか」について契約書からも把握するようにしましょう。

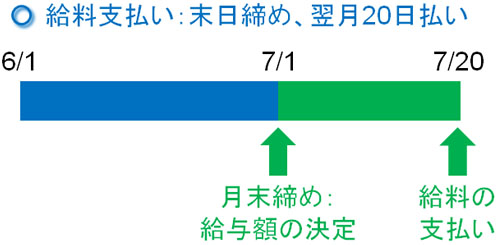

多くの場合、給料日にお金が支払われることで、その日のうちにお金を返すことになります。例えば「月末締め、翌20日払い」の給与サイクルとなっている場合、以下のように勤務先から給料が支払われます。

この場合だと、6月に給料買取をしてもらったのであれば、7月20日の給料支払い日に給料ファクタリング会社へお金を返すことになります。

メールまたは電話などで返済日については既に聞いていると思いますが、契約書でも確認するといいです。

会社の倒産で返済不要であることを把握する:ノンリコース契約

ただ中には、違法な契約内容になっていることがあります。給料ファクタリングとして給与債権の売買をしているはずなのに、実質的に中身が融資(借金)と同じになっているのです。そうした違法な契約書にサインしてはいけません。

これについて、よくある違法な契約書としては「あなたが勤務先の倒産リスクを含めて背負っている」などの記載があげられます。

仮に勤務先が倒産した場合、あなたは給料を受け取ることができません。これについては、誰でも理解できると思います。

そうしたとき給料ファクタリングによって給与債権の売買をしている場合、万が一にでも勤務先が倒産すれば、あなたは給料ファクタリング会社へお金を返す必要がないのが基本です。給与債権(給料をもらえる権利)は業者に移っているわけですが、勤務先が倒産したため、「業者は将来の給料を受け取る権利がない(=給料が振り込まれないため、あなたがお金を返す必要はない)」となるのです。

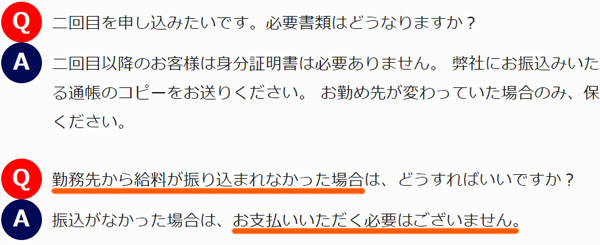

これを専門用語で「ノンリコースでの契約」といいますが、真っ当な運営をしている給料ファクタリング会社であれば以下のように記されています。

しかし悪徳業者によっては、勤務先の倒産などによって給料の支払いがなかったとしても、あなたがお金を返済しないといけない契約になっていることがあります。ただ、これは借金と同じ内容なので完全に違法です。

もちろん、契約書は法律文書で書かれているので「どこがノンリコースに該当するのか」を把握するのは難しいです。ただ、仮に契約を締結して勤務先が給料を払ってくれない場合でも、給料ファクタリング会社への返済義務はないことを理解しましょう。

遅延損害金・違約金は借金と同じなので違法

他にも違法な契約となっているケースがあります。この代表例として、遅延損害金や違約金があります。

融資であれば、返済が遅れることで遅延損害金を支払うのが基本です。遅延利息として、年利20%などの支払いを設定していることが多いです。

このとき給料ファクタリングの悪徳業者だと、同じように返済が遅れることで遅延損害金や違約金を要求してくることがあります。ただ、これは実質的に借金と同じなので違法です。

給与債権の買い取りである以上、例えば5万円の給与債権を早期買取してもらったのであれば、返済日が1ヶ月後だろうが半年後であろうが5万円を返すのが当然です。お金を上乗せして返す場合、「利息を付けて返済した」ことになるため、給料買取ではなく借金をしているといえます。

そのため、仮に契約書に遅延損害金や違約金に関する内容が記されていたとしても違法であり、そもそも無効だといえます。もちろん、要求されたとしてもお金を上乗せして返す必要はありません。

連帯保証人や担保も違法の契約となる

他にも違法な契約を要求してくる業者が存在し、代表例として連帯保証人や担保設定があります。融資などの借金であれば、連帯保証人の設定をしたり、不動産の担保を入れたりするのが普通です。

それに対して、給料ファクタリングはあくまでも給与債権の売買に過ぎません。当然ながら、借金ではないので連帯保証人や担保設定があるのはおかしいです。

そのため契約書の中に連帯保証人や担保について記されており、他の人が保証人となっていたり、不動産担保の設定が必要だったりする場合、違法な契約内容を指摘しなければいけません。削除に応じない場合、契約しないのが無難です。

また、仮に契約したとしても違法なので内容は無効になります。

ただ当然ですが、給料ファクタリングを実施したあなた自身については常にお金の返済義務があることは理解しましょう。

債権譲渡通知書は違法であり、無効となる

他にも微妙な内容になっている契約があります。これについては債権譲渡通知書があげられます。給料ファクタリングでの債権譲渡通知書とは、あなたの勤務先へ内容証明で書類を送り付けることで「給料の支払い先をあなたではなく、給料ファクタリング会社に変更して欲しい」と依頼するための書類です。

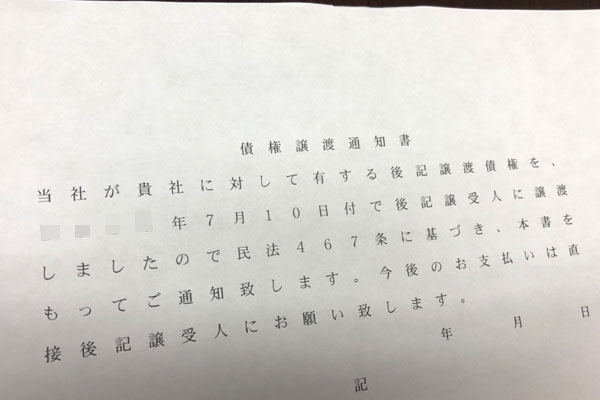

通常の法人ファクタリングであれば、債権譲渡通知書は大きな威力を発揮します。以下は実際に法人ファクタリングで利用される債権譲渡通知書になります。

ただ法人ファクタリングとは異なり、個人が行う給料ファクタリングについては、債権譲渡通知書は無効となります。

前述の通り、「給料は直接労働者に支払わなければいけない」と労働基準法に明記されています。これに違反することになるため、給料ファクタリングでの債権譲渡通知書はその存在自体が違法なのです。

そのため通常の契約書とは別に、債権譲渡通知書にサインさせようとする業者は微妙だといえます。

なお、これらを知らずに債権譲渡通知書へサインしてしまい、返済を遅らせて債権譲渡通知書が送られたとしても、無効なので無視すればいいです。勤務先の人事には「闇金に騙された」と伝え、無視してもらうようにしましょう。

内容が微妙な場合は契約しなければいい

ここまでのポイントを理解したうえで、オンライン上にて電子契約書にサインし、給料ファクタリングを実施するようにしましょう。

個人が契約する場合、実際のところ契約書の中身をじっくりと読んで確認する人はいません。ただ契約書は非常に重要であり、契約書に記されている通りに給料買取が実行されることになります。そこで、手数料や返済日などについては注意深く確認するといいです。

ただ悪徳業者の場合、契約内容が違法になっている場合があります。実質的に内容が借金と同じになっているのです。もし、そうした違法な内容になっていると気づいたら、最初から契約しないようにしましょう。また、仮に契約してしまったとしても中身は違法なので、それに従う必要はないことも理解しましょう。

法律文書となるため、契約書の理解はどうしても難しいです。ただポイントさえ理解すれば、給料ファクタリングの契約書で何に注意すればいいのか把握できます。そうしたうえで問題ない契約書にサインし、給料前借りを実行することを考えましょう。

なお、これまでかつての給料ファクタリングについて解説してきました。かつてというのは、いまは「給料ファクタリングが違法(実質的に闇金と同じ)」と裁判でも判断され、給料ファクタリング業者がどこも廃業し、給料ファクタリングはできなくなっているからです。残っているのは、本当の意味での悪質な闇金業者だけです。

そのため給料ファクタリングは現在不可能ですが、「ブラックでも問題ない中小のキャッシング業者」なら利用することができます。これであれば、ブラックの人でもお金を手にできます。

過去に延滞事故などがあったとしても、いまの就労状況に関係なく、問題なく融資してくれる業者にローンセレクトがあります。ローンセレクトによって、個人ローン・キャッシングの一括申込が可能です。もちろん、非対面(来店なし)にて全国対応で実施してくれます。

正社員は当然として、派遣やパート・アルバイトであっても、働いているのであれば審査は問題ありません。在籍確認はなく、そうした条件をクリアしたら問題なく現金を手にすることができます。また、いま働いていない人であっても申込可能です。

| 融資額 | 1~200万円 |

| 審査書類 | 本人確認書類 |

| 在籍確認 | なし |

| エリア・来店 | 全国対応・非対面(来店不要) |

| パート・アルバイト | 融資可能 |