世の中には、多くの会社員や公務員がいます。毎月の給料をもらえるのがサラリーマンなわけですが、こうした人たちが早めに現金を手にできる方法として給料ファクタリングがあります。

キャッシングやカードローンなどの借金とはまったく違った手法が給料ファクタリングです。融資(借金)とは異なる仕組みのため、企業の会社員や公務員が給料ファクタリングを活用するとき、多くのメリットがあります。

ただ、その一方でデメリットもあります。人によっては、給料ファクタリングを利用しないほうがいいこともあるのです。

そこでサラリーマンが給料ファクタリングを行うとき、メリットとデメリットの両方を知らなければいけません。そこで、「会社員や公務員などサラリーマンが、どのように考えて給料ファクタリングを実施すればいいのか」について解説していきます。

もくじ

キャッシング・カードローンは融資(借金)

個人が早めにお金を手にすることを考えたとき、最も有名なのはキャッシングやカードローンだといえます。非常に多くの人が利用し、ATMなどですぐに融資を受けることができます。

以下のような、コンビニATMでいつでも現金を引き出すことができるのです。

こうした融資のビジネスモデルは非常に単純です。あなたが借金をして、利息を付けて返済するだけになります。そのため特に難しいことはなく、借りた分だけ利子を加えて後で返すように注意さえしていれば問題ありません。

給料ファクタリングは給与債権の売買サービス

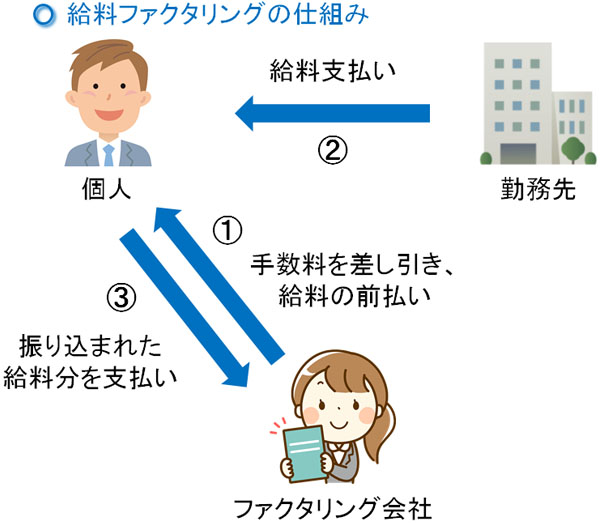

それに対して、給料ファクタリングの仕組みは少し複雑になります。借金としてお金を借りるのではなく、給与債権(給料をもらえる権利)を売買するのが給料ファクタリングになります。

働いている人であれば、全員が給料を受け取れる権利が発生します。ただ、すぐに給料をもらえるわけではありません。1ヵ月ほどのタイムラグが発生して、後から振り込みされるようになります。

そうしたとき給与債権を給料ファクタリング会社に買取してもらい、タイムラグなしに早めにお金を振り込んでもらえる仕組みが給料ファクタリングになっています。借金ではなく、「将来にお金を受け取る権利」について売買をしているにすぎません。

商品やサービスを売買するのと同じように、その対象が給与債権になっただけです。給料ファクタリングというのは、商品の売買と考え方は同じなのです。これが、給料ファクタリングが融資ではない理由です。

このとき、ザックリとした流れは以下になります。

- 給与債権額から手数料を差し引き、給料ファクタリング会社からお金が支払われる

- 約1ヶ月後、勤務先から給料が支払われる

- 振り込まれた給料をファクタリング会社へ返す

給与債権の売買によって早めに現金化した給料分については、給料ファクタリング会社のものになります。そのため、勤務先から振り込まれた給料(給料ファクタリング会社のもの)については、給料ファクタリング会社へ返すことになります。

このように融資(借金)に比べると、少し構造が複雑になっています。ただ、こうした手法によって企業の会社員や公務員は給料ファクタリングを利用し、給料日より早めの現金化が可能になります。

多くのメリットが給料ファクタリングに存在する

このとき、融資とは異なる給料ファクタリングならではのメリットが存在します。その中でも、主なものとしては以下があります。

- 個人信用情報に掲載されない

- ブラックでも利用できる

- 万が一、勤務先の会社が倒産しても返済は不要

それぞれ、どのようになっているのかについて解説していきます。

個人信用情報に掲載されない

個人の借金ではなく給料ファクタリングを選ぶ大きな理由の一つとして、個人信用情報に掲載されないことがあげられます。

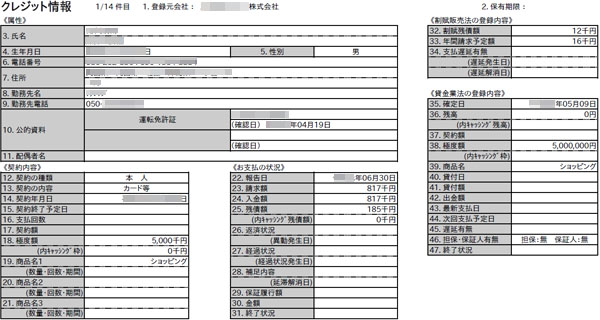

あなた個人がクレジットカードを作ったり、カードローンを利用したりすると、すべて個人信用情報として記録が残るようになります。ここには「いま現在でどれだけの借金があるのか」「毎月の返済額はいくらか」などを含め、すべての記録が詳細に記されるようになります。

例えば、以下は実際の個人の信用情報になります。

そのためキャッシングやカードローンを利用すると、過去の借金歴を含めてすべて残ることになります。こうした理由から、場合によっては将来に住宅ローンなどを組むときに不利になる可能性があります。

一方で給料ファクタリングは売買サービスであり、こうした個人信用情報については無関係です。そのため、個人信用情報に傷を付けたくない人の場合、給料ファクタリングを利用するケースが多いです。

ブラックでも利用できる

また会社員の場合、中には金融ブラックの人もいます。分かりやすいのは、自己破産など債務整理をしているサラリーマンになります。こうした会社員や公務員だとブラックと呼ばれ、新規でクレジットカードを作ることができません。当然、ブラックだと借金は確実にできません。

なお債務整理をしていなかったとしても、以下のような人だとブラックになります。

- 61日以上の支払い遅延があった

- クレジットカードの強制解約があった

- カードやローンの代位弁済(保証会社に代わりに支払ってもらうこと)があった

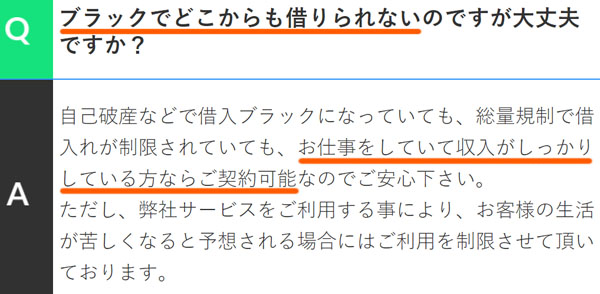

一方で給料ファクタリングの場合、前述の通り借金ではないため個人信用情報は関係ありません。つまり審査のとき、個人信用は関与しないのです。そのため給料ファクタリングでは、金融ブラックのサラリーマンでも問題なく利用できます。

これについては、以下のように給料ファクタリング会社の公式サイトにも明記されています。

給料ファクタリングというのは、働いている人であればすべての人で利用できるようになっています。これには、ブラックの人についても含まれます。

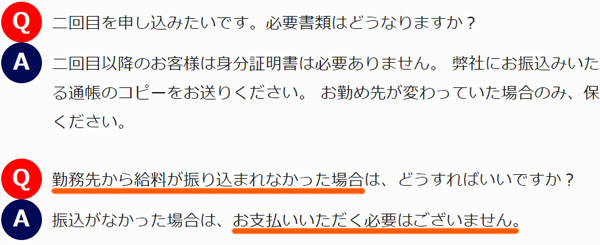

万が一、会社が倒産しても返済は不要:ノンリコースの制度

さらに給料ファクタリングだと、万が一に勤務先の会社が倒産したとしても「ファクタリング会社への返済は不要」となっています。

公務員だと会社が潰れることは100%の確率でないですが、会社員の場合は会社が倒産することが考えられます。そうしたとき、サラリーマンとしては「頑張って働いた分の給料が振り込まれない」という事態が普通です。会社が倒産して存在しなくなっているからです。

そうしたとき、給料ファクタリングを利用していれば「あなたの会社が倒産したとしても、給料ファクタリング会社から先払いされていた給料分については返済する必要がない」ことになります。これを専門用語で「ノンリコース」といいます。給料ファクタリング会社の公式サイトでも、以下のような記載があるのは普通です。

給与債権の売買をした場合、給料を受け取る権利は給料ファクタリング会社へ移ることになります。そのためあなたの会社が倒産した場合、給料ファクタリング会社としては単に「倒産によってお金を受け取る権利が消失した」となります。そのため、会社の倒産時にあなたが給料ファクタリング会社へお金を返す義務はないのです。

こうしたことも、融資(借金)とはシステムがまったく異なるといえます。借金はあくまでもお金を借りているだけなので、あなたの会社が倒産しようがお金は返さなければいけません。ただ、給料ファクタリングではそうしたことがありません。

給料ファクタリングのデメリットも存在する

それに対して、サラリーマンが給料ファクタリングをするときのデメリットも存在します。キャッシングやカードローンなどに比べて、明らかに劣っている部分があるのです。そのため、よく考えて給料ファクタリングを利用しなければいけません。

このとき、いわゆる借金と給料ファクタリングを比較したとき、給料ファクタリングのデメリットとしては以下があります。

- 毎月の手取り額以上は現金化できない

- 手数料が高くなる

- 即日融資のスピードは借金のほうが早い

- パート・アルバイトだと審査が厳しくなる

それぞれのデメリットについて解説していきます。

毎月の手取り以上は現金化できない

給料ファクタリングによって現金を手にする場合、現金化できる上限金額は決まっています。それは、毎月の手取り額になります。

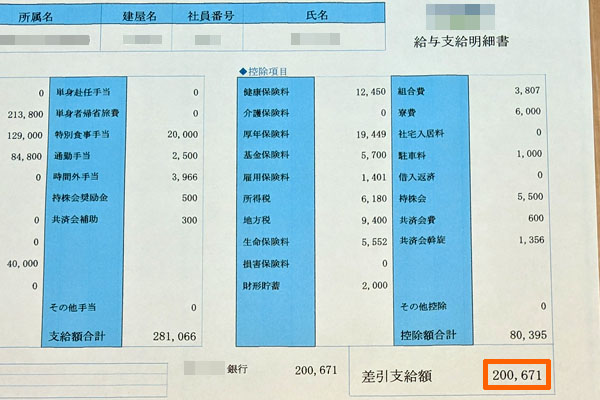

給与債権を早めにお金に変えるのが給料ファクタリングです。そのため企業の会社員や公務員として働いている人が手取りで受け取る給料額以上の現金化は不可能になっています。例えば私の場合であれば、以下が実際の給料明細になります。

税金や家賃(社宅費用)などを差し引かれ、20万671円が手取り金額であると分かります。人によって手取り額は大きく異なりますが、私の場合は20万円を超えて給料ファクタリングを活用するのは不可能になっています。

また給料ファクタリングでは、手取り額の満額を買取してくれることはありません。例えば正社員であれば、「手取り額の7~8割が買取上限になる」ように設定されます。例えば手取りが月20万円の場合、「14~16万円」が7~8割に該当します。こうした金額が買取の限度額となるのです。

ここに手数料が差し引かれて早期現金化されるため、思ったほど高額なお金を手にすることはできないと考えましょう。

・キャッシングやカードローンは年収の3分の1まで

ちなみにカードローンなどの借金であれば、法律によって「年収の3分の1まで借りられる」ようになっています。これを総量規制といいますが、そのために高額な融資であっても可能になっています。

お金を手にできる金額だけを考える場合、給料ファクタリングよりも借金のほうが優れているといえます。

手数料が高くなる

また給料ファクタリングのデメリットとして、手数料の高さがあります。手数料率だけを比べると、キャッシングなどに頼ったほうが大幅に手数料率を抑えられるようになります。

貸金業法や利息制限法などにより、カードローンなどによって借金をしたときの金利については上限が決められています。このときの上限は年利15~18%です(場合によっては年利20%)。

それに対して、給料ファクタリングではどれくらいの手数料率になるのでしょうか。これについては、給料ファクタリングだと正社員では10~20%になります。

重要なのは、「年利換算したときの手数料率」です。カードローンだと、法律によって年利上限は前述の通り15~18%と決められています。ただ給料ファクタリングの場合、「1ヵ月先に振り込まれる給料の早期現金化で手数料率が10~20%ほど」になります。

そのため、仮に手数料率10%だとすると、年利換算すると「10%(1ヵ月間での手数料率) × 12ヵ月 = 120%」となります。これが、給料ファクタリングで手数料が非常に高くなる理由です。

・手数料は借金のほうが安い

それでは、仮にサラリーマンが10万円をすぐに欲しいと考えるようにしましょう。このお金については、1ヶ月後に返済するとします。つまり、お金を借りる期間は1ヵ月だけです。その場合、カードローンで年利18%の場合、支払う利子(手数料)は以下のようになります。

- 10万円 × 18%(金利) ÷ 12ヵ月 = 1,500円

一方で給料ファクタリングだと、これよりも手数料は高くなります。手数料率10%であれば、以下のようになります。

- 10万円 × 10%(手数料率) = 1万円

このようにキャッシング・カードローンに比べて明らかに給料ファクタリングのほうが手数料は高額です。給料ファクタリングは個人信用情報に載らず、ブラックでも利用できるメリットがあるものの、手数料はかなり割高になるのです。

即日現金化のスピードは借金のほうが早い

またお金を得るためのスピードについても、借金に比べると給料ファクタリングは劣ってしまいます。

カードローンを含め通常の借金だと、個人信用に問題がないという条件は必要ですが、申し込みをして1時間ほどすれば審査に通過して融資を受けることができます。即日に審査が下り、あとは振り込みやATMでのお金の引き出しをするだけです。

一方で給料ファクタリングの場合、審査書類の提出で「保険証の提示が必要」「預金通帳のコピーを提出する」など用意するべき書類が多くなります。

また場合によっては、給料明細や名刺などその他の書類の提出を求められることもあります。審査という観点でいうと、給料ファクタリングのほうが面倒ですし時間がかかります。

さらには、給料ファクタリング業者によっては勤務先への在籍確認があり、より審査に時間を取られます。これに加えて、ネット上で電子契約書にサインしなければいけません。

しかも、給料ファクタリングでは当日中の振り込みにタイムリミットを設けていることがほとんどです。例えば、以下の業者では15:00までに給料ファクタリングの契約をした人であれば即日振込が可能だと記されています。

ただキャッシングなどの借金であれば、審査が下りたと同時にすぐ現金を手にできます。面倒な作業は必要なく、その場で借金できるため、お金を手にできるスピードという意味でも給料ファクタリングはデメリットがあるといえます。

派遣やパート・アルバイトだと審査が厳しくなる

なおブラックでも利用でき、非常に審査基準が低い(ゆるい)のは本当ですが、給料ファクタリングは正社員が主に利用します。そのため会社の正社員や公務員だと、ほぼ確実に審査に受かります。これは、毎月の給与額がほぼ決まっていますし、辞めない限りは給料が入り続けるようになるからです。

ただ同じサラリーマンであっても、派遣となると審査基準が厳しくなります。正社員に比べて信用度が低くなりますし、時給計算によって働いた分だけの支給になります。正社員のように、決まった給与額ではないのです。

また会社員(派遣会社に勤務している人も含む)とは異なってしまいますが、これがパート・アルバイトとなると審査の目は一段と厳しくなります。

企業の正社員や公務員だと関係ないですが、派遣やパート・アルバイトなどの非正規になると、その分だけ給料ファクタリングの審査基準が高く(厳しく)なってしまうことはデメリットとして理解しましょう。

いわゆる借金であれば、無職であっても問題なく審査に通過します。ただ、給料ファクタリングではそういうことがないのです。

給料ファクタリングに適しているか判断するべき

このようにお金をすぐに手にする方法としては、大きく「借金」「給与債権の買取」という2種類の方法があります。この中でも、給与債権の買取によって早期現金化をする方法が給料ファクタリングです。

サラリーマンが給料ファクタリングを考えるとき、大きなメリットがあります。一番のメリットは個人信用情報に関係する部分です。借金ではないので個人信用が関係なく、さらにはブラックであっても問題なく審査に通過します。

ただ企業の会社員や公務員が給料ファクタリングを利用するとき、デメリットもあります。その中でも「現金化できる限度額は給料の手取り額に依存する」「手数料が高い」「現金化のスピードが借金に比べて遅い」などの短所は事前に理解しておきましょう。

これらのメリットとデメリットを理解したうえで、サラリーマンは給料ファクタリングを活用する必要があります。これらの特徴を確認し、利用し過ぎないように調整しながら給料ファクタリングを一時的にだけ利用するといいです。

なお、これまでかつての給料ファクタリングについて解説してきました。かつてというのは、いまは「給料ファクタリングが違法(実質的に闇金と同じ)」と裁判でも判断され、給料ファクタリング業者がどこも廃業し、給料ファクタリングはできなくなっているからです。残っているのは、本当の意味での悪質な闇金業者だけです。

そのため給料ファクタリングは現在不可能ですが、「ブラックでも問題ない中小のキャッシング業者」なら利用することができます。これであれば、ブラックの人でもお金を手にできます。

過去に延滞事故などがあったとしても、いまの就労状況に関係なく、問題なく融資してくれる業者にローンセレクトがあります。ローンセレクトによって、個人ローン・キャッシングの一括申込が可能です。もちろん、非対面(来店なし)にて全国対応で実施してくれます。

正社員は当然として、派遣やパート・アルバイトであっても、働いているのであれば審査は問題ありません。在籍確認はなく、そうした条件をクリアしたら問題なく現金を手にすることができます。また、いま働いていない人であっても申込可能です。

| 融資額 | 1~200万円 |

| 審査書類 | 本人確認書類 |

| 在籍確認 | なし |

| エリア・来店 | 全国対応・非対面(来店不要) |

| パート・アルバイト | 融資可能 |