個人事業主や法人経営者にとって、どの銀行の口座を利用するのかは非常に重要です。このときはメガバンクや地方銀行・信用金庫、ネット銀行と大きく3つに分かれます。

このとき、通常はメガバンクを避けます。そうではなく、地方銀行またはネット銀行を利用します。もっというと、「振込手数料が安いためにメインはネット銀行を利用し、融資を利用する場合は地方銀行とも付き合う」のが経営者の戦略として非常に優れています。

そこで当サイトでは、「どのように法人口座開設をすることで、うまく銀行を利用すればいいのか」について解説しています。

ネット銀行でのおすすめランキング

そうしたとき、地方銀行・信用金庫についてはあなたの地元の銀行へ出向けば問題ありません。しかし、ネット銀行は全国どこからでも申し込むことができます。

当然ですが、ネット銀行ごとに特徴は異なります。そうしたとき、振込手数料やネットバンキングの内容などを含め、優れているネット銀行としては以下があります。

GMOあおぞらネット銀行

GMOあおぞらネット銀行

審査に通りやすく、ネットバンキング機能が最も優れる

あらゆるネット銀行の中でも最も審査に通過しやすいのがGMOあおぞらネット銀行です。審査時に提出するべき「ビジネス概要の説明書類」は、数や種類が多く面倒であるものの、こうした書類を出すからこそ法人口座を開設しやすくなっているのです。

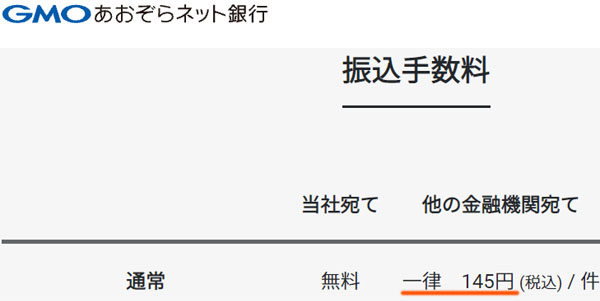

またネット銀行の中でも、振込手数料は非常に安い部類に入ります。自行あてなら無料ですし、他行あてでも最安値に近い費用にて振込が可能になっています。

さらにいうと、「1口座開設につき、20のサブ口座を保有できる」「定期的な自動払いが可能」「残高証明書などを無料でダウンロードできる」「法人デビットカードが還元率1%」とネット銀行の中でも内容が優れています。

| 振込手数料(自行宛) | 無料 |

| 振込手数料(他行宛) | 一律145円: 設立1年未満の法人は月20回まで無料 |

| 外貨預金 | 〇 |

| デビットカード | 還元率:1% |

| 個人事業主(屋号あり) | 〇 |

住信SBIネット銀行

住信SBIネット銀行

大手であり、条件を満たせば月10件が無料

あらゆるネット銀行の中でも、大手でありつつ、他行への振込手数料が安いのが住信SBIネット銀行です。自行であっても、他行への振り込みであっても得です。

重要な特徴として住信SBIネット銀行の場合、「個人や法人などから月に10件以上の振り込みがある(被振込がある)」というようなケースだと、他行への振り込みをするときに月10件について振込手数料が無料になります。

ただ審査基準が高く、さらには「20のサブ口座を保有できる」などはできません。法人デビットカードも還元率は0.6~0.8%と低めです。他のネット銀行と比較して機能は劣っていますが、「他行への振込手数料をできるだけ抑えたい」という場合は住信SBIネット銀行がおすすめです。

| 振込手数料(自行宛) | 無料 |

| 振込手数料(他行宛) | 一律145円 |

| 外貨預金 | 〇 |

| デビットカード | 還元率:0.6~0.8% |

| 個人事業主(屋号あり) | × |

振込手数料を抑えるのは重要

ビジネスを開始するとき、すべての個人事業主や法人経営者にとって利用が必須となるのがネット銀行です。理由は単純であり、圧倒的に費用を抑えることができるからです。

例えば三菱UFJ銀行の場合、他行宛てに3万円以上の振り込みで660円もの高額な手数料を取られます。

ネットバンキングの振り込みにも関わらず、このようにぼったくられます。一方でネット銀行であれば、同じ3万円以上の振り込みだと以下の料金になります。

このように、金額を4分の1以下に抑えられます。仮に月40件(3万円以上)で振り込みをする場合、年間で24万円以上も違います。またリアル店舗を有する銀行だと、ネットバンキングの利用料が月2,000円ほどですが、ネット銀行ならこれも無料です。

振込件数がわずか40件でも、これだけの大きな経費差になります。これがすべての事業者でネット銀行を利用するべき理由になります。

ネット銀行のほうがネットバンキングの利便性が高い

またネットバンキングの利便性という意味だと、ネット銀行のほうが圧倒的に使い勝手がいいです。

- 24時間365日いつでもログインできる

- 外貨預金に対応している

- 代表口座1つにつき、20口座までサブ口座を開設できる

- 特定の口座に対して、定期的な支払いが可能

- 大量の振り込みをまとめて一括処理できる

ネット銀行ごとに特徴は異なりますが、例えばこうしたことが可能になります。メガバンクや地方銀行だと、ネットバンキングの利用料を取るにも関わらず、深夜や土日に利用できないケースがほとんどです。

一方でネット銀行ではそうしたストレスがないだけでなく、より高度なサービスを提供してくれるようになります。

融資が必要な場合は地方銀行とも付き合う

もちろん、これは「金融サービスのすべてにおいてネット銀行が優れている」という意味ではありません。個人事業主や法人の中でも、融資が必要な場合は地方銀行とも付き合うべきだといえます。ネット銀行だと、法人口座開設をしても融資サービスが機能不全に陥るからです。

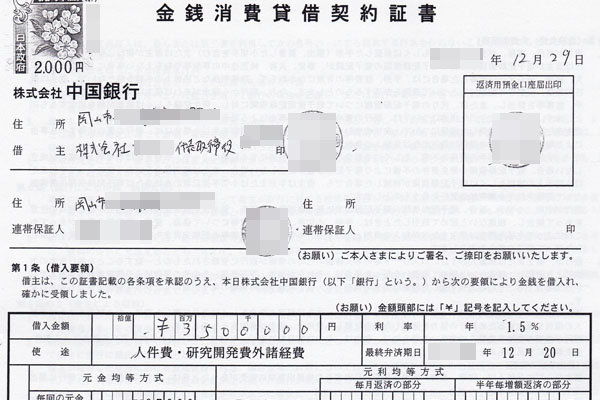

中小企業の場合、融資というのは通常、地方銀行や日本政策金融公庫を利用します。私についても、会社経営者として以下のように地方銀行にて融資をしてもらったことがあります。

ここにある通り利率1.5%です。ネット銀行でも稀に融資の仕組みはあるものの、ビジネスローンの金利が高く利用する価値が低いです。

そのため融資が必要な場合、得意先への振り込みについては手数料の安いネット銀行のみを利用し、一部の業務については入金口座を地方銀行に指定することで付き合いを継続するといいです。

銀行口座開設の審査基準は高くなる

そうしたとき、ビジネス口座を作成する場合は審査基準が高くなることは理解しましょう。個人口座を作るときは誰でも可能であるものの、法人口座開設となると急に難易度が高くなるのです。

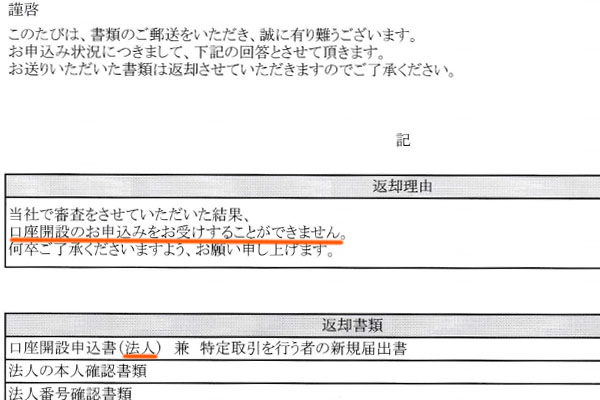

例えば、以下は「法人口座開設のお断りの連絡」です。

こうした連絡をもらうのは普通であり、特に珍しいわけではありません。ビジネス口座は犯罪資金などのマネーロンダリング(資金洗浄)で頻繁に活用されるため、銀行側が自主的に審査内容を厳しく設定しているのです。

そのため個人事業主や法人経営者がビジネス口座を開設する場合、どういうときに審査落ちになるのか理解しましょう。

必要書類の内容を把握する

そこで、法人口座開設に当たりどのような必要書類が要求されるのか理解しましょう。

もちろん個人事業主と法人では必要書類が異なるようになります。ただ両方において、審査で重要となるものに「ビジネス概要の説明書類」があります。

審査落ちになる最大の理由がビジネス概要の説明書類です。この内容があいまいだと、どのようなビジネスをしているのか不明なため、結果として審査落ちになるというわけです。私についても、法人口座開設での審査を通すために以下のような書類を作成したことがあります。

このときの提出物で認められるものには「ホームページのURL(またはコピー)」「事業概要説明書」「契約書」などがあります。ビジネス概要の説明書作成が最も面倒なため、提出物の内容を事前に把握しておくと審査時はスムーズです。

バーチャルオフィスでもブラックでも問題ない

ただ法人口座開設の審査が厳しいとはいっても、「バーチャルオフィスの会社」でも「代表取締役がブラック(自己破産者など)」でも問題ありません。もちろん、こうしたケースは審査基準が厳しくなりがちなのは本当ですが、ビジネス概要の説明書が大丈夫なら法人口座開設できるのです。

いまではバーチャルオフィスで登記している会社はいくらでも存在します。そうした会社でも、問題なくビジネスをしています。

また過去に債務整理をした人であっても、社長として問題なく事業活動しているケースはよくあります。

もちろん事前に審査内容での注意点を理解する必要はありますが、こうしたケースであっても法人口座開設自体は問題ないといえます。

メガバンクやゆうちょ銀行は微妙

ちなみに、一般的な注意点をいうとビジネス口座でメガバンクの利用はやめましょう。審査基準が非常に高いために審査に通りにくいのと、銀行としての使い勝手が非常に悪いからです。

振込手数料はネット銀行のほうが安いのは当然ですし、融資を受けるにしても「メガバンクよりも地方銀行・信用金庫のほうが真摯に対応してくれる」ことが広く知られています。つまり、メガバンクを利用するメリットが一つもありません。

またゆうちょ銀行については、多くの人が利用を考えるものの、「預金(貯金)の利用限度額が1,300万円まで」という致命的な欠陥があります。そのため、ゆうちょ銀行は絶対に利用してはいけません。

事前にビジネス口座開設の流れを把握しておくとスムーズ

そこで、前もって法人口座開設がどのような流れになるのか把握しておくといいです。そうすれば、「何をどのようにして銀行口座を作ればいいのか理解できた状態で申し込みできる」からです。

またこれは、素早く必要書類を提出して口座開設までの期間を短くすることにもつながります。個人口座とは異なり、事業用口座の開設では審査がある分だけ時間がかかります。どれだけ短くても、申請をして法人口座開設まで2週間はかかると考えましょう。

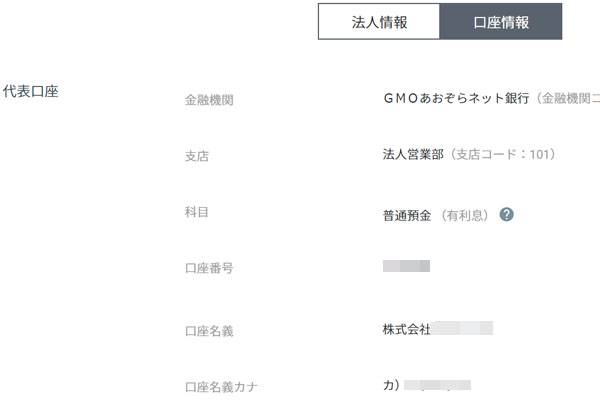

これは、地方銀行でもネット銀行でも同様です。そうして無事に口座開設できれば、以下のように事業用の銀行口座が作られます。

個人口座のようにすぐに銀行口座開設できないからこそ、何を準備すればいいのか先に学んでおきましょう。

申請時に悩みやすい実質的支配者と特定法人

なお、特にネット銀行にて申し込みをするときに起こりやすいですが、難しい言葉のために途中で手が止まるケースがよくあります。つまり、以下の2つの言葉でつまずきやすいです。

- 実質的支配者

- 特定法人

専門用語のために理解しにくいですが、口座開設のときはこれについて正しく入力フォームから選択し、申請しなければいけません。そこで、どのような意味なのか理解したうえでフォームでの記入を進めるようにしましょう。

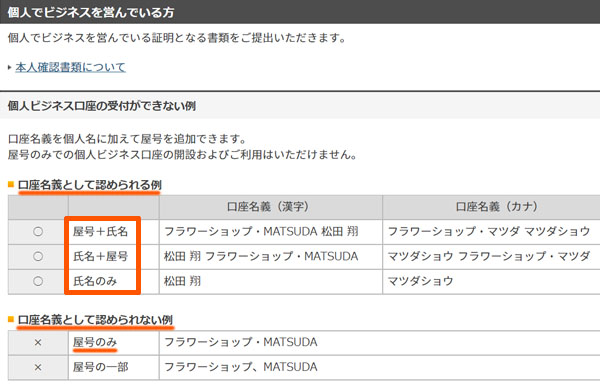

個人事業主で屋号口座の開設が可能

ちなみに個人事業主については、法人とは違って個人としての位置づけになります。ただ、屋号口座の開設は可能です。このとき「個人名の銀行口座(屋号なし)」にするのか、「屋号ありの銀行口座」にするのか事前に決めておくようにしましょう。

屋号なしなのか屋号ありなのかについては、どちらでも問題ありません。ECサイト運営などで全国から銀行振込を受け付けるなら屋号ありでいいですが、そうでない場合は特に関係ないといえます。

ちなみに屋号ありであっても、「屋号 + 名前」の銀行口座になることは理解しましょう。以下の通り、銀行でも明記されています。

もちろん、屋号のみで振り込みしてもらうことは可能です(銀行によっては屋号のみでの振込は不可)。ただ、いずれにしても屋号口座であってもあなたの名前が入ることを理解しましょう。

すべての個人事業主・法人で必須になるのがネット銀行での法人口座開設です。メガバンクや地方銀行からネット銀行に変えるだけで、月40件ほどの振り込みであっても年間24万円以上の無駄な経費を削減できます。

またネット銀行だと24時間365日ログインできるのは当然として「1口座で20のサブ口座を保有できる」「外貨預金が可能」「自動での定期払いを設定できる」など非常に高機能です。

もちろん融資については微妙なため、融資が必要な場合は地方銀行などとも付き合う必要があります。それでも、振込をネット銀行へ変えるだけで大幅なお金の節約につながります。

ただ、ネット銀行とはいっても多くの数があります。また、ネット銀行によって特徴がそれぞれ異なります。そこで、ネット銀行の中でも優れた銀行についてランキング形式にて以下で記しているため、この中からあなたのビジネス活動に最適なネット銀行を選択するようにしましょう。