会社としてビジネスを継続していると、海外企業とやり取りをすることがあります。これら外国の企業とお金のやり取りをする場合、海外送金しなければいけません。

そうしたとき、海外送金では非常に高額な手数料がかかります。また、ぼったくりレートで利用料を取られるようになります。そうしたとき、「ネット銀行にて口座開設をすれば、問題なく安い料金にて海外送金できるのでは」と考えがちです。

ただ海外送金についてはネット銀行もおすすめしません。手数料が高いのは変わりませんし、マネーロンダリング対策でほぼ海外送金の許可が下りません。

しかし、やり方によっては非常に安い金額で外国法人への海外送金が可能です。ここでは、具体的にどのようにするのかを解説していきます。

もくじ

銀行での海外送金・外貨送金は値段が高額

会社でビジネスを実践している人としては、リアル店舗を有する銀行と付き合いのある経営者はたくさんいます。特に銀行融資を実行してもらうためには、メガバンクや地方銀行と付き合う必要があります。

そうしたとき、メガバンクや地方銀行を活用して海外送金を実施する場合、異常なほど高額な手数料を取られるようになります。基本的には、送金するだけで1万円以上の手数料がかかると考えるようにしましょう。

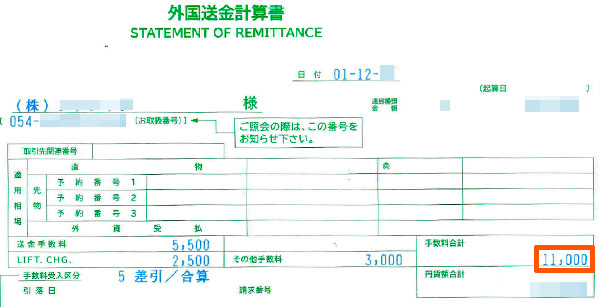

例えば、以下は私が利用している地方銀行で過去に海外送金したときの内容です。

このように、合計手数料が11,000円となっていることが分かります。

- 送金手数料:5.500円

- リフティングチャージ:2,500円

- その他手数料:3,000円

このときは日本円のまま海外企業へ送金しましたが、リフティングチャージ(日本円のまま海外送金する手数料)が無駄に取られていることが分かります。

また、米ドルやユーロなど現地通貨に換算して送金したい場合、リフティングチャージではなく為替手数料を取られることになります。このときはぼったくりレートとなるため、いずれにしても銀行を活用すると圧倒的に手数料が高額になってしまいます。

ネット銀行の法人口座は海外送金が安い:楽天銀行が最安値

こうした現実があるため、少しでも無駄な経費を削減するためにネット銀行の活用を考える社長がたくさんいます。ネット銀行であっても、海外送金が可能になっているケースがあります。具体的には、以下のネット銀行で海外送金が可能です。

- 楽天銀行

- 住信SBIネット銀行

これらネット銀行の中でも、最安値となるのが楽天銀行です。楽天銀行を活用すると、以下の料金にて海外送金できます。

- 海外送金手数料:1,000円

- 海外中継銀行手数料:1,000円

- リフティングチャージ:2,500円

合計で4,500円ほどになります。メガバンクや地方銀行を活用するときに比べると、海外送金での費用を半分以下に抑えることができます。

海外送金はマネーロンダリング(マネロン)の対策で厳しい

それでは、実際にネット銀行で海外送金できる法人口座開設が可能かというと、実際のところほぼ無理だと考えましょう。マネーロンダリング対策でよほどのことがない限り受け入れてくれないのです。

ネット銀行で海外送金したい場合、ネット銀行にて法人口座開設をするだけでは不十分です。法人用の銀行口座とは別に、外貨送金サービスを別に契約しなければいけません。専用の別審査に通すことで、ようやくネット銀行経由にて海外送金できるのです。

ただ海外にお金を流す行為はマネーロンダリング(犯罪のお金を逃がしたり、脱税したりなどの資金洗浄:マネロン)で利用する常套手段となります。

そのため、一応は楽天銀行や住信SBIネット銀行で海外送金・外貨送金が可能とはなっているものの、審査が異常なほど厳しく、審査に通らないので利用は諦めるようにしましょう。

これについては、私の会社が実際に楽天銀行と住信SBIネット銀行の2つに申し込みをして両方とも審査落ちとなりました。私の会社が法人7期目のときに海外送金できるように申請しましたが拒否されたわけです。また、私の周囲の会社でも審査に受かっている経営者を見たことがありません。

もしかしたら私や周囲の経営者のやり方がダメなのかもしれませんが、異常なほど審査は厳しいと考えましょう。

海外送金・外貨送金はWiseの一択でいい

それではネット銀行が無理だとすると、海外送金・外貨送金のときは高額な手数料をメガバンクや地方銀行へ支払い続けなければいけないのでしょうか。これらリアル店舗を有する銀行であれば、窓口へ行って申込書を書けばそのつど海外送金を受け入れてくれるため、値段は高いものの一応は送金できます。

これについて、Wise(ワイズ)という非常に優れたサービスが存在し、海外送金はそのサービスの利用の一択で問題ありません。以下がWiseの公式サイトです。

法人アカウントを作成するには、代表取締役(または取引担当者)の個人アカウントをまずは作成することになります。その後、本人確認書類や登記簿謄本(履歴事項全部証明書)など必要なものを提出することでWiseの法人アカウントを作成が可能になります。

ネット銀行のように異常なほど審査が厳しいことはなく、個人アカウントを作成し、登記簿謄本などで法人が存在することさえ示せば問題なく審査に通過できるのです。

Wiseへ支払う手数料はわずか

また手数料という意味だと、銀行に比べて圧倒的に手数料が安くなっています。ネット銀行と比較しても、圧倒的に低い金額での海外送金が可能なのです。

例えば、以下は実際に私がWiseを活用し、海外法人へ送金したときの実際の様子です。

このように17万4,659円を送金したとき、Wiseへ支払った手数料は1,939円となります。ここから、非常に安い手数料となっていることが分かります。

銀行にて送金すれば、前述の通り手数料は1万円以上です。また、仮に運よくネット銀行の海外送金の審査に通過したとしても、手数料だけで4,500円を取られます。しかし、Wiseであれば送金額の1%ほどの手数料で問題ありません。

銀行のぼったくりレートがなく、その場のレートのまま

さらに重要なのは、Wiseの場合はぼったくりレートが存在しないことです。

日本円のまま送金する場合であれば、ぼったくりレートはなくリフティングチャージを取られるだけです。反対にネット銀行を含め全銀行では、米ドルやユーロなど現地通貨に換算して送金する場合、必ずぼったくりレートとなります。

そのため銀行利用では、高額な海外送金の手数料だけでなく、異常なほどのぼったくりレートによってお金が大きく目減りすると考えましょう。送金手数料とぼったくりレートを組み合わせると、ザックリいうと銀行だと「100万円を海外送金すると、現地通貨でいう95万円ほどになる」ようにお金が目減りします。

一方でWiseだと、こうしたぼったくりレートが存在しません。その時点での換算レートがそのまま適用されるようになります。レート差益をWiseに支払うことはなく、純粋に送金手数料のみの支払いになります。もちろん日本円だけでなく、米ドルやユーロなどの外貨送金にもWiseは対応しています。

デメリットは1回の利用が100万円以下なこと

こうした内容になっているため、Wiseというサービスがあることを知ってからというもの、私は個人でも法人で海外送金のときはすべてWiseを利用しています。これならネット銀行にて新規で法人口座開設をする必要がなく、しかも手数料が非常に安いです。

それでは、Wiseにデメリットがないのかというと、そうではありません。「1回の送金が100万円以下に制限されている」という弱点があります。以下のように、100万円より高額な金額を入力しようとしても拒否されてしまいます。

日本には「100万円以上の海外送金を実施するとき、税務署に報告しないといけない」という非常に面倒なルールがあります。これが、Wiseで1回の送金上限を100万円にしている理由です。

100万円未満の海外送金であれば税務署へ報告する必要がありません。100万円で送金設定をする場合、「Wiseへの支払手数料分」の分だけ送金額が減るため、結果的に100万円未満の送金になって税務署への報告義務がないのです。

ただ相手企業へ支払うお金が100万円を大きく超える場合であっても、何回かに分けて送金すれば問題ありません。そのため、これについては特に大きな問題にはなりません。

実際のWise(ワイズ)の利用法

それでは、実際にWiseを活用するにはどうすればいいのでしょうか。これについては、まずは「Wiseの公式サイト」から新規登録するようにしましょう。

ここから登録を進めていくだけです。個人アカウントや法人アカウントを作成し、海外送金・外貨送金できるようにしておくのです。こうして法人アカウントを作成できたら、あとはWiseへログインして海外送金の手続きを進めるだけです。

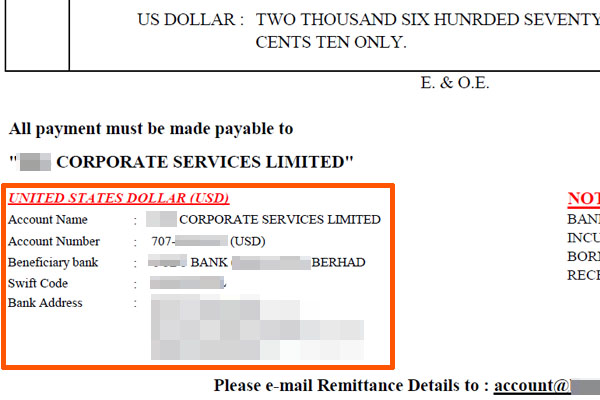

実際に海外送金するとき、必要書類としては「相手先からの請求書」だけです。海外送金する場合、Swift Codeや口座番号などの項目が記載された請求書を法人として受け取っていると思います。請求書の以下の部分がこれに該当します。

これらの情報があれば、Wiseにて海外送金することができます。

手続きは簡単であり、送金したい金額や相手先の詳細をフォームに従って入力していくだけです。これで、すべての準備が完了することになります。

お金を振り込めば数日後に海外送金が完了する

なお、どのように海外送金・外貨送金されるのか心配になる経営者は多いと思います。これまで利用したことがない場合、そのように感じるのは普通です。

これについて、Wiseを利用しての海外送金では「Wiseの日本法人へお金の振込をする」と考えるようにしましょう。例えば30万円分を海外送金したい場合、Wise Japanが保有する「三菱東京UFJ銀行・恵比寿支店の銀行口座」へ30万円を振込します。

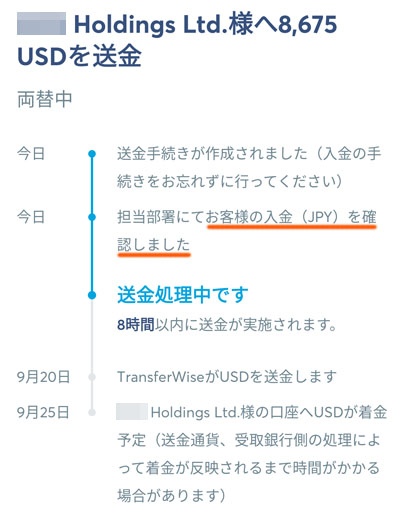

銀行振込するときの振込名としては「あなたの法人名 + 識別番号」となりますが、これによってWise側があなたのお金の振込を認識してくれるようになります。その後、海外送金が開始されます。以下のような感じです。

私がお金をWiseの日本法人へ振込することで、Wise側が着金を確認したと表示されています。このようにして、送金処理が実施されるわけです。

送金したい国によって処理スピードが異なり、1~2日ほどで着金となることがあれば、1週間ほど時間がかかることもあります。また、送金先が個人なのか法人なのかによってもスピードが異なります。これについては、事前に理解するようにしましょう。

会社の海外送金で法人口座開設は不要

ここでは、どのように考えて法人口座開設での海外送金を利用すればいいのか解説してきました。結論をいうと、説明してきた通り銀行利用での法人口座開設はデメリットしかないため、Wiseによるサービスを活用するようにしましょう。

メガバンクや地方銀行であれば、問題なく海外送金できます。ただ送金手数料が異常なほど高額であり、さらにはぼったくりレートを採用されます。

またネット銀行でもいいですが、送金手数料が高額でぼったくりレートになることは変わりません。しかも、ネット銀行はマネーロンダリング対策によって海外送金の審査に通過することがほぼありません。

これらのデメリットをすべて解消したサービスがWiseです。1回の送金上限100万円という制限はありますが、複数に分けて海外送金すれば問題ありません。そこで会社として海外送金をする場合、「Wiseの公式サイト」からアカウント登録して、安い手数料金額にてお金を外国へ送るようにしましょう。

すべての個人事業主・法人で必須になるのがネット銀行での法人口座開設です。メガバンクや地方銀行からネット銀行に変えるだけで、月40件ほどの振り込みであっても年間24万円以上の無駄な経費を削減できます。

またネット銀行だと24時間365日ログインできるのは当然として「1口座で20のサブ口座を保有できる」「外貨預金が可能」「自動での定期払いを設定できる」など非常に高機能です。

もちろん融資については微妙なため、融資が必要な場合は地方銀行などとも付き合う必要があります。それでも、振込をネット銀行へ変えるだけで大幅なお金の節約につながります。

ただ、ネット銀行とはいっても多くの数があります。また、ネット銀行によって特徴がそれぞれ異なります。そこで、ネット銀行の中でも優れた銀行についてランキング形式にて以下で記しているため、この中からあなたのビジネス活動に最適なネット銀行を選択するようにしましょう。