会社設立のとき、法人口座開設をすることは最初の難関になります。個人口座開設とは異なり、法人口座開設は非常に審査が厳しいため、簡単には銀行口座の開設許可が下りないのです。

そうしたとき、あらゆる銀行の中でも最も審査基準のゆるい銀行としてゆうちょ銀行が知られています。銀行としての規模は大きいものの、会社用の銀行口座を作成するという意味では、多くの個人事業主や会社を受け入れているのです。

それでは、ゆうちょ銀行での口座開設がおすすめかというと実はそうではありません。むしろ、ゆうちょ銀行はデメリットが非常に大きいです。銀行口座を作ったとしても、法人口座として機能しないのがゆうちょ銀行です。

なぜ、そのように言えるのかについて、理由や他の銀行との機能比較を含めて解説していきます。

もくじ

審査落ちが少なく、審査基準が最も低いメリット

ゆうちょ銀行にて法人口座開設を実施する一番のメリットは審査基準です。日本全国にあるどの銀行よりも、審査基準を低くしているというわけです。

このときは必要書類を持参し、銀行窓口である郵便局へ出向けば問題ありません。ゆうちょ銀行は地方へき地を含めてあらゆる場所に存在しています。そのため、そうした場所へ出向いて「法人口座開設をしたい」と申し出ればいいのです。

このときは郵便局のスタッフが対応してくれるはずなので、必要書類を提出した後は結果を待つだけとなります。

・絶対に審査落ちがないわけではない

ただ注意するべきは「ゆうちょ銀行で絶対に審査落ちがない」というわけではありません。中には審査落ちになる人もいます。

銀行がどのような審査をするのかは分かりません。またゆうちょ銀行で銀行口座開設をするにしても、ビジネス実態が分かる書類を提出するわけではなく、審査落ちになったとしても原因については不明となります。

振込手数料はメガバンクより割安

なお、これらゆうちょ銀行を活用するメリットとしては他に何があるのでしょうか。これについては、メガバンクや地方銀行・信用金庫に比べて振込手数料を抑えられることがあげられます。

通常だと、リアル店舗を有する銀行では振込手数料が異常なほど高いです。例えば、以下は三菱UFJ銀行での振込手数料です。

このように、3万円以上だと他行あてで660円にもなります。

一方でゆうちょ銀行であれば、振込手数料が低くなります。具体的な振込手数料については以下のようになっています。

同じようにネットバンキングを利用して振込処理をするにしても、ゆうちょ銀行なら「5万円以上で440円」です。ここから、費用を抑制できることが分かります。

もちろんネット銀行に比べると手数料が高いのは間違いありません。ただ、リアル店舗を有する銀行の中では手数料を大幅に抑えることができるというわけです。

ネットバンキング(ゆうちょBizダイレクト)の利用料は低め

また、利用料金が低くなっているのは振込手数料だけではありません。ネットバンキング(ゆうちょBizダイレクト)を利用するときであっても、その他のメガバンクや地方銀行に比べて月額の利用料金が安くなっています。

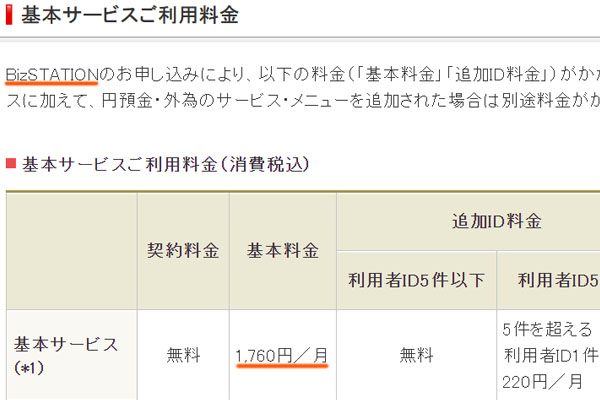

通常だと、ネットバンキングの利用料金は月2,000円ほどになります。例えば、以下は三菱UFJ銀行でのネットバンキング利用料です。

このように、月1,760円となります。こうしたお金を支払うため、年間にして2万円以上の無駄な経費が発生します。

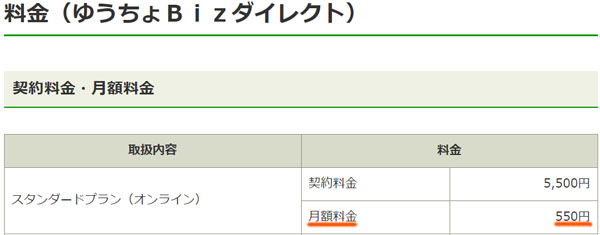

一方でゆうちょ銀行の場合、初期費用はかかるものの月額の利用料金は安いです。ネットバンキングとしてゆうちょBizダイレクトを利用する場合、月550円で済みます。以下の通りです。

リアル店舗を有する銀行の中では、振込手数料やネットバンキングの利用料を含めて費用を抑えられるのがゆうちょ銀行のメリットです。

預金の限度額が1,300万円のデメリットで使い物にならない

こうしたメリットを理解すると、ゆうちょ銀行の活用は非常に優れているように思えてしまいます。ただ、実際にはゆうちょ銀行にて法人口座開設をするのはおすすめしません。個人事業主や会社用の取引銀行としてまったく機能しないからです。

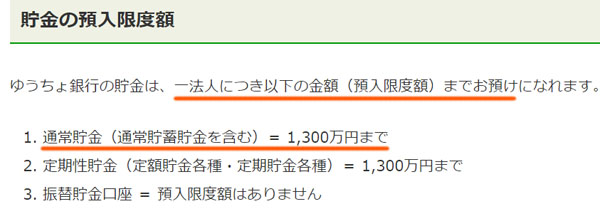

ゆうちょ銀行で致命的なのは預金の限度額が設定されていることです。しかも預入限度額は非常に少なく、わずか1,300万円までしか預金できません。以下のように、これについては公式サイトにも明記されています。

個人のプライベート預金口座であれば、1,300万円もあれば十分だといえます。ただ個人事業主や法人として活躍する場合、1,300万円では金額が少なすぎて何も活動できません。

例えば起業直後の小さい店舗であっても、月の売上が200~300万円以上あるのは普通です。仮に月300万円だと、4ヵ月分で既に1,200万円に到達してしまいます。もちろんお金の支払いなどはありますが、すぐに上限に到達してしまい、お金を受け取れない事態に陥ります。

お金の支払いに困るのは普通ですが、「お金の受け取りに困る」という、普通ではありえない事態に陥るのです。これが、ゆうちょ銀行で法人口座開設をするべきではない最大の理由です。

なお、こうした預金の限度額があるために全銀行の中で最も審査基準が低くなっている側面があります。ただ、法人口座としては機能不全だといえます。

ネット銀行に勝っている要素が一つもない

またゆうちょ銀行の場合、ネット銀行と比較したときに勝っている要素が一つもありません。

前述の通り、確かにメガバンクや地方銀行に比べると振込手数料は安いですし、ネットバンキングの利用料金は低額です。ただネット銀行なら振込手数料はさらに低いですし、ネットバンキングの利用料金は無料です。

振込手数料についてそれぞれを比較すると以下のようになります。

| 自行宛 | 他行宛 (3万円未満) | 他行宛 (3万円以上) | |

| GMOあおぞらネット銀行 | 無料 | 一律145円 | |

| 住信SBIネット銀行 | 無料 | 一律145円 | |

| 楽天銀行 | 52円 | 150円 | 229円 |

| PayPay銀行 | 55円 | 一律160円 | |

| ゆうちょ銀行 | 100円 | 220円(5万円未満) | 440円(5万円以上) |

このように、費用面でいうと「ネット銀行とゆうちょ銀行とでは大きく金額が違う」と理解できます。確かにメガバンクや地方銀行に比べると発生する費用は少ないですが、ネット銀行に比べると経費面で勝てる部分がありません。

またネット銀行の場合、「24時間365日いつでもログインできる」「いくつもの外貨預金口座を作れる」のは当然として、「1口座で20のサブ口座を作れる」「法人デビットカードで還元率1%」などのネット銀行もあります。もちろん、預金上限はありません。

そうした費用や機能面を考えると、ネット銀行に比べてゆうちょ銀行を利用するメリットが一つもありません。

銀行融資は地方銀行・信用金庫が基本

なおネット銀行のデメリットに「融資が微妙」ということはありますが、この場合は地方銀行・信用金庫に頼るのが一般的です。ゆうちょ銀行で借金を考える個人事業主や企業経営者などいません。どの個人事業主や法人も地方銀行で融資の依頼をします。

ゆうちょ銀行でローンなどを利用するにしても、あくまでも個人向けです。法人向けの融資ではありません。

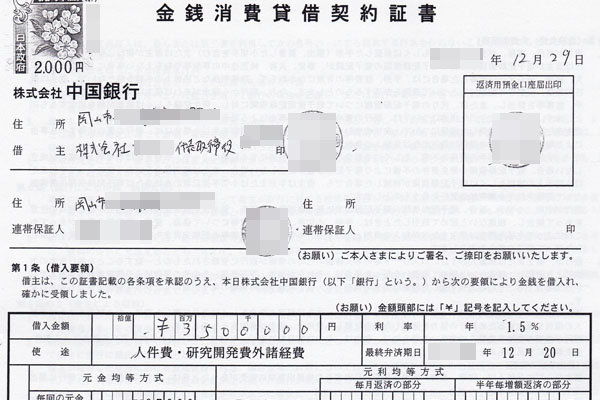

私も法人経営者として融資を受けていますが、当然ながら利用先はゆうちょ銀行ではありません。地方銀行からの借金であり、例えば以下のようになります。

私の場合、メインはネット銀行の利用になります。振込手数料が安く、大幅に無駄な経費を削減できるからです。

一方で地方銀行とも付き合いがあります。これは、借金することを考えているためです。「通常の利用:ネット銀行」「融資の活用:地方銀行」と使い分けいるのですが、当然ながらゆうちょ銀行が選択肢に入ることはありません。

銀行口座開設の必要書類を事前に理解する

ただ、それでもゆうちょ銀行での法人口座開設に興味をもつ人がいるでしょう。その場合、どのような必要書類になるのでしょうか。

これについては、以下の書類を用意するようにしましょう。

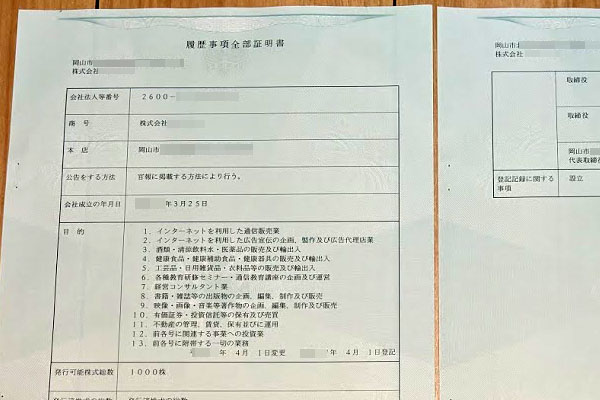

・登記簿謄本と法人の印鑑証明書

どの銀行であっても、登記簿謄本(履歴事項全部証明書)と法人の印鑑証明書について提出を求められます。登記簿謄本には法人の登記内容が記載されており、法人の印鑑証明書では印鑑が本物であるという証明となります。

これらの書類は役所(法務局)で取得できるため、事前に役所へ出向いて何枚も書類を取り寄せておくといいです(個人事業主の屋号口座であれば、開業届のコピーが必要書類になります)。

・本人確認書類

運転免許証やパスポートなど、顔写真付きの本人確認書類が必要になります。顔写真付きのものがない場合、「健康保険証 + 住民票」などその他の書類で代用します。

・法人番号の確認書類

会社の法人番号を記す書類について、事前に印刷して持っていくようにしましょう。法人番号は「国税庁・法人番号公表サイト」から検索できます。

・代表者印のある株主名簿

ゆうちょ銀行に特徴的な書類として、株主名簿の提出があります。これについては、主要株主についてエクセル表などで用意し、代表者印を押して提出するといいです。

例えば創業社長一人だけで起業した会社の場合、エクセル表に「〇〇(あなたの名前) 株式保有率100%」と記し、これを印刷するだけです。

・決算書など財務状況を確認できる書類

あなたの会社について、財務状況の確認ができる書類を用意しましょう。例えば、以下のようなものになります。

- 直近の決算関係書類

- 財産目録

- 法人税の納税証明書

もちろん、起業直後だと決算書や法人の納税証明書はありません。ただ、財産目録については作成できます。これについて、法人設立では必ず顧問税理士を雇うことになるため事前に確認しておくようにしましょう。

・法人設立・運営の証明書類(設立後6か月以内の法人のみ)

登記して6ヵ月以内の会社に限られますが、法人設立したという証明書類を提出しなければいけません。これには、例えば以下のようなものがあります。

- 法人設立届出書

- 青色申告承認申請書

- 事務所の建物登記簿謄本

- 事務所の賃貸借契約書

起業直後なのであれば、こうした書類を前もって用意しておきましょう。

地域で大きめのゆうちょ銀行へ出向くべき

なお、法人口座開設をするときはあなたの地域にあるゆうちょ銀行の中でも、最も規模の大きいゆうちょ銀行へ出向くべきだといえます。理由は単純であり小規模店舗の場合、スタッフが慣れていないからです。

ゆうちょ銀行の職員は「年賀はがきを売る」「郵送物を受け入れる」「保険を売る」ことについては慣れています。ただ、法人業務については小さい支店の場合、全員が無知だと考えましょう。ゆうちょ銀行については、地方銀行のような法人融資を担っておらず個人事業主や会社の顧客はほぼいません。

そうしたとき、ド田舎であってもゆうちょ銀行の支店はいくつかあるわけですが、その中でも規模の大きいゆうちょ銀行の支店を選ぶといいです。

大きめのゆうちょ銀行の支店であれば、数は少ないもののビジネス口座開設を申し込んでくる個人事業主や法人経営者がいます。このようなゆうちょ銀行の支店で手続きを進めなければスムーズな申し込みとはなりません。

個人事業主や法人はゆうちょ銀行以外の銀行口座がいい

ここまで、ゆうちょ銀行で会社用の銀行口座を開設するときの考え方について確認してきました。ゆうちょ銀行は法人口座開設が容易という特徴があります。

しかしビジネス口座としてのスペックで考えると、すべてにおいてネット銀行に劣ります。しかも致命的なのは、通常貯金(普通預金)の利用額がわずか1,300万円までに制限されている点です。限度額が低すぎであり、法人口座として完全に機能不全だといえます。

また融資を検討するにしても、ゆうちょ銀行で借入する個人事業主や法人経営者などいません。地方銀行・信用金庫に頼るのが一般的です。

ここまでのことを理解すると、ゆうちょ銀行ではなくその他の銀行にて法人口座開設するべきだといえます。ダメな銀行ではなく、正しく銀行を選んで口座開設を実施するようにしましょう。

すべての個人事業主・法人で必須になるのがネット銀行での法人口座開設です。メガバンクや地方銀行からネット銀行に変えるだけで、月40件ほどの振り込みであっても年間24万円以上の無駄な経費を削減できます。

またネット銀行だと24時間365日ログインできるのは当然として「1口座で20のサブ口座を保有できる」「外貨預金が可能」「自動での定期払いを設定できる」など非常に高機能です。

もちろん融資については微妙なため、融資が必要な場合は地方銀行などとも付き合う必要があります。それでも、振込をネット銀行へ変えるだけで大幅なお金の節約につながります。

ただ、ネット銀行とはいっても多くの数があります。また、ネット銀行によって特徴がそれぞれ異なります。そこで、ネット銀行の中でも優れた銀行についてランキング形式にて以下で記しているため、この中からあなたのビジネス活動に最適なネット銀行を選択するようにしましょう。