個人事業主・フリーランスがビジネスを開始するとき、必ず考えなければいけないものとして「事業用口座について、プライベート用でいつも利用している銀行口座と分けたほうがいいのか」という心配事があります。

これについては、結論をいうと分けたほうがいいです。そうしなければお金の流れを把握することができず、最終的に大きな損を被ることになるからです。

むしろビジネスをするうえで、「事業用口座は不要」と考えてプライベート用と分けないのはあり得ないと考えたほうがいいです。これは、私が実際に何年もビジネスを続けて感じることでもあります。

なぜ、プライベート用とビジネス用の銀行口座を分けるべきなのでしょうか。この理由について解説していきます。

もくじ

自営業でプライベート用と事業用口座を分けるのは必須

私の場合、サラリーマン時代からずっと副業でビジネスを続け、自営業を経ていまは法人化しています。このとき、個人事業主・フリーランスとして独立していたときに限らず、副業時代から事業用の口座を別に作っていました。

実際に自営業としてビジネスを経験すれば分かりますが、そのように分離しなければ後で大変なことになるからです。具体的には、以下のような事態に陥ります。

- 生活費との区別がつかず、ごちゃ混ぜになる

- 確定申告や税務調査で苦労する

主にこの2つになりますが、銀行口座を複数保有してビジネスとプライベートを分けるだけで後悔せずに済むようになります。

分けないと生活費とビジネス費用がごちゃ混ぜになる

プライベート用とは別に事業用口座をもつべき一番の理由は「生活費とぐちゃぐちゃになる」ことです。要は、ビジネスをしてどれだけ売上があり、利益が出たのか分からないのです。

青色申告であれ白色申告であれ、すべての個人事業主・フリーランスは帳簿をつけなければいけません。そうしたとき、ビジネスをするといろんな人へ支払いを行い、同時にさまざまな人から入金があります。

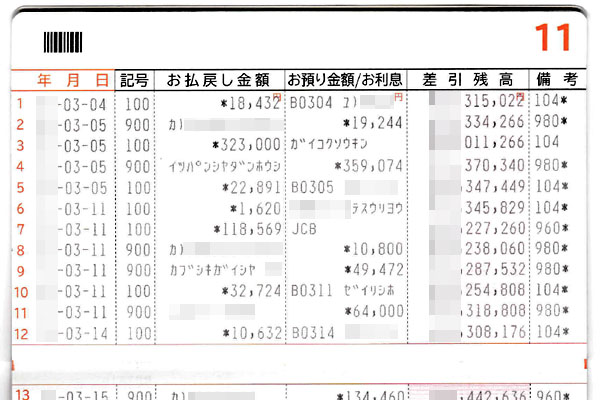

以下は、実際に私が個人事業主時代にビジネスをしていたときのビジネス用の預金通帳ですが、仮に「個人の生活費とごちゃ混ぜの状態になっている」という状態だとしたら、どれだけの売上でいま事業用の現金がいくらあるのかすぐに判断できるでしょうか。

おそらく、お金の中身についてすぐに理解できる人はゼロのはずです。「銀行口座を分けない」という選択をすると、その時点で事業からの利益が分からなくなります。

・カード引き落としで経費の見落としが発生し、節税できない

なお、生活費用のプライベート口座とごちゃまぜということは、「生活費の支出で利用するクレジットカード」のみで決済をすることになります。

その場合、高確率で「経費への計上漏れ」が発生します。「事業用口座と結びついたクレジットカード(またはデビットカード)を使う場合」であれば、カードの利用代金は絶対に経費に直結するものだと分かります。ただ、プライベート用のカードで決済すると、経費のし忘れがどうしても起こるのです。

経費のし忘れが発生すると、当然ながらその分だけ利益が多くなってしまいます。そうして正しく節税できなくなり、多くの税金を支払うことになって損をします。

確定申告作業や税務調査(税務署の調査)で非常に不利

また、このように普段の生活費とごちゃ混ぜになってしまうと、確定申告書類を作成するのが非常に大変になります。

プライベート用とビジネス口座を明確に分けていれば、簡単に考えれば「事業用口座で一年間に増えたお金=その年の利益」だと分かります。もちろん、実際には事業用口座から生活費としてプライベート口座へ移動させることがあるため、一概にはいえません。

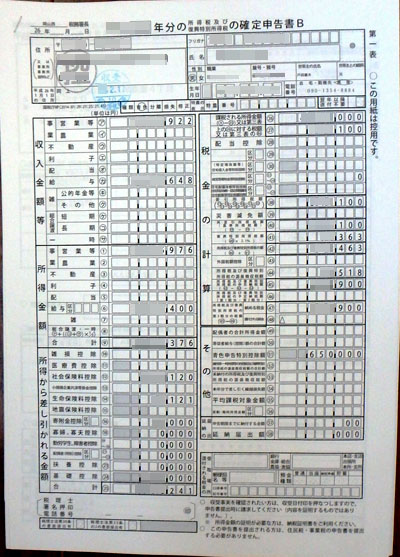

しかし、それでも明確に銀行口座を分けてビジネスをしていれば、毎年の利益額算出や毎月の帳簿付けを行いやすくなり、結果として確定申告書類をスムーズに作成できるようになるのです。私についても、自営業のときは以下のような確定申告書類を作成して毎年税務署で確定申告をしていました。

また、個人事業主・フリーランスでも普通に税務調査に入られることがあります。このとき、税務職員としては必ずあなたに「どのようにしてお金の流れを管理しているのか」を聞きます。

このとき、プライベート口座とビジネス口座を明確に分けていないことが判明した場合、100%の確率で厳しい調査になります。理由は単純であり、税務署としては「かなりあいまいな会計管理をしており、調査するほど不備を指摘して税金を多く取れる」と考えるからです。

自営業者がビジネスを開始するとき、銀行口座を複数保有してプライベート口座とビジネス口座を分けるのは初歩中の初歩です。これを行えていない以上、かなりあいまいな会計処理をしている経営者だと思われ、税務調査が厳しくなるのは当然だといえます。

屋号の有無はどちらでもいい

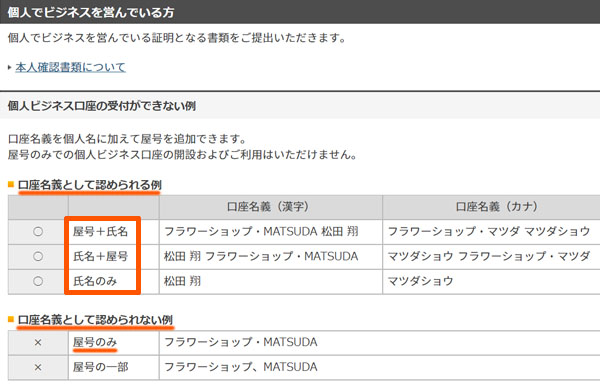

それでは、実際に個人事業主・フリーランスがビジネス口座を保有することを考えたとき、屋号についてはどのように扱えばいいのでしょうか。

起業して活躍するのであれば、ほぼすべての自営業者で屋号を付けると思います。こうした屋号については、銀行口座にも付け加えることができます。

ただ銀行口座に屋号を入れるかどうかについては、実際のところどっちでも問題ありません。実際、私が個人事業主のときは屋号なしの口座(私の個人名だけが記された銀行口座)を作成し、それを事業用口座として使用していました。

また屋号入りの銀行口座を開設したとしても、結局のところ銀行口座にはあなたの名前が入るようになります。以下の通りです。

つまり、「屋号 + 名前」の銀行口座となるのです。もちろん、顧客や取引先からの振込のときは屋号だけを入力してもらうことで問題ありません(銀行によっては屋号と名前の両方の入力が必要です)。そのため、屋号ありの振込名をお客さんに入力してもらうことで、銀行振込を完了させたい場合は屋号口座が優れています。

ただ、必ずしも「屋号ありでなければいけない」というわけではありません。屋号ありか屋号なしかはどちらでもいいため、銀行口座で屋号をどうするのかについて先に決めておくようにしましょう。

何個必要?ビジネス口座を使い分ける

このとき、複数口座が必要とはいってもビジネス口座は何個必要になるのでしょうか。これについては、基本的にはビジネス口座は一つだけで問題ありません。

いくつもの事業用口座があったとしても会計処理や事務処理が複雑になるだけです。それよりも、一つのビジネス口座を保有して事業活動したほうが分かりやすいです。

・ネット銀行は必須!地方銀行は必要に応じて解説

このとき、個人事業主・フリーランスにとって必須となる事業用口座はネット銀行です。単純に振込手数料が安いからです。例えば屋号付きの銀行口座を開設する場合、銀行によって以下のように手数料が大幅に違ってきます。

| 自行宛 (3万円未満) | 自行宛 (3万円以上) | 他行宛 (3万円未満) | 他行宛 (3万円以上) | |

| GMOあおぞらネット銀行 | 無料 | 無料 | 145円 | 145円 |

| 住信SBIネット銀行 | 無料 | 無料 | 145円 | 145円 |

| 楽天銀行 | 52円 | 52円 | 150円 | 229円 |

| PayPay銀行 | 55円 | 55円 | 160円 | 160円 |

| 三菱UFJ銀行 | 110円 | 330円 | 484円 | 660円 |

| 三井住友銀行 | 110円 | 220円 | 550円 | 770円 |

| みずほ銀行 | 220円 | 440円 | 490円 | 660円 |

| 横浜銀行 | 110円 | 330円 | 385円 | 550円 |

| 関西みらい銀行 | 330円 | 330円 | 605円 | 605円 |

この中で以下の銀行がネット銀行です。

- GMOあおぞらネット銀行

- 住信SBIネット銀行

- 楽天銀行

- PayPay銀行

その他のメガバンクや地方銀行に比べて、振込手数料がまったく違うことが分かります。ネット銀行にするだけで振込手数料を毎年20万円以上削減できるのは普通のため、非常に多くの人がネット銀行にて銀行口座を開設します。

ただ個人事業主・フリーランスとして活躍するとき、銀行融資を受ける人もたくさんいるでしょう。その場合、ネット銀行だけでなく地方銀行とも付き合いがなければいけません。ネット銀行だと融資が機能不全に陥るからです。

そのため銀行融資を考えている場合、ビジネス口座としてはネット銀行と地方銀行の少なくとも2つが必要になります。なお融資面で考えた場合、メガバンクは敷居が高すぎて門前払いされます。そのため、選択肢には含まれません。

生活費のお金の移動は月1回以下に抑える

こうしてビジネス口座を必要な数だけ作成したら、ビジネスでのお金の受け取りや経費は事業用口座のみで動かし、経費にならないお金はプライベート口座から支払うことを徹底するといいです。

例えば経費にならない支払いとしては以下のようなものがあります。

- 国民健康保険の保険料

- 生命保険の支払い

- 娯楽費など、個人的な支払い

- 所得税

また事業用口座からプライベート口座(生活費用の銀行口座)へのお金の移動については、月に1回以下に抑えるようにしましょう。ビジネスをするとき、お金の流れはできるだけシンプルにしたほうがいいです。

帳簿付けの手間を可能な限り抑えることを自営業者は考えましょう。そうすれば確定申告が楽になりますし、税務署による調査が入ったとしても指摘事項を少なくできます。

銀行口座を分けるのはメリットばかりであり、デメリットが一つもありません。ビジネスの初歩であるため、必須ではないものの、絶対にしたほうがいいのが「事業用の銀行口座を作る」ことだといえます。

個人事業主・フリーランスの「事業用口座不要」はあり得ない

ビジネスをするとき、人によっては「事業用口座は不要なのでは」と考えるケースがあります。ただ、これについてはあり得ないといえます。ほぼすべての人がビジネス口座を新規で保有しますが、そうしたほうが圧倒的にお金の流れが分かるようになるからです。

口座を分けないという選択をしてもいいですが、デメリットしかありません。確定申告で大変なことになりますし、仮に税務調査が入ったら厳しい追及を受けるようになります。「ズボラな会計管理をしている」と税務職員が認識すると、「多くの指摘事項を発見できる」と思うのは当然です。

ほぼすべての自営業者が複数の銀行口座を作り、プライベートと事業用を分けているのは理由があるのです。

こうしたことを認識したうえで、必ず銀行口座を分けるようにしましょう。ただ事業用の銀行口座が何個必要なのかは「融資を必要とするかどうか」によって変わってくるため、あなたの事業形態を考えながら保有する銀行口座数を考えるといいです。

すべての個人事業主・法人で必須になるのがネット銀行での法人口座開設です。メガバンクや地方銀行からネット銀行に変えるだけで、月40件ほどの振り込みであっても年間24万円以上の無駄な経費を削減できます。

またネット銀行だと24時間365日ログインできるのは当然として「1口座で20のサブ口座を保有できる」「外貨預金が可能」「自動での定期払いを設定できる」など非常に高機能です。

もちろん融資については微妙なため、融資が必要な場合は地方銀行などとも付き合う必要があります。それでも、振込をネット銀行へ変えるだけで大幅なお金の節約につながります。

ただ、ネット銀行とはいっても多くの数があります。また、ネット銀行によって特徴がそれぞれ異なります。そこで、ネット銀行の中でも優れた銀行についてランキング形式にて以下で記しているため、この中からあなたのビジネス活動に最適なネット銀行を選択するようにしましょう。