ファクタリング会社の中でも、大手に属する業者としてビートレーディングが知られています。もちろん民間業者であることには変わりないですが、そうした中でも会社規模が大きくなっているのです。

そのため、ファクタリングによる金融取引を考えている個人事業主や法人経営者の中には、ビートレーディングを活用して売掛金買取をしてもらいたいと考えることがあります。

ただ、人気の大手会社ではあっても申し込む前に事前に特徴を理解しなければいけません。当然、ビートレーディングならではの特徴があり、メリットがあればデメリットもあります。これを事前理解する必要があるのです。

そこで、ビートレーディングがおすすめとなる理由について、私の実体験を含めて評判・口コミを記していきます。

| 事務所の場所 | 東京、大阪、名古屋、福岡、仙台 |

| 営業日・時間 | 平日9:30~18:00 |

| 対応金額 | 無制限 |

| 種類 | 2社間、3社間、医療・介護報酬など |

| 個人事業主 | 〇 |

もくじ

東京・大阪・福岡に支店をもち、出張査定あり

売掛金買取を実施してもらうとき、契約時に面談を受けるのが基本です。このとき、「あなたがファクタリング会社の事務所へ出向く」「ファクタリング会社の担当者があなたの会社を訪問する(出張査定)」のどちらかになります。

書類の郵送契約が可能なケースはあるものの、実際のところ稀です。ファクタリングでは対面契約がメインであり、これは契約時に個人事業主・法人経営者の人柄も審査材料になるからです。

そのため、契約時は日程調整をしなければいけませんが、当然ながらファクタリング会社の事務所とあなたの会社の物理的な距離が近いほどやりやすいです。そのため、ファクタリングでは「業者側の事務所がどこにあるのか」も重要になります。

ただ、ほとんどの場合でファクタリング会社の事務所所在地は東京だけです。関東に籍を置く個人事業主・法人経営者なら特に関係ないですが、それ以外の都市や地方部だと不便です。

そうしたとき、東京に限らず大阪支店や名古屋支店、福岡支店、仙台支店も保有する会社がビートレーディングです。以下のような場所に事務所を構えています。

- 東京港区(最寄り駅:大門)

- 大阪市北区(最寄り駅;大阪駅)

- 名古屋市中区(最寄り駅;栄駅)

- 福岡市博多区(最寄り駅;博多駅)

- 仙台市青葉区(最寄り駅;仙台駅)

そのため、関西や中部、九州、東北に事務所を構える経営者であっても気軽に申し込めるファクタリング会社になっています。大手だからこそ、いろんな地域に支店を出すことが可能になっているのです。

個人でも法人でも、少ない資料で売掛金仮査定が可能

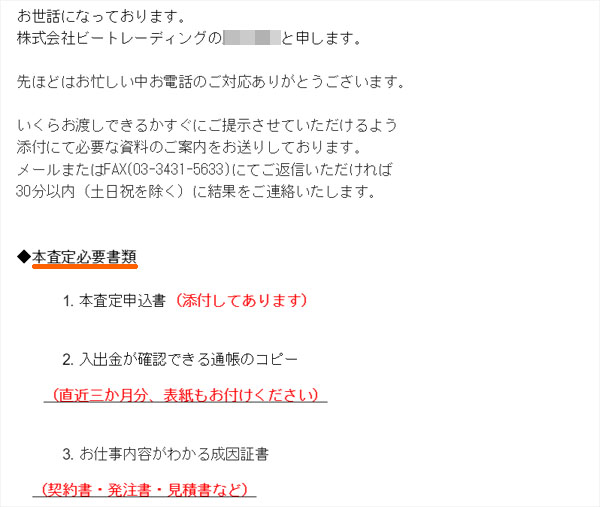

また、ビートレーディングの場合は売掛金仮査定をしてもらうとき、スピード査定が可能になっています。このとき、私が実際に活用したときは以下のような書類が審査で必要でした。

このように、通帳コピーや売掛金の発生要因(請求書など)を添付して送るだけとなります。

通常のファクタリング会社に比べると、提出書類が非常に少なくなっています。そのため、スピード査定を可能にしています。

・適当な売掛金だと審査落ちになる

ただ、注意点として審査に出す売掛金は注意を払いましょう。審査書類が非常に少ないのは、一見するとメリットのように感じます。ただ、実際にはデメリットも大きいです。

審査書類が少ないと、その分だけ審査の目が厳しくなります。つなり、審査落ちになる確率が高くなるのです。そのため、「公式サイトや店舗すら保有していない中小企業の売掛金を提示する」などをすると確実に審査落ちになります。

本来のファクタリングであれば、「過去3ヵ月分の請求書を提示する」など意外と審査書類が多くなります。一見すると面倒ですが、それだけ厳密に審査されるので審査基準は低くなります。ただ、ビートレーディングのように提出書類が少ないと判断材料が乏しいため、リスクを避けるために審査落ちになることは理解しましょう。

そのため、ビートレーディングの売掛金仮査定で審査に出す資料としては「信頼できる会社の売掛金」が望ましいです。スピード査定可能とはいっても、速攻で審査落ちに遭っては意味がないのです。

特に以下のような売掛金だと審査落ちになりやすいです。

- 銀行通帳に記載のない取引先の売掛金

- 将来債権(まだ発生していない売掛金)

- 支払期限が未定の売掛金

こうしたものではなく、きちんとした売掛金を審査に出すことが、少ない提出書類でも審査落ちにならないポイントになります。

・債務超過や税金滞納者でも問題ない

ただ、審査依頼に出す売掛金にさえ注意すれば、問題なく審査に通過します。このとき、債務超過の状態だったり、税金滞納していたりしたとしても問題ありません。

ファクタリングの場合、審査で重視されるのは売掛先です。あなたのビジネス状況ではないため、銀行融資が絶対に下りないような人でも問題なく資金調達できるようになっているのです。

即日での資金調達は可能?スピード査定・審査の実態

このとき、ビートレーディングではスピード査定が可能なのでしょうか。ビートレーディングの公式サイトには「即日での資金調達も可能」とあり、できるだけ早く入金してもらえる気がします。

しかし、実際に私がビートレーディングに申し込みをして活用した経験からいうと、「即日での資金調達は無理なのでは?」と感じました。

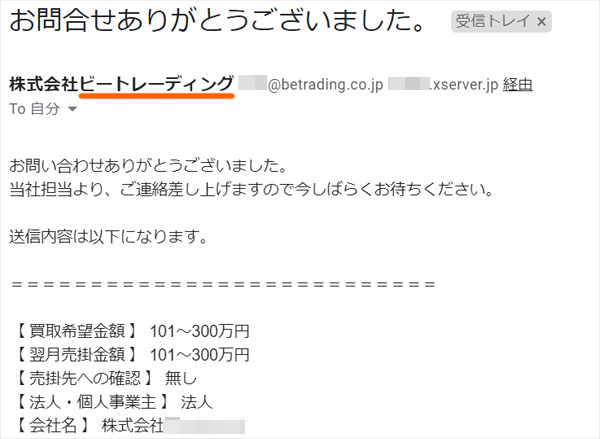

まず、ビートレーディングの公式サイトに申し込みをすると以下のような自動返信メールが届きます。

その後、電話がかかってきて軽いヒアリングを受けたあと、先ほど示したような仮審査に必要な書類を提出しました。

このとき、私の場合は午前中に書類を送ったので午後には連絡があると思ったのですが、実際にはまったく連絡がありませんでした。申し込みをしたのは金曜日だったのですが、土日を挟んだ週明けの月曜日に審査通過の報告がありました。

そのため、実際のところ即日での資金調達は期待しないほうがいいです。スピード審査が可能かどうかというと実際は微妙であり、2~3日は時間的に余裕をみて資金調達したほうがいいです。

売掛金買取を無制限で取引可能

ただ、大手なので非常に高額な売掛金であっても問題なく売買できる会社でもあります。この金額については無制限です。そのため、非常に高額な資金調達を考えている会社であっても対応できます。

もちろん、金額が高額になるほど審査には時間がかかります。特に300万円以上の売掛金になるとより多くの時間が必要になり、2~3日ほどで資金調達できるわけではありません。そのため、時間的な余裕をもって申し込みをしなければいけません。

・100万円以上の売掛金が必要

しかし、高額な資金調達が可能な反面、ビートレーディングでは100万円以上の売掛金を対象にしているというデメリットもあります。つまり、少額ファクタリングを実施することはできません。

会社規模が大きいと高額案件しか受け付けなくなることは多いです。これはビートレーディングも同様であり、個人事業主や法人経営者が売掛金買取をしてもらうとき、100万円以上の売掛金を用意できなければ相手にしてもらえないと考えましょう。

手数料は高すぎず普通

それでは、どれくらいの手数料相場になるのでしょうか。これについては、ビートレーディングは手数料がものすごく高額になることはないものの、低い手数料でファクタリングが可能なこともありません。

つまり、一般的な手数料相場に落ち着くと考えればいいです。具体的には以下のような手数料率になります。

- 2社間ファクタリング:15~20%

- 3社間ファクタリング:5~10%

ビートレーディングの公式サイトには「2%~」などの表記を見かけます。ただ、こうした手数料率になることは100%の確率でありません。ファクタリングである以上、それなりに高額な手数料相場となります。

参考までに、私がビートレーディングを活用して120万円ほどの売掛金買取を依頼したとき、以下のような手数料でした。

| 会社 | 買取対象 | 振込金額 | 総額の手数料率 |

| ビートレーディング | 92万円 | 75万円 | 約18.4% |

売掛金のうちすべてが買取対象になることはありません。これを掛目といいますが、ビートレーディングの場合は120万円のうち92万円が買取の対象でした。また92万円のうち手数料が17万円であり、振込金額は75万円になると教えてくれました。

つまり、手数料率は約18.4%です。2社間ファクタリングでの手数料ですが、私の場合はこうした費用になりました。

ビートレーディングの公式サイトには非常に低い手数料が記されています。しかし、実際のところそうした手数料相場になることはなく、一般的なファクタリング費用と同等の手数料を提示されることになります。

償還請求権なしのノンリコースとなる

またビートレーディングを利用してファクタリングをする場合、償還請求権なしでの契約となります。償還請求権なしとは、要は「売掛先となる取引先・得意先が倒産したとしても、あなたがファクタリング会社へ支払いする必要のない契約」となります。

売掛金の売買をするとき、通常のファクタリングであれば得意先の倒産リスクをファクタリング会社へ移転させることができます。これが償還請求権なしであり、別名でノンリコースとも呼ばれています。

ただ、ファクタリング会社の中にはノンリコースとはしておらず、売掛先の倒産リスクを背負わない契約方式にしていることもあります。つまり、あなたが得意先の倒産リスクを背負うのです。

これについてビートレーディングの場合、ノンリコースで契約することになります。そのため、支払いが心配な得意先に対してファクタリングすることで、倒産リスクをビートレーディングに移転させることが可能です(既に支払いが遅れている売掛金はファクタリング対象外となります)。

登記なしでも可能な契約

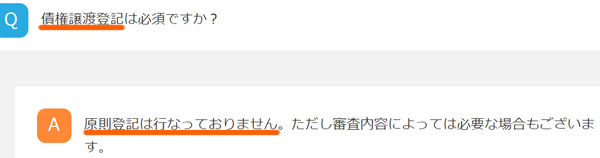

また、ビートレーディングの場合は登記なしでのファクタリングを原則にしていることも大きな特徴の一つになります。

法人の場合、通常はファクタリングのときに登記を実施します。これを債権譲渡登記といいますが、登記をすることで法律上でも「売掛金がファクタリング会社のものになった」と示せるようになります。そのため、登記を基本にしているファクタリング業者は多いです。

そうしたなか、ビートレーディングだと登記なしが基本なのです。これについては、公式サイトにも明記されています。

もちろん、すべてのケースで登記なしというわけではありません。審査内容によっては登記が必要なケースもあります。

ただ、登記なしだと必然的に審査基準が厳しくなりやすいことは理解しましょう。登記なしでも問題ないからといっても、手放しに喜べるわけではありません。信頼できる売掛金でなければ審査に通りにくいため、登記なしはメリットではあるものの、審査の面ではデメリットとなるのです。

人気でおすすめなビートレーディングでの金融取引

このように、他のファクタリング会社にはない特徴をもつ業者がビートレーディングです。具体的には、以下のような会社になります。

- 東京・大阪・名古屋・福岡・仙台に支店を構える

- 無制限にて売掛金を買取可能

- 登記なしでもファクタリングできる

- 審査書類が非常に少ない

こうした他社にはない特徴があるため、評判・口コミでの人気が高くおすすめです。ただ、公式サイトでは「即日可能!」とあるものの、私が実際に利用してみたところ、最短でも2~3日が妥当です。また、手数料相場は特別低いわけではなく普通です。

しかし、先に述べたようにビートレーディングならではの優れた特徴があるため、ファクタリングによる金融取引を活用するとき、ビートレーディングを利用することで売掛金の売買を行うようにしましょう。