売掛金の売買を行う金融サービスとしてファクタリングがあります。個人事業主や法人が利用するサービスであり、ファクタリング会社との企業間取引によって成立するサービスとなります。

ただ、ファクタリングを実施するにしてもいくつか種類がありますし、その内容がどうなっているのか事前に理解していなければ、その違いが分かりません。

しかも、金融サービスの一つなのでファクタリングの仕組みや内容は難しいです。そこで、「ファクタリングとは何かについて図解・イメージを活用し、簡単にわかりやすく説明してくれる人はいないのか」と考える人は多いです。しかし、実際のところスキーム図を利用しながら概要を説明しているWebサイトはほぼ存在しません。

そこで、「ファクタリングの仕組み・内容がどうなっているのか」について、ここではできるだけ簡潔に図解を利用しながら解説していきます。

もくじ

ファクタリングの内容・種類について理解する

ファクタリングとはいっても、いくつか種類があります。例えば以下のようなファクタリングがあります。

- 2社間ファクタリング

- 3社間ファクタリング

- 保証ファクタリング

- 国際ファクタリング

他にも種類があり、これらはどれも仕組みが違っています。ただ、メインとなるのが2社間ファクタリングと3社間ファクタリングです。この2つで、世の中で実施されているファクタリングをほぼ占めると考えましょう。

そのため乱暴にいうと、2社間と3社間のファクタリングについて理解しておけばまったく問題ありません。これらは国内の企業間で行う取引になります。

黒字倒産を防ぎ、資金繰りを良くする売掛金売買

それでは、2社間と3社間のファクタリングはどうなっているかというと、これらのファクタリングは売掛金を売買する手法になります。

個人事業主や法人が企業間取引でビジネスをするとき、現金商売を行うことはほぼありません。売上は計上するものの、実際の支払いは後回しにします。その場ではお金を払わず、後でまとめて支払うようにするのです。こうしたツケ払いが基本であり、売上の発生はあるもののまだ入金されていないお金を売掛金といいます。

売掛金というのは、「後で必ずお金を払います」という約束だと考えればいいです。

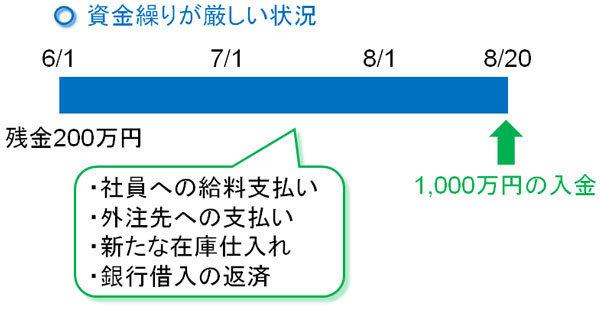

ただ、売掛金が多いと資金繰りが厳しくなります。例えば売掛金1,000万円があり、2ヶ月後に振り込まれる約束があるとします。この場合、売上としては1,000万円もあるが、売掛金なので2ヶ月間現金が存在するわけではありません。

このとき手元にある現金が200万円だとすると、1,000万円が入金される2ヶ月後まで「社員の給料支払い」「外注先への支払い」などさまざまな支払いに耐える必要があります。

そうしたとき、手元の現金が枯渇して資金ショートを生じると会社は倒産します。黒字倒産が頻繁に発生するのは、このように売掛金が無駄に大きく、入金が遅いときに発生します。「売掛金が大きく入金が遅い=資金繰りが厳しくなる」と考えればいいです。

この状況を回避するため、実施するのがファクタリングになります。手元に保有する売掛金について、ファクタリング会社へ売却することで早期現金化を図ることができるのです。

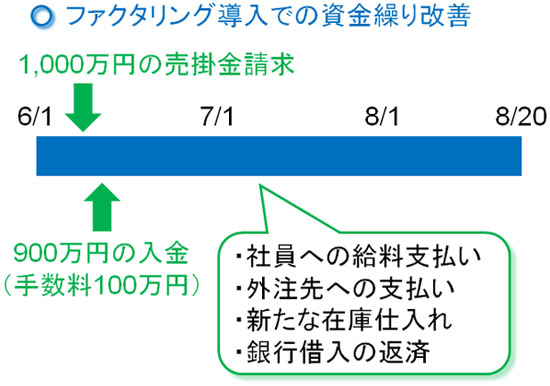

ファクタリングの場合、即日や2~3日での現金化が可能になります。そのため黒字倒産を回避でき、資金繰りを大きく改善できます。

例えば、1,000万円の売掛債権(売掛金)に対してファクタリングを実施すればどうでしょうか。売掛金買取での手数料が10%だとすると、売買手数料は100万円となり、差額の900万円が早期に入金されます。

この場合、手元に残っている現金だけで何とかやり繰りする必要はありません。

なお、売掛金を保有することが大前提なので、ファクタリングでは必然的に企業間取引となります。個人事業主が利用することはあるものの、基本的には法人(売掛金を保有する会社)と法人(ファクタリング会社)との間で行う金融取引だと考えるようにしましょう。

国内ファクタリングの企業間取引を簡単にイメージ解説

このようにファクタリングには種類があるものの、一般的にファクタリングというのは「売掛金を早めに現金化し、キャッシュフローを改善すること」と考えて問題ありません。

そうしたとき、2社間や3社間のファクタリングは国内ファクタリングになります。つまり、国内企業同士が行うようになります。

輸出企業だと、売掛金の相手先が外国企業になります。そうなると国際ファクタリングを実施することになりますが、これだと非常にハードルが高く、実際のところ利用している会社はほぼ存在しません。そのため国内ファクタリングとして、2社間や3社間のファクタリングを実施するようになるのです。

企業間取引での2社間のスキーム図

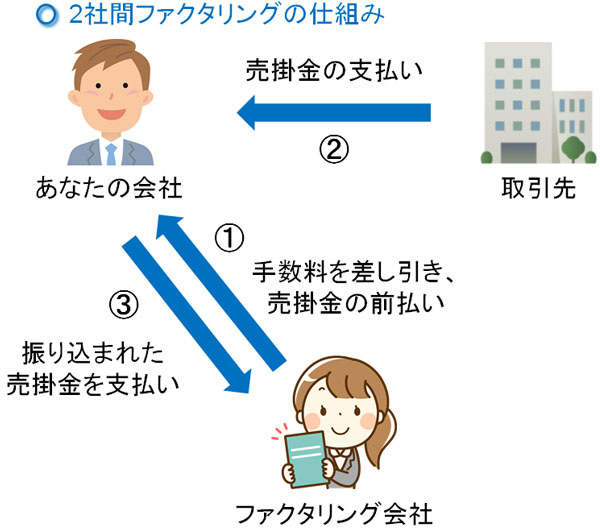

それでは、ここまで述べてきた2社間と3社間ではどのような違いがあるのでしょうか。これについて、ザックリと解説すると「2社間=あなたの会社とファクタリング会社で契約を結ぶもの」と考えるようにしましょう。

このとき、お金の流れやスキーム図としては以下のようになります。

- 手数料を差し引き、ファクタリング会社を使って売掛金を早期現金化

- 取引先から、支払日に売掛金が支払われる

- 支払われた売掛金をファクタリング会社にそのまま送金

図解で説明すると、こうした概要になっています。あくまでもあなたの会社とファクタリング会社が契約を結ぶだけであり、得意先にファクタリングの事実が知られることはありません。

取引先・得意先への通知がないため、世の中で実施されているファクタリングのほとんどが2社間契約になります。

もちろん2社間だと、ファクタリング会社にとって「得意先から支払われたお金を、あなたの会社(ファクタリング利用先)が使い込んでしまう」などのリスクがあるので手数料は高くなります。ただ、それでも通知がないというメリットから2社間が主流になっているのです。

3社間の概要をイメージで確認

それに対して、「あなたの会社」「ファクタリング会社」「取引先の会社」の3社で契約を結ぶ方式が3社間ファクタリングになります。このときのスキームを図解にすると以下のようになります。

- 取引先へ売掛金を請求

- 手数料を差し引き、売掛金がファクタリング会社からあなたの会社へ早めに支払われる

- 取引先が売掛金をファクタリング会社へ支払う

要は、取引先を巻き込むのが3社間ファクタリングになります。企業間取引の中でも、取引先が一般企業の場合だと3社間を利用する人はほぼいません。ただ公的機関への売掛金がある場合、公的機関へ面倒な作業をさせても特に大きな問題にはならないため、そうした場合は例外的に3社間ファクタリングが頻繁に利用されます。

例えば病院・クリニックは支払基金などの公的機関に売掛金(診療報酬)を請求します。

患者さんは窓口で3割負担のみです。残りの7割は支払基金などがお金を払います。このときの支払基金は公的機関なので、医療機関がファクタリングするときはほぼ3社間取引となります。

ファクタリングでは、同じ国内ファクタリングでも2社間と3社間でこうした違いがあることをイメージで理解しましょう。

売掛金買取の手数料はそれなりに高い

このように売掛金買取をしてもらうファクタリングですが、手数料はそれなりに高額になります。一般的には、以下のような手数料相場になると考えましょう。

- 2社間契約:10~20%

- 3社間契約:1~5%

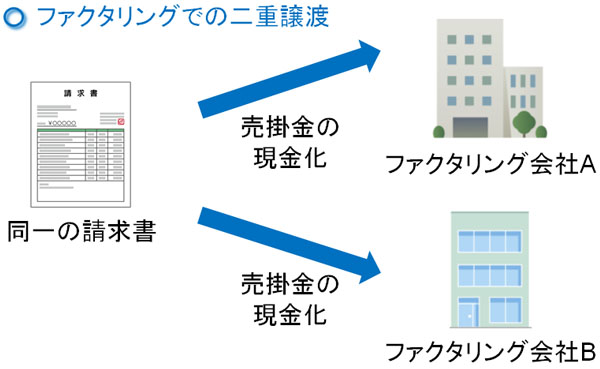

前述の通り、2社間だとファクタリング会社にとってリスクが高くなります。実際、得意先から支払われた売掛金をファクタリングの利用先が使い込んでしまったり、二重譲渡(同じ売掛金を複数の会社へ売却すること)をしたりするケースがわりと頻繁に発生します。

当然、これらは横領と同じなのでやってはいけません。ただ、実際に横領が発生するとファクタリング会社は債権回収ができず、そのために余計な手間やコストが増えてしまいます。

一方で3社間取引だと、こうした不正が起こることはありません。そのため、リスクの分だけ2社間取引のほうが割高な手数料となっているのです。

借金ではなく、ファクタリングは審査基準が低い

それでは、なぜ同じ資金調達の中でも手数料(金利)が割安な銀行融資ではなく、ファクタリングを選択するのでしょうか。この理由は単純であり、ファクタリングは借金ではないので審査基準が非常に低くなっているからです。また、資金調達のスピードも早いです。

銀行融資だと1~3%ほどの低い金利で融資を実行してもらえます。ただ審査基準は非常に高く、経営状態が悪くなると早期の返済を求められ、その結果として倒産に陥ることもあります。また、借入金を得るにしても1~2か月ほどの期間が必要です。

一方のファクタリングだと、売掛金買取をしてもらうので借金ではありません。売掛債権という、お金を受け取る権利を売買しているに過ぎないのです。そのため、債務超過や税金滞納の状態である個人事業主・法人であっても問題なく審査に通過するという実態があります。

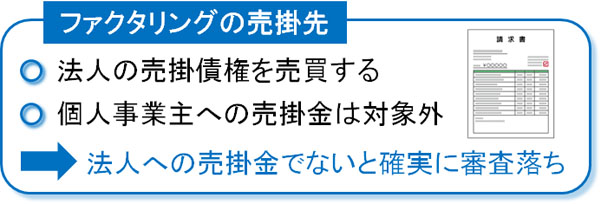

もちろん、絶対に審査に通過するわけではありません。例えば、ファクタリングでは法人に対する売掛金が対象になります。個人事業主への売掛債権だと、確実に審査落ちになります。

ただ、企業への売掛金がある場合は誰でも問題なく利用できます。

・スピード審査も可能

また、スピード審査によって即日での資金調達も可能になっています。銀行融資だといくつもの審査があり、非常にスピードが遅いものの、ファクタリングであれば素早い資金調達ができるようになっています。

これらの理由があるため、資金調達のときに売掛金買取を選択する事業者がたくさん現れるのです。

売掛先が分析され、ノンリコースで行われる売掛債権の売買

なぜこのような審査になっているかというと、それは売掛先の信用がファクタリングで最も重要になるからです。ファクタリング会社にとって一番のリスクは「売掛金買取をした会社の倒産」です。

ファクタリングは一般的に、ノンリコースと呼ばれる形式となっています。ノンリコースとは、売掛先が倒産したとしても債権回収リスクのすべてをファクタリング会社が背負うことを指します。これについては、多くのファクタリング会社で以下のように公式サイトに明記しています。

そのためファクタリングの審査で最も重視されるのが売掛先の倒産リスクです。売掛先の経営状況が分析・評価されて審査結果が下りるのです。これからファクタリング利用を考えている会社の経営状況が重視されるわけではありません。

こうした理由から、たとえ債務超過や税金滞納している個人事業主・法人でもファクタリングできるようになっています。

もちろん、売掛金買取をしてもらう会社(あなたの会社)の財務状況をまったく考慮しないわけではありません。実際、審査書類にはあなたの会社の決算書も含まれています。そのため、売掛先やあなたの会社を総合的に分析・評価されて審査されるようになります。ただ、このとき売掛先の評価が最も重要になるのです。

ファクタリングを利用するべき企業例

それでは、どのような個人事業主や法人であれば売掛金買取を実施するといいのでしょうか。これについては、以下のような事業者が該当します。

・売掛金の支払いスパンが長い

売掛債権の支払いスパンは会社ごとに異なります。このとき、一般的なのは1~3ヵ月ほどの支払期間です。ただ、中には4ヶ月後や半年後などにお金を支払う会社も存在します。

売掛債権の支払いが遅いと、当然ながらその分だけ現金が枯渇してキャッシュフローが悪くなります。そうした場合、ファクタリング手数料を支払ってでも早期現金化したほうがいいケースはよく起こります。

・早急に資金調達したい

事業資金の調達に急いでいる場合についてもファクタリングは有効です。あらゆる資金調達の中でも、最速で資金調達できる手法の一つがファクタリングになります。

これまで述べた通り、即日での現金化も可能です。ただ、必要書類を集めるときに多少手間取ることが多く、さらには対面契約が基本なので2~3日ほど時間の余裕をみて資金調達するのが現実的です。

・銀行融資を断られた

資金調達のとき、銀行融資がダメだった場合についてもファクタリングは有効です。銀行融資は審査基準が非常に高いものの、ファクタリングでは前述の通り借金ではないため、審査基準が非常に低くなっているからです。

恐らく、あらゆる資金調達の中でも最も審査に通過しやすい手法がファクタリングだといえます。「法人に対する売掛金」という買取条件はあるものの、この条件を満たしていれば問題なく売掛金買取を実施してもらえます。

概要や仕組みからファクタリングを理解する

できるだけ簡単に、さらには図解を含めながらわかりやすくファクタリングの概要や仕組みについて解説してきました。

実際にファクタリングを活用するとなると、必要書類を集めたり、契約内容がどうなっているのか確認したりする必要があります。ただ、その前に「そもそも、ファクタリングとは何か?」について理解しておかなければいけません。

企業間取引により、売掛債権の売買をするのがファクタリングになります。手数料はそれなりに高額ですが、「即日の資金調達」「借入金に頼らず資金繰りを改善できる」「審査基準が圧倒的に低い」という独自の特徴があります。

こうした内容のため、株式会社や有限会社、合同会社、医療法人、さらには個人事業主を含め多くの事業者に利用されている手法がファクタリングです。売掛金の売買を実現することでキャッシュフローを改善させれば黒字倒産を回避できます。また、企業の資金繰りを改善させるときに、それを実現できる優れた手法の一つになります。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。