自らビジネスを動かす人としては、法人経営者に限らず個人事業主・フリーランスも存在します。法人化するほどの売上・利益規模ではないものの、自営業として自分でビジネスを動かす人は非常に多いです。

中には副業で大きなビジネスを動かすサラリーマンもいるため、こうした人も自営業者と同じようなものだと考えることができます。

しかし、ビジネスである以上はどうしてもお金が必要になってきます。場合によっては資金繰りが厳しくなることがあり、お金が足りないときは資金調達することでしのがなければいけません。そうしたとき、ファクタリングという方法が広く利用されます。

ただ、このときは個人事業主OKのファクタリング業者を見つけなければいけません。また自営業だと売掛金の金額は少額になることも多く、小口の売掛金であっても対応可能な業者に依頼することも重要です。

そこで、「どのように考えて個人事業主・フリーランスがファクタリングを利用すればいいのか」について解説していきます。

もくじ

資金繰りの改善に役立つ自営業のファクタリング

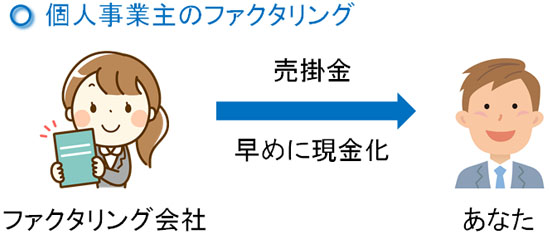

ビジネスで発生するものに売掛金があります。法人間の取引だとほぼ100%の確率で売掛債権が発生するようになりますし、個人相手の商売であってもお客さんがクレジットカード決済をすることで売掛金を生じることがあります。

売掛金は1~2ヶ月後などに入金されますが、こうした売掛金を早めに現金化する手法がファクタリングになります。

ビジネスでの資金調達では、一般的に法人が主体となります。資金調達額を見ると、個人ではなく会社のほうが圧倒的に高額になります。当然、資金調達法の一つであるファクタリングについても法人がメインになります。

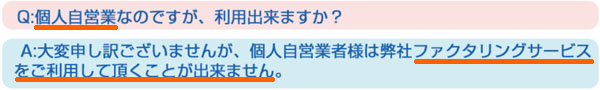

そのため、ファクタリングについても個人事業主・フリーランスだと実施してくれるファクタリング会社が少なくなります。以下のように、個人事業主不可としているファクタリング業者はいくつも存在します。

ただ、ビジネスをしている自営業であってもファクタリングは可能です。個人事業主・フリーランスでも「法人カード(ビジネス用のクレジットカード)を保有できる」「屋号のビジネス口座を持てる」ことから分かる通り、ファクタリングについても個人事業主向けのサービスを展開している業者が存在するのです。

新たな設備投資や事業投資などで現金が足りないとき、ファクタリングは役立ちます。手数料は必要になりますが、早めに売掛金を現金化することでビジネスの幅を広げることができるのです。

少額な売掛金の小口ファクタリングは可能か

ただ、このとき個人事業主・フリーランスや副業しているサラリーマンだと心配になるものとして、「少額の売掛金でも問題ないのか」と懸念ものがあります。法人で大型案件をたくさん受注しているのであれば問題ないですが、自営業で少額の売掛金でも問題ないのか考えてしまうのです。

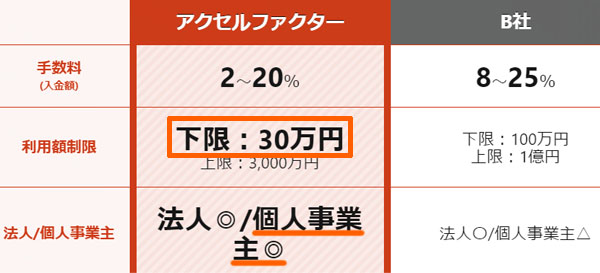

実際のところ、「100万円以上の売掛債権が最低金額」などのようにしているファクタリング会社はそれなりに存在します。例えば、以下の会社は100万円が最低金額であり、100~1億円までファクタリング可能です。

ただ、ファクタリングは会社ごとに基準がバラバラです。当然ながら手数料や審査基準が異なり、最低金額も会社ごとに変わってきます。

確かに100万円を最低金額に設定しているファクタリン会社はあるものの、少額の小口ファクタリングにも対応している業者は存在します。例えば、以下のファクタリング会社は個人事業主OKであり、さらには下限を30万円としています。

基本的には、小口ファクタリングを実施している会社であっても30万円あたりを下限としていることが多いです。ただ、このように売掛金の金額が100万円未満と少ない自営業であっても問題なく受け入れてくれることが分かります。

・複数の売掛金を組みわせるのは有効

ただ、個人事業主・フリーランスの中には一つの請求金額が30万円以上ではないケースがあります。この場合、ファクタリングを諦めるしかないのでしょうか。

そこで一つの請求書の金額が少ない場合、いくつかの請求書を組み合わせるようにしましょう。例えば、「請求書を3つ合わせることで売掛債権の合計金額を30万円以上にする」などでも問題ありません。そうすれば、単価の低い請求書を発行している自営業であっても問題なくファクタリングを利用できます。

売掛債権のファクタリグに必要な審査書類

なお、法人であれば登記簿謄本(履歴事項全部証明書)などの提示を求められることがあります。ただ、個人事業主・フリーランスだとそうした書類は存在しません。

そのため、必然的に審査書類は少なくなって手軽になります。具体的には、以下のような書類があれば問題ありません。

- 本人確認書類(運転免許証など)

- ビジネス用の通帳コピー(Web明細でも可能)

- 請求書

こうした書類であれば手元にありますし、いつでも用意することができると思います。そのため、すぐに審査書類を送ることで売掛金を現金化することが可能です。

ファクタリングの場合、即日や2~3日以内の入金であっても対応できます。審査書類を集めるのは個人だと手軽なため、できるだけ早く資金調達したい個人事業主・フリーランスに向いています。

個人事業主で考えるべき手数料の問題

ただ、ファクタリングではそれなりに手数料が高くなってしまいます。そのため、個人事業主・フリーランスがファクタリングを実施する場合、どのような手数料相場になるのか理解しなければいけません。

このとき、一般的な手数料率としては以下のようになります。

- 2社(者)間:10~20%

- 3社(者)間:1~5%

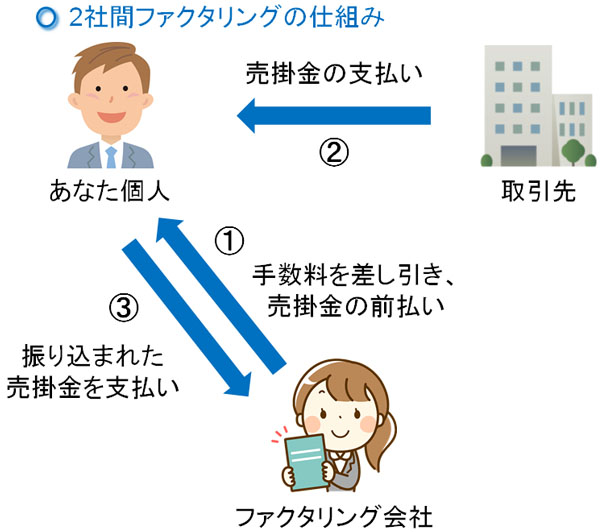

2社間ファクタリングでは、「あなた個人」「ファクタリング会社」の2つで契約を結びます。そのため取引先にファクタリングの事実を知られることはありません。

ただ、取引先(売掛金の請求先)を介さないのでファクタリング会社としては債権回収のリスクが高くなります。そのため、その分だけ売掛金の売買手数料が高くなっています。

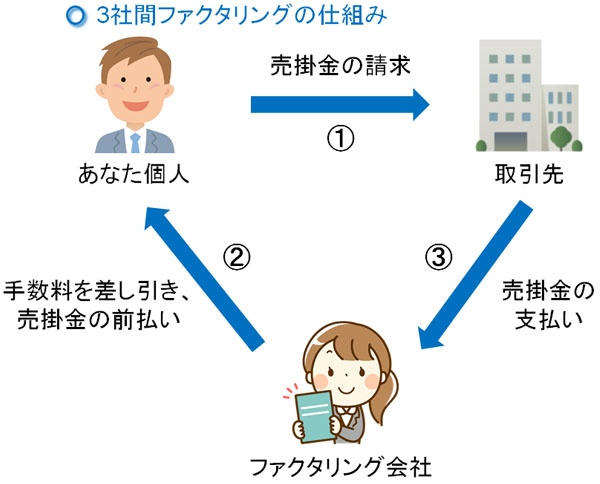

一方で3社間ファクタリングの場合、「あなた個人」「ファクタリング会社」「取引先」の3社で契約を結ぶことになります。

取引先(売掛金の請求先)を巻き込むことになるため、当然ながらハードルは高くなります。ただ、その分だけ手数料は非常に低くなっています。

個人事業主であっても「医師なので診療報酬が売掛債権になる」「売掛金のほとんどがクレジットカード債権」などであれば、ファクタリング会社にとって売掛金の請求先が公的機関やカード会社となります。この場合だと契約を結んでも取引先に怪しまれることがなく、ファクタリングの事実が漏れることがないので3社間ファクタリングに向いています。

こうしたファクタリングの形式があることを理解し、事業形態によって2社間がいいのか、それとも3社間がいいのか違ってきます。

債権譲渡登記できない自営業

なお、実際のところファクタリングでは、2社間ファクタリングを実施するケースが非常に多いです。これは、個人事業主・フリーランスに限らず法人がファクタリングを実施するときも同様です。

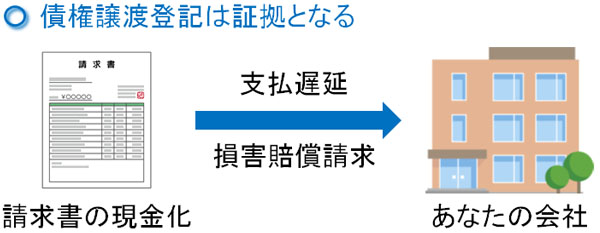

このとき法人だと、2社間ファクタリングを実施するに伴って債権譲渡登記をするケースが多いです。債権譲渡登記をすることで、法的にも「対象のファクタリング会社を活用し、〇万円を早期に現金化している」ことが法務局で記されるようになります。

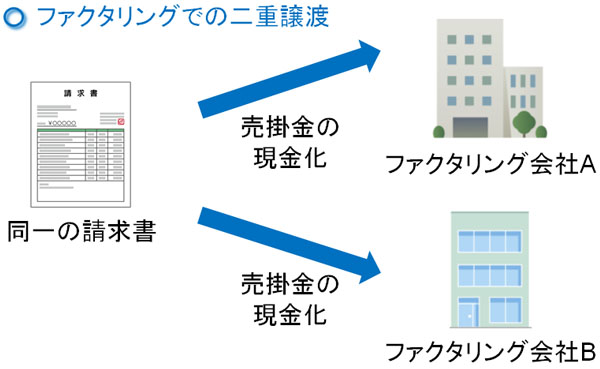

こうした債権譲渡登記をすることにより、ファクタリング会社としては二重譲渡(同一の売掛金を複数のファクタリング会社で現金化すること)を防止することができます。

また、2社間ファクタリングだと「売掛金を得意先から支払ってもらったあと、そのお金をファクタリング会社へ支払う」ことになります。ただ経営者によっては、得意先から支払われたお金を使い込んでしまうことがあり、これだとファクタリング会社への振込が滞ることになります。

こうしたとき、債権譲渡登記があれば損害賠償時の証拠として利用でき、銀行口座の差し押さえが可能になります。

しかし、債権譲渡登記には登記簿謄本(履歴事項全部証明書)や法人の印鑑証明書などの書類が必要になります。そのため、個人事業主・フリーランスだと債権譲渡登記をすることができません。

債権譲渡登記ができないと、その分だけ債権回収のリスクが高まるのでファクタリングでの手数料相場が高くなってしまいます。

自営業だとファクタリング利用時の手数料が高くなりやすいですが、これは「個人の場合、法人に比べて信用度が低い」からではありません。実際、法人でも債務超過などに陥っており、信用度の低い企業はいくらでも存在します。そうではなく、個人事業主で手数料相場が法人より高いのは、債権譲渡登記ができないからなのです。

ちなみに法人のみをファクタリングの対象としている業者が多いのは、個人だと債権譲渡登記できないという理由もあります。

複数会社を利用し、あいみつは必須

こうした状況があるため、個人事業主・フリーランスにとって厳しい状況となっているのがファクタリングです。ただ、前述の通り問題なくファクタリングできる会社も存在します。

しかし、個人事業主OKと記しているファクタリング会社であったとしても、場合によっては断られることがあります。

また前述の通り法人に比べると手数料相場が高くなり、さらにはファクタリング業者によって手数料はバラバラです。例えば同じ100万円をファクタリングするにしても、手数料率8%のケースがあれば、手数料率が20%といわれることもあるのです。

自営業だとこうした現状があるため、実際にファクタリングをする場合は複数の業者に問い合わせするようにしましょう。

数十万円、数百万円レベルの高い買い物をするとき、いくつもの業者に依頼することで、あいみつ(相見積もり)を取るのは基本です。これと同じことをファクタリングでも実施するのです。

特にファクタリングの場合、振り込まれるのは「お金」です。どの業者を利用してもお金の価値は変わらないため、いくつか問い合わせをしてみて「素早い現金化は可能か」「審査手順は簡単か」などを考慮しながら、手数料率の低い業者を利用しましょう。

個人事業主OK・少額ファクタリング可能なおすすめ業者

このように、ファクタリングを利用するときは自営業ならではの注意点があります。どうしてもファクタリングは法人が主体になってしまいます。売掛債権の譲渡について、登記できるのが法人に限られているケースが多いからです。

ただ個人事業主OKにしており、さらには少額ファクタリングにも対応している業者は存在します。

しかし、世の中にはファクタリング会社がいくつも存在します。その中から、「個人事業主・フリーランスにも対応しており、少額ファクタリングであっても可能」という業者を探すのは面倒です。

そこで、以下では自営業者でも問題なく利用できる、おすすめのファクタリング会社を記しています。

アクセルファクター

多くのファクタリング会社が大口案件を取り扱っている中、小口専門という非常に珍しいファクタリング会社としてアクセルファクターがあります。少額ファクタリングが可能であるため、当然ながら自営業であっても問題なく申し込めます。

少額の売掛債権に特化していることからスピード感が早く、「保証人なしの即日入金」を含めた素早い対応が可能になっています。もちろん、全国対応です。

しかも、30~100万円ほどの少額ファクタリングだからといって特に手数料がものすごく高くなるわけではありません。審査内容にもよりますが、2社間ファクタリングで債権額の15~20%の手数料が可能です。これは、小口案件に特化しているからこそ可能になっています。

えんナビ

個人事業主でも利用可能であり、さらに土日対応しているファクタリング会社がえんナビです。24時間365日対応しているのです。

もちろん機械の音声が流れるわけではなく、事務所にスタッフが常駐し、対応してくれます。当然、法人に限らず個人事業主・フリーランスであっても休日対応してくれます。全国対応で即日入金も可能であり、気軽にWebから申し込みすることができます。

なお、えんナビでは売掛金の最低金額は30万円です。30~5,000万円に対する売掛金のファクタリングに対応しています。少額ファクタリングでも問題なく、2社間ファクタリングについて手数料は一般的な相場となっている会社です。

審査基準が低いことでも知られているため、「土日対応してくれる会社がいい」「少額の売掛金を買取してもらいたい」「素早い対応をしてほしい」という場合に優れたファクタリング会社になります。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。