売掛金を早めに買取するファクタリングですが、ファクタリングにもいくつか種類があります。その中でも、代表的なものが2社間ファクタリングと3社間ファクタリングです。

実際にファクタリングをするとき、両者の違いを理解したうえで、どちらの方法によってファクタリングを利用するのか考えなければいけません。そのためメリット・デメリットや手数料相場の違いなどを学んでおく必要があります。

2社間でも3社間でも、売掛債権を売買することで早期に現金を手にできることは変わりません。ただ、その仕組みは大きな違いがあります。

そこで、「2社間ファクタリングと3社間ファクタリングの違いがどうなっているのか」について解説していきます。

もくじ

得意先へ通知・契約のない2社間ファクタリング

まず、最も多くの人が利用する方法である2社間ファクタリングから解説していきます。ファクタリングには種類があるものの、世の中で行われている売掛金の売買はほとんどが2社間ファクタリングとなります。「ファクタリング=2社間」と考えてもいいほど主流なやり方です。

なぜ2社間ファクタリングが基本になっているかというと、売掛金の発生先となる得意先への通知がないからです。

ファクタリングしている事実が取引先に知られると、「あの会社は資金が枯渇しているのでは」と勘繰られるようになります。それだと微妙なので、通知のない2社間ファクタリングを実施することになるのです。

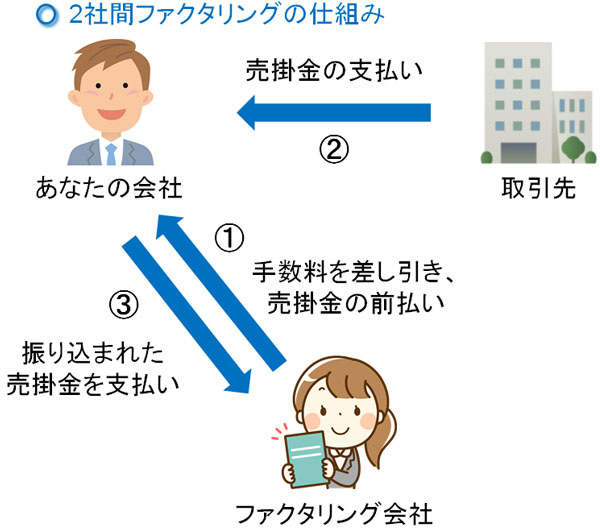

2社間ファクタリングでは、文字通りあなたの会社とファクタリング会社の2社だけで取引をすることになります。このとき、以下のような流れとなります。

- 売買手数料を引かれ、ファクタリング会社からあなたの会社へお金が支払われる

- 数ヶ月後、取引先からあなたの会社に売掛金が支払われる

- あなたの会社から、ファクタリング会社へ振り込まれた売掛金を支払う

こうした仕組みによって、早めに売掛金を現金化します。契約を結ぶにしても、得意先が関わることはありません。あなたとファクタリング会社だけで完結するため、結果として2社間ファクタリングが最も頻繁に行われるようになっているのです。

取引先へ通知し、契約書を交わす3社間ファクタリング

それに対して、3社間ファクタリングという方法もあります。2社間とは違い、3社間ファクタリングでは3つの機関で契約書を結ぶことになります。「あなたの会社」「ファクタリング会社」「取引先」の3つが契約書にサインすることになるのです。

このとき、3社間ファクタリングだと以下のような流れになります。

- あなたの会社が取引先に売掛金を請求

- 売買手数料を差し引き、ファクタリング会社からあなたの会社へお金がすぐ振り込まれる

- 数ヶ月後、取引先からファクタリング会社へ売掛金の支払い

このようになるため売掛金は「取引先 → あなたの会社」ではなく、3社間での契約を結んだ場合は「取引先 → ファクタリング会社」というお金の流れになります。

なお得意先が契約書にサインし、支払いがファクタリング会社になることから分かる通り、3社間契約だとファクタリングの事実は取引先へ100%の確率で知られるようになります。

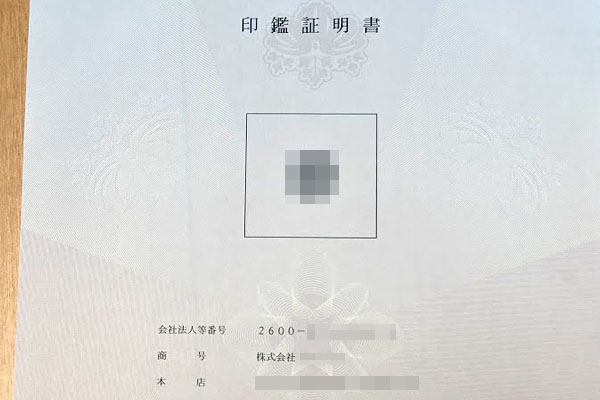

それだけでなく、契約書へのサインが必要なので得意先の担当者にお願いして来てもらい、法人印を押してもらう必要があります。さらに、このときは法人印の印鑑証明書を得意先に取得してもらった状態で印鑑を押し、契約書にサインしなければいけません。

3社間ファクタリングがほとんど行われていないのは、このように得意先へ大きな負担をかけるからです。契約書へのサインに立ち会ってもらい、さらに公的文書(印鑑証明書)を取り寄せてもらい、お金の流れも変えなければいけません。そのため、2社間ファクタリングが主流になります。

もちろん、得意先への了解を得られるのなら3社間ファクタリングも可能です。ただ、現実的に難しいのでほとんどが2社間ファクタリングとなるのです。

公的機関からの売掛金は3社間が基本

それでは、3社間ファクタリングが全く実施されないかというと、必ずしもそういうわけではありません。主に公的機関が売掛金の対象の場合、3社間ファクタリングが実施されます。

例えば病院・クリニックは診療報酬を請求することになります。患者さんは3割負担の医療費を窓口で支払いますが、残り7割は支払基金などがお金を医療機関へ支払います。そのため、医療機関の場合は支払基金などに請求する診療報酬が売掛金に該当します。

これら公的機関が売掛先の場合、支払基金などの担当者へ面倒をかけても何も問題は起こりません。ファクタリングの事実が外部に漏れることはないですし、書類を取ってきてもらうにしても国の機関なのでファクタリング会社がすべて段取りをしてくれます。

そのため、一般的に「3社間ファクタリング ≒ 公的機関の売掛債権を早めに現金化する手法」という認識で問題ありません。

手数料は2社間契約と3社間契約で大きく異なる

このとき、気になるものとして手数料があります。ファクタリングによって売掛債権の売買をするとき、手数料相場はどのようになるのでしょうか。

2社間契約の場合、得意先へ通知することなく早期の現金化が可能になります。ただ3社間契約のように、取引先からファクタリング会社へ直接入金されるわけではなく、2社間ではあなたの会社が「得意先から支払われたお金をファクタリング会社へ送金する」ようになります。

そうなるとファクタリング会社としては、「取引先から入金されたお金をファクタリング会社へ返してもらうのではなく、そのまま使い込まれてしまう」というリスクがあります。当然、これは横領に当たるのでやってはいけない行為ですが、いずれにしても3社間よりも2社間のほうがリスクは高いです。

そのため、当然ながら3社間に比べると2社間でのファクタリング手数料はそれなりに高額になります。このとき、一般的には以下のような手数料相場となります。

- 2社間契約:10~20%

- 3社間契約:1~5%

例えば2社間ファクタリングで手数料10%だと、100万円の売掛債権であれば「100万円 × 10% = 10万円」が売買手数料になります。そのため2社間では高額になりやすく、3社間ファクタリングだと大幅に手数料を抑えることが可能です。

資金調達の速度は2社間が優れる

ただ、資金調達するときのスピードついては圧倒的に2社間契約のほうが早くなります。得意先を巻き込むことがないからです。

ファクタリングの場合、「即日可能!」などの言葉を見かけることがあります。これは、2社間ファクタリングで可能になります。スピード審査によって売掛金を査定し、問題なく審査に通過したらそのまま契約することで、素早い資金調達が可能になるのです。

一方で3社間ファクタリングだと、得意先の会社と日程調節をしなければいけませんし、前述の通り公的書類を取り寄せてもらう作業を依頼する必要があります。そのためファクタリングを実施するにしても、3社間だと審査時間を含めると現実的に1週間はかかります。

素早い資金調達という意味では、2社間でなければいけません。

もちろん、「最初は急いでいるので2社間で行い、次回は時間的な余裕があるため、取引先と話をつけて3社間契約で行う」などは可能です。

ただ、売掛金の売買についてはそのつど契約する必要があります。そのため、「1年ほど継続してファクタリングを実施する」という契約ではなく、スポット的にファクタリング契約を結ぶことを考えている場合、どうしてもスピード感は2社間ファクタリングのほうが優れるようになります。

審査は3社間が有利

ただ、審査の通りやすさはどうかというと2社間よりも3社間ファクタリングのほうが有利になります。ファクタリング会社にとって、債権回収のリスクが圧倒的に少なくなるからです。

前述の通り2社間ファクタリングでは売掛債権の早期売買を完了したあと、得意先の会社からあなたの会社にお金が振り込まれます。このときのお金を、あなたの会社からファクタリング会社へ返さなければいけません。

しかし、実際のファクタリングだと得意先から振り込まれたお金について以下のようなことをやってしまうケースがあります。

- 別の支払いに充ててしまった

- 滞納していた納税資金に充てた

- そのまま会社を倒産させた

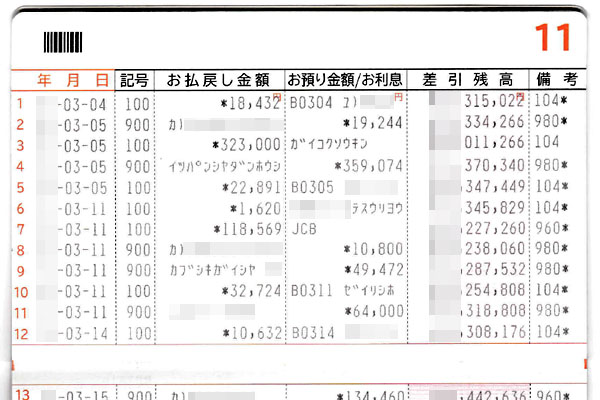

こうしたことが実際に起こるため、ファクタリングでは3ヵ月分の銀行通帳コピーを審査のときに必ず提示することになります。私がファクタリングを利用したときについても、以下のように通帳コピーをメールで送付しました。

このように提示するのは、「毎月きちんと入金があり会社かどうか」「変なお金の使い方をしていないか」などを見るためです。ファクタリングした売掛金について、使い込んでしまう会社だと審査落ちとなりますが、こうしたリスクをあらゆる方面から見るのです。

一方で3社間ファクタリングだと、そうした使い込まれる心配がありません。得意先の会社から直接、ファクタリング会社へお金が支払われるからです。2社間よりも3社間契約のほうが、審査が通りやすいのは、ファクタリング会社にとってのリスクが少なくなっているからなのです。

個人事業主は2社間の審査がより厳しくなる

そういう意味では、個人事業主が2社間ファクタリングを活用する場合はより審査の目が厳しくなります。法人の場合よりも債権回収リスクが高くなるからです。

法人がファクタリングをする場合、登記をします。このときの登記は登記簿謄本(履歴事項全部証明書)に掲載される内容ではなく、動産(売掛債権)に関わる所有権の登記になります。法務局に行かなければ分からない情報なので、登記とはいっても特に問題はありません。

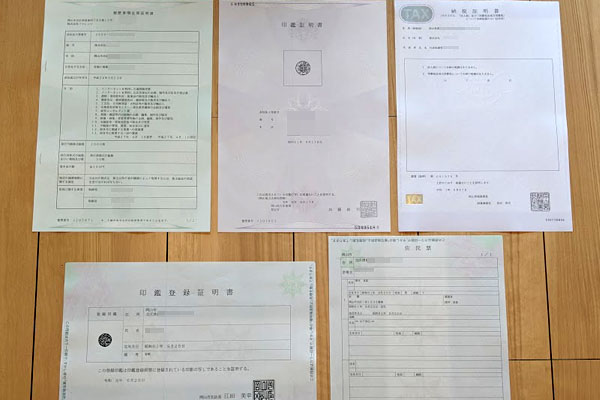

ただ登記することには変わりがないため、法人がファクタリングをするとき、以下のように登記簿謄本や法人の印鑑証明書を含め、契約時はさまざまな書類が必要になります。

登記をすることで、「売掛債権の所有者がファクタリング会社にある」と法律上でも明記されるようになります。これにより、たとえファクタリング会社への支払いが滞ったとしても、ファクタリング会社としては売掛金の所有権を明確に主張できます。

しかし個人事業主だと、登記簿謄本や法人の印鑑証明書が存在しないので、そもそも登記できません。3社間ファクタリングだと何も問題ないものの、個人事業主が2社間ファクタリングをするとき、登記できない以上はどうしても審査基準が厳しくなってしまうことは理解しましょう。

償還請求権なし(ノンリコース)なのは共通

このように、2社間契約と3社間契約では内容が大きく異なります。手数料相場や審査基準などが変わってくるのです。また、得意先への通知が必要かどうかについても違いがあり、取引先にファクタリング利用が知られない、2社間ファクタリングが大多数となります。

こうしたメリット・デメリットを理解したうえでファクタリング内容を決めなければいけませんが、両方に共通していることも存在します。それは、償還請求権なし(ノンリコース)という点です。

償還請求権とは、「売掛先の会社が倒産したとき、あなたの会社が責任を負うこと」を指します。こうした償還請求権がないことをノンリコースといいます。日本でのファクタリングの場合、ノンリコースが主流です。

つまり、もし売掛先が倒産したとしてもあなたが責任を負うことはありません。これについては、多くのファクタリング会社の公式サイトに明記されています。例えば、以下のようになります。

償還請求権ありのファクタリング会社の場合、悪徳業者なので利用しないのが賢明です。ただ、特に意識しなくても2社間・3社間のいずれもノンリコースになるのが基本です。

こうした性質のため、得意先に倒産リスクがあるとき早めにファクタリングを活用しても問題ありません。既に支払いが遅れている売掛債権については無理ですが、そうでない場合は問題なく売掛金の売買が可能です。そうすれば、取引先の倒産リスクをファクタリング会社に転化させることができます。

2社間契約と3社間契約の違いや流れを理解する

ここでは、ファクタリングによって個人事業主や法人経営者が資金調達するときの契約形態について解説しました。ファクタリングは大きく2社間と3社間があり、それぞれメリット・デメリットが違ってきます。

ただ、2社間契約と3社間契約を比較したとき、ザックリと以下のようになると考えましょう。

- 2社間:大多数の会社が利用するファクタリング

- 3社間:公的機関の売掛金に対するファクタリング

ほとんどの会社が2社間を活用するのは、3社間では得意先へ通知したり、わざわざ公的書類(法人の印鑑証明書)を取得してもらったりと負担が大きく、実際のところ利用のハードルが高いからです。公的機関なら特に問題ないものの、そうでない場合は承諾のハードルが高いのです。

ただ、手数料相場は3社間のほうが圧倒的に低いため、もし取引先の承諾が可能なら3社間の利用を検討しても問題ありません。

その他にも、資金調達までのスピードや審査基準の高さについても違いがあります。こうしたことを理解したうえで、どの資金調達方法が最適なのか確認したうえで実施するようにしましょう。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。