ビジネスを継続するうえで避けては通れないものとして、得意先の倒産があります。どれだけ売掛金があったとしても、取引先が倒産してしまうと代金の回収が難しくなります。そうしたとき、貸し倒れリスクに備えるものとしてファクタリングや取引信用保険があります。

どちらも得意先の倒産のときに代金回収できるようになり、連鎖倒産を防止できます。

しかし、ファクタリングと取引信用保険では性質が大きく異なります。手数料が違えば、活用するときの難易度も変わってくるようになります。

そこで倒産リスクに備えるとき、ファクタリングと取引信用保険の違いについて理解しなければいけません。これらがどのように異なるのか把握すれば、企業経営者にとって「どちらの方法で売掛金回収を実施すればいいのか」が分かるようになります。

もくじ

ファクタリングは個別対応となる

売掛金を早めに現金化する手法がファクタリングです。このとき、保有する売掛債権のうち「特定の会社からの売掛金のみ、ファクタリングを実施する」ことになります。

つまり、ファクタリングでは売掛金を素早く現金化する対象企業を選べるようになります。一対一での個別で対応するのがファクタリングになります。

・保証ファクタリングを用いる

ただ、ファクタリングには2種類あります。一般的なファクタリングだとこのように、「売掛金をファクタリング会社が買い取る」ようになります。これを買取ファクタリングといいます。

しかし、倒産の可能性があるリスクの高い債券を買取したいと考えるファクタリング会社は存在しません。そのため、倒産リスクに備えるときのファクタリングの場合、買取ファクタリングを選択することにはなりません。

そうではなく、保証ファクタリングというものを実施します。保証ファクタリングでは、ファクタリング会社が売掛金の買い取るのではなく、売掛金に対して「ファクタリング会社が独自の保証をする」ことになります。

そのため保証ファクタリングだと売掛金の買い取りによって早めの入金になるわけではなく、あくまでも保証されているだけだと考えるようにしましょう。ただ、いずれにしても特定の得意先にのみ保証ファクタリングを適用させるため、個別対応になるのは通常のファクタリングと変わりません。

保険だと包括的な保証になる

特定の取引先だけが対象になるのがファクタリングになるのに対して、取引信用保険だと包括的な保証になります。つまり、特定の取引のみ保証するのではなく、保険では取引しているすべての取引が対象になります。または、取引先を限定できたとしても「債権残高〇万円以上の取引先」などのようになります。

つまり、保険で倒産リスクに備えるときは特定の業者だけを指定することはできません。倒産に起因する、あらゆる取引債権が保険の対象になると考えましょう。

こうした性質のため、保険に加入する場合、あらゆる得意先の倒産に備えられるようになります。

倒産リスクの高い会社であれば、「経営状況が悪いそうだ」など事前にある程度まで分かります。ただ、急な経営悪化によって倒産する会社も存在するため、そうしたときであっても問題なく代金回収できるのが取引信用保険です。

取引先が倒産したとき、保証ファクタリングでも取引信用保険でも、どちらも売掛金の保証(保険金の支払い)があります。

違いとしては、取り企業のうち「特定の会社のみがファクタリング」「取引しているすべての会社が対象になるのが保険」だと考えましょう。

取引信用保険を利用する会社はほぼ存在しない

ただ、実際のところどうかというと取引信用保険を利用している中小企業はほぼ存在しません。理由は単純であり、保険料が非常に高額になってしまうからです。

これについては、一般的に債券残高の3%が保険料になります。例えば、以下のようになります。

- 売掛金4,000万円:毎年120万円

- 売掛金1億円:毎年300万円

- 売掛金10億円:毎年3,000万円

すべての得意先が対象になるのが基本であるため、保証の対象になる売掛債権は多くなりやすいです。これらの3%なので、結果的に高額な保険料を支払わなければいけません。これが毎年ずっと続きます。

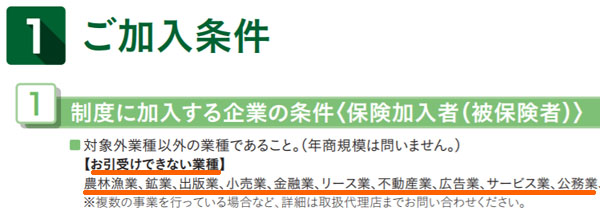

さらにいうと加入するための審査が厳しく、中小企業が申し込んだとしても加入できません。しかも加入できない業態が存在し、これには「小売業、サービス業、建築業」など非常に多くの業態があります。サービス業や小売業が加入できないため、世の中に存在するほとんどの会社が加入できないようになっています。

例えば、以下は実際に損害保険会社が出している取引信用保険に関するパンフレットの一部です。

このように小売業やサービス業を含め、非常に多いジャンルが「引き受けできない業種」に指定されていることが分かります。

元々の保険料が高いだけでなく、審査基準が圧倒的に厳しくなっているため、結果として取引信用保険を利用する中小企業が皆無になっているのです。

保証料率は高いが保証ファクタリングの方が一般的

そのため、同じように売掛金へ保証を付ける場合、審査基準の低い保証ファクタリングを利用するのが一般的となっています。取引信用保険は損害保険会社による厳しい審査を受けることになりますが、保証ファクタリングではファクタリング会社が独自に審査するため、取引信用保険に比べると圧倒的に審査基準が緩やかになっています。

つまり、普通の中小企業であっても問題なく利用できます。もちろん、保証対象となる取引先には与信審査があるので場合によっては断られることがあります。しかし、取引信用保険のような「ほとんどの会社で利用できない保険」ではないため、利用価値のある内容になっています。

しかも、保険のように全取引の債権に対して継続しての支払いが発生するわけではなく、「売掛金が支払われるまでの60日だけ保証してもらう」などが可能になっています。特定企業の売掛金の数日だけをピンポイントで保証してもらえるため、結果として保証料は安くなります。

・手数料は債権金額の3~12%

ただ、特定の企業のみを指定しての保証ファクタリングであるため、どうしても保証料率は取引信用保険よりも高くなってしまいます。このとき手数料は債権金額の3~12%が一般的ですが、通常は4~8%ほどの手数料に落ち着きます。

例えば債権金額300万円で4%の保証料なら、60日の保証で「300万円 × 年間4% × 60日分 = 約20,000円」となります。つまり、2万円ほどで300万円ほどの売掛金に保証を付けることができます。

※国から「保証料の3分の1(上限1.5%)」が助成されるため、実質的な負担はもっと低くなります。

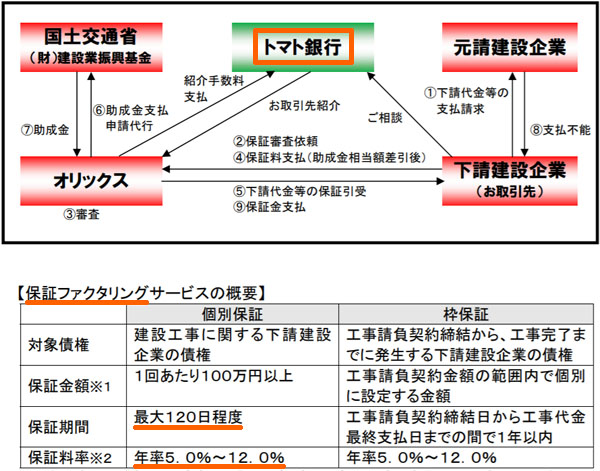

もちろんファクタリング会社によって保証料率は違いますし、与信審査の結果によっても手数料の金額は違ってきます。例えば、以下は地方銀行で知られるトマト銀行が出した「工事会社向けの保証ファクタリング」の内容になります。

このように、保証ファクタリングでの保証料率は年率5~12%です。個別での依頼だと保証期間は最大120日であり、100万円以上の債権に対して保証を加えることができます。

ちなみに、先ほどのトマト銀行では「下請の建築会社」を対象にしています。これと同じように、中小企業でも利用できて審査に問題なく通り、利用しやすくなっているのが取引信用保険と大きく異なります。

買取ファクタリングで早めに現金化してもいい

なお、特に取引先が倒産したときに保証をかけておくのではなく、このときは単純に「買取ファクタリングを実施して、早めに売掛金を現金化する」という方法でも問題ありません。

既に支払いが遅れているような得意先だと、保証ファクタリングであっても与信審査に通過しません。それなら、最初から買取ファクタリングを実施するようにするのです。

保証ファクタリングとは違い、買取型であれば早めに現金化できるようになります。また、債権回収リスクをすべてファクタリング会社に移転させることもできます。あなたの会社のキャッシュフローを改善しつつ、相手先の倒産リスクに備えることができるのです。

当然ながら、早めに現金化できるので保証ファクタリングよりも、買取ファクタリングのほうが手数料率は高いです。一般的に買取ファクタリングだと5~20%ほどの手数料率になります。例えば100万円の売掛金で手数料率が20%なら、80万円があなたの会社に振り込まれ、20万円が手数料になります。

債権回収リスクをファクタリング会社に移転させ、即時の現金化が可能であるため、どうしても保証ファクタリングよりは手数料率が高くなります。ただ、貸し倒れリスクを確実に防げるというメリットがあります。

ファクタリングを利用したほうがいいケース

実際のところ取引信用保険を中小企業が利用できず、さらには保険料も異常な高額であることから、貸し倒れリスクに備えるための手法としてはファクタリングを基本に考えなければいけません。

もちろん、倒産リスクに備えるものとしては倒産防止共済など他にも制度が存在します。ただ、ファクタリングと取引信用保険を比較した場合だと、ファクタリングになってしまうのです。

それでは、どのようなときに保証ファクタリングや買取ファクタリングを利用すればいいのでしょうか。取引信用保険に比べると安価とはいっても、それでも保証料が高めになることは変わりがありません。そのため、以下のような場合にのみ活用しましょう。

・得意先の倒産が心配

既に述べた通り、現時点で支払いが滞っている得意先に対してファクタリングをする場合、「得意先への与信審査」を実施したときに審査落ちになる確率が高いです。

ただ、まだ支払遅延の段階にまで至っていない場合であれば、保証ファクタリングや買取ファクタリングを実施することで、倒産リスクを回避できるようになります。

・新たな得意先なので振り込んでくれるか不安

新規の取引先で振り込みが問題ないか不安な場合、保証ファクタリングを利用するといいです。数十日だけ売掛金に保証をかけ、問題なく振込されるか数回ほど確認し、大丈夫なことが分かったらファクタリングの利用を停止すれば問題ありません。

取引先が信用できる存在だと分かるまでの間、保証ファクタリングを利用するのです。

・売掛金の回収期間が長い

また売掛金の回収期間が長いと、その間に相手先が倒産して貸し倒れとなるリスクが高いと共に、キャッシュフローが悪くなります。

こうした資金繰りの悪化を改善するため、買取ファクタリングを利用する会社はたくさんあります。特定の得意先だけ異常なほど支払いが遅いケースはよくあるため、そうしたときにファクタリングが有効です。

倒産リスクは保険よりファクタリングが優れる

相手先の倒産が起こると、中小企業ではお金の振込がなくなることで連鎖倒産を引き起こす場合があります。そうしたときに備える制度はいくつか存在し、会社の経営状況に応じて最適な方法を選択しなければいけません。

この中でも、取引信用保険は中小企業にとって意味のないものになっています。全債権の3%が保険料となり、これがずっとかかります。そのため料金が高額になり、さらには審査基準が異常なほど厳しいです。

そのため「ファクタリングと取引信用保険の比較」に限っていうと、倒産リスクへの備えはファクタリングの一択になります。

このときファクタリングには、売掛金の買い取りですぐ現金化できる「買取ファクタリング」と、売掛金に保証をつける「保証ファクタリング」の2つがあります。倒産リスクに備えるときはどちらも有効ですが、手数料の違いや現金化のスピードなどが違うため、どちらが最適なのかを見極めたうえで貸し倒れリスクに備えるようにしましょう。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。