売掛金の売買によって早めの現金化を行い、資金調達する方法がファクタリングです。資金繰りに困っている個人事業主や法人経営者だと利用している人は多いです。

ただ、それなりにファクタリング手数料は高額になります。そのため、利用をやめたいと考える経営者は多いです。しかし、キャッシュフローのことを考えると簡単にやめることはできません。

当然ながら個人事業主や法人経営者として会社運営するにしても、ファクタリング手数料を低くし、最終的にはファクタリングから脱却したほうがいいです。そうしたとき、最初に考えるべきがファクタリング会社の変更・乗り換えです。これを実行するだけで、大幅に経営状況が改善します。

また、同時に他の資金調達法も視野に入れて動くようにしましょう。そうすれば、優れた経営を実現できるようになります。

もくじ

ファクタリング会社で手数料が異なる

なぜファクタリングを過去に利用したことがある場合、乗り換えを検討したほうがいいのでしょうか。これは、単純にその分だけ手数料が下がるからです。

実際のところ、ファクタリング会社によって売買手数料がまったく異なります。ファクタリングで最も多く実施されているのは2社間契約ですが、2社間ファクタリングだと手数料が10~20%になるのが一般的です。

しかし、ファクタリング会社によっては売買手数料以外にも登記費用や出張費用など、他にもいろいろ請求されて費用が増えていった結果、総額で考えると30%ほどの売買手数料に跳ね上がってしまうこともあります。

一方で私が利用しているファクタリング会社だと、売買手数料15%以下です(登記費用など諸経費も含む)。ケースごとに異なりますが、10~15%ほどで2社間ファクタリングを実施しています。私はいくつものファクタリング会社にあいみつ(相見積もり)を取り、実際にいろいろ見て回りましたが、2社間では恐らく最安値の手数料なのではと思います。

ファクタリング時の売買手数料については、いってしまえば業者の言い値です。価格を好きにつけることができるため、元々の手数料が安く、さらには信頼できるファクタリング会社を見つけたうえで変更するのが基本となります。

資金繰りを改善するには乗り換えが重要

銀行融資などに比べて、どうしても手数料が高額になってしまうのがファクタリングです。そのため、数パーセントの違いがあるだけでその後のキャッシュフローがまったく違ったものになります。

例えば毎月100万円の売掛金を売買するとします。これを1年続けると、総額で「100万円 × 12ヵ月 = 1,200万円」の売掛債権をファクタリングすることになります。

このとき、手数料が20%だと以下のように売買手数料は240万円にもなります。

- 1,200万円 × 20% = 240万円

一方で手数料が15%だと、手数料は180万円まで下がります。

- 1,200万円 × 15% = 180万円

つまり、差額は60万円です。利益率10%の会社だと、利益60万円は売上600万円に相当します。ファクタリング会社を変えるだけで売上600万円を作れるほどの威力となることを考えると、利用する業者を変更するのは非常に重要だといえます。

しかも前述の通り、私は10~15%の間で売掛金を売買できるファクタリング会社を利用しているため、実際にはさらに手数料が低いです。

ファクタリングをやめたいとき、実際のところすぐにやめると資金ショートしてしまいます。そこで、最初にやるべきステップがファクタリング会社の乗り換えです。利用業者を変更することで手数料を安くし、会社の資金繰りを良くしていきます。

そうして経営を立て直し、ファクタリング会社に頼らなくても問題ない財務体質を作ることで、完全にやめることができるようになるのです。

・「売買金額が高い」「頻度が多い」という会社は乗り換え必須

このように考えるとファクタリングをやめたい会社ほど乗り換えを検討するべきですが、特に以下の会社はいますぐ複数のファクタリング業者に依頼し、あいみつを取ったうえで変更したほうがいいです。

- 売掛金の売買金額が大きい

- ファクタリングの頻度が多い

売掛債権が高額になるほど、1%でも手数料率が下がるだけで大幅な経費削減が可能になり、その分だけキャッシュフローが改善されます。

またファクタリングの利用頻度が多い個人事業主や法人経営者についても、いますぐ乗り換えを検討しなければいけません。わずかな労力ですが、これだけでも年間数十万円・数百万円も利益額が違ってくるようになります。

利用実績があるので審査基準が低くなる

なお、このとき以前にファクタリングを利用したことのある個人事業主や法人経営者であれば、乗り換えするときのハードルが低くなります。既に他社での利用実績があるからです。

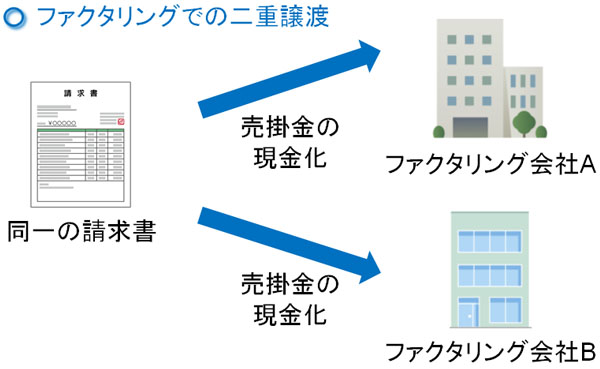

ファクタリング会社が心配するのは、「ファクタリング利用者が二重譲渡(同じ売掛金を複数のファクタリング会社で買取してもらうこと)をする」「買い取ったはずの売掛金に対して、取引先からお金が支払われたあと、そのお金を使い込んでしまう」などの事態です。

当然、こうしたことは横領に当たるので微妙です。ただ、実際にこうしたことを犯す会社もいるため、ファクタリング会社としては「この経営者は本当に信頼できるのか」「この売掛債権はリスクが高くないか」を審査する必要があります。

そう考えると、既に他社でファクタリングをしており、取引実績がある場合は安心しやすいです。

実際、過去のファクタリング取引については「動産に関わる登記情報」を確認すれば現状を判断することができます。登記簿謄本(履歴事項全部証明書)などに掲載される情報ではないので特に問題はないですが、このように登記上で確認できるのです。

登記の記録にはファクタリングの実績が記載されていることで、ファクタリング会社としては安心してあなたの会社と取引できるのです。

複数社に依頼し、業者を信頼できるかは重要

ただ、実際にファクタリング会社を変更するとき、「変更先となるファクタリング会社が信頼できるかどうかを重視する」のは非常に重要になります。当然、このときは複数社にあいみつを依頼して担当者の頑張りを確認する必要があり、そうした中で決めていくのです。

実際のところ、ファクタリング会社によって契約時の方針は異なります。このとき、実際に私がいくつものファクタリング会社にあいみつを取った結果、以下のような会社だと誠実に対応してくれる確率が高いです。

- ファクタリング会社の事務所へ出向く前(契約前)に手数料の総額を教えてくれる

- 財務コンサルティングを実施してくれる

いまの私は売掛債権の内容ごとにファクタリング会社を使い分けていますが、どの会社もこの条件に当てはまっています。

ちなみに業者によっては、事務所へ出向かなければ手数料を教えてくれないことがあります。ただ、その場合だと「契約直前になって〇〇の費用が必要」などのように言われ、料金相場が高くなってしまうケースが非常に多いです。

そうなると、乗り換えの意味がありません。一方で誠実に対応してくれる会社であるほど、登記費用を含めた手数料総額を電話やメールなどで事前に教えてくれます。

・財務コンサルティングも重要

さらには、財務コンサルティングを実施してくれるかどうかも重要です。例えば私の場合、ファクタリングを利用するときに「この売掛債権について、得意先にお願いすることで今回だけ入金を早めてもらうことは可能なのでは?」とアドバイスをもらい、その通りに動くことでファクタリングを回避したこともあります。

ファクタリングを回避したので業者としてはその分の利益が減ったわけですが、業者によってはこうした指導をしてくれることもあります。

事務所の場所や郵送契約を確認する

このとき、同時にファクタリング会社の事務所がどこにあるのかも確認が必要です。通常、契約のときはファクタリング会社の事務所へ出向く必要があります。例えば私の場合、横浜に住んでいるので契約のときは東京まで出向くようにしています。

多くのファクタリング会社は東京にあります。そのため、関東に住んでいる人なら特に問題ありません。

しかし、当然ですが関東に住んでいる人だけではありません。大阪や名古屋、福岡に限らず、その他の地方都市に住んでいる人もたくさんいます。そうしたとき、以下の点について確認するようにしましょう。

- 住んでいる近くに事務所をもつファクタリング会社か

- 郵送契約が可能か

最もいいのは、あなたが住んでいる近くに事務所を保有するファクタリング会社に依頼することです。例えば大阪に住んでいる場合、大阪に事務所のある業者だと楽です。例えば、以下の会社では東京に限らず大阪や福岡にも事業所があります。

こうしたファクタリング会社の場合、関西や福岡近辺に住んでいたとしても問題なく対応できます。

ただ、実際のところ地方都市に住んでいる人もいますし、東京のファクタリング会社で優れた買取条件を提示してくれることも多いです。そうしたとき、即日契約は無理ですが、郵送でのファクタリング契約に対応している会社を利用するといいです。

初回の契約は対面になる可能性が高いものの、次回以降は郵送でも問題ないように調整してくれるケースは多いです。これだと、時間や契約時の交通費分を浮かせることが可能です。そうして無駄な経費を削減しながらも、乗り換えで良い条件を提示してくれる会社を探すといいです。

銀行融資やABLも視野に入れる

ただ、ファクタリングを活用するとはいっても経営状況を改善するために実施するのが基本です。資金繰りを良くするためのファクタリングですが、売買手数料がそれなりに高くなるため、会社によってはファクタリングを何回も利用することで逆にキャッシュフローが悪化することがあります。

当然ですが、そうしたビジネス状態は微妙です。そのためファクタリング会社の変更によって手数料を抑えると同時に、ファクタリング以外の資金調達法についても積極的に実施して、ファクタリング自体をやめることを考えなければいけません。

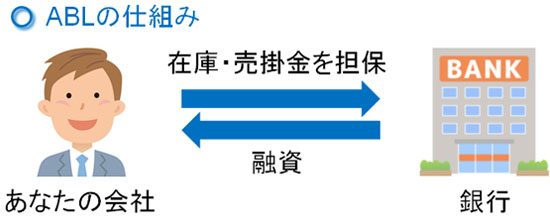

このとき最も一般的な資金調達方法は銀行融資ですが、たとえ銀行融資が無理でも他の手法も存在します。例えば売掛債権を用いた資金調達であれば、ファクタリングのほかにもABL(動産・債権担保融資)という手法があります。

売掛債権の売買をするのがファクタリングなのに対して、ABLでは動産(在庫や売掛金など)を担保にして銀行などの金融機関から融資してもらう手法になります。

不動産ではなく、動産を担保にするわけですが、基本的にABLは銀行融資とほぼ同じだと考えるようにしましょう。もちろん動産を担保にするので通常の銀行融資のように1~3%ほどの利率ではありません。年利5~10%ほどになります。また、融資になるので借金となります。

しかしそれでも、ファクタリングを何回も利用するよりは手数料を大幅に下げることができます。そのため、ファクタリング会社の乗り換えをすると共にその他の資金調達法についても考えるようにしましょう。

ファクタリングは即日や2~3日以内に売掛金を現金化できるのが魅力です。ただ、その他の方法だと資金調達までに1~2ヵ月ほどの時間が必要になります。どうしても時間がかかるため、ファクタリング会社の変更と同時に他の資金調達法が可能かどうか早めに動くといいです。

変更時に考えるべきおすすめ業者

それでは、実際に乗り換えを検討するときはどのようなファクタリング会社へ依頼すればいいのでしょうか。これについては、ここまで述べてきた条件を満たす会社へ依頼するといいです。

手数料相場が低いのは当然として、事前にどれだけの売買手数料になるのか総額を含めて事前に教えてくれる会社が適切です。

このとき私が問い合わせを行い、何社ものあいみつを取り、複数社を実際に活用してみておすすめの会社としては以下のような業者があります。

アクセルファクターで小口債権を買取してもらう

ファクタリング会社の中では珍しく、小口買取に特化している会社としてアクセルファクターがあります。100万円以上の売掛金を保有する会社を対象にしているファクタリング会社が多いもの、その反対に小口買取が可能となります。

そのため少額ファクタリングを利用したいときに候補となる会社です。

2社間ファクタリングでの手数料相場は15~20%です。この手数料には債権譲渡登記の費用なども含まれており、他に不要な費用を取られることはありません。契約前に金額をきちんと伝えてくれるため、かなりクリーンな会社になります。

また即日融資も可能です。そのため私の場合、「1~2日以内の資金調達が必要」「100万円以下の少額債権」についてはアクセルファクターを活用しています。個人事業主でも利用でき、郵送契約にも対応している会社となります。

対面契約なしで可能なウィット

ファクタリング会社の中でも、非対面でファクタリング契約できるのがウィットになります。そのため、日本全国どこに住んでいたとしても即日契約にて資金調達することができます。審査スピードは速く、個人事業主であっても問題なく利用できるようになっています。

面談なしで契約なので、あなたがファクタリング会社の事務所に足を運ぶ必要はありませんし、ファクタリング会社の営業マンがあなたの事務所を訪問する手間もありません。そのため、交通費や時間を含めて大幅に節約できます。

また小口専門の売掛金買取を実施しており、30~500万円の売掛金に対応しています。こうした少額買取がメインなのも、スピード審査が可能な理由です。

ただ非対面とはいっても、審査基準は低い(ゆるい)です。また手数料率は11~17%と良心的です。そのため、法人や個人事業主を含め、手軽にファクタリング会社の変更をしたい人に向いています。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。