ファクタリングをするとき、重要になる言葉の一つとして「債権譲渡登記」「第三者対抗要件」があります。これらはセットであり、ファクタリング会社にとって「利用者の不正・横領を防ぐ」ときに重要になります。

ただ、これらは聞き慣れた言葉ではありません。少なくとも、ファクタリングのことについて深く理解していないと何のことだか理解できません。

しかし実際にファクタリングを利用するときについては、債権譲渡登記や第三者対抗要件について知っておく必要があります。

そこで売掛金の売買をするとき、債権譲渡登記や第三者対抗要件について、どのようなことに注意してファクタリングを進めていけばいいのか解説していきます。

もくじ

2社間ファクタリングで行われる動産(売掛金)の登記

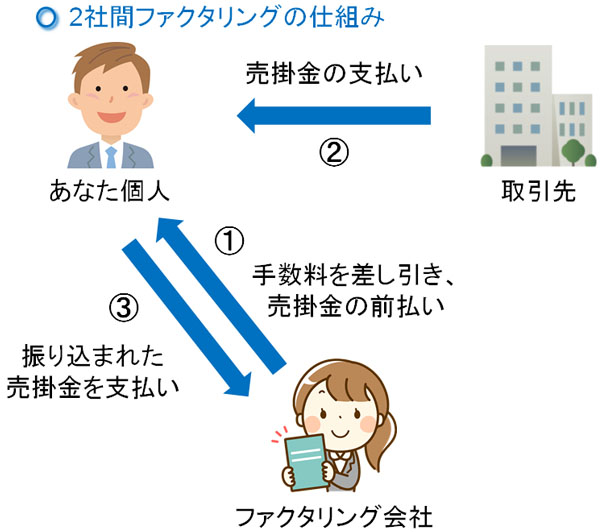

個人事業主・法人が売掛債権の売買をするとき、ほとんどの人が2社間ファクタリングを利用します。得意先へ通知が及ぶことなく、あなたの会社とファクタリング会社だけで契約を結ぶ方法になります。

取引先に知られず、特に迷惑をかけることがないのでファクタリングで主流の方法になっています。

ただ、ファクタリングでは売掛金という目に見えないものを取り扱います。そのため、売掛債権の売買をするとはいっても、誰に所有権があるのか分かりにくいです。そこで、2社間ファクタリングでは多くで債権譲渡登記というものを実施します。

債権譲渡登記をすれば、法律上でも「この売掛金について、ファクタリング会社の所有物になった」と明確に記されるようになります。

二重譲渡での債権譲渡禁止が可能な登記

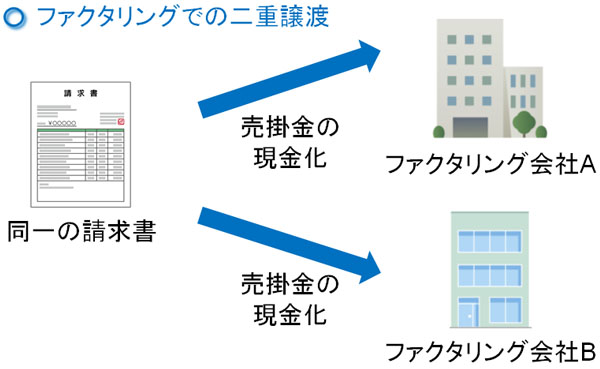

それでは、なぜファクタリング会社は登記をするのでしょうか。これは、債権譲渡登記をすることにより二重譲渡を防止できるからです。

個人事業主・法人経営者が売掛金の売買をするとき、不正を働く代表的な方法に二重譲渡があります。つまり、一つの売掛債権に対して複数のファクタリング会社で売買しようとします。

当然ながら、複数のファクタリング会社を利用して売掛金の現金化をしてしまうと、お金の返済ができなくなります。そうして、ファクタリング会社への返済が滞るようになります。

ただ、事前に債権譲渡登記をしていれば売掛金の所有権が明確になります。また、法務局で登記内容を見れば「対象となっている売掛金が他のファクタリング会社へ売買されているかどうか」を把握することができます。

二重譲渡を考える経営者は多く、これを防ぐために登記をします。債権譲渡登記というのは、ファクタリング会社にとって不正を見抜くための手段になるのです。

第三者対抗要件での債権譲渡通知で有効な登記

ただ、二重譲渡をしなかったとしてもお金がファクタリング会社に返済されないケースはよくあります。そうしたものに「お金の使い込み」があります。

ファクタリング会社に売掛金の買取をしてもらうことで、早期現金化が可能になります。ただ、2社間ファクタリングだと「得意先からあなたの会社にお金が振り込まれ、このときのお金をそのままファクタリング会社へ送金する」という作業が必要になります。

これをせず、取引先から振り込まれたお金を使い込んでしまうのです。ただ、売掛金は既にファクタリング会社のものであるため、使い込みをすると横領になります。

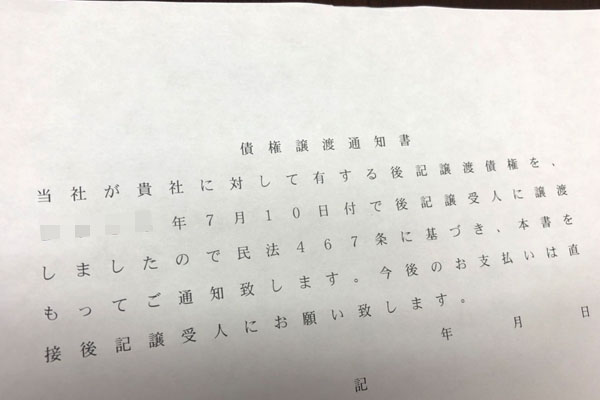

こうしたとき、「売掛金がファクタリング会社のものであることを第三者(取引先)へ通知できること」を第三者対抗要件といいます。

支払いが滞ったとき、第三者対抗要件では取引先へ債権譲渡通知(売掛金の支払先をファクタリング会社にしてもらうための法律文書での通知)を出すことになります。参考までに、以下が実際の債権譲渡通知の一部です。

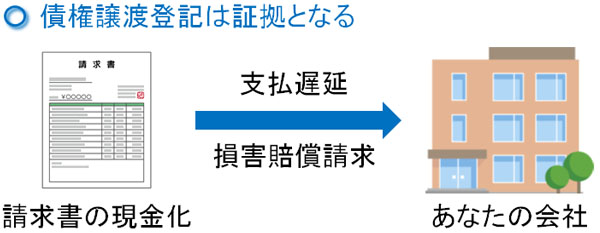

債権譲渡通知を出すにしても事前に登記していれば、法律上でも所有権が明確になります。第三者対抗要件を主張するにしてもスムーズです。当然、横領するとあなたの会社にも金額分の賠償請求がくるようになります。

ファクタリング会社はできるだけリスクを避けたいと考えています。そのため、特別な理由がない限りは登記をすることで第三者対抗要件に備えるようにします。

法務局の動産で登記され、銀行融資は影響ない

登記することで、対象の売掛金は他社に対して正式に債権譲渡禁止になります。二重譲渡はできませんし、使い込みをすると取引先へ債権譲渡通知が発送されることになります。

ただ、このとき登記するとなると嫌がる経営者が多くなります。理由は一つであり、その後の銀行融資に悪影響が出るのではと考えるのです。しかし、これについては特に心配する必要はなく、登記をしたとしても銀行融資に影響はありません。

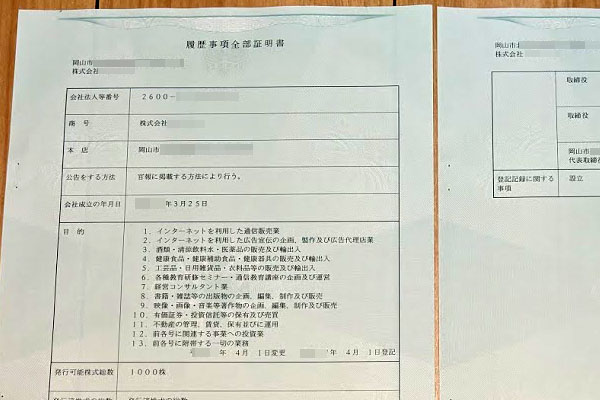

法人で登記というと、一般的には登記簿謄本(履歴事項全部証明書)が関わるものを想像します。実際、役員を変更したり資本金を増やしたりすると、それらが登記簿謄本に反映されます。

ただ、登記とはいっても債権譲渡登記は登記簿謄本(履歴事項全部証明書)に掲載される項目ではありません。登記には「法人登記」「不動産登記」などいくつか種類があり、その中の一つに動産(売掛金など)に関わるものがあります。ファクタリングの場合、動産に登記されます。

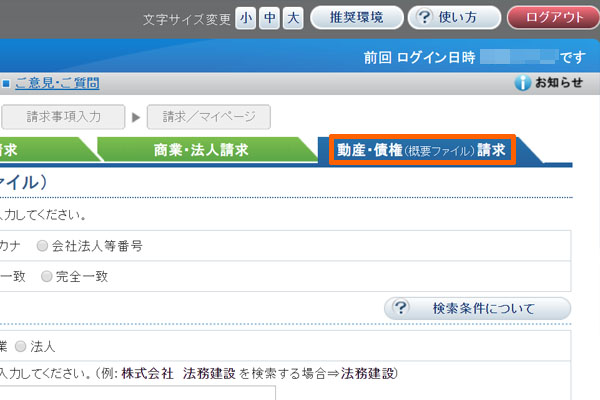

例えば、以下は国が運営している登記情報提供サービスサイトの一部です。

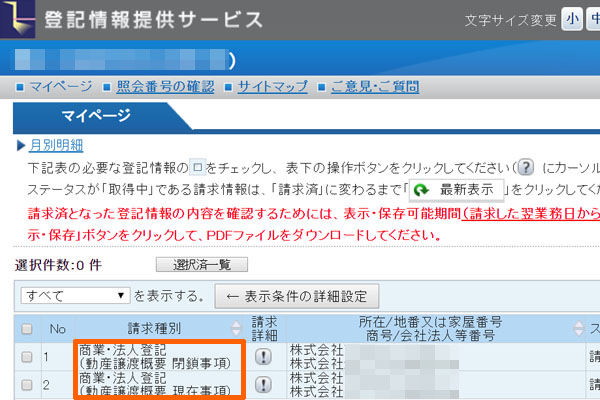

このように、動産・債権に関する登記情報があります。ここに掲載されると考えましょう。ログインするためには手続きが必要であり、詳細な内容を確認するのは有料ですが、以下のように内容を見ることができるようになっています。

当然ながら、法務局まで出向いて動産の登記情報を確認する取引先は存在しないため、他の会社にファクタリングの事実が知られることはありません。同様にお金を支払ってまで、Webサイトで詳細な内容を閲覧しようと考える取引先はありません。

また銀行融資においても、ファクタリングしているからといって審査が特に不利になることはありません。

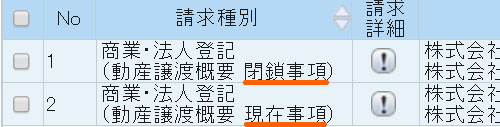

より詳しくいうと、動産の登記では「現在事項」「閉鎖事項」の2つがあります。現在事項というのは、現在有効なファクタリングの取引を指します。一方で閉鎖事項とは、ファクタリング会社に売掛金を返し、取引が終了した事項となります。

既にファクタリング取引が終了した閉鎖事項について、銀行融資で不利に働くことは100%ありません。また現在事項の記載があっても、問題なく銀行融資を受けている会社は腐るほど存在します。いずれにしても、ファクタリング利用で融資への影響を心配する必要はありません。

もちろん、「現在事項(ファクタリング中であり、まだお金をファクタリング会社に返済していない状態)となっているとき、銀行融資でのマイナスの影響が絶対にない」とは言い切れませんが、実際のところそこまで影響はありません。

・オフバランスで決算書を良くする

それどころか、ファクタリングは決算書の内容を改善する方法として取り入れられるケースがあります。これをオフバランスといいますが、貸借対照表(バランスシート)のスリム化を図ることにより、ROA(総資産利益率)や自己資本比率を高めるのです。

ファクタリングは銀行融資を有利にする方法の一つであり、登記したからといって銀行融資への影響を心配するのは意味がないのです。

登記なしは可能だが審査は厳しくなる

ただ、それでも登記することに抵抗を覚える人もいます。そうしたとき、債権譲渡登記をしないという選択肢もあります。実際、ファクタリングのときに登記なしで売掛金の売買を行い、事業資金を調達している法人はいくつも存在します。

そもそも、個人事業主は登記できません。債権譲渡登記には登記簿謄本や法人の印鑑証明書が必要になり、個人事業主ではそれらの書類を用意できないからです。債権譲渡登記が可能なのは法人のみであり、個人事業主だと必然的に登記なしとなります。

ただ、個人事業主であってもファクタリング可能です。登記しなくてもファクタリングしている事例はたくさんあるのです。当然、法人についても債権譲渡登記せずにファクタリングしているケースは多いです。

・登記なしだと審査に通らないことがある

しかし、当然ですが登記なしを選択する場合は審査が厳しくなります。ファクタリング会社にとって、第三者対抗要件による債権譲渡通知の効力が弱くなってしまうからです。「確実に自分の売掛金である」と法務局で明記されないため、債権回収が滞ったときに不利になるのです。

法人に比べて、個人事業主のほうがファクタリング審査に通過しにくい理由は「登記できない」ことに起因しています。当然、登記なしを選択する場合は個人事業主と同じ条件になるため、審査落ちになることが多くなるのは理解しましょう。

ただ、ここまで述べた通り銀行融資に影響がなく、登記することの不利益はほぼありません。そのため確実に資金調達したい法人の場合、きちんと債権譲渡登記を設定するといいです。

債権譲渡担保での差し押さえもよくある

また債権譲渡登記をしなくても、債権譲渡担保を設定することはよくあります。ファクタリングについて、実施するに当たって担保は不要です。銀行融資のように不動産を担保に入れたり、信用保証協会に加入したりすることはありません。

ただ、その代わりとして債権譲渡担保を設定することがよくあります。これは、売掛金を担保に設定することを指します。対象の売掛金の回収が滞ったとき、債権譲渡通知を出すのは通常、「売買した売掛金」に関する取引先になります。

しかし、ファクタリング契約時に債権譲渡担保を設定していると、売買対象の売掛先に限らず、その他の得意先にも債権譲渡通知が発送されるようになります。そうしていろんな得意先へ債権譲渡通知が行き渡り、売掛金を差し押さえられるのです。

・債権譲渡担保はリスク回避のために行われる

登記をしない場合、ファクタリング利用者が「対象の売掛金が入金されたとき、お金を使い込んでしまった」などの不正が起きたときに、ファクタリング会社は対処できません。そのため、ファクタリング会社にとってのリスク回避として債権譲渡担保の設定が必要になることは理解しましょう。

私がファクタリングするときについても、契約時は債権譲渡担保の設定がありました。契約のときは以下のように大量の書類に印鑑を押し、サインをするのですが、その中の書類として債権譲渡担保に関するものがあるのです。

当然、これらの差し押さえがあるとはいっても不正・横領をしなければいいだけなので特に大きな問題は起こりません。

司法書士へ依頼するための手数料はデメリット

こうした現状のため、ファクタリングでは二重譲渡や横領に対する第三者対抗要件のため、登記をするのが一般的です。登記によって対象の売掛金は債権譲渡禁止となり、明確にファクタリング会社のものとなります。

ただ、登記をすることの唯一のデメリットとして「司法書士への費用が必要」というものがあります。

ファクタリング会社によって費用は異なりますが、一般的に登記金額は2~5万円です。これだけの費用を負担するため、その分だけ手数料が上昇すると考えましょう。参考までに、私がファクタリング会社を利用したとき、登記費用は3万円でした。

なお、「登記費用を節約するために債権譲渡登記をしない」という考え方もありますが、この場合だとファクタリング会社にとってリスクが高くなるため、結果として手数料が増えて費用相場が上昇することがあります。そのため司法書士の登記費用が必要とはいっても、これについては仕方ないと考えましょう。

登記申請に必要な書類

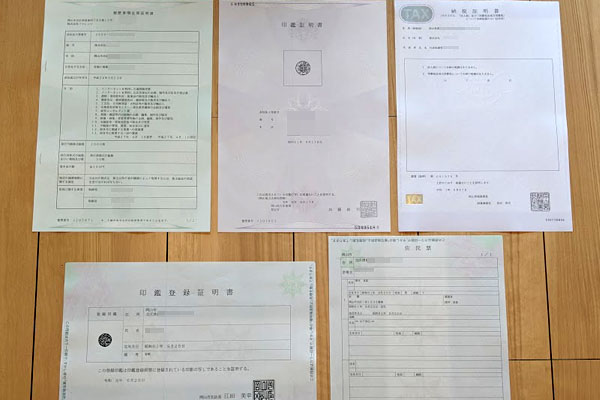

それでは、登記をするにしてもどのような書類が必要になるのでしょうか。実際に売掛金を売買するとき、債権譲渡登記に必要な書類は以下になります。

- 登記申請書

- 登記簿謄本(履歴事項全部証明書)

- 法人の印鑑証明書

- 委任状

このうち登記簿謄本と法人の印鑑証明書については、あなたが集めなければいけません。ファクタリングでは何種類もの公的書類を複数枚用意するように指示されますが、登記作業だけでも上記のように多くの書類が必要になります。

ただ、登記申請書や委任状などについてはファクタリング会社側で用意してくれます。契約時、指示される通りに印鑑を押し、サインするだけとなります。

登記するとはいっても、あなたの会社が何か特別なことを準備するわけではありません。すべてファクタリング会社が段取りをしてくれると考えましょう。

債権譲渡登記と第三者対抗要件に違いはない

ファクタリングについて進めていると、債権譲渡登記や第三者対抗要件などの言葉が出てきます。初めて聞く場合は何のことだか意味不明ですが、「債権が焦げ付いたときにファクタリング会社がリスク回避のために必要なもの」という意味で、両者に大きな違いはないと考えましょう。

売掛金の売買をすることになるため、個人事業主・法人経営者によっては二重譲渡したり、売掛金の使い込みをしたりしてしまいます。

もちろんこれらの不正は横領であり、詐欺と同じです。しかし、実際にこうした不正を考える人がいるので、法人では登記設定が基本となっています。

登記をすることで法律的にも売掛金の所有者が明確になり、債権譲渡通知を出すことで焦げ付いた売掛金を回収できるようにファクタリング会社はリスク回避するのです。

もちろん登記なしでもファクタリングは可能ですが、その場合は審査基準が非常に高くなります。銀行融資にも特に大きな影響がないことを考えると、「個人事業主のために登記ができない」などの理由以外は登記をするといいです。こうしたことを理解したうえで、売掛債権の売買をすることで事業資金を調達しましょう。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。