これからファクタリングを利用するとき、必要書類を提出しなければいけません。審査のとき、請求書(売掛金が発生した根拠となる書類)をメールやFAXなどで提示するだけでは不十分であり、それ以外に必要なものが存在するのです。

審査を開始させたり、ファクタリング契約したりするときは必要書類を集める必要があります。そのため素早く資金調達するには、「どのような必要書類があるのか」を事前に理解しておかなければいけません。

それでは実際のところ、どのような書類を集めればいいのでしょうか。

これについてはファクタリング会社によって少し異なりますが、多くの業者で必要書類は共通しています。そこで、私がこれまで何社もの会社でファクタリングを実施した経験を踏まえ、どのような書類を集めればいいのか解説していきます。

法人のファクタリング契約に必要な書類

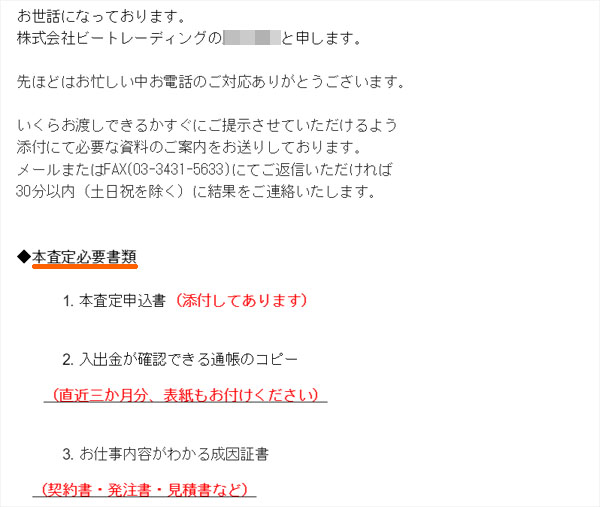

審査の段階で必要な書類はファクタリング会社ごとに異なります。公式サイトから申し込み、電話確認を受けた後、以下のように審査書類を送るように指示されるのです。

ただ、これらはあくまでも審査に必要な書類です。実際に契約する段階になると、結局のところどのファクタリング会社でも揃えておくべき書類が共通してくるようになります。そのため、事前に書類集めを完了しておくのはスムーズに契約するために必須です。

このとき、審査や契約に必要な書類としては以下のようなものがあります。

- 申込書(ファクタリング会社が規定するもの)

- 売掛金の発生要因:請求書、契約書、発注書など

- 銀行通帳のコピー3ヵ月分

- 本人確認書類のコピー:運転免許証、パスポートなど

- 決算書

- 登記簿謄本(履歴事項全部証明書)

- 法人の印鑑証明書

- 個人の印鑑証明書・住民票

- 納税証明書

このように記すと、契約までに必要な書類は以外と多いことが分かります。このように必要なものが多いのは、あなたがきちんとビジネスをしていることを詳しく調べるためです。ペーパーカンパニーではなく、適切にビジネスを継続していることを記すには書類が多いほどいいです。

当然、スピード審査に通してもらうためには、要求される書類をできるだけ提示したほうがスムーズです。そのため、実は「審査や契約時に多くの書類提出を要求するファクタリング会社のほうが優良業者」となります。

申込書の種類はファクタリング会社ごとにバラバラ

このとき、審査時に申込書類を提出するケースがあります。ファクタリング会社によって様式はまったく異なりますし、申込書を用意していない業者もたくさんあります。そのため、申し込む会社によって申込書があるかどうかはバラバラだと考えるようにしましょう。

当然、ファクタリング会社で申込書を用意している場合はこれらを活用する必要があります。多くはExcelファイルで送られてきますが、私も以下のような書類に記入して送り返しました。

こうした申込書では、「法人情報」「代表者情報」「売掛先の情報」などを記入(入力)していくようになります。

ファクタリング会社によっては申込書を必要としていませんが、この場合は電話口で法人情報やあなたの情報などを聞かれるようになります。いずれにしても詳細な情報を伝える必要があり、このとき申込書として入力するか、電話口で必要情報を伝えるのかの違いだと考えるようにしましょう。

売掛金の発生要因:請求書、契約書、発注書などは必須

またファクタリングになるため、売掛金がどれだけ発生しているのかを示す書類は当然ながら必須です。そのため、請求書や発注書など売掛債権が発生した要因についてメールやFAXなどで送るようになります。

このとき、売掛金が発生していることが分かるものであれば、何でも問題ありません。

例えば私の会社はIT業をメインにしています。そうしたとき、売上管理をWeb上でしています。そのため、このときの管理画面をPDFにして送ったこともあります。以下のような感じです。

いずれにしても、どれだけの売掛金が発生しているのかを示す資料を提示しなければいけません。

また、多くの場合で「今回、買取する売掛金以外にも、同じ得意先について過去3回分の請求書類も提出してほしい」と指示されます。これにより、継続して取引があるかどうかチェックするのです。

ファクタリングでは、一回だけ取引する会社の売掛金を買取対象にすることは基本的にありません。そうした売掛金を審査に出してもいいですが、ほぼ確実に審査落ちになります。そうではなく、何度も取引実績のある法人の売掛金を売買するのがファクタリングです。

そのため、契約書などがあれば審査に有利です。取引内容が明確に分かるため、売掛金の発生要因についてはすべて提出するようにしましょう。そのほうが審査に通りやすくなり、手数料交渉もスムーズになります。

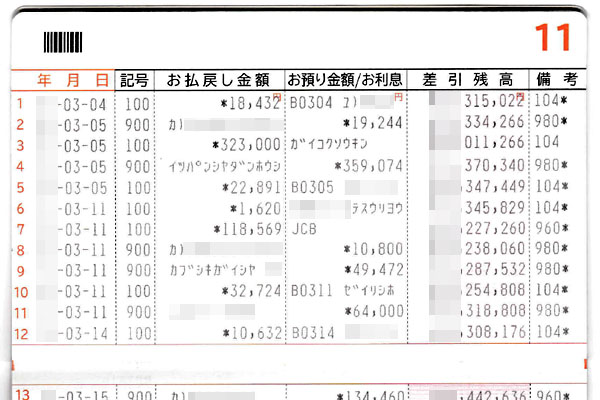

銀行通帳コピーで取引内容確認や残高確認をする

ただ、請求書や発注書の内容はいくらでも偽造・偽装できます。自由に作ることができますし、金額を水増しするのも簡単です。そうしたとき、どのようにしてファクタリング会社が「請求書や発注書、契約書の内容がウソではない」と判断しているかというと、それは通帳になります。

銀行通帳のコピー3ヵ月分は審査時に必ず要求されますが、私もファクタリングでの審査時は以下のように通帳コピーを送付しています。

このとき通帳と過去の請求書類の内容を照らし合わせれば、問題なく取引されていることを確認できます。架空の請求書かどうかについては、通帳コピーから判断できるのです。

あらゆる審査で通帳コピーの提出を求められるのは取引実績を確認しているからです。もちろんネット銀行だと通帳コピーを出せないものの、その場合でも「Web画面をPDF化して送付する」などによって対応することができます。

また、通帳を見ればいま現在の残高確認ができます。残高確認により、ファクタリングをすることの妥当性や健全性をチェックできるのです。

本人確認書類のコピー:運転免許証、パスポートなど

なお当然ですが、申し込む場合は代表者本人になります。資金繰りは企業経営の根幹に関わるものであり、代理人が代表者本人の代わりに手続きをするのは考えられません。個人事業主や法人を含め、必ず代表者でなければいけないのです。

そうしたとき、代理人からの依頼を防ぐために本人確認書類の提出をどのファクタリング会社も必須にしています。そこで、運転免許証やパスポートなど本人だと分かる書類のコピーを提出するようにしましょう。請求書や通帳コピーと共に審査時に送るといいです。

ただ、本人確認書類については手元に常時あるはずなので、そこまで難しくはありません。代表者として運転免許証をコピーし、送付するといいです。

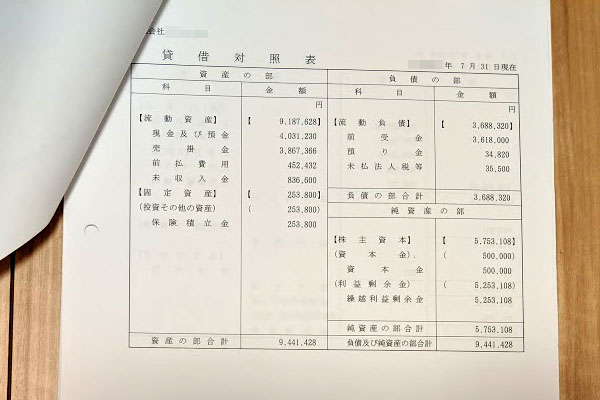

過去の決算書を1~3期分用意しておく

審査のとき、決算書も重要な書類になります。ファクタリングで審査を受けるとき、売掛先の信用情報が重要とはいっても、あなたの会社についても審査で調査されるからです。

ファクタリングの場合、債務超過や税金滞納の状態であっても問題なく利用できることで知られています。それにも関わらず、なぜ決算書の提出が必要になるのでしょうか。これは、ファクタリング会社にとって債権回収リスクを考慮する必要があるからです。

多くの場合、得意先・取引先への通知が必要ない2社間ファクタリングを利用します。この場合、「取引先から振り込まれたお金について、あなたの会社からファクタリング会社へ全額そのまま送金する」ことになります。

そのとき、あなたの会社が倒産しているとファクタリング会社は債権回収できません。このリスクを回避するため、売掛金が取引先から支払われるまでに問題なく会社が存続できるかどうかを審査するのです。

過去の決算書のうち、何期分の提出が必要なのかは業者ごとに異なります。ただ、過去の直近3期分あれば特に問題ありません。以下のように損益計算書や貸借対照表(バランスシート)が掲載されているページに限らず、決算書の全ページを送るといいです。

私の場合、顧問税理士へ依頼することで全期分の決算書をPDFでもらっていました。そのため、それをそのままメールに添付して送付するだけでした。

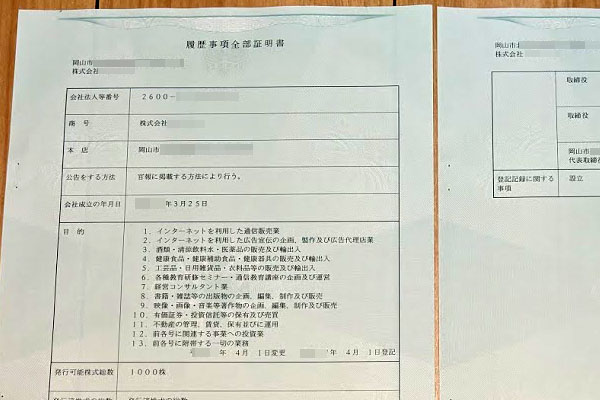

登記簿謄本(履歴事項全部証明書)は複数枚が必要

また法人登記の内容を記すものに登記簿謄本(履歴事項全部証明書)があります。登記簿謄本に役員の名前や資本金、設立年度などが記されるようになります。

会社情報を確認するため、審査時は登記簿謄本のコピーを送ることになります。

また、ファクタリングのときは登記をします。売掛金という目に見えない物を取り扱うため、「この売掛金の所有権はファクタリング会社に移った」ことを登記によって法律上でも記すようにするのです。

こうした登記のため、契約時は登記簿謄本の原本を提出することになります。会社によって異なりますが、多くは2枚の登記簿謄本(履歴事項全部証明書)の取得をお願いされるようになります。

法人の印鑑証明書は多いほどいい

同時に法人の印鑑証明書も取得しておきましょう。契約のとき、法人印を押すようになります。そうしたとき、法人印が正しいものであると証明するための書類が印鑑証明書になります。

法人の印鑑証明書については、たくさんの枚数を取得しておくといいです。どれだけ少なくても3通は必要になります。

印鑑証明書が何枚必要になるのかについては会社ごとに異なります。2通を要求されることがあれば、3通といわれることもあります。また、「売掛金の買取をする法人数 × 2枚」としているファクタリング会社もあります。

いずれにしても、法人の印鑑証明書はそれなりにたくさん必要になります。特に売掛金の売買をしたい取引先がたくさんある場合、事前に多くの印鑑証明書を取得しておくようにしましょう。

個人の印鑑証明書・住民票

ただ、必要になるのは法人に関わる公的書類に限りません。個人の書類も必要になります。契約のとき、個人の印鑑証明書と住民票を一部ずつ取得するように指示されるのです。

契約のとき、どの会社でも法人印以外に個人印を押す箇所が存在します。そのため、個人の印鑑証明書が必要になります。また住民票についても、本人の住所地がどこにあるのか確認するために必要になります。

注意点として、住民票は「世帯を構成する家族全員が記載されているもの」を取得しなければいけません。あなただけが掲載されている個人の住民票では不十分であり、必ず家族全員が載っている住民票を市役所・区役所などで取得するようにしましょう。

納税証明書で税金滞納の状態を示す

他にも重要な書類に納税証明書があります。登記簿謄本や印鑑証明書、住民票であれば馴染みがあり、これまでに何回も取得したことがあるはずです。ただ、納税証明書となると初めての取得になる人も多いです。

審査や契約時に納税証明書が必要になるのは、税金滞納がファクタリング会社にとってリスクとなるからです。税金を滞納していると、国から資産を差し押さえられることがあります。そうなると、ファクタリング会社は売掛債権の回収が滞るようになります。

税金支払いを滞納している個人事業主や法人経営者であっても問題なくファクタリングできるのは事実です。ただ、税金を払っていない場合はそれだけ審査基準が厳しくなると考えましょう。いずれにしても、以下のような納税証明書を取得して提出しなければいけません。

納税証明書については、市役所・区役所ではなく税務署で申請します。あなたの会社が税金を納めている税務署(最寄りの税務署)へ出向き、納税証明書を取得しましょう。

・納税証明書には種類がある

注意点として、納税証明書には種類があります。多くの場合、ファクタリング会社からは「納税証明書を取ってきてください」とだけいわれますが、どの種類の納税証明書を取らなければいけないのか理解していないと、正しく書類を集めることができません。

このとき、以下のようになります。

- 税金滞納がない場合:納税証明書その3の3

- 税金未納、分納の場合:納税証明書その1

法人で税金を納めている状態によって、取得するべき納税証明書の種類が異なります。法人税や消費税を滞納しているかどうかによって、取得する納税証明書を異なることを理解しましょう。

なお納税の領収書ではなく、審査では納税証明書の提出を求められます。納税時の領収書は偽装できても、納税証明書は偽装できないからです。

個人事業主で必要な書類は少し異なる

ただ、中には個人事業主・フリーランスで活躍する自営業者もいます。この場合、登記簿謄本を取得することはできませんし、決算書も存在しません。そのため、以下の書類の提出は不要になります。

- 登記簿謄本(履歴事項全部証明書)

- 法人の印鑑証明書

- 決算書

その代わりとして、確定申告書類の提出を求められることがあります。法人でいう決算書の代わりになりますが、審査書類として提出を求められた場合はコピーを提出するようにしましょう。

同時に納税証明書の種類も変わってきます。このときファクタリング会社によって異なりますが、個人に関する以下の納税証明書を取得していれば問題ありません。

- 納税証明書その1

- 納税証明書その2

それぞれを取得し、審査のときにコピーを提出するようにしましょう。これにより、税金の支払い状況がどうなっているのかファクタリング会社が把握できるようになっています。

必要なものを揃え、契約時に持参する

審査に通過した場合、手数料に納得したら必要書類を揃え、あとは対面契約するだけになります。印鑑証明書にある法人印と個人印を揃え、契約書にサインするようにしましょう。

「あなたがファクタリング会社の事務所へ出向く」「出張査定サービスにより、あなたの事務所まで出向いてもらう」などの違いはありますが、いずれにしても対面契約することになります。

ただ、審査に通過していて必要書類を既に集めているのであれば後の流れは非常にスムーズです。契約書はすべてファクタリング会社側が用意しているため、それに従って進めていくだけになります。

このとき、契約時にここまで述べた書類以外に「通帳の原本を用意してほしい」「税務署の受取印が押された決算書を用意してほしい」などを要求されることがあります。可能なら要求に応えるようにして、無理なら代替案を一緒に考えるようにしましょう。

契約時に必要なものは業者ごとに少し異なるため、これについては電話かメールなどで詳しく聞くようにするといいです。

ファクタリング契約の前に必要書類を集めるとスムーズ

ファクタリングを実際に行うとき、どの会社でもここまで述べた書類の提出を要求されます。そのためファクタリングすることを決めた場合、できるだけ早めに書類を集めるようにしましょう。そうしないと、いくらスピード審査を実現できても書類がないために契約できず、素早い資金調達ができません。

ファクタリングで即日の資金調達が可能なのは確かですが、これは事前に書類を用意しているからこそ可能になります。ただ、必要書類を理解していないと手間取ってしまうのも事実です。

実際のところ、必要書類の種類は業者によって少し変わります。ただ、ここに述べた書類はどのファクタリング会社でも必須になるため、事前に用意しておくと審査・契約がスムーズになります。

資金繰りを改善するにしても、ファクタリング契約での必要書類がどうなっているのか把握しておくようにしましょう。早めに準備しておくことで、確実に資金繰りを改善できるようになります。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。