事業資金を得ることで資金繰りを改善させることは非常に重要です。そうしたとき、選択肢の一つとしてファクタリングがあります。

ただ、ファクタリングをするとはいっても初めての利用の場合、どのような流れ・プロセスで作業が進んでいくのか見当が付きません。そうしたとき、「申し込みから契約までどのような展開になっていくのか」を事前に理解することは非常に重要です。

これまで、私は何度もファクタリングを利用していますが最初は緊張したものです。このときは審査落ちに遭遇したこともあります。

そこでファクタリングの中でも、私が初めて実施したときの体験談をそのまま記載しようと思います。私と同じような失敗を犯さないため、「どのようなポイントに注意すれば問題なく売掛金の売買を行い、資金調達できるようになるのか」について、ありのままに記していきます。

もくじ

資金が足りず、早急に事業資金が必要になる

私の会社の場合、当サイトを運営していることから分かる通りWebサイト運営を基盤にしています。ネットビジネスなので利益率は大きく、在庫をもつ必要もないですが、当然ながら事務所の固定費や給料支払い、外注への支払いなどを考えるとそれなりにお金が出ていくようになります。

ただ、おかげさまで事業自体は非常に順調だったのですが、あるときWebサイトを購入することになりました。サイト売買というものですが、要はM&AのWebサイト版だと考えてください。儲かっているサイトほどM&Aでの価値が高く、このときは2,000万円ほどのサイトを購入することになりました。

以下のように、サイトを買うにもそれなりに資金が必要になるケースがあるのです。

しかし、私は中小零細企業なので2,000万円もの現金が一気に消えると資金繰りが非常に厳しくなってしまいます。

そうはいっても、銀行融資に頼るには審査の時間を入れても1~2ヵ月ほどの期間が必要です。ただ、M&Aによって事業を拡大させるチャンスは逃したくありません。

そこでM&Aをしつつも資金ショートを防ぐため、ファクタリングを利用することにしました。月末になれば大きなお金が入ってくるため、外注さんへの支払いを済ませたとしても、100万円ほどのつなぎ資金があれば持ちこたえることができます。そこで、保有している売掛金120万円くらいをファクタリングすることにしたのです。

まずは適当に一社に申し込む

しかし、ファクタリングとはいってもどの会社が優れているのか分かりませんし、売掛金売買の仕組み自体も理解できていません。ただ、売掛金の買取では即日や2~3日ほどで資金調達でき、さらには審査基準も非常に低いことだけは理解しています。

また私の会社の場合、一応は毎年黒字ですし大きな借入金もありません。税金滞納もありません。そのため、「ファクタリングくらい簡単に審査に通過するはず」と考えていました。そうして、ひとまず以下のように一社へ申し込みをします。

申し込みから10分後くらいには電話がかかってきました。ここで、どのようなファクタリングを利用したいのかヒアリングされることになりました。そうして、審査書類を送ることになります。

このとき要求された審査書類は以下になります。

- 身分証明書(運転免許証など)

- 成因資料:請求書、発注書など

- 通帳コピー(3ヵ月分)

- 決算書(2期分)

売掛金については、ひとまず115万円ほどの売掛債権の売買をお願いすることにしました。これであれば、「ちょうど100万円ほどの資金調達が可能になるのでは」と考えたのです。そうして、必要書類をメールで送ることになりました。

見事に審査落ちを食らう

ただ、審査書類を提出して3時間後くらいに電話がかかってきました。内容は「このままでは審査に通過しないかもしれない」というものでした。そこで、担当者からは他の売掛金はないか聞かれました。

確かに、今回提示した売掛金は中小企業に対するものです。そこで、大企業に対する売掛金をメールで送り直すことにしました。私の会社はわりと健全なほうだし、さらには大企業に対する売掛債権なので、確実に審査については通過すると考えたわけです。

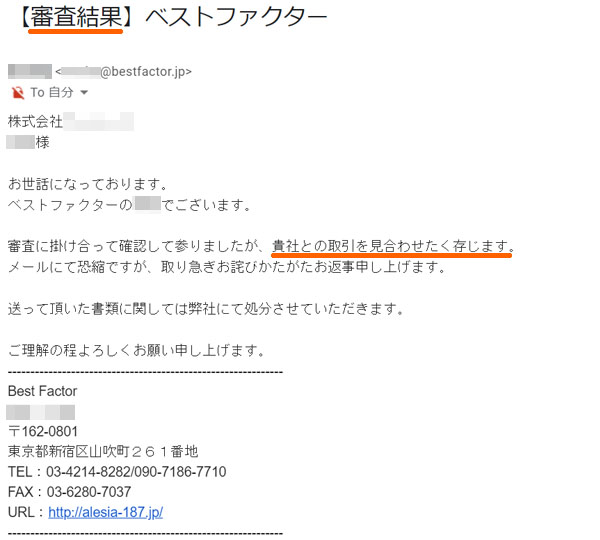

そうして翌日に審査結果が届き、メールにて以下のように審査落ちを告げられました。

正直なところ「なぜっ?」と思いました。私の会社の事業内容は問題なく、売掛先も大企業であり、決算書の内容は悪くありません。これまでクレジットカードの審査でも落とされたことがなく、「ファクタリングで審査基準が低いのはウソか?」と思ったわけです。

複数社のファクタリング会社へ申し込んだプロセス

後になって分かりましたが、ファクタリング会社によって審査基準はバラバラです。今回はたまたま、審査が非常に厳しい会社に当たっただけだったわけです。

ただ、それなりに事業資金の調達に急いでいるにも関わらず審査落ちになってしまい、これによって2日間も時間を無駄にしてしまいました。そこで、今度は別に5社のファクタリング会社へ同時に申し込みをすることにしました。一社だけでは審査落ちのときのリスクが大きく、複数社に申し込みをしないとダメだと実感したわけです。

またファクタリングはそれなりに手数料が高額になるため、複数社へあいみつを取ることで値段を比べることも考えたわけです。このとき申し込んだファクタリング会社は以下の通りです。

- ウィット

- アクセルファクター

- ビートレーディング

- えんナビ

- トップ・マネジメント

申し込み後のプロセスはどこの会社も同じであり、公式サイトから応募した後に電話がかかってくるため、それに回答することになります。

このとき感じたのは、会社によってやり方が少し異なる点です。電話口で「売掛先の情報」「運営する会社の情報」などをヒアリングする会社があれば、申込書にそれらの情報を記載して送らなければいけないケースもありました。申込書の場合、以下のようなファクタリング会社独自の資料に入力していきます。

いずれにしても、こうした情報をファクタリング会社に伝えなければいけません。

同時に必要書類を集める

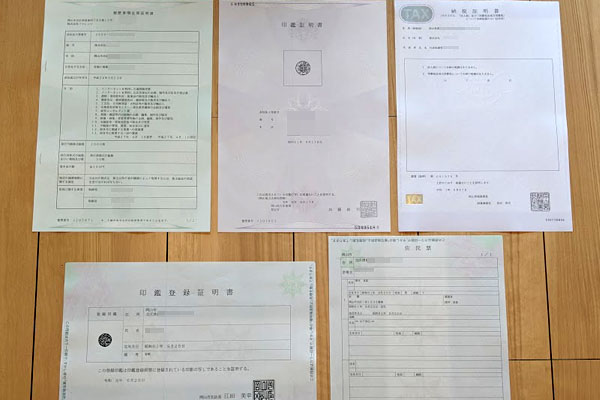

また、「本人確認書類(運転免許証など)」「売掛金の発生要因(請求書、契約書、発注書など)」「決算書」「通帳コピー」などを審査のために送るのは当然として、電話口で契約までに必要な書類を聞いたところ、どの会社も以下の書類が必要でした。

- 登記簿謄本(履歴事項全部証明書)

- 法人の印鑑証明書

- 個人の印鑑証明書・住民票

- 納税証明書

どれも公的書類であり、取得するためには市役所・区役所や税務署などへ出向かなければいけません。しかも、「登記簿謄本は2部必要」「法人の印鑑証明書は3部以上」など複数枚が必要になることが頻繁にあります。また、会社によって必要部数が違っていたので多めに書類を取得することにしました。

また、困ったのは納税証明書です。ファクタリング会社からは「納税証明書を取得してください」とだけ言われたのですが、税務署の窓口に出向くと「どの種類の納税証明書ですか?」と聞かれました。どうやら納税証明書にはいくつも種類あるらしく、必要な納税証明書を取り寄せる必要があります。

そこでファクタリング会社へその場で電話し、「必要な納税証明書の種類が何か」を聞くようにしたわけです。参考までに、取得するべき納税証明書は以下のようになります。

- 税金滞納がない法人:納税証明書その3の3

- 税金未納、分納の法人:納税証明書その1

- 個人事業主:納税証明書その1とその2

こうして、公的書類を集めることにしました。

納税証明書の例で出したように、ファクタリング会社は必要書類を的確に教えてくれないことが多いです。また会社ごとに必要部数が異なるため、心配ならかなり多めに書類を取得しておくことをおすすめします。

用意できない書類があるときはどうするか

ただ、必要書類を提出するにしても用意できないケースは多いです。例えば私の場合、取引先とは特に契約書を交わすことなくビジネスをしています。そのため、ファクタリング会社から「契約書はありますか?」といわれましたが、ないとしか言えませんでした。

また、えんナビでは個人通帳の提出も求められました。どの会社も法人通帳(個人事業主ならビジネス口座)の提出だけで問題ないですが、なぜか個人通帳のコピーを要求されたのです。

しかし、個人通帳は実家に置いていて物理的に取ってくるのが無理ですし、親に依頼するのも面倒です。そこでこのときは「通帳はいま実家にあり、親が長期旅行中なので送れない」という理由をつけ、個人通帳を省いて審査に出すようにしました。

結論からいうと、これでも問題なく審査に通過したわけですが、用意できないものについては断っても問題ないのだと実感したものです。

・キャプチャー画像でもいい

なお、場合によってはパソコンのキャプチャー画像でも問題ないケースが多いです。実際、私の場合はWebサイト運営の会社であるため、そもそも請求書を発行しないことも多いです。Web上の画面ですべて管理され、売掛金の発生については管理画面上だけでやり取りするのです。

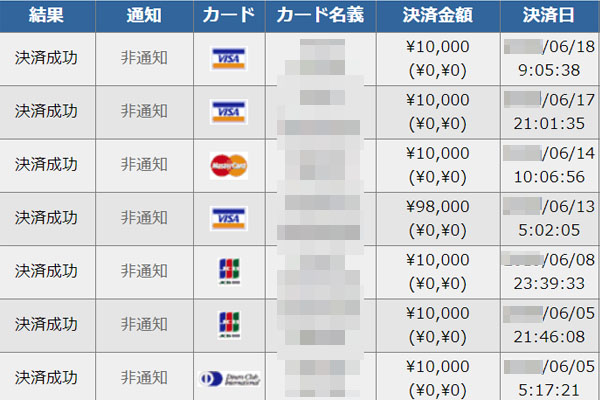

分かりやすいものとしては、クレジットカード決済による入金があります。私の会社でもカード決済を導入しており、以下のようにお客さんからの売掛金が発生します。

ただ、こうした売掛金は請求書を送るものではありません。そのため、こうしたときはパソコンのキャプチャー画面を送ることで対処して大丈夫です。

私の場合、前述の通り管理画面上で売掛金の管理をしているケースがたくさんあります。そのため、ファクタリング会社には管理画面をPDFに変換して送ることもやっていました。

ファクタリング会社から質問される事項

なお、このとき「これはファクタリングの実施に関係あるのか?」と疑問に思うような細かいことについて詳しく聞かれました。ファクタリングは債務超過や金融ブラック、税金滞納の状態でも可能ですが、問題ない会社かどうかをあらゆる角度から審査されるのです。

会社によって質問される事柄は違いますが、以下のような内容の質問が多かったです。

・調達した事業資金の使い道

「資金調達した後、どのように利用するのか」について、わりと突っ込んで聞かれました。私の場合、サイトM&Aによって資金が枯渇するため、そのためのつなぎ資金だと正直に伝えました。

・ほかの売掛先はどうなっているのか

「今回の売買の対象となる売掛先」ではない、他の売掛金についても詳細にヒアリングを受けました。通帳コピーから取引先が分かるので、金額の大きい得意先をメインに聞かれます。

・ビジネスの内容

売掛債権があるのならば、何かしらの事業活動をして売上を得ているはずです。そのため、どのようなビジネスによる売掛金なのかについて詳しく聞かれます。

私の場合であれば、Webサイト運営がメインなので実際に私が保有しているサイト群をWeb上で見せるようにしました。

・売掛金を確認できる証拠はあるか

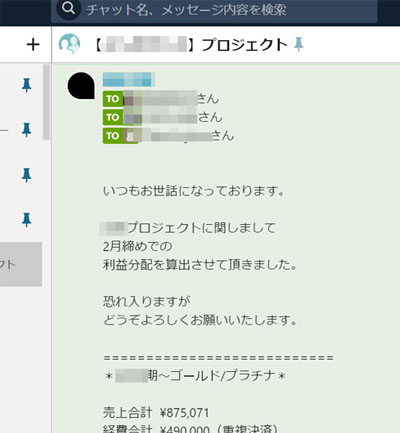

「本当に売掛金が発生しているのか」について、それが明確に確認できるかに関する質問も多いです。売掛金とはいっても、請求書や管理画面は簡単に偽造・偽装できるからです。そのため、対面契約のときに以下のことが可能か聞かれることがあります。

- パソコン画面で管理画面をその場で開き、見ることはできるか

- 担当者とのメールやり取りを確認できるか

本当に売掛金が発生している場合、特に問題ないのでこれには応じるようにしましょう。私についても、ファクタリングで対面契約するとき、以下のような担当者とのやり取りメールを見せることに合意しました。

ファクタリングで多いのは「請求書の偽装」「売掛金額の水増し」などです。ファクタリング会社としても、本当にその金額の売掛債権が存在するのか不安なため、「実際に売掛金が存在する」ことを示すようにするといいです。

・登記は問題ないか

多くの場合、ファクタリングする場合は登記をします。債権譲渡登記といいますが、売掛金という目に見えないものを取り扱うため、法律上でも「この売掛金はファクタリング会社のものになった」と記すようにするのです。

登記とはいっても、ファクタリングの登記は「動産(売掛金)に関する登記」であり、登記簿謄本には記載されません。また銀行融資にも影響はないため、特に心配する必要はありません。

財務コンサルティングを受けることもある

またファクタリング会社によって方針は違うと思いますが、このとき財務コンサルティングをしてくれることもあります。

例えば、今回依頼した会社の中でもアクセルファクターの担当者については、「ファクタリングしなくてもいいのでは?」と提案されました。

私の会社の場合、前述の通り中小企業に対する売掛金も存在します。大企業の場合、かなり正確に会計処理をするので無理ですが、中小企業なら頼み込めば入金を早めてくれることがあります。そこで、「この得意先について支払いを早めてもらえばいいのでは?」と言われたのです。

ファクタリング会社の営業マンから「ファクタリングをしない方法」を提案されたのは意外でしたが、確かにその通りだったのでひとまず電話を切り、取引先に掛け合うことにしたのです。

結論からいうと早めの入金は無理であり、やはりファクタリングしなければいけなかったのですが、中にはこういう会社も存在するのだと実感したものです。

審査ではほとんどで通過した

なお、今回はいろんな売掛金を提示し、合計で120万円ほどの売掛金に対するファクタリングを希望したわけですが、実際に申し込みをして売掛債権の審査を受けたときの結果はどうなったかというと、以下のようになりました。

| 会社 | 買取対象 | 振込金額 | 総額の手数料率 |

| ウィット | 80万円 | 67万円 | 約16.3% |

| アクセルファクター | 103万円 | 85万円 | 約17.5% |

| ビートレーディング | 92万円 | 75万円 | 約18.4% |

実際にファクタリングをして知ったのですが、120万円ほどの売掛金とはいっても、全額が買取対象にはならないようです。掛目(かけめ)と呼ばれ、売掛金総額のうち少なめの金額が買取対象になるようです。売掛金とはいっても、最終的な入金額が前後することがあるため、売掛金総額よりも低めの金額が買取対象になると説明してくれました。

120万円の売掛債権のうち、どれだけを買取対象にするのかはファクタリング会社によって異なります。そうした買取対象のうち、手数料を差し引いて振り込まれるプロセスになっていました。

また上記の表にある「総額の手数料率」については、ファクタリングの売買手数料だけではなく登記費用も含めて計算しています。登記費用もファクタリング時の手数料と考えることができるため、これらの費用を含めた総額で振込金額や手数料率を算出しています。

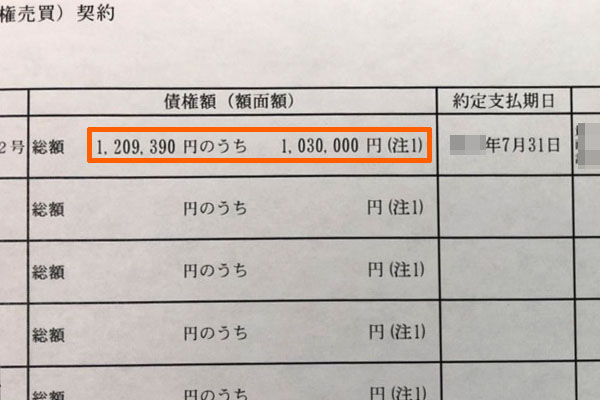

例えば、以下はアクセルファクターで提示された実際の書類です。

このように、約120万円(正確には120万9,390円)に対して、103万円に対する売掛金を買取するように提示されました。103万円の売掛金を買取し、売買手数料18万円を差し引かれ、85万円が振り込まれるという内容です。

なお、えんナビについては、審査は問題なく通過したものの「手数料は実際にえんナビの事務所へ出向かないと分からない」というものでした。「事務所へ行く=契約」であり、今回は利用しなかったのでこのときの具体的な手数料は不明です。

※参考までに、後日にえんナビを利用したときは手数料率が約21%でした。

また、トップ・マネジメントについては審査に問題なく通過したものの、なぜか途中で音信不通になりました。手数料相場などの話を聞くためにトップ・マネジメントの事務所へ行く約束を取り付けていたものの、当日に担当者から電話があってアポキャンセルとなり、そのまま音信不通になったのです。

いずれにしても、このようにいろんな会社で無事に審査通過することができました。最初は異常に審査基準が厳しい会社に申し込みをしてしまい、結果として審査落ちになりましたが、それぞれの会社で手数料を聞くことができたわけです。

参考までに、このときのスケジュール感としては以下のようになります。

- 6月28日(金):前述の通り審査落ちに遭遇し、複数の会社へ申し込みをする

- 6月28日(金):アクセルファクターで当日中に審査通過の連絡をもらう

- 7月1日(月):ウィット、ビートレーディング、えんナビから審査通過の電話を受ける

会社によって審査時間は異なりますが、このようなスピード審査によって資金調達できることになりました。なお、ファクタリング会社だと土日に審査部門は稼働していないため、今回のように土日を挟む場合は週明けに審査結果を告げられることも多いです。

必要書類を集め、アクセルファクターへ出向く

手数料の総額を考えるとウィットが最も低く、内容は優れています。ただ、「買取対象の売掛金が80万円であり、振込金額67万円」と入金される金額は少なめです。初回取引だと信用力がないため、どうしても掛け目が低くなってしまうと担当者に言われました。

ただ、68万円では心もとないです。そこで、手数料総額はウィットより高額であるものの、85万円の振込が可能なアクセルファクターへ正式に依頼することに決定しました。先に記した通り、「ファクタリングしなくてもいいのでは?」と提案してくれるなど、信頼できる担当者だったことも大きいです。

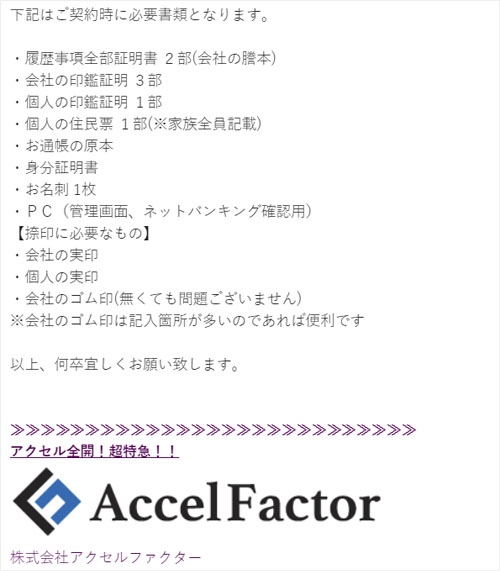

このとき、契約に必要な書類をメールでもらいます。以下が実際のメール内容です。

これらは他会社の審査でも必要な書類だったため、既に手元に用意してあります。そこで、今回は急いでいたのですぐに出向くことにしました。私の場合は横浜に住んでいるため、東京にあるファクタリング会社の事務所へ出向くのは特に問題ありません。

ちなみに、地方など遠方に住んでいる人については「ファクタリング会社の担当者が契約先まで出向く」「郵送契約で完結する」などもあるようです。

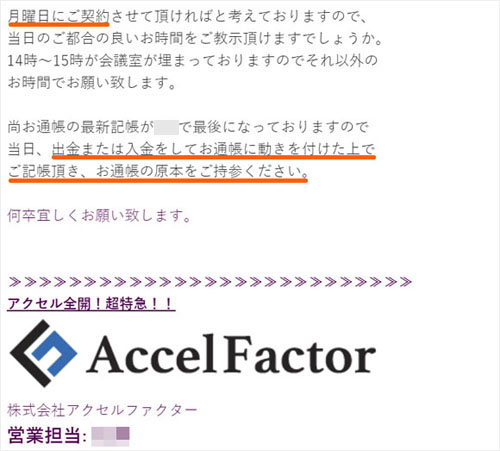

なお、このとき法人通帳を持参するようにいわれましたが、それに加えて「契約日の当日に法人口座を動かし、記帳したうえで持参してほしい」と要求されました。

ただ、理由なく法人口座を動かすと仕訳が面倒になります。そこで、「銀行の公式サイトにログインし、その場でネットバンキングを見せるのはダメか? 通帳の内容と照らし合わせれば問題ないはず」と提案したところ、それでも問題ないといわれました。

実際の契約時に当日の記帳をさせる理由を聞くと、前後にファクタリング会社からの取引がないか確認するためのようです。個人事業主・法人経営者によっては二重譲渡(一つの売掛金を複数の会社へ渡すこと)をする人がいるため、これを契約前に防ぐようです。

大量の書類にサインし、契約を済ませる

そうして、実際に事務所まで出向くことにしました。事務所は東京・高田馬場の近くにあります。

入口にある電話で受け付けの人へ連絡し、会議室へ通してもらうことになりました。

そうして待っていると、それまで電話口で担当してくれていた人がやってきました。ひとまず名刺交換をして、契約へと進みます。

サインするべき書類は非常に多いです。売掛債権の売買をする場合、初回契約のときだけ書類の山を処理する必要があるのです。

書類が多いため、契約書についてすべて読む時間などはありません。そのため、担当者に契約書の内容がどうなっているのかについて、かいつまんで説明してもらいました。

債権譲渡に必要な契約書だったり、登記に関する書類だったり、いろんな書類にサインをしていきます。私の場合、ゴム印を忘れてしまったのですべて手書きです。手が疲れてプルプルと震えてしまうほど、多くの書類に記入していったわけです。

また、契約のときは家族への連絡先についても記す必要がありました。これは、万が一の事態を防ぐためだと説明されました。

ファクタリングを実施して早期入金が完了したら、その時点で売掛金はファクタリング会社のものになります。そのため、「売掛先から入金があったらファクタリング会社へ全額をそのまま送金する」という作業が発生します。そこで、売掛先の入金日の3日くらい前に担当者から電話がかかってきます。

しかし、電話に出ない状態で当日を迎え、1日でも支払いが遅れるとその瞬間に内容証明郵便で「売掛金の支払先をファクタリング会社に変更してほしい」という法的文書を得意先に送られるようになります。

ただ、事故に遭ったなど本当に非常事態で連絡を取れない事態も存在します。そのため連絡を取れない場合、家族へ連絡して安否確認をするようです。

これら契約書以外にも、付随する書類はたくさんあります。そのため、初回については大量の書類に記入する必要がありました。こうして1時間半ほどで、契約の説明からサインまですべてのプロセスが終了します。初回契約では、意外と長い時間がかかってしまいました。

契約後、すぐに事業資金が振込される

契約書やその他の書類にサインしたあと、事務所を出て会社に戻ることになります。そうして会社へ戻っている途中、ファクタリング会社から電話があって振込作業が完了したとの連絡をもらいました。契約して30分ほど経過したあとのことです。

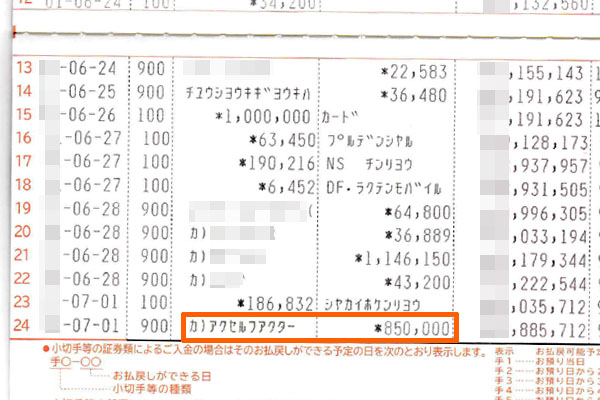

そこで「銀行の通帳残高が更新される時間」が過ぎた後、通帳記帳をすると確かに振り込みがありました。以下の通りです。

こうして資金調達に成功し、つなぎ資金を得ることでその月を問題なく乗り越えることができました。銀行融資などでは時間がかかって無理でしたが、ファクタリングを導入することで3営業日以内に売掛金の売買をすることができました。

売掛金買取で素早く事業資金を手にする

なお、今回はあいみつをして手数料の結果が出た後に依頼する会社を決定しましたが、アクセルファクターについては当日中に審査結果が出たため、やろうと思えば即日融資も可能でした。

ただ、ファクタリングは集める書類がわりと多いので即日での資金調達はかなり大変です。今回は2営業日(土日を入れると4日)で売掛金の売買をしましたが、2~3日ほど余裕をもったほうがスムーズだと感じました。

※審査落ちの期間を含めると4営業日(土日を入れると6日)の時間がかかっています。

また複数社を利用したので最も希望に近い条件でファクタリングでき、さらには優れた担当者と会うことができました。審査落ちのリスクも考えると、複数社へ同時に申し込みをするのは必須だと思ったわけです。

これがファクタリングの流れであり、実際に売掛金の売買取引をした体験談です。最初はいろいろ失敗したわけですが、最終的には素早い事業資金の調達に成功しました。個人事業主・法人経営者を含め、私の経験が少しでも役に立つことができればうれしく思います。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。