素早く資金調達できる手法にファクタリングがあります。売掛債権を売買する方法ですが、これによって資金繰りを改善できるようになります。

ただ、当然ながらキャッシュフローを良くするためにファクタリングを実施するにしても審査があります。審査なしのファクタリング会社は存在せず、必ず与信調査を実施したうえで売掛金の買取をするかどうかを決定します。

そのため、審査落ちになることは普通に起こります。非常に審査がゆるいことで知られるファクタリングですが、審査に通らない個人事業主・法人経営者はいるのです。

与信管理の方法を理解すれば審査に通らない状況を防ぐことができます。そこで、ファクタリング会社の審査基準がどのようになっているのかを解説していきます。

もくじ

審査なしはない!ファクタリングの与信管理の調査法を知るべき

世の中で最も一般的に行われている資金調達法が銀行融資です。ただ、銀行融資では担保が必要ですし審査基準は非常に厳密です。また、融資を受けるにしても1~2ヵ月ほどの期間がかかります。

一方で売掛債権の売買を行うファクタリングでは、非常に審査がゆるく即日融資も可能です。また借金をするわけではないため、以下のような人でも利用できるという利点があります。

- 過去に返済が滞り、ブラックの状態:クレジットカードを作れない

- 赤字決算・債務超過の状態

- 税金の支払いを滞納している

そのため審査が非常にゆるいファクタリングですが、審査なしで売掛債権の買取をしてくれる業者は存在しません。取引先への請求書を提示して「売掛金があることを示す」とはいっても、請求書はいくらでも偽装できます。そのため、審査なしはあり得ないのです。

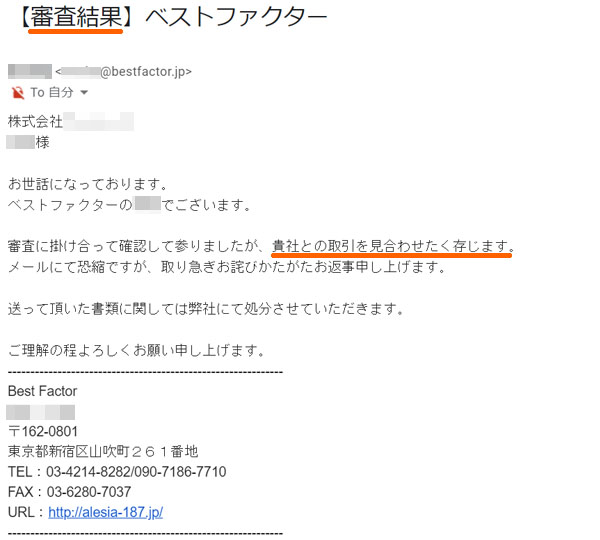

また売掛金の中でも、「審査に通りにくい売掛債権」も存在します。そのため、ダメな売掛金を審査に提示してしまうと、審査に通らないようになってしまいます。実際、私もファクタリングの仕組みを理解していないころ、以下のように審査落ちを食らったことがあります。

ファクタリングで審査基準が非常に甘いのは間違いないですが、どのような売掛債権でも審査に通るわけではありません。そのため、ファクタリングでの与信管理の方法を事前に理解したうえで、審査を依頼するのが重要です。

毎月、振り込みがあるのは大前提

そうしたとき、ファクタリング会社側の疑念として「この売掛金は本当に存在するのか」というものがあります。

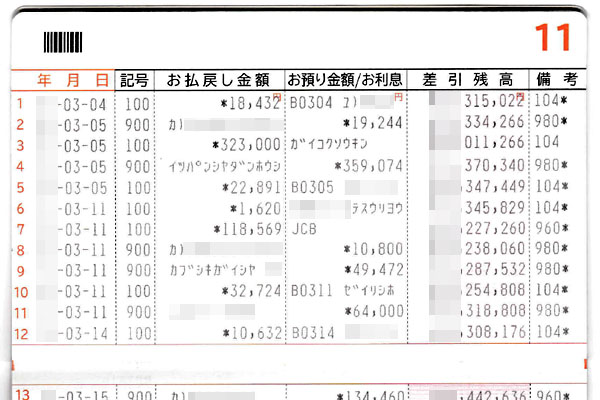

前述の通り、請求書はいくらでも操作できてしまいます。そのため審査なしだと、偽造された請求書を相手にしてしまいます。そこで、ウソの請求書ではないことを提示する必要があります。このとき、売掛金に対する毎月の振込があるのは必須だといえます。これについては、通帳コピーから判断できます。

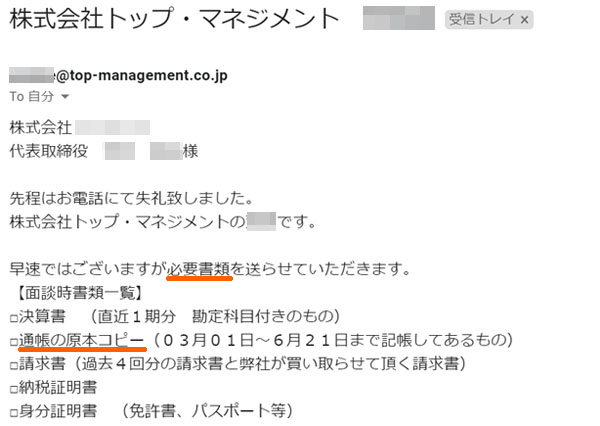

実際、どのファクタリング会社も審査時はビジネス口座(法人口座)の通帳コピーを要求します。以下のように、3ヵ月分ほどの通帳コピーの提示を依頼されます。

ネット銀行のように通帳がない場合は仕方ないですが、それ以外は必ず通帳のコピーを提出しなければいけません。私の会社についても、以下のようにコピーをしてメールにて送信しました。

こうした通帳を見れば、「買取をしてもらいたい売掛先の会社から毎月きちんと入金があるかどうか」を確認できます。

一度だけ発行する請求書に対して、ファクタリングしてもらえることは確実にありません。毎月の取引がない売掛金を買取してもらおうと考えても、確実に審査落ちになります。いつも取引のある得意先であることが「請求書がウソではない」という証明になるからです。

・売掛金の金額が妥当かは重要

もちろん、毎月の取引があれば無条件で審査に通過するわけではありません。いつもの売掛金額よりもかなり大きければ、明らかにおかしいので審査に通らないですし、入金金額がほぼ一定でない場合はその理由を詳しく聞かれるようになります。

また、「発生している売掛金が何の商品・サービスに対するものか」も電話で尋ねられます。ファクタリング会社によって審査方法は異なりますが、いずれにしてもいろんな角度から「売掛金が正しく存在するかどうか」を調べられます。

ただ本当に売掛金が存在する場合、正直に答えるだけなので特に大きな問題は起こりません。

・公共工事の受注など例外はある

なお、基本的には一度きりの売掛金だとファクタリングは無理ですが、例えば公共工事を受注している会社など、単発での受注が基本になる会社もあります。その場合、例外的に問題なくファクタリングできることがあります。

公共工事の場合、工事の進み具合をインターネット上から確認することもできます。売掛金が確実にあると分かるのであれば、単発での売掛債権だとしても現金化が可能になります。

売掛先の信用調査が最も重要

このように「売掛金が実際に存在しており、審査時に正しい金額を報告し、さらには毎月の入金がある」という、ある意味当然の状況は満たす必要があります。ただ、そのほかにも審査基準があります。これについて、最も重視されるのが売掛先の信用状況です。

ファクタリングで金融ブラックや税金滞納者でも問題なく審査に通過するのは、審査で最も重要なのが売掛先になるからです。売掛債権の支払先の状況がどうなっているのかが審査対象となるのです。

このとき、名前の知られていない中小企業ではなく、大企業であるほど当然ながら売掛金の信頼度が高いです。そのため大企業の売掛金であれば、ほぼ確実に審査に通ります。基本的には、以下の順番で審査に通過しやすくなると考えましょう。

- 大企業:ほぼ確実に審査に通る

- 中小企業(公式サイト・店舗あり):高確率で審査に通る

- 中小企業(公式サイト・店舗なし):少し怪しくなる

ファクタリングの審査を受けるとき、中小企業でも公式サイトや店舗があり、どのようなビジネスを展開しているのか分かる(ビジネスの実態がある)ことは非常に重要です。

ただ法人によっては「公式サイトや店舗がなく、登記簿上の住所はレンタルオフィス」のケースがあります。こうした法人に対する売掛債権の場合、審査に通るかどうか少し怪しくなります。実際にはビジネスの実態がないペーパーカンパニーであると疑われるからです。

知り合いと共謀して、ペーパーカンパニーから毎月振込があるように見せかけるケースは実際にあります。そのため同じ中小企業でも、売掛先の実態が見えないと微妙です。

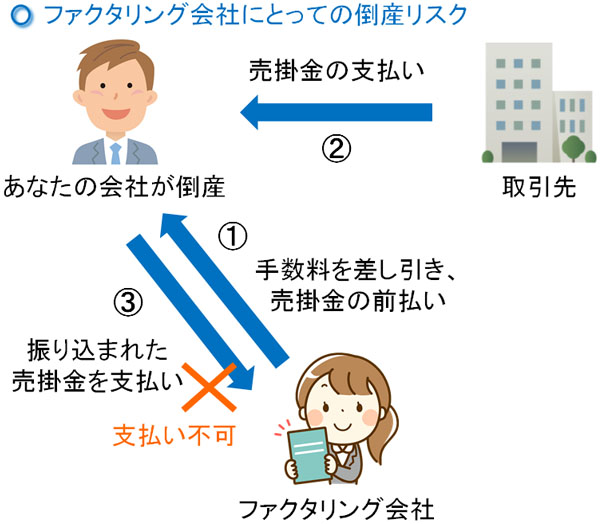

ファクタリングの多くは「売掛先が倒産しても、すべてのリスクをファクタリング会社が背負う」ようになっています。これをノンリコースといいます。そのためファクタリング会社は売掛先の倒産リスクを重視しており、ペーパーカンパニーであることが判明すると当然ながら審査落ちになります。

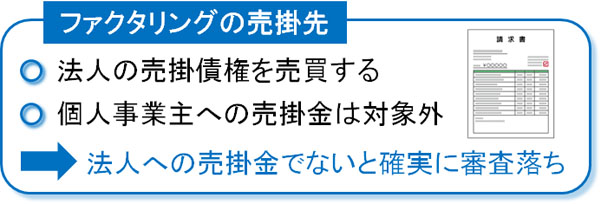

・個人事業主への売掛金は不可

ちなみに、個人事業主に対する売掛債権の請求については、どのファクタリング会社に依頼しても審査落ちになります。法人に比べて、個人事業主は信用度が圧倒的に低いからです。

もちろん「個人事業主がファクタリングを利用する」ことは可能です。このときは法人に対する売掛金を早期売買してもらえば問題ありません。ただそうではなく、「個人事業主への売掛金」は100%の確率で取り扱ってくれません。

ファクタリングというのは、「法人の売掛債権を売買する」という大前提があることは理解しましょう。

支払期日が短いほど審査基準が甘い

ただ、売掛先が信頼できる会社であったとしても、場合によっては審査基準が高くなってしまうことがあります。これには、支払期日が関係しています。

会社によって支払いまでの期間は異なります。例えば、以下のようなケースがあります。

- 月末締め、翌月20日払い:支払い期間は1~2ヵ月

- 月末締め、翌々月20日払い:支払い期間は2~3ヵ月

これらが一般的な売掛金の入金サイクルとなります。ただ、場合によっては売掛金を回収するまで期間が半年後など非常に長いことがあります。

そうなると、ファクタリング会社にとってリスクが高くなります。半年後にお金を回収できるよりも、1~3ヵ月の間で現金を回収できるほうがいいのは、どの会社も共通しています。そのため、支払期日が短いほど審査基準が甘くなり、支払いまでのスパンが長くなるほど審査に通りにくくなります。

振込日が決まった債権だと審査がゆるい

他にも、毎月の振込日が明確に決まっているとファクタリング会社としては問題なく早期売買しやすくなります。

支払いスパンが短いほど審査基準がゆるくなるのは分かりますが、なぜ振込日が決まっているほどいいのでしょうか。それは、「いつ振り込まれるのか不明」という問題を解消できるからです。

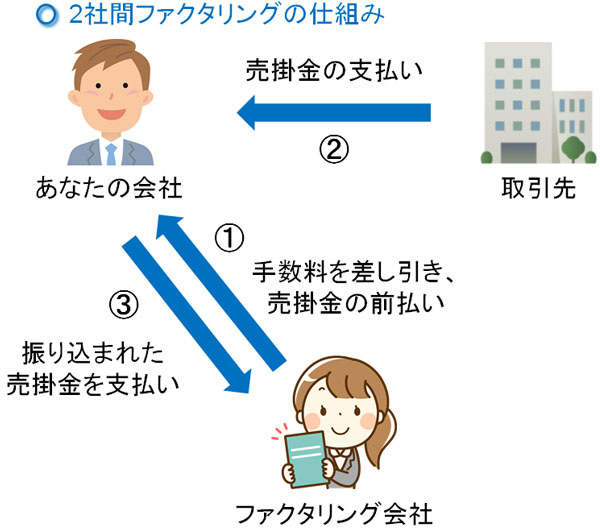

特にファクタリングの場合、契約書に弁済日の期日を記す必要があります。多くの人は2社間ファクタリングを利用しますが、このときは「取引先からお金が振り込まれたあと、このお金をあなたの会社がそのままファクタリング会社へ送金する」という処理をします。そのため、「お金が支払われる日が明確になっている」のが重要なのです。

もちろん、これについてはファクタリング会社によって審査基準・審査状況が異なります。「決まった日に振り込まれていない売掛金は対象外」としていることがあれば、バラバラの振込日になっていても特に問題視しない会社もあります。

大企業だと、決まった日に振込をするのが基本です。ただ中小企業に対する売掛金だと、支払い日がバラバラになっていることがあります。そうしたとき、「売掛金の支払い日がどうなっているのか」も気にするようにしましょう。

書類からあなたの会社も審査対象となる

それでは、実際にファクタリングでの審査が売掛先だけかというと、当然ながらそういうわけではありません。確かに債務超過や税金滞納をしている人でもファクタリング可能なのは間違いないですが、財務状況の悪い個人事業主・法人だと審査の目は厳しくなります。

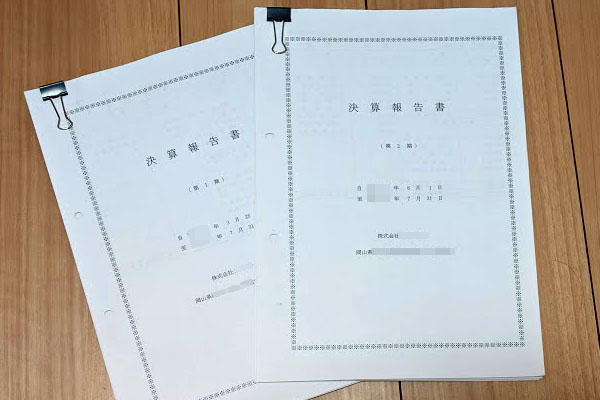

先ほど、ファクタリング会社から実際に送られてきた必要書類のメールを掲載しましたが、ここには必要書類の中に決算書が記されています。基本的にどの会社も審査のときに決算書のコピーを要求し、審査時は1~2期分をメールかファックスで送ることになります。

もちろん、個人事業主や創業直後の会社だと決算書がありません。その場合は仕方ないですが、いずれにしてもこうした書類の提出が必要になります。

売掛先の状況が最も重要なのは当然ですが、なぜあなたの会社についても審査対象になるのでしょうか。これは、ファクタリングでは連帯保証人を取らないからです。銀行融資のように、担保や連帯保証人の制度がないのです。

そのため、売掛先の倒産リスクだけでなく「個人事業主・法人として、あなたの会社の倒産リスク」についても審査されます。ファクタリングはもともと資金繰りが厳しい会社が利用するものであり、そのために「債務超過や税金滞納している状態でもファクタリングを利用できる」とはいっても、会社の状況はきちんと見られるのです。

例えば2社間ファクタリングを実施する場合、あなたの会社が取引先からお金を回収し、そのお金をファクタリング会社へ送金することになります。そうしたとき、あなたの会社が潰れているとファクタリング会社はお金の回収ができません。

そのためファクタリング会社は売掛先の倒産リスクに限らず、あなたの会社の倒産リスクも考慮しなければいけません。そうしたとき、以下のような状況は重要な判断基準になります。

・資金繰りの状況や借入件数など

ファクタリング会社にとって、債権回収の期間まであなたの会社が存続してくれないとお金を回収できません。そのため決算書や借入金額・件数などから、あなたの会社の倒産リスクがないかどうかを判断します。

キャッシュフローの一時的な悪化だったり、役員報酬をきちんと出したりしているのであれば特に問題ありません。ただ、そうではなく常に赤字で利益が少ない状態だと「債権回収の時期まで会社が存続していないのでは」と思われてしまいます。

・税金滞納の有無

税金滞納の有無も重要です。前述の通り、税金を支払っていない個人事業主・法人でもファクタリングできます。ただ、ずっと税金を滞納していると税務署から差し押さえを食らうリスクが高くなります。

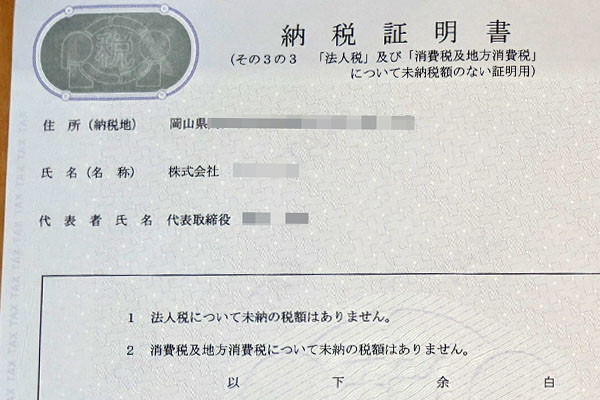

このとき差し押さえられるのは不動産に限らず、売り上げたお金も対象になります。そのためファクタリング会社にとって、税金を滞納している個人事業主・法人と取引するのはリスクとなります。実際、どの会社でも審査時は納税証明書の提出を要求してきます。

私の会社もファクタリングをするときは納税証明書を提出し、以下のように税金滞納がないことを示しました。

ちなみに、税金滞納がある場合は「どれだけの税金が未納なのか」に関する納税証明書をファクタリング会社へ提出することになります。

あなたの人柄も意外と重要

また、意外と重要になるポイントとしてあなた自身の人柄があります。「どのように考えてビジネスを行い、個人事業主・法人経営者として活躍しているのか」を重視されるのです。

どれだけ決算の内容が優れており、売掛先の倒産リスクがほぼなかったとしても、経営者の人柄によって審査に通らないことがあるのです。

人によっては、ファクタリングを利用することで以下のような不正・横領をするケースが実際にあります。

- 取引先から振り込まれたお金を使い込んでしまう

- 会社を清算し、ファクタリング会社へお金を返さない

- 知人と共謀し、ペーパーカンパニーを利用してお金をだまし取る

これらの不正・横領をするかどうかは人によって異なりますが、そうしたことをする人間ではないことを、いろんな質問の中から確認されるのです。もちろんすべて正直に答えればいいだけなので特に大きな問題はないですが、ウソの請求書を作ったり、書類を偽装したりしていて内容に矛盾が出てきたりすると審査落ちとなります。

実際にファクタリングに申し込むと分かりますが、「この質問はファクタリングに関係あるのか?」と疑問に思ってしまうようなものを含め、いろいろな質問を受けます。これは、「虚偽の申請をしておらず、信頼できる人間かどうかを確認されている」と考えましょう。

複数のファクタリング会社を利用するのは必須

こうした注意点を理解したうえで、ファクタリングでの審査を依頼する必要があります。ただ、実際にファクタリングを利用するときに必ず注意するべきものとして、複数社へ同時に依頼することがあげられます。

ファクタリング会社によって審査基準はバラバラです。まったく同じ審査書類を提出するにしても、審査落ちになることがあれば、問題なくファクタリングできることもあるのです。

私もこれまで何社にあいみつを取ったことがあり、このとき会社によっては問答無用で審査落ちになったことがあります。しかし、「他の売掛金なら問題なく買取できる」と提案してくれる会社があったり、売掛金で少し怪しい内容の売掛金であってもファクタリングしてくれた会社もあったりします。

そのため審査に通らないことを心配する場合、複数社のファクタリング会社へ依頼するのは必須です。一社だけの場合は手数料相場が分からないだけでなく、急ぎの資金調達にも関わらず審査落ちとなったときのショックが大きいです。

いくつもの会社に依頼し、同時並行的に作業を進めるのはビジネスの基本です。同じことをファクタリングでも実施するようにしましょう。

与信管理の方法を学び、審査落ちを防ぐ

審査基準が非常にゆるいとはいっても、ファクタリングは審査なしではありません。売掛先を調査され、あなたの会社も審査対象になります。このとき、売掛金の内容がダメだと審査に通らないようになってしまいます。

「毎月の振込ではない」「ビジネスの実態が不明な会社に対する売掛債権」などであると、残念ながら審査落ちになる確率が高いです。また、支払期日や振込日についても審査で重要な要因となります。

さらに、あなたの会社の状況も重要です。債務超過や税金滞納の状態でも問題ないとはいっても、そうした会社だとファクタリング会社にとってリスクが大きくなってしまいます。同時に経営者の人柄も審査対象になります。

こうした与信管理があることを理解したうえで、キャッシュフロー改善のために売掛金の売買をしなければいけません。できるだけ信頼性の高い売掛金を審査に出し、虚偽の内容ではなく正直に事実を述べることが審査に通過するコツになります。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。