個人事業主や中小企業を含め、多くの会社が利用する資金調達手段の一つにファクタリングがあります。売掛金は一般的に1~3ヶ月後に振り込まれますが、これを早めにお金に変える方法がファクタリングになります。資金繰り改善の手法がファクタリングです。

このとき、場合によってはお金を返せない事態に陥ることがあります。その場合、「分割払いは可能なのか」「踏み倒しはできるのか」などを考えるようになります。

実際のところ、資金繰り困っているためにファクタリングを利用することがほとんどです。ただファクタリングの手数料はそれなりに高額であるため、結果として払えないことになるのは珍しくありません。

そこで、ファクタリングしたときのお金を返せないときの対処法として、どのようにすればいいのか解説していきます。

もくじ

2社間ファクタリングで返済できないパターン

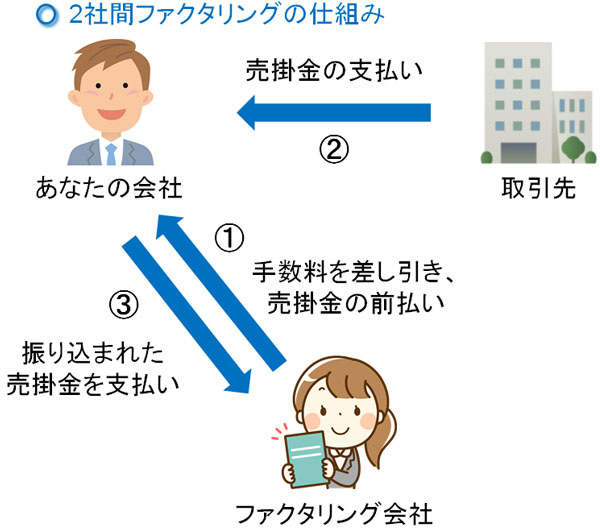

ファクタリングには種類があるものの、最も行われている手法が2社間ファクタリングになります。このとき、2社間ファクタリングを実施していると問題になるのが「ファクタリング会社へお金を返せない」という事態です。

売掛金を早期現金化する手法がファクタリングであり、2社間ファクタリングでは以下のような流れになります。

- 売掛金を早期売買し、ファクタリング会社から手数料を差し引いて入金を受ける

- 後日、得意先からお金があなたの会社へ入金される

- あなたの会社が、入金されたお金をそのままファクタリング会社へ送金する

このとき、取引先から支払われたお金についてファクタリング会社へ全額返せば特に大きな問題は起こりません。ただ、「銀行へ返済するお金がどうしても必要」「得意先への支払いが残っている」などにより、ファクタリング会社へ返すお金がないことがあるのです。

理論的には、取引先からの入金分をそのままファクタリング会社へ返せばいいだけなので払えない状況が起こることはありません。ただ実際のビジネスでは、資金繰りが悪くほかの支払いがあるために返せないケースがあるのです。

払えないときの分割払いは可能か

それでは、ファクタリング会社へのお金を払えないときはどうすればいいのでしょうか。このとき、個人事業主や法人経営者が真っ先に考えるものとして「支払いの遅延はできないのか」というものがあげられます。

これについては、結論からいうと無理です。まず、ファクタリングをするとき、契約書に返済日が明記されるようになります。私もファクタリングをしたとき、以下のように契約書にサインをしました。

このときのファクタリング契約では、どの契約でも返済する日が記載されるようになります。

もちろん、売掛金の支払いが後ろ倒しになることが稀にあります。そうしたときはファクタリング会社に連絡することで返済遅延が許されるものの、基本的に遅延は認められていません。

ウソをついて「売掛金の支払いが遅くなった」と伝えることはできるかもしれませんが、その場合でも1ヵ月ほどしか待ってもらうことはできません。普通に考えて、通常のビジネスで支払いがいきなり1ヵ月以上も後ろ倒しになることはあり得ないからです。

前受金となる売掛金売買は分割返済が不可

また、遅延が無理なら分割返済は可能なのではと考える経営者は多いです。これについても、分割返済はできなくなっています。

ファクタリングは借金ではなく、売掛金買取による早期現金化になります。このときは前受金としての取り扱いになります。実際の売掛金入金よりも早くお金が支払われるため、こうした取り扱いになりますが、借金ではありません。

ただ、借入金でない以上は分割返済できないようになっています。もし、分割返済を可能にすると金利が発生したことと同じになってしまい、ファクタリング会社としては貸金業法に抵触してしまいます。

ノンバンク系のビジネスローンであっても、年利の上限は15~18%ほどです。これについては、そのように法律で明確に決められています。

ただ、これら通常の金利に比べると、ファクタリングの手数料は非常に高くなっています。ファクタリングだと手数料率10~20%が妥当です(2社間ファクタリングの場合)。ただ、売掛金の買取なので数ヵ月スパンでの入金になります。

このとき、「振込まで3ヵ月ほどかかる売掛金」の買取をしてもらった場合、手数料が売掛金の10%だと年利(12ヵ月換算)では年利40%となります。当然、貸金業法の上限金利に引っかかるようになります。そのため分割払いを認めてくれることはなく、あくまでも売掛金の売買として一括返済を要求されます。

踏み倒しすると得意先に通知が行く

それでは、遅延も分割返済も無理なために返済できないとなると、どのようにすればいいのでしょうか。そうなると、最終手段として踏み倒しができないかと考えるようになります。

実際のところどうして払えないとき、「売掛先から入金されたお金の使い込み」をしてしまう個人事業主・法人経営者がいます。しかし、買取してもらった売掛金についてファクタリング会社に支払わない場合、横領に該当します。売掛金は既にファクタリング会社のものになっているからです。

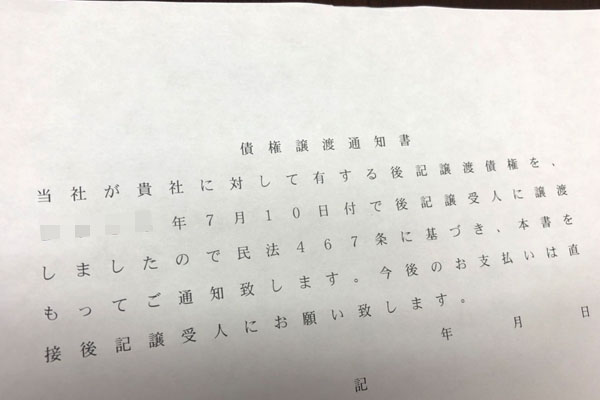

そのため、もし返済できない状況に陥って使い込みをしてしまい、ファクタリング会社への支払いができない場合は、売掛先である取引先・得意先へ通知が行くようになります。これについては、契約時に「売掛金の支払いをファクタリング会社に変えてもらうための法的文章」にサインしているはずです。

これを債権譲渡通知といいますが、内容証明郵便で書類が得意先へ送られるようになります。以下は実際の債権譲渡通知書の一部ですが、これが取引している会社に送付されてしまうのです。

当然ながら、そうなると取引先へ「売掛金のファクタリングを利用している」ことが知られてしまいます。また、得意先はお金の支払いをあなたではなく、ファクタリング会社に変更しなければいけません。

そのため取引先とはトラブルになり、場合によっては取引停止になります。今後のビジネスの継続が困難になってしまうため、踏み倒し・使い込みを考えると事業が破綻する確率が高くなります。

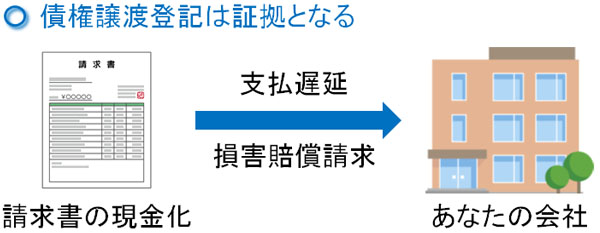

債権譲渡登記をしていると不利になる

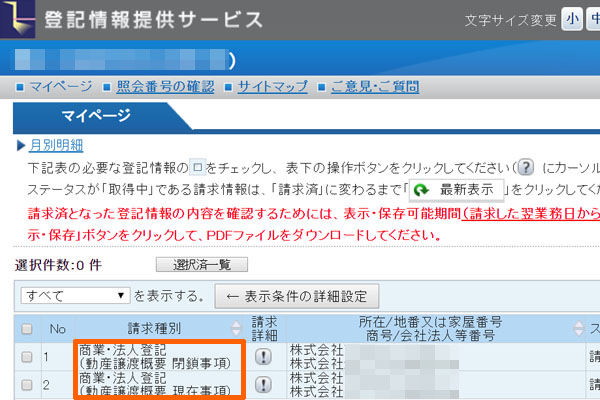

なお、多くの場合でファクタリングは債権譲渡登記をすることになります。個人事業主では無理ですが、法人だと「動産(売掛金)に関わる登記」が可能であり、これによって法的にも売掛金がファクタリング会社のものだと明記されるようになります。

例えば、以下は国が提供している登記情報提供サービスになります。利用は有料ですが、このように動産譲渡(売掛金の売買)に関する情報を閲覧できるようになっています。

ファクタリングでは売掛金という目に見えないものを取り扱います。そのため、法人では特に理由がない限りは債権譲渡登記を行います。登記をしても銀行融資に影響がないのも、債権譲渡登記が頻繁に行われる理由になります。

ただ、お金を払えない状況で踏み倒しを考えている場合、債権譲渡登記をしている場合ではより不利になります。法律上でも、あなたのお金ではないと明確に記されることになるからです。

そのため損害賠償請求や得意先への通知を含め、あらゆる手段を活用されて債権回収を実施されるようになってしまいます。

資金繰りが悪くなる前に利用業者を変える

こうした現状があるため、踏み倒しをすると債権譲渡通知を出されるようになってしまい、ビジネス自体の継続が困難になります。そのためファクタリングした売掛金の使い込みをやってしまい、返済できない状況に陥るのは避けなければなりません。

そこで、このときは資金繰りが悪くなる前に利用するファクタリング業者を変更するようにしましょう。

ファクタリングでは手数料が高いことに変わりがありません。そのため、資金繰りを良くするために売掛金の売買をするにも関わらず、高額な手数料によって「ファクタリングをするほど資金繰りが悪くなる」というケースに陥ることもあります。

利益率の低い会社の場合、特にこうした状況に陥りやすいです。そこで、資金繰りが悪くなって返せない状況になる前に、利用するファクタリング会社を変えるといいです。

実際のところ、売掛金売買の手数料は会社によってバラバラです。まったく同じ売掛金であっても、手数料率20%ほどのことがあれば、手数料率13%ほどで落ち着くこともあります。

そのため乗り換えのためにいくつもの会社にあいみつを取り、手数料率の低いファクタリング会社を利用するようにしましょう。

本当に払えないときは弁護士事務所へ相談する

しかし、本当の意味で支払い遅延を起こしており、既に返済できない状況に陥っている個人事業主・法人経営者もいます。そうしたとき、踏み倒しはできないとしてもどのように考えて対処すればいいのでしょうか。

これについては、最終手段になりますが弁護士事務所へ相談するといいです。

ファクタリングについて、貸金業法・利息制限法・出資法など貸金業に関わる法律は適用されません。そのため、ファクタリング会社は金融庁の監督下にあるわけではありません。

ただ、ファクタリング手数料が「貸金業法で決められている利率」から大きく逸脱していることは確かなため、弁護士事務所へ相談することで以下の対応を実践するのです。

- 分割払いの交渉

- 債権譲渡通知の発送阻止

- ファクタリング会社との和解交渉

当然ながら、弁護士事務所へ支払うための費用が加算されるため、できることなら弁護士を利用するべきではありません。ただ、払えない状況でどうしてもお金を返せないとき、早めに法律事務所へ相談するといいです。

特に「請求書を二重譲渡した」「売掛金の金額を水増しして偽装した」などのケースであると、どうやってもお金を返済できない状況に陥ってしまいます。そうしたとき、事業を継続するために素早く弁護士へ掛け合うようにしましょう。

お金を返せないときは対応を考えるべき

個人事業主や法人経営者を含め、ビジネスを動かしている人だと必ず考えるべきポイントが資金繰りになります。会社はキャッシュフローが悪いと倒産するため、どれだけ手元に現金を保有しておくのかは重要です。

しかし売掛金買取をしてもらうとき、場合によっては返済できない状況に陥ってしまうことがあります。そうしたとき、返済の遅延や分割払いを考えるのは普通です。ただ、ファクタリングは借金ではないので遅延や分割返済はできません。

また、支払いが滞ってしまった場合は得意先へ債権譲渡通知が内容証明で発送されるようになります。踏み倒しを考えてもいいことはなく、そうなると取引先との関係が崩れて今後のビジネスを継続できなくなってしまいます。

そのため、資金ショートする前にファクタリング会社を変更し、手数料率の低い業者へ依頼しましょう。また、既に払えない段階まで進んでしまった場合は弁護士へ相談するという方法も有効です。取引先に債権譲渡通知を発送されるとあなたのビジネスは終焉を迎え、倒産する確率が一気に高まります。これを防ぐため、事前に対策を練るようにしましょう。

相談するべき法律事務所としては、イストワール法律事務所がおすすめです。もちろん自分で弁護士を探してもいいですが、ファクタリングでのトラブルに数多く対応している弁護士を探すのが最も難しく、そうした弁護士を知らない場合はイストワール法律事務所を利用するといいです。