資金繰りを改善する方法として、多くの経営者が取り入れているものにファクタリングがあります。売掛金を早めに現金化することでキャッシュフローの改善に役立ちます。

ただ、ファクタリングは資金繰りの改善だけに活用されるわけではありません。決算書の内容を良くして企業価値を高めるときにも利用されます。

その一つとしてオフバランスがあります。貸借対照表(バランスシート)の内容を良くすることで、優れた内容の決算書となるように調節するのです。支払いまでの期間が長期にわたる売掛金を保有している会社ほどオフバランスでの効果が大きいです。

そこで、どのように中小企業がオフバランスを実施して決算書を改善すればいいのか解説していきます。

もくじ

オフバランスでバランスシートを調節するメリット

まず、オフバランスとは何なのでしょうか。これについては、「貸借対照表(バランスシート)をオフするもの」と考えましょう。つまり、バランスシートにある資産や負債の項目をオフする(消す)ことになります。

貸借対照表は必ず「資産」「負債」「純資産」に分かれます。このうち、資産や負債を減らすことで貸借対照表をスリム化し、決算書の内容を良くする方法になります。

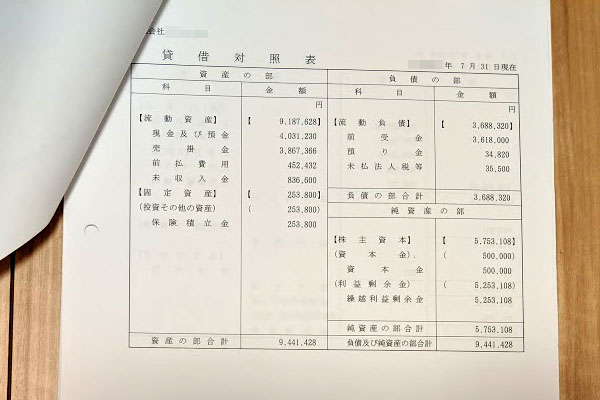

法人だと、すべての会社で以下のような決算書を作ります。

決算書の内容が良ければ、上場会社であれば多くの投資が集まるようになって株価が上昇します。また中小企業であれば、決算書で銀行融資を判断されるようになるため、決算書を改善することで融資を受けやすくなります。また投資家から資金調達しやすくなります。

多くの会社で決算書を気にするのは、その後の経営を行いやすくするためです。そこで、オフバランスを考えるのです。

有利子負債を返し、資産を減らすオフバランス化

それでは、ファクタリングではどのようにオフバランス化を実現していくのでしょうか。ファクタリングする要件は一つだけであり、売掛債権を保有しているかどうかだけです。このときの売掛先は大企業であるほどいいですが、いずれにしても売掛金をたくさん保有するほどファクタリングできる金額が大きくなります。

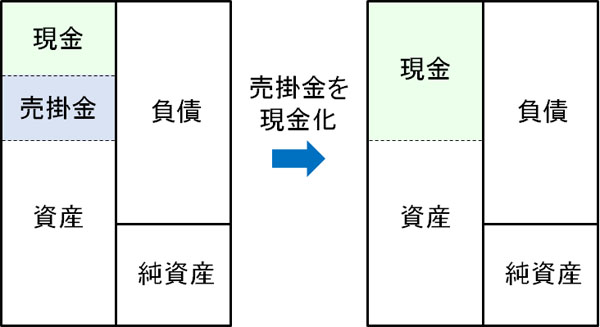

「売掛金をもっている」というとファクタリングが可能ですが、このときのオフバランス化の要件としては「資産を減らす」ことになります。

ただ、ファクタリングを実施しても売掛金が現金に変わるだけであり、資産が減ることはないのではと考えてしまいます。

これについては、まさにその通りです。売掛金を現金に変えただけでは、特に貸借対照表に変化はありません。

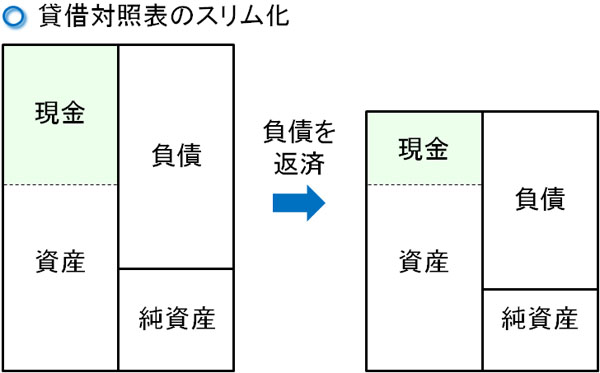

ただ、オフバランス化をするときは売掛債権を現金に変えたあと、このときの現金を用いて借金(有利子負債:利子を付ける負債のこと)を返します。そうすると、バランスシートが圧縮されるようになります。

有利子負債を返せば、現金・借金が減ります。つまり、資産と負債の両方が減ります。こうして、バランスシートをスリム化できます。

もちろん実際の経営では、ファクタリングによって得たお金について必ずしも借入金の返済に充てる必要はありません。ただ、現金を用いて借金を返すことで資産・負債の両方を減らすことが可能になり、結果として決算書の内容を改善できるのです。

こうしたオフバランスとしては、ファクタリング以外にも「在庫を格安でもいいので売ってお金に変える」「保有する無駄な不動産を売ってお金にする」などの手法もあります。どれも共通するのは、お金になっていない資産を積極的に現金化していることです。

潤沢な現金があれば融資に頼る必要性が少なくなり、必然的にバランスシートが小さくなって決算書の内容が改善されるようになるのです。

ROA(総資産利益率)を良くする

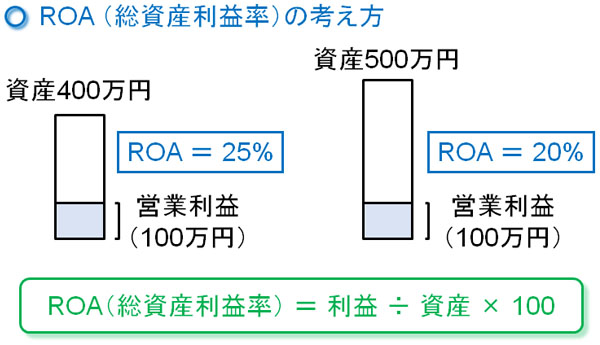

それでは、オフバランスを実施することで決算書の内容が良くなるとはいっても、具体的にどのような項目が改善されるのでしょうか。これについては、ROA(総資産利益率)が該当します。

経営を判断するうえでの一つの指標がROAです。

多くの人は利益額に着目しますが、企業成績を判断するときに利益だけで判断してはいけません。例えば、運動能力を測るときに小学生と高校生を比べても無意味です。これと同じように、起業して間もない会社と大企業の利益額は比較できません。

ただ、「保有する資産(現金や不動産など)を用いて、どれだけ効率的な経営をしているのか」であれば比べることができます。そこで、ROAを用います。ROAは「保有資産を用いて、どれだけ利益を生み出したか」を測る指標になります。

ROA(総資産利益率)は以下の式で算出します。

- ROA(総資産利益率) = 利益 ÷ 資産 × 100

例えば利益100万円を生み出しているとき、その会社が保有する資産が400万円ならROAは「100万円(利益) ÷ 400万円(資産) × 100 = 25%」です。

一方で同じ利益100万円でも、資産が500万円ならROAは「100万円(利益) ÷ 500万円(資産) × 100 = 20%」です。

ここから分かる通り、資産が少ないほどROAの数字が良くなります。ファクタリングによるオフバランスをすると決算書の内容が良くなるのは、早めに現金化することで借入金(有利子負債)を返済し、資産を減らせるからです。そうして、ROAの数字を上昇させることができるのです。

3~6ヵ月先に入金される売掛金を保有している場合など、支払いの長い売掛債権があると無駄に資産が増えてしまいます。そうしたとき、ファクタリングが大きな威力を発揮します。

自己資本比率の内容も良くなる

また、オフバランスを実施すれば決算書の自己資本比率についても数字が良くなります。

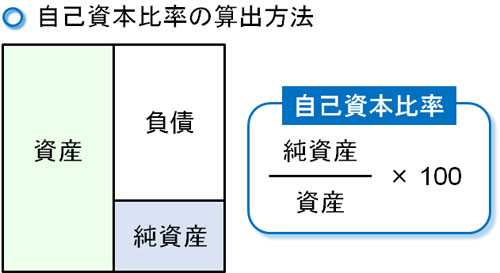

法人が保有するお金については「負債(他人から借りたお金) + 純資産(自分で稼いだお金)」に必ず分けることができます。純資産は返す必要のないお金であり、純資産が大きいほど自己資本比率が高くなり、経営状態が良いと判断されます。

中小企業であれば、資本金として創業社長がお金を入れます。また、企業努力によって内部留保を貯めると純資産が増えていきます。返済する必要のないお金の合計が純資産となり、貸借対照表の右下に純資産があります。

このとき、純資産と資産の割合が自己資本比率です。自己資本比率は以下の式で算出されます。

- 純資産(自己資本) ÷ 資産 × 100

ファクタリングを実施して売掛金を現金化し、借入金を減らせば資産・負債を減らすことができます。そうなると、結果として自己資本比率が高まります。

銀行融資では自己資本比率も見られます。オフバランス化を経営者が実施するのは、こうした理由もあります。

経営状況と手数料でオフバランス化の実施を判断するべき

このようにROA(総資産利益率)と自己資本比率を高めるように仕向けるのが、ファクタリングによるオフバランス化です。

それでは、ファクタリングによって積極的にオフバランスを実施すればいいのかというと、必ずしもそういうわけではありません。決算書の内容を良くできるメリットはあるものの、ファクタリングを実施すると手数料がかかるようになるからです。

このときの手数料はそれなりに高いというデメリットがあり、一般的なファクタリングの手法(2社間ファクタリング)だと10~20%の手数料となります。例えば手数料10%なら、500万円のファクタリングを実施すると50万円が売掛金の売買手数料となります。

ファクタリングをするとオフバランス化によって決算書を改善できますが、手数料の分だけ将来受け取れるお金が減るので経営状況は悪くなります。

ただ、何ヵ月も先に振り込まれる売掛金を保有しておくよりは早めに現金化したほうが資金繰りは改善し、キャッシュフローが良くなることで経営が改善することもあります。会社によって状況が異なるため、経営状況とファクタリング手数料を見比べたうえで判断するといいです。

・決算前にオフバランスを実施する

なお、オフバランスは決算書の改善をするためのものなので、特別な理由がない限りは決算前に実施します。期首に行う意味はゼロであり、決算前になって「決算書の内容をより良いものにしたい」と考えたうえで実行するのです。

そのため、決算の段階になって売掛金を早めに現金にするかどうかを検討するといいです。

M&Aやベンチャーキャピタルで重要なバリュエーションも効果的

なお、決算書の内容を良くするのは銀行融資の場面だけとは限りません。M&Aを実施したり、ベンチャーキャピタルから投資してもらったりする場面でも有効です。

M&Aで会社の売却金額を決定したり、ベンチャーキャピタルから高額な投資を得たりするとき、重要な要因として企業価値評価(バリュエーション)があります。

バリュエーションを算出する方法にはいくつか種類があるものの、評価項目として将来使えるフリーのキャッシュフロー(現金)がどれだけあるのかがあります。つまり、ファクタリングを実施して現金を手元に置けば、企業として評価されやすくなるのです。

現金を多くして負債を少なくするのは、決算書の改善に限らずM&Aやベンチャーキャピタルからの投資でも有効な方法といえます。

ただ、前述の通りファクタリングは手数料がかかります。バリュエーションなど数字上の企業価値を上昇させることは重要ですが、手数料以上の価値をファクタリングによって得られるときに活用するといいです。

オフバランスでのファクタリングの仕訳

なお、ファクタリングを用いてオフバランスを行うときにバランスシートへの悪影響がないわけですが、これについては仕訳を見ても分かります。借金をする場合だと負債が増えて貸借対照表の内容が悪くなります。ただファクタリングだと、売掛金の売買手数料を経費として計上するだけとなります。

例えば、100万円の売掛金が存在したとします。これをファクタリングし、5万円が売買手数料となり、残り95万円だとします。その場合、以下のような仕訳をします。

| 勘定科目 | 借方 | 勘定科目 | 貸方 |

| 現金 | 950,000 | 売掛金 | 1,000,000 |

| 売上債権売却損 | 50,000 |

ファクタリング会社からお金が振り込まれたとき、このように売掛金の100万円を消すように経理処理します。「売掛債権売却損」がファクタリングの売買手数料であり、こうした勘定科目を利用するだけとなります。

売掛債権売却損は通常の経費支払いと変わりません。そのため、特に大きな問題が起こることはないです。

ファクタリングといっても特別な仕訳をするわけではありません。一般的な会計処理をするだけであり、借入に関わる仕訳も当然ながら発生しません。

・「未収金」を使う意味はない

なお、厳密にいうとファクタリング契約を終結した時点で売掛金を未収金の勘定科目へ変えるように仕訳をするのが正しいです。

しかし、会計では処理をできるだけ簡素化するのが基本であり、税務調査で細かく指摘されることはありません。そのため未収金を用いてわざわざ仕訳を行う意味はなく、ファクタリング会社からお金が支払われたとき、ここで記した通りの経理処理をすれば問題ありません。

ファクタリングを利用した決算書・貸借対照表の改善効果

決算書の内容を良くするため、オフバランスは頻繁に行われるものの一つです。例えば家電量販店やアパレルショップなど、決算が近くなればどこも在庫一掃セールを実施します。これには無駄な在庫を減らして法人税を減らすだけでなく、オフバランスの意味も含まれています。

いずれにしても、バランスシートの「資産」に存在する項目を現金化し、貸借対照表を改善するのがオフバランスになります。

こうしたオフバランス化の一つにファクタリングの実施があります。手数料はかかるものの、ファクタリングをすれば売掛債権を現金化することができ、これによって資産・負債を減らした貸借対照表のスリム化が可能になります。

そこで、ファクタリング手数料と決算書の改善効果を検証したうえで実施するようにしましょう。手数料を考慮しても、それ以上に経営上の改善効果が見込めるのであればファクタリングの意味があります。

企業価値評価(バリュエーション)を上げ、M&Aやベンチャーキャピタルからの投資を受ける場面でも売掛金の早期現金化は有効なので、あらゆる側面から企業会計の内容を良くすることを検討しましょう。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。