これからファクタリングを利用するとき、必ず気にするべきものとして手数料があります。売掛金の売買をする金融取引がファクタリングではありますが、それなりに手数料率が高い取引でもあるため、どのような金額になるのか事前に理解する必要があります。

そのためには、どのようにして手数料率のレートが決まるのかについて学ばなければいけません。

また、まったく同じ取引条件であってもファクタリング時の費用を大幅に下げられる方法が存在します。そうした方法を実践すれば、費用の値段を大きく下げることができます。

そこで平均的な手数料率を理解したうえで、どのようにして安い手数料の条件でファクタリングを実施すればいいのか解説していきます。

もくじ

上限がなく、年利換算での金利・利息が高いファクタリング

通常の銀行融資であれば、1%も利率が下がれば非常にうれしいように感じます。1,000万円のお金を借りているのであれば、1%違えば年間10万円ほど支払い利息も違ってくるようになります。

ただ、こうした通常の融資よりも手数料率に注意しなければいけないのがファクタリングによる取引です。なぜ、銀行融資などの借金よりも手数料に着目するべきなのかというと、単純に年利換算での金利が非常に高いからです。

融資であれば、貸金業法によって年利15~18%が上限と決められています。ただ、ファクタリングは借金ではなく売掛金の売買であるため、貸金業法の上限は適用されず業者側が好きなように手数料を設定できます。その結果、年利で考えるとかなり高額になっているのです。

例えば、3ヶ月後に振り込まれる売掛金を手数料10%率で売買したとします。この場合、「3ヵ月で10%」なので年利で考えると金利40%に相当します。売掛金売買の手数料をできるだけ抑えるべきなのは、年利換算での支払利息が非常に高くなるからなのです。

2社間と3社間で違う平均手数料の負担相場

それでは、具体的にどのように手数料負担の金額が違ってくるのでしょうか。これについては、最初に考えるべきは2社間と3社間です。

前述の通り手数料率に明確な上限はないものの、平均的なレートは存在します。このとき、2社間と3社間では平均手数料率が以下のようになっています。

- 2社間契約:10~20%

- 3社間契約:1~5%

このように大幅に負担金額(手数料率)が異なるのは、リスクが大きく違うからです。通常、リスクの大きい取引であるほど値段が高くなります。ファクタリングでは2社間のほうが圧倒的にリスクが高いため、このように費用に反映されるのです。

・リスクの高い2社間ファクタリング

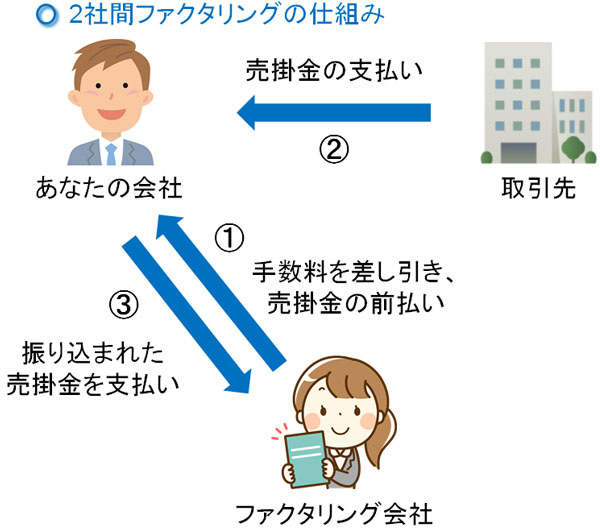

2社間だと「あなたの会社」と「ファクタリング会社」の2つだけで契約し、あなたの得意先は関与しません。そのため売掛先に通知がいかず、世の中で実施されている売掛金買取のほとんどは2社間ファクタリングです。

そのため、2社間ファクタリングの場合、「取引先・得意先からあなたの会社にお金が入金され、そのお金をそのままファクタリング会社へ送金する」というステップがあります。このとき売掛先からの入金を送金せず、そのまま使い込んでしまう会社があります。当然、不正なのでやってはいけませんが、こうした事例が実際にあるのでファクタリング会社にとってリスクが高いのです。

一方で3社間契約だと、「あなたの会社」「ファクタリング会社」「取引先」の3社で契約します。このとき、取引先がお金を支払う相手は、あなたの会社ではなく、ファクタリング会社へ変更されます。

こうなると「売掛金がファクタリング利用先に支払われた後に、使い込みが起こる」などの不正は発生しません。3社間の場合、2社間に比べて圧倒的にリスクが低いため、これがファクタリングするときの費用にも反映されます。その結果として、3社間ファクタリングのケースでは低い平均手数料になっているのです。

その他の費用で重要な債権譲渡登記の値段

ただ、ファクタリング会社から提示される売買手数料のレートの高低だけで発生費用を考えてはいけません。売掛金の買取をしてもらうとき、その他の費用も発生するからです。

その中でも比較的金額が大きくなりやすいものに債権譲渡登記の費用があります。つまり、司法書士に支払うための登記費用が発生するのです。

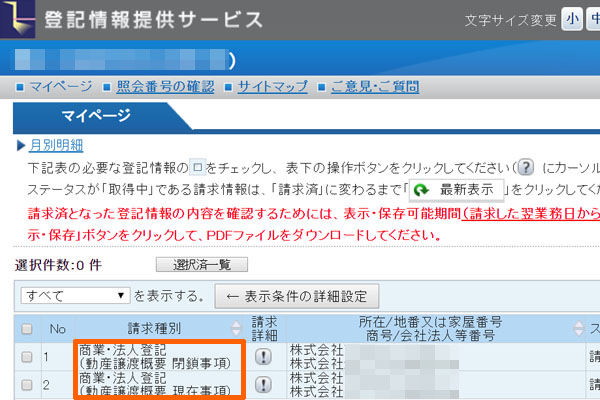

法人の場合、ファクタリングでは多くのケースで動産(売掛金)の登記を実施します。売掛金という目に見えないものを取り扱うため、法律上でも売掛金がファクタリング会社のものになったと明記するのです。これを債権譲渡登記と呼び、登記すると以下のように掲載されます。

こうした内容を閲覧するのは有料なので得意先にファクタリングの事実が知られることはないものの、いずれにしてもこのように明記されます。

司法書士へのこのような費用については、実質的にファクタリング手数料のようなものです。そのため、ファクタリング会社から提示される手数料の値段について「登記費用は含まれているのか」「別に司法書士費用が必要な場合、金額はどれくらいか」を聞くといいです。

参考までに、平均的な登記費用は2~5万円です。

交通費の経費費用も考慮するべき

純粋な売買手数料以外にも、他に考えるべき経費費用があります。その中でもわりと大きな金額になりやすいものとして、司法書士への登記費用以外に交通費があります。

ファクタリングで郵送契約が可能なケースはあるものの、通常は対面契約です。つまり、「あなたがファクタリング会社の事務所へ出向く」「ファクタリング会社の担当者があなたの会社まで出向く」のどちらかを行うようになります。

多くの場合、ファクタリング会社の事務所は東京にあります。そのため関東近辺に住んでいる人なら問題ないですが、その他の地域に住んでいる人だと交通費についても考慮するようにしましょう。

特に「相手会社からあなたの会社に来てもらう費用」については、実費(実際にかかった交通費)だけのときがあれば、実際の交通費よりも高い金額を請求するファクタリング会社もあります。そのため、交通費がどうなっているのかは非常に重要です。

ファクタリング契約書の収入印紙代(印紙税)

他にも、経費として発生するのが収入印紙代です。契約書の取り交わしをするとき、ファクタリングでは契約書へサインすると同時に収入印紙代が発生するのです。

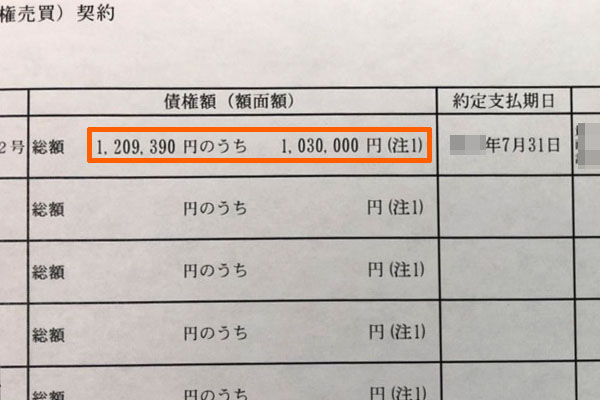

参考までに、以下は私が実際にファクタリング会社へ出向いて書類に契約したときの様子です。

書類によって契約書を交わす場合、収入印紙を貼らなければいけないと法律で決められています。収入印紙として税金を納めることになるわけですが、印紙税として収入印紙を貼らないと脱税になるため必ず必要な費用になります。

収入印紙代については、「毎回の契約で必要」「初回利用だけ必要」とファクタリング会社によって少し異なります。これについては、収入印紙の費用がどうなっているのか確認しましょう。

参考までに、私が初めてファクタリングを利用した会社については「初回契約時だけ収入印紙が経費でかかる」「120万円ほどの売掛金買取を行い、収入印紙代は4,000円」という内容でした。

振込手数料は双方が負担する

他には、振込手数料はどうなるのでしょうか。銀行振り込みの手数料については、法人だと数百円の金額になります。参考までに、私の会社が利用しているメインバンクだと振込手数料が600円(税別)です。

細かい費用にはなりますが、これらをどうするのか事前に理解しておくことも重要です。

通常、売掛金買取をしてもらってお金が振り込まれるとき、振込手数料はファクタリング会社が負担します。振込手数料というのは、事務手数料に含まれているのです。

ただ2社間ファクタリングだと、「売掛先から入金がされたあと、その全額をファクタリング会社へ送金する」という作業が必要です。このときの振込手数料については、あなたが負担するようになります。

しかしファクタリング会社によっては、「あなたの会社からファクタリング会社へ送金するときの振込手数料についても、ファクタリング会社の負担にできる」こともあります。これについては、どのような取り決めになっているのか確認してみるといいです。

過去の取引回数も重要な基準になる

なお、安い手数料でのファクタリングを考えるとき、基準となるものとして過去の取引回数も重要になります。

当然ながら、初回取引だと個人事業主や法人としてあなたの信用はありません。もしかしたら、横領・不正を行う経営者かもしれません。これをファクタリング会社は判断できないため、初回取引だとどうしてもリスクが高い分だけ費用が高くなってしまいます。

ただ何回もファクタリングを利用している場合、低い手数料になっていくのが一般的です。お金をきちんと返してくれる会社だと分かり、リスクが減っているからです。何度も取引をしているのに手数料が減らない業者の場合、あまり良いファクタリング会社とはいえません。

そのため、例えば2社間ファクタリングだと以下のような手数料率になるのが基本です。

- 初回や2回目の取引:15~20%

- 2~5回目の取引:13~18%

- 常連:10~15%

もちろんファクタリング会社によって判断基準は異なります。ただ、「問題なくお金を返してくれる経営者」と認識され、リスクが低いと判断されれば安い手数料にするのが基本となるのです。

安い手数料にするあいみつの考え方

このように、売買手数料以外にもその他の費用が発生します。そのため手数料の計算方法としては、これら諸費用まで含めた金額の総額で考えなければいけません。また、取引回数も値段を決める基準なので「何度も取引をすると手数料相場を下げてくれるか」についても確認する必要があります。

ただ、こうした交渉をするよりも確実に安い費用でファクタリングを実現できる方法が存在します。それがあいみつ(相見積もり)です。

年利換算での金利・利息が非常に高いのがファクタリングです。そのため経費を抑えるためにも、経営者はあいみつを取らなければいけません。高額な買い物であいみつを取るのは経営の大原則です。ファクタリングも負担金額が高額になりやすいことから、あいみつを取るのは必須だといえます。

例えば私が初めてファクタリングを実施したときだと、いくつもの会社にあいみつを取ったのですが、120万円ほどの売掛金をお願いした結果、以下のようになりました。

| 会社 | 買取対象 | 振込金額 | 総額の手数料率 |

| ウィット | 80万円 | 67万円 | 約16.3% |

| アクセルファクター | 103万円 | 85万円 | 約17.5% |

| ビートレーディング | 92万円 | 75万円 | 約18.4% |

総額での手数料率は会社によってこのようにバラバラです。参考までに、以下は実際の契約時に提示してもらった買取金額に関する書類の一部です。

このようにあいみつを取った結果、最も希望条件に合う会社でファクタリングをすることができました。それなりに負担する費用が高い売掛金の売買取引だからこそ、3社以上のファクタリング会社にあいみつを取らなければ、安い費用負担では取引できません。

乗り換えを検討するのは重要

また、既にファクタリングを実施している個人事業主・法人経営者についても、乗り換えによって利用業者の変更を検討するのは非常に重要です。あいみつと考え方は同じであり、より低い手数料率にて売掛金買取をしてくれる業者を探すのです。

手数料率が1%下がるだけでも、年利換算で支払利息を計算すると大幅にコスト削減できるのがファクタリングです。

例えば、500万円のファクタリングで手数料率15%なら「500万円 × 15% = 75万円」の手数料です。ただ、これが手数料率13%になれば手数料は「500万円 × 13% = 65万円」であり、差額は10万円です。取引を数回繰り返せば、より経費額に大きな違いが出てきます。

売上を拡大させるだけでなく、無駄な経費を減らすのも経営者の仕事です。そのため、いくつものファクタリング会社にあいみつを依頼して積極的に乗り換えをすることも重要です。

手数料の計算方法を理解し、ファクタリング会社に依頼する

多くの人は売買手数料に着目しがちですが、他にも発生する費用があります。そのため、これらの金額・値段についても考慮したうえで手数料の総額を算出しなければいけません。

ファクタリングをするとき平均的な相場料金や基準はあるものの、貸金業法は適用されないので負担金額の上限はありません。そのため売買手数料率を年利換算したときのレート(支払利息)は高くなりやすいため、できるだけ安い費用にて取引するように調節しましょう。

ただ、安い負担金額で取引可能なファクタリング会社を利用するとはいっても、どのような業者が最適なのか見当がつきません。そうしたとき、おすすめは以下のファクタリング会社になります。

小口買取ができ、スピードが早いアクセルファクター

売掛金の売買を活用するとき、「100万円以上の売掛債権から受け付ける」などのように設定しているケースは多いです。そうした中、30万円ほどの少額売掛金でも買取可能な会社がアクセルファクターです。

小口専門のファクタリング会社であり、30~3,000万円の売掛債権を対象にしています。

少額買取に特化しているため、スピードは非常に早く即日契約も可能になっています。また、提示される手数料は登記費用なども含まれており、総額表示で非常に分かりやすくなっています。

できるだけ早い資金調達を実現しつつも、少額の売掛金の買取について手数料を抑えたい場合はアクセルファクターを利用しましょう。

大手で複数支店をもつビートレーディング

キャッシュフロー改善のために売掛金売買を利用するとき、郵送契約できるケースは非常に少なく、ほとんどは対面契約になります。

そうしたとき、交通費を考えると関東近辺以外に住んでいる人は無駄に経費が上乗せされます。そうしたとき、東京以外に事務所をもつ会社だと交通費の分だけ無駄な手数料を抑えることができるようになります。

その点、大手であるビートレーディングは東京に限らず大阪や福岡にも支店を構えています。そのため、関西や福岡近辺に住んでいる人なら契約時の交通費分の手数料を抑えられます。

もちろん、ファクタリングは総額手数料で考える必要があるため、いずれにしてもあいみつは必要です。ただ、どの場所に事務所を保有する業者なのかも考えたうえで、大手であるビートレーディングも利用しましょう。

資金調達のためにファクタリングを利用する場合、ファクタリング会社はたくさんあります。このとき、会社によって審査基準はバラバラですし、申し込みをしないと手数料は分かりません。そのため、複数社にあいみつ(相見積もり)を取るのが失敗しないコツです。

また、「素早い資金調達は可能か」「手数料相場は低いか」「土日対応できるか」「少額買取に対応しているか」など、ファクタリング会社によって方針がバラバラです。そうした中で優れた業者を選ぶ必要があります。

当然、偽装ファクタリングをしている闇金業者ではなく、真っ当なファクタリング会社を選ばなければいけません。利用業者に失敗すると、後で大変なことになります。

以下のページでは、私が実際に何社ものファクタリング会社を利用した中から、特に優れた業者だけ厳選しています。それぞれの特徴を理解したうえで複数社に申し込みをすれば、売掛金売買での失敗をなくすことができます。