火災保険をうまく利用することによって、高額なお金を受け取ることができます。保険金として損害保険会社からお金が出るため、このお金を利用して復旧工事をするなど、あなたの好きなように利用することができます。

ただ、お金を受け取るときに気になるのは税金です。通常、一般個人や個人事業主(自営業者)がお金を受け取る場合、所得税・住民税の支払いが必要です。売り上げの大きい個人事業主であれば、消費税も課せられます。これは、法人についても同じです。

そのため火災保険金を受け取る場合、税金を課せられるのかどうか気になる人が多いです。その場合、どのような対策をすればいいのか分かりません。

火災保険の保険金については、税金を課せられる人がいれば、そうでないケースもあります。そこで、どのような場合に税金を課せられるのかについて、その対応方法まで含めて解説していきます。

もくじ

一般個人・個人事業主が受け取る場合は所得税が非課税

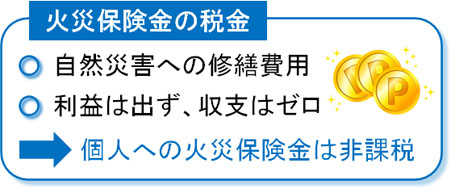

火災保険金について、税金の取り扱いは大きく2パターンに分かれます。一つは、一般個人や個人事業主が保険金を受け取るパターンです。もう一つは、法人が保険金を受け取るケースです。このうち、一般個人や個人事業主が保険金を受け取るときについては、税金が非課税です。

個人がお金を受け取るとき、原則として所得税や住民税を課せられます。ただ、火災保険金だとこれら所得税・住民税がありません。

なぜ、火災保険金のお金は無税なのでしょうか。それは、利益が存在しないのが大前提だからです。

火災や台風、地震などの自然災害が発生することで建物が破損し、その修繕をするために火災保険金を利用するのが基本です。建物の損害に対して利用するお金なので、特に個人としては利益が出ているわけではありません。得た保険金によって工事費用を支払うと、プラスマイナスの収支はゼロです。

収支ゼロであるにも関わらず、「自然災害を受けて困窮している人への保険金」に対して課税してしまうと、その被害者は建物の修繕ができずに困ってしまいます。そのため、火災保険金については所得税や住民税を非課税にしてるのです。

台風・雪の保険金に消費税は課せられない

また、所得税や住民税が課せられないのと同じように、消費税についても非課税です。そのため保険金を受け取るとき、消費税について考える必要はありません。

一般個人については、火災保険金の消費税について考えなくてもいいです。ただ個人事業主の場合であれば、年間1,000万円以上の売上があると消費税の支払い義務を生じます。消費税を課税されるかどうかによって、手元に残る金額はまったく違うものになります。

そうしたとき、台風や雪による災害で下りる火災保険金は消費税も含めて非課税であることを理解しましょう。

工事しなければお金がそのまま残る

なお火災保険金を受け取るとき、人によってはお金が余ることがあります。通常であれば、火災保険金について工事費用に充てるため、収支はゼロです。この大原則のため、非課税になっているのです。

ただ火災保険金が下りたとしても、実際に工事をするかどうかはあなた次第です。特に工事をしなくても問題ありません。その場合、火災保険金を請求して受け取ったお金がそのまま非課税のお金として手元に残ります。

また人によっては、実際の工事金額よりも大きな保険金を受け取ることがあります。その場合、余ったお金は同様に無税です。例えば500万円の火災保険金を受け取り、実際には300万円を工事費用として支払った場合、残った200万円は税金のかかっていないお金として自由に使うことができます。

契約者と受取人が違っても贈与税なし

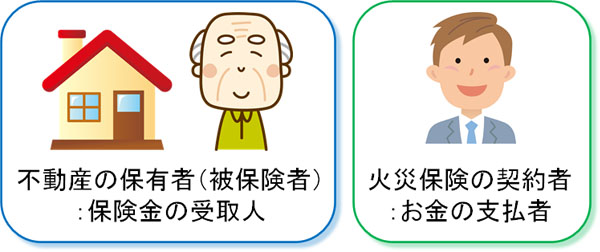

ちなみに、中には火災保険の契約者と受取人が異なるケースがあります。例えば「家の名義(保険金の受取人)は親であるものの、契約者(火災保険料を支払っている人)はあなた」というケースです。

不動産の名義が親の場合、被保険者(保険金を受け取る人)は親になります。親が不動産の所有者だからです。こうした場合、贈与税を課せられてしまうのではと考えてしまいます。

ただ個人に対して所得税・住民税を課せられないのと同じように、火災保険金の受取人が契約者と異なるケースであったとしても非課税になります。贈与税を課せられることはありません。

要は一般個人や個人事業主が火災保険料を支払い、受取人が一般個人である場合、原則として火災保険料に税金を課せられることはないと理解しましょう。

法人の場合は例外的に課税対象になる

ただ、すべての場合で火災保険金が無税になるわけではありません。所得税や住民税、贈与税が無税になるのは個人がお金を受け取った場合です。法人の場合だと課税対象になります。

法人が受け取るお金というのは、例外的な内容でない限り法人税を課せられます。これは火災保険金も同じであり、「会社として営業活動をして得たお金」はすべて益金となります。こうした益金としては、火災保険料も含まれます。

受け取った火災保険金について修繕を行わず、そのまま放置する場合は法人税として約30%を課せられます。

個人と法人はまったく税制が異なります。個人事業主を含めて、個人の場合は非課税であるものの、法人の場合は余ったお金に対して課税されることを理解しましょう。

お金を使えば法人税ゼロで税金対策は不要

ただ通常、法人で火災保険金によって益金が増えたとしても法人税ゼロです。つまり、特別な税金対策は不要です。

火災保険金を受け取ったとき、法人であればそのまま工事費用として支出するため、プラスマイナスはゼロです。例えば300万円の保険金を受け取り、工事費用として300万円の支出(経費)を出したのであれば、特に利益は出ていません。

一般個人の場合、「経費を使う」という概念がありません。そのため課税されると圧倒的に不利であり、保険金に課税してしまうと自然災害を受けた建物の修繕ができません。

一方で法人の場合、一般個人と違って工事費用を経費にできます。保険金はそのまま工事費用に消えるため、支払う税金は一般個人と同じようにゼロになります。

ただ個人とは異なり、「受け取った保険金を工事費用として使わない」「実際の工事費用よりも高額な保険金を受け取った」というケースであれば、益金として残るので法人税を課せられるようになります。この場合、事前の税金対策が必要になります。

積立型火災保険の満期や解約返戻金は課税対象

なお、個人であったとしても例外的に「火災保険で受け取るお金について、税金を課せられるケース」があります。それが満期保険金(または解約返戻金)です。

通常、火災保険は掛け捨て型です。ただ中には、積み立て型の火災保険もあります。積立型なので保険料は高額になりますが、満期のときに支払ったお金よりも多めのお金が返ってきます。

例えば以下の積立型火災保険の場合、一時払い(一括払い)で447万1,050円を支払うと、6年後に満期保険金として450万円を受け取ることになります。

この場合、満期保険金(または解約返戻金)に対して税金を課せられます。もちろん、満期保険金のすべてに課税されるわけではありません。満期保険金(または解約返戻金)を受け取るとき、増えたお金の分に対して課税されます。例えば先ほどの例だと、以下の金額へ課税されます。

- 450万円 - 447万1,050円 = 2万8,950円

非常に少額のお金に対する課税ですが、いずれにしても個人であっても税金を支払わなければいけません。

自然災害を受けたことによる保険金ではないため、満期保険金(解約返戻金)についてはまったく性質が異なります。そのため税制が異なり、個人であっても納税義務があることを理解しましょう。

保険金が少ない場合、個人は確定申告で税金を安くできる

ここまで、個人や法人について火災保険請求での税金に関する一般的な知識を解説しました。このとき、一般個人や個人事業主の場合、さらに理解しなければいけない制度があります。あなたが支払う税金を安くできる制度があるのです。

火災保険料を利用する場合、個人だと受け取ったお金が無税であるどころか、所得税を低くできるようになっているのです。法人だと関係ないですが、個人の場合は確定申告によって支払う税金を少なくできます。この税制としては以下の2つがあります。

- 雑損控除

- 災害減免法

2つの方法のうち、あなたにとって有利なやり方を選択すれば問題ありません。

両方とも共通しているのは、「工事金額よりも少ない金額の保険金を受け取ったケースであれば、所得税を低くできる」ようになっていることです。この場合は火災や台風による損害の修繕工事費用ほうが大きくなるため、損失を生じた金額に応じて税金を安くできるのです。

雑損控除で被害額に応じて所得税を減額する

まず、雑損控除について確認していきましょう。災害や盗難によって被害を受けた場合、利用できる所得税の控除が雑損控除です。災害が含まれているため、当然ながら火災や台風などによって被害を受けた場合も適用されます。

計算式としては、以下2つのうち金額が大きくなるほう(有利なほう)を採用できます。

- 損失額の合計 - あなたの所得金額 × 10%

- 損失額(災害関連)の合計 - 5万円

損失額の合計とは、「火災や台風によってあなたが支払ったお金から、損害保険会社からの保険金を差し引いた金額」を指します。住宅や家財について損害を受けた場合、被害を受けた分に応じて所得税を低くできます。

なお、「災害関連の損失(支出)」とは、災害によって損害を受けた住宅・家財などを取り壊しまたは除去するために支出した金額などになります。いわゆるリフォームでの支出とは異なることに注意しましょう。

災害減免法で所得税自体を少なくする

または自然災害によって大きな損害を受けた場合、災害減免法を利用できます。災害減免法による減額は非常に大きく、人によっては所得税をゼロにすることができます。以下の2つの条件を満たしている場合、災害減免法を利用できます。

- 災害による住宅・家財の損害金額が時価の2分の1以上

- 被災した年のあなたの所得金額が1,000万円以下

不動産の時価の2分の1以上について損害を受けているケースであるため、一般的な台風被害による火災保険の請求では条件を満たしません。ただ、火災や土砂崩れなどによって半壊などの損害を受けた場合、災害減免法が適用されます。

このとき確定申告によって低くなる所得税の金額は以下になります。

| 所得金額の合計額 | 軽減又は免除される所得税の額 |

|---|---|

| 500万円以下 | 所得税の全額 |

| 500万円超、750万円以下 | 所得税の2分の1 |

| 750万円超、1,000万円以下 | 所得税の4分の1 |

この金額だけ所得税が低くなるため、災害減免法を利用できる場合は税金の減額度合いが非常に大きいといえます。

火災保険請求での税金支払いの制度を学ぶべき

どのように税金を支払うのかによって、手元に残る金額がまったく違ってきます。日本は世界的にも異常なほど高い税金を課せられる国だからです。

そうしたとき火災保険金の請求をする場合、一般個人や個人事業主に対する保険金は課税がありません。所得税や住民税、消費税、贈与税を含めてすべて非課税となることを理解しましょう。これは、「保険金を受け取ったとしても利益が出ない」という考え方に基づいています。

一方で法人の場合、火災保険金で利益が出れば益金として法人税を課せられます。ただ工事費用を支出することによって収支ゼロの場合、税金対策をしなくても無税です。

なお個人の場合、保険金よりも工事費用のほうが高くなっているのであれば、所得税を低くできることを覚えておきましょう。確定申告によって所得税を少なくできるため、無駄な税金を減らすためにも「保険金請求だけでなく、確定申告も行うべき」と理解すればいいです。