日本は世界的に見ても、圧倒的に不動産投資が難しい国で知られています。人口が減り、空室率は高く、それでいて物件価格は値下がりを続けています。

一方で海外不動産投資は真逆です。人口が増え、空室リスクがほぼ存在せず、不動産価格が上昇している国はたくさん存在します。

もちろん海外不動産投資とはいってもリスクはあります。また正しい知識なしに投資すると確実に失敗します。そこで当サイトでは、どのようにして海外不動産へ投資すればいいのか解説しています。

海外不動産投資の知識

投資先の国を決めるのが一番最初になる

「海外不動産で最初に決めるべきポイントは何か」について理解しているでしょうか。これについては、いうまでもなく投資先の国になります。世界には非常に多くの国があるため、その中でどこへ投資するのか考えなければいけません。

このときは先進国から新興国まで、さまざまな選択肢があります。

人によっては、「投資先の国」の時点で失敗しているケースもあります。例えばマレーシアやベトナムなどに投資すると、その時点で既に失敗しているといえます。インカムゲイン(賃料収入)での利益が残らず、不動産価格の上昇も期待できないからです。

海外不動産投資では、最適な国を選んだうえで投資しなければいけません。そこで、どのような基準で投資先の国を選べばいいのか理解することが最初に行うべきポイントになります。

利回りはインカムゲインとキャピタルゲインがある

ただこのとき、認識するべきは「海外不動産投資では狙うべき2つの利回りがある」ことです。そうしたとき、以下の2つの利回りを考えましょう。

- インカムゲイン(賃料収入)を狙う:アメリカ不動産

- キャピタルゲイン(物件の売却益)を狙う:東南アジアの不動産

海外不動産投資でインカムゲインを狙う場合、必然的にアメリカ不動産になります。このときは表面利回り7~8%(実質利回り3.5~4%)ほどになります。

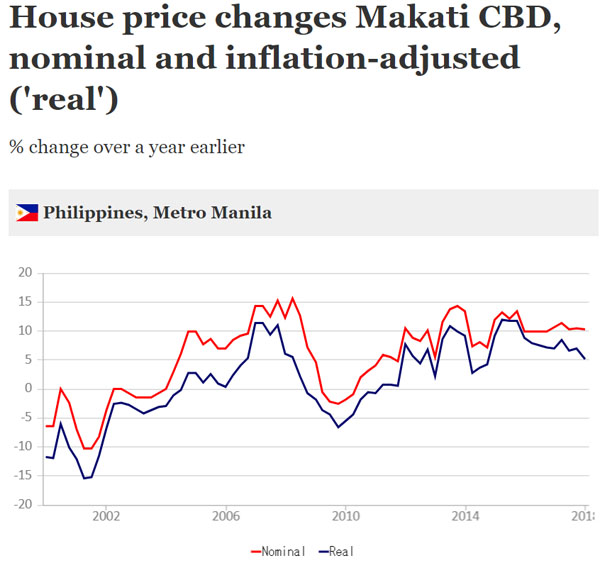

これが東南アジアだと、借入金の銀行利子率が8~10%以上と高いのでインカムゲインでの利益は残りません。賃料収入は銀行利子や税金、不動産会社への手数料ですべて消え去ります。ただ物件価格の上昇が激しいことで知られており、例えば以下はフィリピン不動産の値上がりを示すグラフです。

このように、毎年8~10%ほどの不動産価格の上昇率となります。もちろんアメリカ不動産でもキャピタルゲインを狙えます。アメリカ不動産では毎年値上がりしており、統計データから年間3~4%の上昇といわれています。ただ、東南アジアの不動産のほうが値上がりが激しいというわけです。

そこで海外不動産投資をする場合、インカムゲインとキャピタルゲインのうち、どちらの利回りを得たいのか最初に考えるようにしましょう。

現地や日本の税制理解は必須

ただ、投資先現地や日本の税制については、双方とも事前に理解しましょう。両方にて納税しなければいけないからです。

その中でも現地の税制は最重要です。例えばフィリピン不動産は税金・費用だけで年利4%分ほどが毎年消えていきます。元々の税金が高いため、表面利回りが高く見えたとしても手元にお金は残らないというわけです。

一方で米国不動産なら、固定資産税は1~2%ほどです(州によって異なる)。また確定申告をすれば、所得税はゼロになります(または非常に少ない)。そのため、フィリピンへ投資するよりも全体での実質利回りは圧倒的に優れるようになります。

もちろん、こうした物件保有時だけでなく、購入時や売却時の税制についても事前に理解する必要があります。税金は利回りに直結しますし、国によって支払うべき税金額がまったく異なるため、投資前に対象国の税制を理解しておくのは必須だといえます。

一番の失敗理由は知識の少なさがある

なお海外不動産投資をするに当たり、もちろん失敗する人もいます。その中でも一番の失敗理由は単純に知識不足といえます。日本と海外では投資環境がまったく異なるため、知識不足の状態で投資すると失敗するのは必然です。

例えば、アメリカ不動産では学区という考え方があります。学校について1~10段階で評価され、広く公表されますが、学区ランクの高い学校が近くにある不動産ほど好まれます。

日本でも評判の良い公立校に通わせたい親は多いですが、アメリカでは治安の問題があるため、日本以上に学校のレベルが重視されるわけです。

こうした現地特有の事情を理解せずに投資先物件を決めると、失敗するのは当然だといえます。海外不動産投資は情報が少ないものの、きちんと情報を集めれば知識を付けることができるため、投資先の実態を把握しなければいけません。

海外不動産投資の王道はアメリカとなる

それでは、どのような投資先が優れるのでしょうか。これについては、特別な理由がない限りは米国不動産になります。「海外不動産投資=アメリカ不動産」といわれるほど、米国不動産が主流になっているのです。

この理由は単純であり、最もリスクが低く失敗しない国だからです。以下のような条件を揃えているのがアメリカです。

- インカムゲインを得られる:表面利回りが7~8%ほど(実質利回り3.5~4%)

- キャピタルゲインを得られる:年間3~4%の値上がり

- 節税効果を期待できる:年利換算で2~3%

東南アジアだとインカムゲインは皆無に等しいです。また節税効果を得られるのは、世界中探しても米国不動産くらいです。そのため、アメリカ不動産が必然的に第一選択肢となります。海外不動産でほとんどの人がアメリカを選ぶのは、当然ながらそれなりの理由があるわけです。

ただ失敗が少ない米国不動産であっても、知識の乏しい状態で投資すると損を被るため、現地がどのような投資環境になっているのか把握することは必須です。

東南アジアのキャピタルゲイン狙いやプレビルドはハイリスク

そうしたとき、中には「東南アジアでの投資はどうなのか?」と考える人もいるでしょう。これについては、東南アジアは完全プロ向けの案件になります。つまり素人が手を出すべきではなく、「現地で強力なコネがある」「海外不動産を何件も所有している」などの状況でなければ微妙です。

これは、東南アジアの不動産投資が完全なるキャピタルゲイン(物件価格の上昇)を狙うものであり、インカムゲイン(賃料収入)での利益を無視するスタイルだからです。既に述べた通り銀行利子が高すぎて、その支払いだけで利益が吹き飛ぶようになります。

さらには投資エリアの選定や将来の物件価格の予測を含め、素人では投資が難しくなる物件が東南アジアの不動産です。物件価格の上昇によって大きく利益を出せる可能性はありますが、売却するまで利益を得ることはできず、本当に物件価格が上昇するかどうかは分からないのです。

しかもこれが、以下のようなプレビルド(建築前のコンドミニアム)への投資だと、さらにハイリスクとなります。

完成前に安めの金額で購入できるといわれるのがプレビルドです。ただ物件完成後に本当に値上がりするかは不明であり、お金を先払いしたものの物件が完成しない可能性すらあります。

アメリカ不動産に比べると、完全なるキャピタルゲイン狙いであり、その他のリスクもあるため、そうした現状を理解しているプロのみ投資対象となるのが東南アジア不動産だと理解しましょう。

特別な理由がある場合はヨーロッパ不動産

他には、「現地に住んでいてコネがあり、投資するのに有利」など特別な理由がある場合、ヨーロッパ不動産でも問題ありません。

このときヨーロッパ不動産だと、ほぼイギリス不動産となります。ヨーロッパの中で人口増加している国であり、不動産価格も上昇しているからです。アメリカほどの人口増ではなく、節税もできないので魅力は落ちてしまいますが、ヨーロッパ不動産の中ではイギリス不動産が優れるというわけです。

なおイギリスを含めヨーロッパ不動産だと石やレンガ、ブロックを用いた以下のような家になります。

そのため築200~300年の物件でも普通であり、むしろ「古い家のほうが希少価値が高まる」という特徴があります。こうした性質を有する不動産へ投資したい場合、ヨーロッパになります。

日本とアメリカ不動産から学ぶ投資の違い

なお不動産投資を実践する環境としては、日本と海外ではまったく違ったものになります。例えば日本だと人口が減少し、空室率は高く、不動産価格は値下がりを続けます。

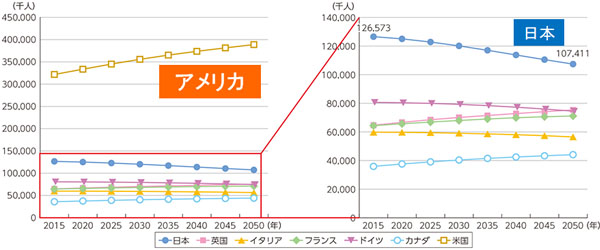

一方で海外では真逆であり、例えばアメリカだと人口増加が続きます。以下は総務省が出しているデータになります。

出典:総務省:United Nations

このような状態のため、日本は東京でも空室率11%以上ですが、米国だと全土で空室率は平均7%です。アメリカ都市部に限定すると空室率は3%ほどであり、アメリカ不動産で住む人を見つけるのに苦労することはほぼありません。

こうした投資環境の違いから、日本ではなくアメリカの不動産へ投資したほうが圧倒的に成功しやすいというわけです。

個人節税の効果が大きい米国不動産

また海外不動産投資の中でも、アメリカ不動産に特徴的なメリットとして節税があります。2020年に税制改正があり、個人ではアメリカ不動産を用いた過度の節税策は禁止されたものの、いまでも問題なく高額な節税が可能になっています。

2020年の税制改正後だと、例えば個人が5,000万円の米国不動産(このうち建物価値は4,000万円)へ投資すると、ザックリと「毎年300万円を10年にわたって減価償却できる」ようになります。

これにより毎年の減価償却費を計上することで、課税所得の高い人ほど高額な節税効果を期待できるようになります。

節税効果だけで毎年の利回りが2~3%ほど増えるのは普通です。それくらい節税効果は威力が大きいため、個人節税にとって非常に重要な要素になります。

法人なら4年償却の高額節税が可能

ちなみに個人節税ではなく、これが法人節税だとより効果が大きくなります。2020年の税制改正の対象になったのは個人であり、法人は関係ありません。

そうしたとき法人であれば、築22年以上の木造住宅へ投資することで、4年という短い期間で減価償却できるようになります。例えば先ほどと同じ5,000万円の不動産(建物価値は4,000万円)だと、「4,000万円(建物価値) ÷ 4年 = 毎年1,000万円」を減価償却費として経費計上できます。

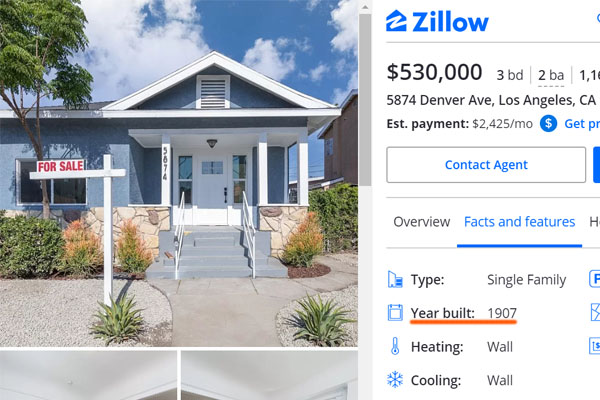

またアメリカの不動産は値下がりせず、以下のように築100年以上の木造住宅であっても活発に取引されているほどです。

ここにある通り、建築年(Year built)は1907年です。こうした築100年以上の不動産でも530,000ドル(約5,300万円)の値段ですが、アメリカではこれが普通です。

最終的な投資物件売却でキャピタルゲインを得る

なおここまで述べた通り、アメリカではむしろ不動産価格が上昇していきます。そのためキャピタルゲインを得ることができ、大きな売却益を手にできるようになっています。

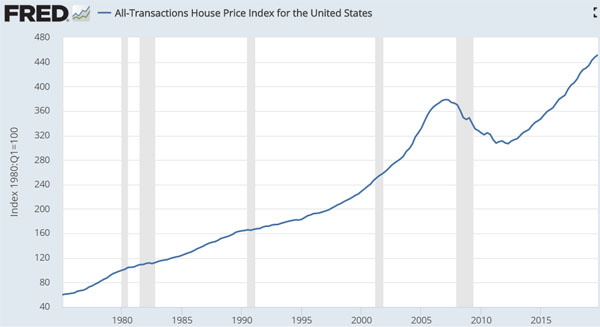

以下はアメリカの住宅価格に関する統計データであり、日本と違って米国不動産はこのようにずっと値上がりを続けています。

一般的には、アメリカ不動産は毎年3~4%ほど値上がりしているといわれています。東南アジアのように毎年8~10%などの値上がりはさすがに無理ですが、いずれにしてもこうした値上がりによってキャピタルゲインを得られるというわけです。

なおこうしたさまざまな効果を得られるため、アメリカ不動産では「インカムゲイン(賃料収入)」「キャピタルゲイン(不動産の売却益)」「節税効果」をすべて加味すると、年利8%以上になるのはわりと普通です。

最もリスクが低く、条件が良い海外不動産投資の国がアメリカです。「海外不動産投資=アメリカ不動産」というほどであり、これには人口増加や空室率の低さ、物件価格の値上がりなどが理由として挙げられます。

東南アジアの不動産だとインカムゲイン(賃料収入)の利益を得られず、節税効果もありません。一方で米国不動産では「インカムゲイン」「キャピタルゲイン」「節税効果」の3つを得られるため、圧倒的に優れた利回りを実現できるようになります。

ただアメリカ不動産の中でも富裕層向けでリスクが低く、さらには将来の値上がりを期待できる物件へ投資しなければいけません。

これを実現するため、アメリカ現地にオフィスをもつ優良の大手エージェント会社を紹介します。「すべて日本語で完結できる」「融資を引き出せる」「物件購入後の管理や売却までサポートしてくれる」という会社であり、米国不動産投資での問題点をすべて解決できるようになっています。

なおリスクの高い物件は取り扱っていない会社であり、インカムゲイン(賃料収入)での利回りは7~8%ほどになります。ただ、こうした利回りにて米国不動産へ投資し、数年後の物件価格の値上がりを期待しつつ、さらには個人・法人による節税まで可能になっています。