不動産投資で非常に重要となる要素に税金があります。税金は高額になりやすいため、利回りにそのまま直結します。

そうしたとき、当然ですが海外不動産投資では税金を課税されることになります。このとき複雑なのは、日本と海外の両方の税制について考慮しなければいけない点です。

さらにいうと、税金を支払うだけでなく、日本で確定申告することで税金が還付されるケースもあります。正しく税務処理をすることで、払いすぎた税金が戻ってくるのです。これにより、海外不動産投資での利回りは非常に良くなります。

税金支払いだけでなく、還付も考慮することになるため、どうしても複雑になりやすいのが海外不動産投資での税務です。ただ、これらを確認しておけば海外不動産投資への理解が深まります。そこで海外不動産物件へ投資するとき、どのように海外と日本との税務の兼ね合いを考えればいいのか解説していきます。

もくじ

海外不動産投資で課税される税務概要

日本国内で不動産投資をする場合、日本だけで納税すれば問題ありません。一方で海外不動産投資だと、日本と海外(現地)という2つの国での税制が関与することになります。

このとき、海外不動産投資で考えるべき課税のポイントは以下の5つのみだと理解しましょう。

- 物件購入時:海外のみ課税

- 物件保有時(海外で課税):固定資産税や所得税など

- 物件保有時(国内で課税):所得税

- 物件売却時(海外で課税):キャピタルゲイン税

- 物件売却時(国内で課税):キャピタルゲイン税

海外不動産については、物件購入時は日本の税制を考える必要はありません。日本への不動産取得税を考える必要はなく、海外にて「日本でいう不動産取得税に当たるもの」が課税されるため、これを支払えば問題ありません。

一方で物件保有時の賃料収入や物件売却時のキャピタルゲイン(売却益)については、日本と海外の両方で課税されることになります。

外国税額控除で二重課税が回避される

そうしたとき、重要になるのが二重課税の回避です。日本と海外の両方で課税される場合、そのままだと二重課税となります。利益に対してダブルで課税される状態は回避されなければいけません。

ただ、二重課税を回避するために外国税額控除という制度が存在しています。海外不動産投資では、最初に海外にて課税されます。その後、海外で支払った税金を差し引いて日本で納税するという税制になっています。

例えばアメリカ不動産へ投資し、以下のような状況だったとします。

- アメリカでの納税額:100万円

- 日本での納税額:120万円

この場合はアメリカで100万円を納税したあと、日本で差額の20万円だけ納めます。これが外国税額控除の概要です。

一方で、海外で支払う税金のほうが高くなるケースもあります。例えば、以下のような状況です。

- アメリカでの納税額:100万円

- 日本での納税額:80万円

この場合はアメリカで100万円を支払った後、日本で課税されることはありません。日本での納税額以上に海外にて税金を支払っているからです。このように考えて、海外不動産投資での税金を考えていきます。

購入時に必要な海外の不動産取得税や印紙税

日本だと、物件購入時に不動産取得税や印紙税の支払いが必要になります。国によって税制が異なり、こうした税金(不動産取得税など)の支払いが必要になることがあれば、不要なケースもあります。現地の税制に従うため、対象の国がどのような仕組みになっているのか理解する必要があります。

前述の通り、海外で物件を購入しても日本で不動産取得税を支払う必要はありません。海外の不動産のため、日本の不動産に適用される税制は無視できるのです。そこで、現地の税務処理の方法だけ調べるようにしましょう。

しかし国が違えば税制が異なり、例えばフィリピンでは以下のようにかなり高額な税金を物件取得時に支払います。

- 印紙税:物件価格 or 市場価格の1.5%

- 不動産の登記費用:市場価格の1~2%

- 地方譲渡税:物件価格 or 市場価格の0.75%(マニラの場合)

不動産取得税という名前ではないですが、登記費用や印紙税を含め、さまざまな税金が物件価格に上乗せされるようになります。東南アジアへの投資だと以下のようなコンドミニアムを所有することになりますが、価格は何千万円にもなるため、その分だけ負担が大きくなります。

一方でマレーシアであれば、印紙税3%の徴収となります。不動産取得税はないものの、印紙税が非常に高いというわけです。

それに対してアメリカ不動産へ投資する場合、不動産取得税も印紙税もありません。米国不動産は物件購入時に支払う税金がなく、さらには仲介手数料も免除されるため、購入のときは非常に有利であることが知られています。こうした不動産投資の税制は国によってまったく違ってくるのです。

付加価値税(消費税に該当)を納税する

それに加えて、国によっては付加価値税の支払いをすることになります。日本の場合、物件購入時は消費税を支払わなければいけません。こうした消費税に該当するものについて、投資先の国が採用していた場合は税金を支払うことになります。

海外の場合、日本のようにすべての物品やサービスに対して一律で課税することは少ないです。そうではなく、付加価値税としてぜいたく品にのみ課税することはよくあります。もちろん、不動産はぜいたく品に入ります。

付加価値税を導入している国としては、例えば以下があります。

- ベトナムの不動産投資の付加価値税(VAT):物件価格の10%

- フィリピンの不動産投資の付加価値税(VAT):物件価格の12%

こうしたお金を物件価格に上乗せして支払うことになります。またすべての国でこうした税金があるわけではなく、例えばアメリカでは消費税が存在しません。

物件保有時の高額な税金が固定資産税

次に、物件保有時の税金について考えていきます。不動産を保有している人にとって、高額になりやすい税金として固定資産税があります。日本の都市部であれば、年間で「固定資産税+都市計画税」として基本的に不動産価値(固定資産税評価額)の1.7%を税金として取られるようになります。

これについては、固定資産税のある国があれば、ない国もあります。例えば、ベトナムだと固定資産税がありません。またタイやカンボジアでは、固定資産税はあるものの税率は非常に低いです。

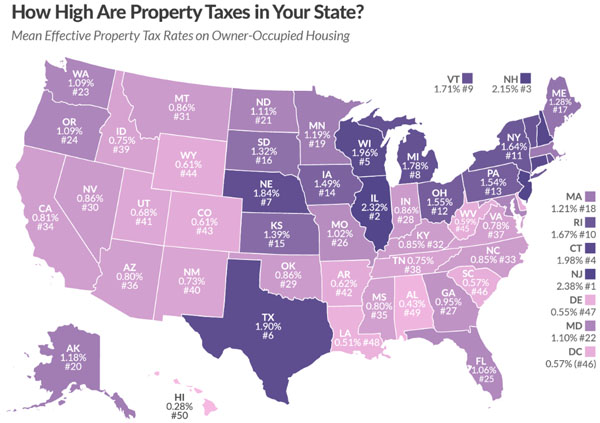

一方でフィリピンやアメリカでは固定資産税が高くなります。例えばアメリカだと州によって固定資産税は変わりますが、以下が州ごとの税率の違いになります。

こうした図を見ると、場所によって違いますが0.3~2.3%ほどの固定資産税の税率になると分かります。物件価値に対して課せられるため、これらの税金を支払うようにしましょう。

所得税の納税額は確定申告(税理士での税務申告)の有無で異なる

他には、すべての国で考えなければいけないのが所得税です。海外不動産投資で儲けたお金というのは、現地で納税しなければいけません。

このとき、所得税は大きく以下の2通りの考え方があります。

- 賃料収入に対し、一律で課税される(源泉徴収される)

- 現地で確定申告し、利益に対してのみ課税される

例えばマレーシア不動産の場合、マレーシアの非居住者は所得税として一律で最高税率28%を収入に対して課せられるようになります。そのため、それなりに高額な所得税になると考えるようにしましょう。

一方で現地で確定申告できる場合、利益に対してのみ課税されます。例えばアメリカでは、現地で確定申告することができます。この場合、利益に対してのみ課税されるため、所得税は非常に低くなります。

・確定申告が可能なら、税理士での税務申告は必須

賃料収入に対して一律で課税される場合、どうしても源泉徴収税は非常に高額になってしまいます。これはアメリカでも同様であり、現地の税理士を使わずに税務申告をしない場合、アメリカでは賃料収入の30%を一律で源泉徴収されます。

そこで、税理士報酬を支払って現地にて確定申告します。そうすると、賃料収入から経費を差し引けるようになります。

海外不動産投資の場合、減価償却費や利子払いの経費を差し引くと、通常は所得税ゼロにできます。そのため現地での確定申告を認めている国であれば、税理士に依頼して税務申告するようにしましょう。

日本では所得税の課税または還付

ただ所得税については、日本についても考慮しなければいけません。所得税は現地だけでなく、日本でも関わってくるのです。

例えば海外不動産投資を行い、以下のような状況だったとします。

- 海外で納税する所得税:30万円

- 日本で納税する所得税:50万円

この場合は外国税額控除を考慮し、日本で差額の20万円を納税するようになります。

・経費額が多い場合、日本では税金が還付される

ただ重要なのは、「海外不動産投資は一般的に節税目的で活用される」という事実です。海外で儲けたとき、税金を支払う必要があります。ただ海外で損失を出したときは、損失分だけ税金を差し引いていいことを意味します。

そうしたとき、アメリカ不動産であれば以下のような木造住宅へ投資することになります。

このとき日本の税制を活用すれば、木造住宅は22年で減価償却できます。

ただ、ここからさらに「給水管:耐用年数15年」「外付けのエアコン:償却期間は7年」などのように構築物の明細を細かく分けていきます。そうすると、例えば個人がアメリカ不動産へ5,000万円(建物価値4,000万円)を投資した場合、ザックリと「約300万円を10年に渡って減価償却できる」ようになります。

その場合、例えば半分が税金(所得税&住民税で税率50%)の人だと、毎年300万円の減価償却費を計上することで「300万円(減価償却費) × 50%(税率) = 150万円」ものお金が還付されます。

厳密にはもう少し複雑ですが、海外不動産投資で高額な減価償却費を作ることで、日本では課税所得を減らすことができ、確定申告を日本ですることで払いすぎた税金を後で取り戻せると考えましょう。

ちなみに海外不動産投資で節税可能なのは米国不動産のみです。東南アジアへの不動産投資は100%コンドミニアムになり、節税は不可能です。そのため東南アジアの不動産へ投資する場合、還付ではなく日本で納税が発生する可能性があります。

売却時の課税は現地でキャピタルゲイン税

なお、海外不動産投資ではいつかの時点で必ず保有物件を売却することになります。ずっと物件を保有し続けている人は存在せず、7~10年ほど保有して売却するのが一般的です。

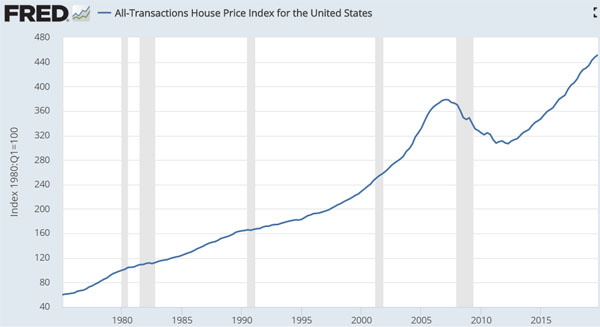

このとき海外不動産投資ではキャピタルゲイン(不動産の売却益)を狙えます。東南アジアだと、「物件価格が上昇してキャピタルゲインを得られる」と誰でも想像できます。ただアメリカ不動産でも人口増と共に物件価格が上昇しています。以下は実際に米国不動産で公表されている不動産の価格指数です。

そのためアメリカのような先進国であっても、新築物件より中古のほうが高い値段で売れるのが当然であり、キャピタルゲインを得られるわけです。

ただ、こうしたキャピタルゲインを得ると当然ながら課税されます。また国によって、キャピタルゲイン税の税率が異なるようになります。例えばマレーシアの場合、キャピタルゲインの税率は10%となります。一方でアメリカ不動産では、約20%のキャピタルゲイン税の税率となります。

なお場合によっては売却益ではなく、「売却時の不動産の価値に対して一律で課税」というケースもあります。例えばフィリピンだと、「物件価格 or 市場価格の6%」が税金です。売却益ではなく、物件全体に対する税率であるため、非常に高額な税金となってしまいます。

不動産価格の値上がりによる利益を得られるのは本当ですが、海外不動産投資では投資先の国の税制まで理解していないと、税金が高くなって思ったほどのキャピタルゲインを得られないことはよくあります。そこで、投資前に税制の詳細を調べておきましょう。

外国税額控除で日本と現地で課税される

またこのときのキャピタルゲインは日本でも課税されます。知っている通り、日本では5年を基準にして譲渡益に対する税率が以下の通りまったく違うものになります。

- 短期譲渡所得(5年以下で売却):税率39%

- 長期譲渡所得(5年超で売却):税率20%

5年超の保有で不動産を売れば、売却益に対する税率が一律で20%になります。海外不動産投資ではキャピタルゲインを狙うという意味も大きく、物件価格の値上がりはメインとなる収益の柱の一つです。そうしたとき、こうした税率の違いがあるため、保有する海外不動産を5年以下で売却する人はいません。全員が6年以上の保有で売却します。

そうしたときキャピタルゲインでは、所得税と同じように外国税額控除を考慮することになります。先に現地で物件売却に伴う税金を支払うことになりますが、日本で支払うキャピタルゲイン税のほうが多い場合、その差額を支払うようになります。例えば、以下の状況だったとします。

- 海外で納税するキャピタルゲイン税:100万円

- 日本で納税するキャピタルゲイン税:150万円

この場合、日本では差額の50万円について税務申告し、納税することになります。なお、海外で支払うキャピタルゲイン税のほうが多かった場合、外国税額控除によって日本での納税義務は発生しません。

投資先の国の税制を学んで投資する

海外不動産投資を実践するに当たり、購入時・保有時・売却時に分けてどのような税金の支払いが必要になり、確定申告や外国税額控除などについてどう考えればいいのか解説してきました。

日本国内だけでなく、海外での不動産投資になると現地での納税が必要になります。特に物件の保有時と売却時には日本での納税まで考えなければいけません。ただ物件保有時については、海外不動産投資で節税し、日本にて税金の還付も可能になります。

そうはいっても、ここまで解説した通り投資先の国によって税務申告の方法は異なり、税率もまったく違ってくるようになります。そこで投資先の国を決め、その後に具体的な税制の内容を調べると効率的です。

基本的な税金に対する考え方はここまで述べた通りです。あとは投資先を決め、税金を考慮した利回りを算出し、インカムゲインやキャピタルゲインによる利益を得られるかどうかを確認したうえで物件を購入するようにしましょう。

最もリスクが低く、条件が良い海外不動産投資の国がアメリカです。「海外不動産投資=アメリカ不動産」というほどであり、これには人口増加や空室率の低さ、物件価格の値上がりなどが理由として挙げられます。

東南アジアの不動産だとインカムゲイン(賃料収入)の利益を得られず、節税効果もありません。一方で米国不動産では「インカムゲイン」「キャピタルゲイン」「節税効果」の3つを得られるため、圧倒的に優れた利回りを実現できるようになります。

ただアメリカ不動産の中でも富裕層向けでリスクが低く、さらには将来の値上がりを期待できる物件へ投資しなければいけません。

これを実現するため、アメリカ現地にオフィスをもつ優良の大手エージェント会社を紹介します。「すべて日本語で完結できる」「融資を引き出せる」「物件購入後の管理や売却までサポートしてくれる」という会社であり、米国不動産投資での問題点をすべて解決できるようになっています。

なおリスクの高い物件は取り扱っていない会社であり、インカムゲイン(賃料収入)での利回りは7~8%ほどになります。ただ、こうした利回りにて米国不動産へ投資し、数年後の物件価格の値上がりを期待しつつ、さらには個人・法人による節税まで可能になっています。